- Гарантия на исполнение обязательств , включая государственные и муниципальные контрактные договора. Определение исполнителя любого госзаказа проводится через систему торгов. Победитель торгов может воспользоваться банковской гарантией. Это является гарантией перед заказчиком того, что в случае форс-мажора, когда исполнитель не в силах выполнить свои обязательства перед бенефициаром, эту обязанность берет на себя банк. Он оплачивает оговоренную в договоре сумму заказчику в счет покрытия различных издержек.

- Тендерная гарантия . Данная гарантия открывается по запросу организатора тендера и гарантирует отсутствие риска на то, что: участник торгов заберет заявку на участие в них уже после окончания срока ее представления; победитель тендера изменит свой план и не захочет оформлять договор по выигранному тендеру или исполнит работу не в соответствии с договором. При наличии тендерной гарантии заказчик устраняет риски. При этом несерьезные компании автоматически устраняются, и обеспечивается факт качественного выполнения исполнителя по тендеру.

- Таможенная гарантия . Это обязательство банка в письменной форме перед органами таможни о том, что банк гарантирует оплату компанией таможенных платежей. Данная гарантия позволяет компании отсрочить выплату таможенных платежей до одного года. Только банки, которые входят в спецреестр, имеют право выдавать данную гарантию.

- Гарантия возврата авансового платежа . После того, как заказчик заключит контракт на реализацию услуг или товаров с Вашей фирмой, он может оплатить аванс. Сумма аванса составляет не более 30% от суммы контракта. Документ, гарантирующий возврат аванса Вашему заказчику, и есть данная гарантия. Таким способом заказчик снимает риск распределения аванса исполнителем не по назначению. Если аванс тратится не по целевому назначению, то банк компенсирует ему данные денежные ресурсы.

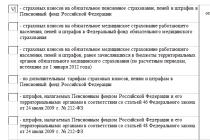

- Гарантию в пользу налоговых органов . Это документ в письменном виде, который гарантирует органу ФНС оплату платежей со стороны компании в ФНС. В этом случае, гарантия уплаты НДС в пользу Федеральной налоговой службы позволяет налогоплательщику вернуть сумму НДС, заявленную к возмещению в налоговой декларации. Это произойдет еще до окончания камеральной налоговой проверки. При этом, возвратные средства пускаются в оборот и начинают работать намного раньше, чем, если бы эта вся процедура проходила без данного вида гарантии. Не все банки могут выдавать данную гарантию, в соответствии с пунктом 4 статьи 176.1 НК РФ.

Банковская гарантия - это документально заверенная гарантия банка оплатить работу или услугу Вашим партнерам (бенефициарам), в случае, когда Ваша компания (принципал) по объективным причинам не сумеет реализовать свои обещания перед бенефициаром.

Банковская гарантия выступает, как защитник статуса компании. Она является гарантом для партнера на основании регулирующих трехсторонних взаимоотношениях. Банк-гарант за фиксированную плату является гарантом выполнения условий заключенного договора перед принципалом. Разрешение на предоставление данной услуги есть не у всех банков. Познакомиться со списком банков-гарантов можно на сайте Министерства финансов РФ.

Часто предприниматели не видят разницы между тендерным займом и банковской гарантией. Займ – это свершившаяся процедура кредитования, а банковская гарантия – это гарантийный документ, подтверждающий платежеспособность юридического лица.

Многие предприниматели мелкого и среднего звена не могут вывести средства из оборота, поскольку это может сказаться на качестве их предпринимательской деятельности. Средства на обеспечение участия в торгах можно оформить в качестве займа в банке или в компании микрофинансового уровня.

Тендерный займ на получение контракта выгоден также участникам аукциона, как и его организаторам, то есть непосредственным заказчикам. Наибольшее количество участников в аукционе предлагает заказчикам больший выбор среди компаний исполнителей.

Тендерный займ выдается на небольшой срок, не более 90 дней. Данный вид кредитования предусматривает ставку в среднем от 17 до 20% по завершении аукциона по условиям договора по данному займу. Он должен быть погашен сразу после завершения торгов (2-3 дня).

Любая компания для участия в торгах может оформить тендерный займ или тендерный кредит. Главная разница между этими финансовыми услугами – займодавец.

Тендерный кредит оформляется только банками. На рассмотрение, одобрение и выдачу данного кредита достаточно 2-3 недели. Процент тендерного кредита намного ниже, чем процент тендерного займа. При этом, не каждое юридическое лицо может получить тендерный кредит от банка. Банк серьезно подходит к платежеспособности каждого клиента, проверяет кредитную историю, финансовые возможности заемщика.

Тендерный займ выдается в течение 1-3 дней организациями микрофинансового уровня и фондами инвестиционного направления.

Получить тендерный займ намного проще, чем кредит, но процентные ставки здесь намного выше. Платежеспособность и кредитная история не проверяются, и кредитный займ может получить, буквально, каждый заявитель.

Не все запросы на получение банковской гарантии успешно заканчиваются. Банк основательно рассматривает предоставленные заказчиком документы. И даже в течение одного дня может произвести анализ и принять решение в пользу или нет выдачи банковской гарантии.

Каждый банк самостоятельно избирает методы проверки данных, предоставленных на получение банковской гарантии. Все технологии проверки платежеспособности и достоверности сведений соискателя многократно апробированы, и для банка не составит большого труда найти подвох в предоставленной отчетной документации.

1) Ложность поданных данных соискателем

Для получения банковской гарантии заявитель предоставляет в банк папку документов, перечисленных выше: бухгалтерские и финансовые отчеты за определенный период, данные об организации, документы учредительного характера. Банком рассматривается не только предоставленная соискателем информация и данные о собственнике компании, его кредитная история. А также данные об участии физического лица в компаниях такого направления и об исходе данного проекта. В случае неблагонадежности, банк отказывает заявителю.

При выявлении банком ложных сведений, намеренно искаженных соискателем, банк отказывает в выдаче гарантии. Даже ошибки формального характера являются основанием для отказа.

Выявленные неточности, например, в расчетах или показателях, тоже играют против заявителя. В этом случае, банк может предложить оформить гарантию с дополнительным обеспечением в форме залога или депозита.

Главный договор между двумя сторонами (заказчиком и исполнителем) также досконально изучается банком, поскольку в нем могут быть также несоответствия, которые не смогут обеспечить этот контракт. Пример: исполняющая сторона не имеет лицензии на заявленную деятельность или срок лицензии заканчивается. Также он должен полностью соответствовать требованиям, указанным в условиях тендера.

2) Расхождения между финансовыми показателями и требованиями банка

При анализе финансовой документации банк соотносит основные активы компании с той суммой, на которую берется банковская гарантия. В случае, когда компания намного преувеличивает свое обязательство в соотношении со своими активами, банк скорее всего откажет в предоставлении гарантии, поскольку это является прямым риском для самого банка.

Важен и имидж компании, ее репутация на рынке сферы ее деятельности. Если компания стабильно развивается из года в год, то она не будет рисковать своими средствами, подписывая контракты, превышающие ее возможности. Продуманное планирование деятельности компании дает ей шанс на получение банковской гарантии.

3) Несоответствие требованиям банка для получения гарантии

В случае, когда компания молодая, функционирует меньше года и не проявила себя в различных рыночных ситуациях, то банк откажет в выдаче гарантии. Для того, чтобы выявить настоящие цели компании-соискателя, требуется анализ ее деятельности за более длительный срок.

Отсутствие полного пакета необходимой документации – повод для отказа банка. Отсутствие дополнительных финансовых средств или имущества, которые бы гарантировали банку платежеспособность соискателя, значительно уменьшают шансы на получение гарантии.

Банки очень строго оценивают настоящее положение дел компании-заявителя, поскольку положение любой, даже самой надежной компании, в рыночных условиях может быстро измениться, банки идут в направлении минимизации рисков. Если документы будут противоречивыми или неправильно оформленными, это повод для отказа получения банковской гарантии.

Предоставление товаров, работ и услуг для обеспечения государственных и муниципальных нужд.

Предоставление товаров, работ и услуг для обеспечения отдельным видом юридических лиц.

Предоставление товаров, работ и услуг Фонду содействия и реформирования ЖКХ.

Тендерная гарантия (гарантия для обеспечения заявки)

Пункт 1 ст. 44 44-ФЗ гласит, что стороны тендера на заключение государственного контракта, обязаны предоставить обеспечение своей заявки. Одним из видов обеспечения заявки является тендерная гарантия (в случае, когда торги проводятся не в форме аукциона электронного вида, заявка может быть обеспечена лишь реальными деньгами, которые перечисляются на счет заказчика). Данное обеспечение заявки предусматривает материальные вложения участника торгов, чтобы впоследствии он не мог отказаться от подписания контракта, в случае выигрыша тендера.

Гарантия для обеспечения исполнения контракта.

Необходимость предоставлять обеспечение исполнения государственного контракта обусловлена п. 1. ст. 96 44-ФЗ., п.3 этой же статьи разрешает использовать для обеспечения банковскую гарантию. Такая гарантия защищает заказчика от недобросовестных исполнителей. Если контракт будет исполнен частично, некачественно или исполнитель вообще откажется предоставлять товары и услуги по действующему договору, то банк возместит денежные средства по гарантии пострадавшей стороне - госзаказчику.

Банковская гарантия на возврат аванса.

В соответствии со ст. 96 п.6 44-ФЗ, если максимальная (начальная) цена контракта превышает 50 млн руб., то заказчик должен установить в тендерной документации требование обеспечения исполнения контракта в размере 10–30% от его начальной стоимости. При этом, если контрактом предусмотрена выплата аванса, то обеспечение не может быть меньше, чем сумма данного аванса. Если аванс более 30% от начальной цены госконтракта, то размер обеспечения исполнения контракта устанавливается в размере аванса.

В ГК прописан ряд условий, которым должна соответствовать банковская гарантия. Это: наименование гаранта, срок действия гарантии, её сумма, адресат выдачи, цели выдачи, условия для произведения выплаты.

Согласно 44-ФЗ, кредитные компании, не включенные в список министерства финансов РФ, не имеют право на выдачу подобной гарантии. Требования банкам, включенных в список указаны в п. 3 ст. 74.1 НК. С действующим списком в любое время можно ознакомиться на официальном сайте Минфина:

//www.minfin.ru/ru/perfomance/tax_relations/policy/bankwarranty/.

В случае выдачи банковской гарантии, это событие вносится в реестр гарантий: http://zakupki.gov.ru/epz/bankguarantee/quicksearc

В случае, когда гарантия не внесена в реестр, она не может быть реализована для участия в тендере и подписания контрактов по 44-ФЗ.

Гарантия, предназначенная для обеспечения заявки является действительной не меньше 2-х месячного срока по завершении срока окончания приема заявок на тендер, это прописано в п. 3 ст. 44 44-ФЗ.

Банковская гарантия на исполнение контракта является действительной в течение всего контрактного срока плюс один месяц после завершения контракта (п. 3. ст. 96).

Банковская гарантия на возврат аванса действительна на все время реализации контракта и плюс один месяц после завершения контракта.

Начало действия гарантии считается время ее выпуска организацией кредитования. Иногда дата выпуска и начала действия гарантии различны, в этом случае, время начала действия указывается в самой гарантии.

Сумма обеспечения заявки на аукцион и реализации контракта всегда прописывается в документах к тендеру. Она устанавливается заказчиком, который основывается на положение 44-ФЗ:

По ст. 44 п.14 тендерная гарантия должна вычисляться 0,5–5% от начальной стоимости госконтракта. Если цена государственного контракта не более одного миллиона рублей, то 1%. Максимальный потолок покрытия тендерной гарантии предусматривает снижение с 5 до 2%. В п. 15 ст. 44 указаны те ситуации, когда данные расчеты применимы.

Сумма гарантии на обеспечение исполнения контракта обязана исчисляться в пределах от 5 до 30% от первоначальной цены государственного контракта. При первоначальной стоимости свыше 50 млн руб. - от 10 до 30%.

Если по тендерному договору предполагается предоплата, то гарантия на обеспечение реализации этого контракта не бывает ниже, чем сумма платежа аванса. Если участник аукциона значительно (более чем на ¼ часть) снижает начальную стоимость, то действуют антидемпинговые меры, указанные в ст. 37. В этом случае, сумма банковской гарантии по контракту увеличивается в 1,5 раза. Иногда повышение гарантии может не быть, в ст. 37. регламентированы все случаи.

Банковская гарантия на возврат аванса. Если в тендере по 44-ФЗ предполагается выплата аванса, то сумма обеспечения выполнения контракта должна быть не ниже суммы авансового платежа.

Способы получения банковской гарантии регламентируются статьями 223-ФЗ и 44-ФЗ. Эти статьи отличаются степенью жесткости к сторонам госторгов.

ФЗ-44 диктует правила проведения тендерных торгов и регламентирует требования, влияющие на статус действительности гарантии.

Главные различия банковских гарантий 223-ФЗ и 44-ФЗ указаны в нижеследующих пунктах:

В Федеральном законе №44 указано обязательное внесение гарантии в реестр, который открыт в информационной системе. Этим занимается федеральное казначейство и несет ответственность за своевременность и верность занесенных данных. Вместе с тем, Федеральный Закон №223 не предусматривает внесение гарантий в единую информационную систему.

В Федеральном законе №44 указаны условия для кредитных организаций, которые выдают гарантии. Важной составляющей такой организации является ее финансовая независимость. Сумма личных средств банка должна быть не менее одного миллиарда рублей. Лицензия кредитного учреждения, выдающего гарантию, должна быть действительна не менее пяти лет.

Заказчики отдают предпочтение только тем банкам, которые указаны в списке Минфина, кроме этого, важным моментом для заказчиков служит тот факт, чтобы банки были в ТОП.

Федеральный закон №44 гласит, что заказчик обязан устанавливать сумму обеспечения. В банковской гарантии нет данных условий (223-ФЗ).

В соответствии с ФЗ-223 выделяют три вида банковских гарантий:

- Гарантия для обеспечения заявки исполнителя, принимающего участие в аукционе.

- Банковская гарантия для возврата авансового платежа.

- Банковская гарантия для обеспечения реализации госконтракта.

Все вышеуказанные виды официально прописаны в Федеральным законом №223.

223-ФЗ более лоялен в сравнении с 44-ФЗ. Тем не менее, в нем все же указаны условия, регламентирующие процесс и нюансы получения банковской гарантии.

А именно, закон с 223-ФЗ гласит:

- Банковская гарантия функционирует по правилам безотзыва;

- В гарантии должны быть четко установлены сроки ее действия – начала и окончания;

- Заказчик обязан отреагировать на банковскую гарантию одобрением или отказом в течение трех суток;

- В данной гарантии должна быть четко прописана сумма выплаты заказчику, в случае неисполнения своих обязательств исполнителем;

- В банковской гарантии должна быть указана полная информация обо всех обязанностях исполнителя, на которые выдается гарантия.

В настоящее время заказчики стали чаще указывать обязательное наличие у исполнителя банковской гарантии. Она действует, как эффективный инструмент, который регулирует обеспечение условий участия в госзакупках.

Банковская гарантия максимально обеспечит Ваше предприятие успешным исходом по следующим причинам:

- Гарантия не требует затрат, необходимых на выплату кредита;

- Основная часть банков в настоящее время позволяет отодвинуть платежи без увеличения стоимости гарантии;

- Банковская гарантия дает возможность без переживаний использовать авансовые платежи;

- Риски, связанные с коммерческой деятельностью сторон, минимизируются при использовании банковской гарантии. При наличии гарантии Ваш статус исполнителя поднимается в его глазах, тем самым Вы подтверждаете свое стремление качественно выполнить свои обязательства по основному договору.

ФЗ № 185-ФЗ (от 21.07.2007г.) «О Фонде содействия реформированию жилищно-коммунального хозяйства» регламентирует этапность разработки и деятельности некоммерческих организаций, проводящих торги на выполнение работ в сфере ЖКХ. Данный закон регламентирует проведение таких конкурсов и отношения между органами госвласти с субъектами РФ, между органами местного самоуправления и фондами некоммерческого характера.

В чем разница?

Договоры на реализацию работ в сфере ЖКХ по 185-ФЗ идентичны с договорами по 44-ФЗ и 223-ФЗ. В данном тексте закона не установлены правила проведения аукционов. Из-за этого компании ориентируются на вышеуказанные ФЗ. В документации к торгам указано обязательство обеспечения исполнения заявки. В этом случае, участник торгов использует личные финансовые средства, изъятые из собственного оборота, в качестве залога обеспечения заявки. Другой, наиболее выгодный способ – оформление банковской гарантии на весь срок действия тендерного договора. При этом средства организации остаются в обороте.

Указанный ФЗ не упоминает особые условия к банкам-гарантам, как в 44-ФЗ. Но заказчики могут потребовать от исполнителя, чтобы банк-гарант входил в список Минфина, а фирма исполнителя проводила свою деятельность согласно требованиям 44-ФЗ. В действительности Заказчики указывают данное условие в каждом договоре.

Все дополнительные функции банковских гарантий по 185-ФЗ (для нужд ЖКХ) сходны с документами, выдающимися для обеспечения контрактов по 44-ФЗ и 223-ФЗ.

Цель использования гарантии

В 185-ФЗ указано, что банковскую гарантию могут использовать юридические лица, производящий капремонт жилых помещений. В основном, гарантия необходима для крупных договоров по реконструкции крыш, подвалов, инженерных систем и лифтов, для утепления фасадов и развития документов в части проектной деятельности.

Проверка действительности гарантии

По вышеуказанному закону банковские гарантии в Единый реестр не вносятся, поскольку контракт подписывается с фондом, который имеет право на распределение средств на оптимизацию и развитие ЖКХ, а не с госкомпанией. Проверить действительность гарантии очень просто – следует направить в указанный в качестве гаранта банк официальный запрос.

Заказчик всегда рискует, выдавая исполнителю аванс на выполнение работ по контракту. Как заказчику застраховать свои риски при выплате аванса, расскажем в этом материале.

Выдача аванса на исполнение контракта - это риск для заказчика. Исполнитель может отказаться исполнять условия контракта после получения задатка или потратить выделенные заказчиком средства не по назначению.

Банковская гарантия на возврат авансового платежа используется как в государственных, так и в коммерческих закупках. Таким образом, заказчик, выдавший исполнителю аванс на работы по контракту, страхует себя от его невыполнения и, как следствие, потери средств.

Для получения полного доступа к порталу ПРО-ГОСЗАКАЗ.РУ, пожалуйста, зарегистрируйтесь . Это займет не больше минуты. Выберите социальную сеть для быстрой авторизации на портале:

Банковская гарантия возврата авансового платежа

Где можно получить банковскую гарантию на возврат аванса

По 44-ФЗ получить любую банковскую гарантию, в том числе и на возврат аванса, можно только в банках, утвержденных Минфином. Список банков, которые вправе выдавать банковские гарантии в 2017 году, можно

В перечень Минфина входят только банки с уставным капиталом не меньше 1 млрд руб., имеющие лицензию Центрального банка, работающие минимум 5 лет и соблюдающие все нормативы регулятора.

Условия получения гарантии банка на возврат аванса

Рассмотрим стандартные требования к пакету документов при получении банковской гарантии на возврат аванса. Пакет документ для получения гарантии от банка похож на список документов для выдачи кредита. Так, банк просит подготовить:

- обращение с указанием суммы запрашиваемой гарантии, ее срока и др.;

- анкету и финансовую отчетность;

- информацию о контракте;

- бизнес-план на время действия гарантии.

Сам процесс получения гарантии не займет много времени - до пяти дней. В отдельных случаях банки готовы рассмотреть документы и принять решение о выдаче гарантии на возврат аванса и за один рабочий день.

Ответы на любые вопросы о закупках вы найдете в журнале «Госзаказ в вопросах и ответах»

Всем известно, что предоплата – это ситуация, при которой заказчик заранее перечисляет денежные средства за товар, продукцию или услуги. Если речь идёт о крупных поставках, то соответственно и идут большие авансовые платежи.

В современных рыночных отношениях предоплата играет очень важную роль. Это позволяет удостовериться в серьёзности намерений заказчика, явится стимулирующим фактором для выполнения работ исполнителя или иметь денежные средства на необходимые в ходе выполнения сделки расходы. Однако бывают ситуации, заказчикам попадаются недобросовестные компании-принципалы, которые могут осуществить поставки бракованной продукции, некачественно выполнить работы, сорвать сроки, неожиданно объявить себя банкротом, а то и вовсе исчезнуть в неизвестном направлении.

Банковская гарантия на аванс как средство обеспечения

Именно поэтому сегодня предусмотрена банковская гарантия авансового платежа , или же как говорят банкиры, банковская гарантия на возврат аванса . Заказчик вправе потребовать такой документ и он его просит предоставить в подавляющем большинстве сделок, для того чтобы обезопасить свои риски и возместить убытки в случае форс-мажора. Как правило, финансовая величина данного документа равна сумме выданной предоплаты. Обычно – это до 30% от суммы всей сделки. Когда начинают выполняться условия контракта, то автоматически снижается и банковская гарантия на аванс.

Банковская гарантия на возврат аванса: какие стороны участвуют в подобных сделках

При выплате предоплаты по контракту и оформлении гарантийного документа появляется и третья сторона. Если сделка выполняется без эксцессов, то её задача – это выдать гарантию и просто наблюдать со стороны. Конечно, любая банковская гарантия на возврат аванса стоит определённую денежную сумму. Банкиры это называют комиссией за своё поручительство или за свои, определённые риски. Стоимость такого документа всегда разная. Она зависит от:

- Финансовой величины сделки. Чем выше стоимость контракта, тем дороже будут услуги банка.

- Надёжности компании-соискателя. Если банкиры сомневаются в организации, то они могут отказать в выдаче документа, а могут просто поднять процентную ставку за свои услуги

- Внутренние правила банковского учреждения. Каждое финансовое заведение устанавливает свои ставки, которые зависят от доходов самих банкиров, инфляционных процессов в стране и прочих факторов

Исполнение гарантийных обязательств банком при предъявлении требования заказчиком

В случае некачественного выполнения условий контракта, банк вступает в сделку, как полноценный игрок. Задача финансистов в данной ситуации – проверить легитимность требований заказчика и выплатить ему страховую сумму, причитающуюся по гарантии. Безусловно, банкиры являются той категорией юридических лиц, которые минимизируют свои риски. Любое финансовое учреждение, когда банковская гарантия на аванс вступает в свою силу возместит впоследствии свои убытки и ещё останется в плюсе. Это делается за счёт залога, который обычно принципал оставляет банкирам или после судебного разбирательства.

Конечно, ни одна из сторон не заинтересована в неблагоприятном исходе сделки. В обратном случае бенефициар, безусловно возместит свои убытки, но будет вынужден искать другого исполнителя. Банкирам придётся также предпринимать определённые усилия для возврата собственных средств, а принципал может и вовсе потерять как деньги, так и лишиться своей репутации добросовестного игрока на рынке. Банковская гарантия аванса уже давно доказала свою эффективность. Для того же, чтобы избавиться от волокиты и организационных трудностей есть и четвёртая сторона сделки – , которые помогут решить данный вопрос быстро и без проблем.

Каждая коммерческая сделка несет в себе определенные риски, которые возрастают для заказчика в случае внесения предоплаты. Включение в договор пункта об уплате неустойки не гарантирует заказчику своевременного возврата аванса, а судебные разбирательства отнимают много ресурсов. Одним из удобных вариантов снижения рисков в таких ситуациях является получение банковской гарантии на авансовый платеж.

Суть банковской гарантии

Данный финансовый инструмент представляет собой обязательство банка или другой кредитной организации (гаранта) обеспечить денежную выплату заказчику (бенефициару) в объеме уплаченного аванса в случае невыполнения или ненадлежащего выполнения исполнителем (принципалом) условий договора и отказа от возврата денежных средств. Говоря иначе, банк выступает поручителем исполнителя.

Стоит отметить, что под авансовым платежом понимается сумма, которую заказчик выплатил исполнителю в счет будущей оплаты по договору. В случае неисполнения договора, вне зависимости от причин, аванс возвращается заказчику. За свои услуги финансово-кредитное учреждение получает комиссию от принципала .

Банк вправе запросить с должника (принципала) возмещения расходов в соответствии с подписанным между ними договором.

Рассматриваемый финансовый инструмент имеет ряд положительных моментов :

- обеспечение соблюдения условий сделки всеми ее участниками;

- снижение финансовых рисков для заказчика;

- повышение уровня надежности исполнителя;

- выгодные условия выдачи (по сравнению с оформлением кредитных продуктов);

- дополнительная проверка коммерческой сделки с юридической точки зрения;

- возможность разрешить финансовые разногласия без обращения в суд, что позволит сэкономить время и деньги на судебные разбирательства.

В каких случаях выдается банковская гарантия?

Рассматриваемый финансовый инструмент в некоторой степени схож с кредитом, поэтому логично, что требования, предъявляемые к принципалу (исполнителю договорных обязательств), аналогичны тем, которые банк выдвигает заемщикам.

Перед вынесением решения о сотрудничестве банк проверяет уровень финансовой стабильности принципала. Перечень наиболее распространенных требований:

- ведение коммерческой деятельности не менее полугода;

- обороты компании должны быть не меньше суммы возникшего обязательства;

- безубыточная деятельность (за исключением сезонности);

- хорошая кредитная история, а зачастую полное ее отсутствие.

Законодательство РФ не установило строгой формы договора между гарантом и принципалом. При этом существуют нормативные документы, определяющие основные моменты предоставления данного банковского продукта. Общие вопросы регулируются и законом 223-ФЗ .

Требования к оформлению документа содержатся в пункте 4 статьи 368 ГК РФ . В договоре должны быть указаны :

- все участники сделки (финансовая организация, бенефициар, принципал);

- само обязательство, на которое дается банковская гарантия;

- дата ее выдачи и срок действия;

- объем аванса, подлежащий выплате.

Допускается оформление гарантийной услуги как в письменном, так и в электронном виде (ст. 368 и ст. 424 ГК РФ).

Весьма полезно (но необязательно) указать в договоре возможность и порядок уменьшения или увеличения гарантируемой суммы при выполнении определенных условий.

Весьма полезно (но необязательно) указать в договоре возможность и порядок уменьшения или увеличения гарантируемой суммы при выполнении определенных условий.

Проверка гарантий, выданных на основании закона 223-ФЗ , возможна в справочнике кредитных организаций на сайте ЦБ . Для этого нужно в оборотной ведомости банка отыскать информацию по гарантийным обязательствам.

В тех случаях, когда заключаются государственные и муниципальные контракты по результатам проведенных тендеров и аукционов, гарантия банка на возврат авансового платежа требуется по умолчанию на основании требований закона 44-ФЗ .

Порядок и условия получения

Основные этапы получения гарантии на возврат авансового платежа:

- Анализ предложений и выбор оптимального банка-гаранта . Критериями отбора являются: рейтинг банка, величина запрашиваемой суммы, размер комиссии и условия оформления банковского продукта. Найти подходящий вариант можно самостоятельно или через брокеров.

- Подача пакета документов на предоставление банковского продукта. В целях экономии времени следует начать подготовку документов заранее еще на этапе выбора банка. Стандартный пакет включает в себя: учредительные документы, устав, свидетельство ИНН, справка об отсутствии задолженности перед бюджетом, бухгалтерская и финансовая отчетность. Неплохо предоставить сведения, характеризующие клиента как успешного в своем сегменте и надежного партнера для банка.

- Анализ финансового состояния принципала . Финорганизация изучает предоставленные документы, проверяет достоверность содержащейся в них информации, анализирует рентабельность принципала и выносит решение о выдаче или отказе в банковской услуге.

- Вынесение решения о выдаче . На основании проведенного анализа банк делает выводы насчет возможности оказания услуги. Решение принимается в среднем за одну неделю, но бывает, что сроки рассмотрения увеличиваются до двух-трех недель.

- При одобрении – заключение договора и выпуск гарантии . Принципал получает проект документа с индивидуальными условиями (процентная ставка, сроки и так далее). Согласованный документ подписывается с обеих сторон, принципал оплачивает комиссию банка, и гарантия передается бенефициару.

Банк обязан перечислить бенефициару уплаченный аванс в срок, указанный в банковском документе. Обычно это составляет от нескольких дней до трех месяцев.

Если финансовая организация просрочила выплату, то бенефициар имеет право потребовать оплату неустойки (обычно это 0,1% от суммы выплаты за каждый день просрочки).

Обеспечение выданного аванса

Кредитные учреждения охотнее выдают свои гарантии в случае, когда принципал предоставляет обеспечение. Чаще всего, это залог активов, принадлежащих принципалу (акции, недвижимость, ликвидная продукция собственного производства на складе, оборудование, транспорт, а в некоторых случаях запасы материалов, сырья или объекты незавершенного строительства и так далее).

Альтернативой служит также поручительство юридических или физических лиц (например, акционера компании-принципала). Возможно также совмещение – в дополнение к залогу оформляется поручительство.

Процедура обращения за гарантированной выплатой

В том случае, когда исполнитель не выполняет условия сделки, либо выполняет их недобросовестно и отказывается вернуть полностью или частично аванс, заказчик вправе обратиться в банк за компенсацией своих расходов. При этом срок действия банковской гарантии не должен закончиться на день обращения.

Для возврата авансового платежа бенефициар направляет финучреждению письменное заявление с просьбой выдать гарантированную сумму. Помимо этого, необходимо предоставить документы, подтверждающие отсутствие должного результата работы исполнителя . Гарант проводит проверку, после которой, при соблюдении всех требуемых условий, возвращает бенефициару аванс. С этого момента исполнитель обязан вернуть эту сумму банку-гаранту.

Срок действия гарантии

Рассматриваемый финансовый инструмент имеет свой срок действия, зафиксированный в договоре с кредитной организацией.  В течение указанного временного промежутка бенефициар имеет право обратиться к гаранту с целью компенсации своих расходов. Срок действия соотносится с периодом действия договора между исполнителем и заказчиком.

В течение указанного временного промежутка бенефициар имеет право обратиться к гаранту с целью компенсации своих расходов. Срок действия соотносится с периодом действия договора между исполнителем и заказчиком.

Датой начала действия предоставляемой услуги является дата ее выпуска банком, если в договоре не прописано иное. Заканчивается гарантия банка, как правило, одновременно со сроком исполнения обязательств по договору с заказчиком , либо на месяц позже.

При добросовестном выполнении исполнителем своих обязательств ее действие можно прекратить, не дожидаясь обозначенного срока. Для этого заказчик подтверждает, что не имеет претензий к исполнителю, затем направляет письменное заявление гаранту для снятия обязательств с исполнителя по обеспечению возврата авансового платежа.

Практика предоставления данных финансовых услуг является существенным вкладом в развитие товарно-денежных отношений. Очевидно, что получение такого рода поручительства со стороны банка – это эффективный механизм минимизации рисков заказчика в случае неудовлетворительных результатов работы исполнителя.

О том, как получить гарантию финансово-кредитной организации, рассказано ниже.

Договор поставки или купле-продажи, несмотря на то, что содержит в себе пункт про частичную предоплату несколько рискован для заказчика.

Это связано с тем, что вероятность того, что исполнитель не выполнит обещанные условия, велика. Но при этом указанные соглашения не выполняют защитную функцию.

Такое положение дел популяризировало использование банковских гарантий, которые правомерно следят за отношениями между участниками сделки, принимая роль гаранта выполнения обязательств.

Что это такое

Банковская гарантия – это своеобразный вид поручительства. Соглашение полностью контролируется действующим Гражданским Кодексом РФ.

В роли поручителя могут быть не все организации, а исключительно банки и прочие финансовые институты. Единственное требование, которое государство предъявляет к гарантам – наличие лицензии от Центрального Банка РФ.

На сегодняшний день, в соответствии с установленными правилами рационально отметить следующие типы гарантий :

- платежные;

- гарантирующие исполнение обязательств;

- гарантии выполнения;

- возврат платежей;

- тендерные.

Банковская гарантия на возврат авансового платежа

Банковская гарантия на возврат авансового платежа — это своеобразная договоренность, которую банк, выступающий в качестве гаранта сделки, выдает за товар, услугу, или разновидность робот в соответствии с условиями договора.

Согласно Гражданскому Кодексу РФ, сумма аванса не должна превысить 30% от стоимости договора.

Главной функцией банковской гарантии является обеспечение возврата аванса в тех случаях, когда исполнитель не выполнил свои обязательства перед заказчиком.

Кроме того, гарантия на аванс предполагает возможность уменьшения суммы по мере выполне6ния условий контракта. В таком случае, банковская структура тщательно следит за соблюдением условий договора, то есть выполнения определенных работ, проверяя документальное подтверждение соблюдения условий соглашения.

Для того чтобы заключить банковскую гарантию необходимо обратиться в банковскую структуру. Исполнитель должен предоставить обеспечение, в качество которого могут выступать ценные бумаги, недвижимость и прочие объекты.

Затем, банк-гарант и принципал составляют условия банковской гарантии. Документ должен содержать следующие пункты :

- Уточнение типа банковской гарантии.

- Информация о заказчике, а именно его реквизиты и название.

- Основные условия договоренности, которые стали основанием для составления банковской гарантии.

- Уточнение формата, в котором было оформлено соглашение, к примеру, в письменном виде.

- Уточнение формы договоренности, речь идет о классической форме или наличии особых условий, предложенных заказчиком.

- Сумма которую предоставляет в случае необходимости банк.

- Уточнение валюты предоставленной банковской организации.

- Указание даты, ставшей началом действия сделки.

- Сроки действия подписанного соглашения.

Когда договоренность вступает в силу

Вопрос о том, когда банковская гарантия вступает в силу, актуален на сегодняшний день, так как этот пункт имеет принципиальное значение при подписании и соблюдения условий договора.

Общие нормы регламентируют, что банковская гарантия, прежде всего, вступает в силу со дня выдачи соглашения. Но процедура характеризуется некоторой спецификой – вступление гарантии в силу может не совпадать с фактической датой подписания договоренности.

Такие ситуации возникают тогда, когда грамотно составленная банковская гарантия не была передана заказчику. Это свидетельствует о том, что гарант не выразил в полном объеме свои обязательства, и соответственно, факт свершения сделки не был подтвержден. Соответственно банковская гарантия вступает в силу исключительно после передачи соглашения заказчику.

Существуют также исключения, если таковые были предусмотрены условиями договора. В данном случае речь идет о принципах свободы договора. В соответствии с указанными нормами, банковская структура, выступающая гарантом сделки, может совместно с исполнителем установить любой срок начала действия соглашения.

Видео: Выгодно и без посредников

Сроки действия

Срок действия банковской гарантии полностью регламентирован Гражданским Кодексом РФ. Срок действия гарантии – это закрепленный в документе временной промежуток, в течение которого бенефициар вправе потребовать от банковской структуры, выступающей в роли гаранта денежную компенсацию.

Согласно установленным правилам, банковская гарантия может быть аннулирована только в том случае, когда заказчик не будет иметь каких-либо претензий к принципалу сделки в рамках срока действия гарантии.

По окончанию договоренности, заказчик, в письменной форме должен зафиксировать факт соблюдения всех условий соглашения, к примеру, своевременные поставки, выполненные работы и прочее.

Стоит отметить, что законодательством также предусмотрены и другие факторы, влияющие на окончание срока действия гарантии.

Среди них выделяют следующие:

- полная уплата суммы указанной в гарантии;

- возврат соглашения заказчиком и отказ от прав заказчиком;

- окончание срока действия соглашения.

Требования о выплате банковской гарантии

В тех случаях, когда принципал нарушил условия договоренности прописанной в соглашении, бенефициар вправе потребовать выданный заказчику аванс.

Если он проигнорирует просьбу, то заказчик имеет правомерную возможность обратиться с претензией к банку, выступающему гарантом сделки.

Для реализации запроса, бенефициар должен подать требование.

Процедуре характерны некоторые особенности, среди которых выделяют:

- Аргументация претензий. Бенефициар при подаче требования должен документально подтвердить факт нарушения исполнителем условий договоренности.

- Соблюдение сроков. Гражданским Кодексом РФ регламентировано, что заказчик имеет законную возможность подать требование исключительно до конца срока действия банковской гарантии. В противном случае, его запрос не будет удовлетворен.

- Возможность подачи повторного требования. Многие бенефициары ошибочно считают, что полученный от финансовой структуры отказ означает окончание срока действия договоренности. В соответствии с установленными нормами, заказчик имеет полное право неоднократно предъявлять повторное требование о возврате аванса.

Законодательство установило «разумные сроки», отведенные на рассмотрение требования от заказчика. Как показывает практика, в среднем процедура проверки занимает не более 5 дней.

За этот срок, в случае, когда требование было подтверждено документально, банковское учреждение произведет возврат денежных средств бенефициару.

Преимущества

Банковская гарантия на возврат авансового платежа представляет собой один из самых надежных финансовых инструментов, позволяющий правомерно регулировать отношение между сторонами договора.

Стоит отметить, что банковская гарантия на возврат авансового платежа выгодна всем участникам соглашения.

Среди преимуществ, которыми она обладает можно выделить следующие:

- Надежность. Договоренность позволяет застраховать заказчика от случаев невыполнения обязательств со стороны исполнителя. В случае нарушений обязательств, заказчик сможет возместить свои убытки в денежном эквиваленте.

- Дополнительные партнеры. Заказчики при помощи гарантийного соглашения смогут доказать свою надежность, что откроет доступ к сотрудничеству с крупными государственными предприятиями, а также возможность участия в выгодных тендерах.

- Минимальные временные затраты. В случае нарушения условий договоренности, сторонам не нужно тратить время и деньги на судебные разбирательства. Банковская структура, выступающая гарантом сделки, урегулирует вопросы такого типа.

Подводя итог можно отметить, что банковская гарантия на возврат авансового платежа – это идеальное решение для деловых людей. Грамотно составленная договоренность обеспечит создание выгодных условий сотрудничества для всех участников делового соглашения.