ЕСН регулировался гл. 24 НК РФ, которая с 01 января 2010 года утратила силу, так как этот налог был заменён на взносы на обязательное страхование граждан.

История возникновения

Идея возникновения такого налога, который объединил бы в себе все взносы, возникла в 1998 году. Но только 05.09.2000 года была принята 2-ая часть Налогового Кодекса, которая вступила в действие с 01.01.2001 года.

В это же время стал применяться новый порядок исчисления взносов во внебюджетные фонды. В это время и появился ЕСН, который объединил в себя все взносы на страхование работников.

Порядок и сроки уплаты этого налога, а также правила расчёта и ставки по нему, регулировались гл. 24.2 НК РФ.

Кто платит (плательщики)

Согласно нормам НК РФ, основных плательщиков по ЕСН было 2 самостоятельных группы:

- налогоплательщики, который производят выплату вознаграждения физическим лицам за их труд. Это:

- Юридические лица.

- Физические лица, которые не зарегистрированы в качестве ИП, но которые выплачивают зарплату.

- налогоплательщики, которые занимаются частной практикой:

- Адвокаты.

- Нотариусы.

Если налогоплательщик относится к обеим группам, то он должен уплачивать ЕСН по обоим основаниям.

Например, ИП – платит ЕС за своих наёмных работников, при этом уплачивает ЕСН от своих доходов от предпринимательской деятельности.

Объекты

Если налогоплательщик ЕСН относится к 1-ой группе, то объектом являются все выплаты и вознаграждения, которые имеют отношение к фонду заработной платы.

То есть это те выплаты, которые работодатель производит своим сотрудникам, работающих у него по или же .

Если налогоплательщик из 2-ой группы, то объектом налогообложения по ЕСН являются доходы от предпринимательской или иной деятельности.

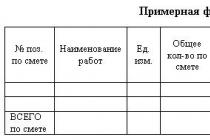

Фото: схема по объектам налогообложения ЕСН

Налоговая база

Чтобы определить налоговую базу, также необходимо разделить налогоплательщиков на 2 группы. Для 1-ой группы налоговой базой являются все выплаты работникам, которые произвёл работодатель в качестве вознаграждения за труд за налоговый период.

Сюда относятся абсолютно все выплаты, которые имеют отношение к труду и которые производятся из фонда заработной платы.

Эта группа налогоплательщиков должна определять налоговую базу по каждому конкретному физическому лицу, которому эти выплаты производились за налоговый период. Делать это нужно за каждый месяц нарастающим итогом на конец года.

Если налогоплательщик относится ко 2-ой группе, то налоговой базой по ЕСН являются все доходы, которые он получает от предпринимательской деятельности.

Но такой налогоплательщик имеет право уменьшить налоговую базу на величину расходов, напрямую связанных с получение дохода.

Величина расходов, которые могут быть уменьшить налоговую базу по ЕСН определяются точно так же, как и расходы, которые уменьшают налоговую базу по налогу на прибыль. Делать это нужно в соответствии со .

Исходя из вышеизложенного, можно сделать вывод, что входит в налоговую базу по единому социальному налогу. Это:

- Это различные вознаграждения и выплаты, которые осуществляются в полном соответствии с ТК РФ.

- Оплата по гражданско-правовым договорам, за исключением случае, когда оплата связана с переходом вещных прав по таким договорам.

- Доходы от или .

- Материальная помощь или другие выплаты безвозмездного характера.

Группа ЕСН (страховые взносы)

Единый социальный налог состоит из следующих взносов:

- взносов в ПФР;

- фонд социального страхования;

- фонд обязательного страхования. Эти платежи делятся на отчисления в федеральный и территориальные фонды.

ЕСН, зачисляемого в федеральный бюджет на основании сведений о фонде заработной платы, теперь не существует.

Для оплаты

Для того чтобы оплачивать ЕСН, налогоплательщик должен правильно рассчитать налоговую базу, знать ставку по налогу и применить льготы, если они есть.

Налог исчисляется и уплачивается по каждому работнику отдельно – в пенсионный фонд и в каждый внебюджетный фонд отдельно.

Сумма налога исчисляется как произведение налоговой базы и налоговой ставки, которая применяется к каждой категории работников отдельно.

Налоговый период

Налоговым периодом по страховым взносам является календарный год. А отчётный период установлен для каждой группы налогоплательщиков.

Налогоплательщики, относящиеся к 1-ой группе, должны уплачивать и исчислять ЕСН каждый квартал.

То есть отчётным периодом для них является:

- первый квартал;

- полугодие;

- 9 месяцев.

За каждый отчётный период эта группа налогоплательщиков предоставляет расчёт авансовых платежей.

Налогоплательщики 2-ой группы не имеют отчётного периода. Для них есть налоговый. Они сдают отчётность только по итогам года.

Величина налога

Величина налога к уплате зависит от категории работников и от суммы дохода, полученного работником нарастающим итогом на конец каждого налогового периода.

Рассчитывать налог нужно ежемесячно. По итогам каждого квартала эта сумма подлежит уплате.

Каждый квартал уплачивается сумма, равная разнице между начисленными и уплаченными взносами. Это относится к налогоплательщикам 1-ой группы.

Налогоплательщики 2-ой группы исчисляют ЕСН каждый квартал, при этом, не уплачивая авансовых платежей.

Формулы по уплате обязательных страховых взносов за месяц выглядят следующим образом:

Льготы

Полностью освобождаются от уплаты страховых взносов только налогоплательщики, имеющие наёмных работников.

Лица, занимающиеся частной практикой, могут получить такую льготу, если они являются инвалидами различной группы или и инвалидами детства.

Право на 100%-ную льготу имеют работодатели с выплат, производимым за инвалидов всех групп, а также инвалидов детства.

Если налогоплательщик является:

- Общественной организацией инвалидов.

- Организацией, где 80% и более от уставного капитала составляют взносы инвалидов или их законных представителей.

- Организации, где уставный капитал полностью состоит из взносов объединений инвалидов.

- Учреждения социальной, культурной и образовательной направленности.

То он также имеет право на льготы по страховым взносам.

Право на применение пониженных ставок по обязательным страховым взносам имеют следующие работодатели:

- «упрощенцы»;

- «вменёнщики»;

- предприятия, основным видом деятельности которых является производство сельскохозяйственной продукции;

- работодатели, которые уплачивают единый сельскохозяйственный налог;

- налогоплательщики, которые имеют статус резидентов особых экономических зон.

Предоставление льгот носит заявительный характер. То есть, налогоплательщик должен лично явиться в налоговую инспекцию и написать письменное .

К заявлению необходимо приложить документы, которые подтверждают право на льготу. Сделать это можно в течение 3-ёх лет с даты возникновения льготы.

Ранее уплаченные суммы налога можно вернуть на счёт налогоплательщика, либо сделать перезачёт по другим налогам. Для этого также необходимо написать .

Сейчас льготы по обязательным страховым взносам также есть – в 2013 году льготные ставки были равны 20% от фонда заработной платы.

КБК

Чтобы правильно уплатить налог, в платёжном документе необходимо указать КБК – код бюджетной классификации. Имеют свой КБК пени и штрафа по налогу.

Страховые взносы в ПФР на выплату страховой части имеют следующие коды классификации:

Взносы, которые зачисляется в Фонд социального страхования, имеет следующие коды:

Взносы, который зачисляются в Федеральный фонд обязательного медстрахования, имеет следующие коды:

Отчётность

Налогоплательщики, имеющие наёмных рабочих, и выплачивающих им денежные вознаграждения, обязаны сдавать в налоговую инспекцию .

Делать это нужно до 15-ого числа следующего месяца, после отчётного периода. по годовому налогу нужно сдавать до 15 января следующего года.

Налогоплательщики, занимающиеся частной практикой не сдают расчётов по авансовым платежам. Годовую декларацию они должны сдавать до 30 апреля следующего года.

Часто задаваемые вопросы

При расчёте и уплате этого налога часто возникали вопросы. Один из актуальных вопросов, вернётся ли этот налог или нет.

Есть и другие важные вопросы, которые задают работодатели, исчисляя доход для уплаты обязательных взносов.

Облагается ли ЕСН материальная помощь

Материальная помощь своим сотрудникам облагается единым социальным налогом только в том случае, если в трудовом договоре с сотрудником или же такая помощь предусмотрена.

В этом случае, эта выплата будет относиться к фонду заработной платы, и являться объектом налогообложения по ЕСН.

Если же такой записи не сделано, то материальная помощь не относится к тем расходам, которые могут уменьшить налоговую базу по налогу на прибыль.

Следовательно, ЕСН с неё уплачивать не нужно. Об этом говорится в .

Налог на оплату труда основных рабочих и машинистов

Затраты на оплату труда основным рабочим и машинистам входит в фонд заработной платы по предприятию.

Эти расходы учитываются при налогообложении прибыли предприятия по итогам налогового периода.

Единый социальный налог в 2014 году возвращается?

В 2014 году ЕСН не вернулся, но это может произойти в ближайшие годы. Предпосылкой к этому является тот факт, что произошёл переход от регрессивной шкалы ставок к постоянной.

Такой переход не только не сбалансировал пенсионную систему, но и увеличил налоговую нагрузку на работодателей.

Состав ЕСН в 2014 году идентичен тому, что действовал на территории нашей страны в 2000-ых годах. Только общая сумма отчислений сейчас равна 34% от фонда заработной платы при отсутствии льгот и 26% при их наличии.

Именно в этом эксперты видят причину того, что множество мелких предприятий не платят своим работникам официально высоких зарплат.

Поэтому возвращение ЕСН в ближайшее время не удивляет ни налогоплательщиков, ни налоговиков.

Видео: платежка на страховые взносы в 2014 году

С момента отмены единого социального налога прошло уже довольно много времени. За это время налоговыми аналитиками был сделан вывод, что система ЕСН действовала лучше, нежели система обязательных взносов.

Кроме того, переход от регрессивной ставки к постоянной, которая значительно выше, не добавил «радости» работодателям.

Отмена ЕСН не принесла негативных последствий налоговой системе нашей страны, но и ожидаемого положительного эффекта не принесло.

Поэтому возврат к ЕСН может улучшить налоговую ситуацию в стране в целом и у каждого налогоплательщика отдельно.

Он точно также начислялся на заработную плату работника. На какой налог был заменен ЕСН? СодержаниеЗаконные основания Единый социальный налог в 2010 году был заменен на: Последствия замены Законные основания С 01.01.2010 года отменен Единый социальный налог. Гл. 24 НК РФ, в которой приводились общие положения, касающиеся этого...

Суть налога не изменилась, нововведения коснулись только порядка проверок. СодержаниеОбщие сведения: ЕСН для ИП Новые правила уплаты в 2019 году (изменения) Льготный налог для ИП Налогоплательщики перечисляют средства взносов в ПФР и ФСС напрямую, функции контроля перешли к внебюджетным фондам. Общие сведения: Начисление...

Единый социальный налог начал применяться с 01.01.2001 года. Главной целью его создателей было объединение в ЕСН всех основных социальных внебюджетных фондов, к которым относятся: Пенсионный фонд. Фонд обязательного медицинского страхования. Фонд социального страхования. СодержаниеЗаконные основания в РФ Сколько процентов в...

Единый социальный налог (ЕСН) – это понятие, применяемое в налогообложении. За его счет реализуется право сотрудников на бесплатную помощь в определенных медицинских организациях. Также он позволяет работникам рассчитывать на государственную пенсию и социальные выплаты.

Налог зачисляется при помощи как бюджетных, так и внебюджетных средств.

Фактически этот тип налогообложения отменили шесть лет назад, но различные социальные взносы по старинке называют социальным налогом.

Есть вероятность, что подобный вид налогообложения будет возвращен этом году.

Кто должен делать отчисления по единому социальному налогу

Налогоплательщиками являются все, кто имеет работу.

Всех, кто обязан платить социальный налог, принято делить на две группы:

- Все лица, которые осуществляют выплаты физическим лицам, индивидуальные предприниматели, разного рода организации и предприятия, физические лица, не являющиеся индивидуальными предпринимателями.

- Индивидуальные предприниматели, занимающиеся частной практикой.

Что является объектом налогообложения

Объекты обложения по единому социальному налогу немного отличаются у налогоплательщиков первой и второй подгруппы.

Для тех лиц, которые относятся к первой группе, объектом обложения будут служить все выплаты, производимые физическим лицам по разным договорам (и по трудовым, и по всем видам гражданско-правовых).

Для лиц, относящихся ко второй группе, объектом обложения будут считаться все виды доходов от работы после вычета определённых расходов.

Ставка социального налога, пример расчета

В 2019 году ставка ЕСН не изменилась, осталась на уровне прошлого (2018) года.

Она складывается из трёх видов взносов:

- отчисления в Пенсионный фонд, которые составляют 22%;

- отчисления в Страховой фонд, которые составляют 2,9%;

- отчисления в Фонд медицинского страхования, которые составляют 5,1%.

У индивидуальных предпринимателей (ИП) немного иная система расчета.

Предприниматель обязан отчислять средства в пенсионный фонд и фонд медицинского страхования.

Отчисления в страховые фонды являются необязательными и добровольными. Все эти взносы у индивидуального предпринимателя прямо пропорциональны минимальному размеру оплаты труда (МРОТ).

Так, отчисления в Пенсионный фонд будут составлять 26% от МРОТ за год: 12 * 26% * МРОТ. Аналогичным образом рассчитываются отчисления в фонд медицинского страхования, только с учетом ставки 5,1%.

Все взносы индивидуального предпринимателя зависят ещё и от его годового дохода. Если он превышает порог в триста тысяч рублей, то ко всем отчислениям прибавляется один процент от той суммы, которая превышает названный лимит.

Но размер взносов тоже имеет определённую границу. Так, максимальный размер отчислений в Пенсионный фонд в 2016 году составляет сумму чуть менее 155000 рублей.

Размер ставки социального налога может изменяться в зависимости от суммы начислений. То есть, он может быть уменьшен при достижении определённого лимита.

Ежегодно этот лимит изменяется. Не стал исключением и 2018 год. Такие ставки ЕСН изменились, они различны для взносов в пенсионный фонд и фонд социального страхования.

Пенсионный фонд: при начислениях менее 796 тысяч рублей ставка ЕСН составляет 22%, при начислениях более 796 тысяч рублей ставка ЕСН уменьшается до 10%.

Фонд социального страхования: при начислениях менее 718 рублей ставка 2,9%, более 718 тысяч рублей – 0%.

О возвращении единого социального налога можно узнать из видео.

Единый социальный налог: последние новости, изменения в 2019 году

В соответствии с бюджетным законом страны и изменениями в Налоговом Кодексе РФ в 2019 году происходят определенные поправки, связанные с уплатой ЕСН:

- Увеличено количество предприятий, имеющих право на электронную отчетность.

- При отчислении взносов по единому социальному налогу теперь запрещено округлять суммы в любую сторону.

- В нормативные акты, касающиеся налогообложения, добавлены новые пункты.

Законодательно зафиксирован максимальный показатель для начислений выплат в ПФР (Пенсионный фонд).Таких ограничений пока нет для фонда медицинского страхования. - Есть изменения, связанные со страховыми отчислениями при увольнении работника.

Теперь страховыми взносами не облагаются только суммы, которые меньше трёх среднемесячных заработков, а также выплаты командировочных расходов.Но последние расходы в обязательном порядке должны быть документально подтверждены. - Те работодатели, которые устраивают в свои организации лиц, являющихся иностранными гражданами, теперь обязаны оплачивать взносы на цели пенсионного страхования.

Исключением является лишь привлечение специалистов высокого класса из-за рубежа. - В случае возникновения каких-либо проблем или форс-мажорных ситуаций теперь вполне реально заявить об отсрочке платежей по единому социальному налогу или их рассрочке.

Это возможно при необоснованной задержке финансирования, для предприятий сезонного характера и при обстоятельствах, не зависящих от работодателя – форс-мажорах (техногенные катастрофы, природные катаклизмы, военные операции и прочее).Вопрос об отсрочке или рассрочке отчислений решается после подачи заявления установленного образца в соответствующие организации (фонд социального страхования, фонд медицинского страхования или пенсионный фонд).

А уже там будет принято определённое решение.

- В нормативные акты, касающиеся налогообложения, добавлены новые пункты.

- Внесены изменения, которые связаны с проверками организации надзорными предприятиями.

Сроки проверки могут быть увеличены с четырёх месяцев до полугода при наличии серьёзных на то оснований.К таким основаниям относятся следующие: документально зафиксированные факты нарушений, требующие срочной проверки и принятия срочных мер; проверка предприятий, у которых филиалы расположены в разных субъектах Российской Федерации; отсутствие затребованных при проверке документов или их неточность; отсутствие страховых отчислений в установленный срок; задержка проверки по форс-мажорным обстоятельствам.

Подобные изменения всегда принимаются законодательными органами в конце финансового года, чтобы запланировать финансовую работу в следующем году (отчетном периоде).

С 2015 года установливаются две предельные величины базы для исчисления страховых взносов:Работнику ООО «Светлый Путь» с начала 2015 года начислена зарплата в сумме 680 000 руб.

1) для ПФР - 711 000 руб.

2) дпя ФСС - 670 000 руб.

При этом он также выполнял работу по договору подряда, сумма вознаграждения по которому составила 70 000 руб.

Определим базу для расчета взносов в каждый фонд и саму сумму взносов. ПФР.

Взносами в ПФР по тарифу 30 процентов облагаются доходы работника, не превышающие 711 000 руб.

С превышения, то есть с суммы, равной 39 000 руб. (680 000 + 70 000 – 711 000), надо заплатить взносы по тарифу 10 процентов.

Итого будет начислено пенсионных взносов в сумме 217 200 руб. (711 000 руб. х 30% + 39 000 руб. х 10%). ФФОМС.

Взносами облагаются все выплаты в пользу работников.

То есть база для данного работника составит 750 000 руб. (680 000 + 70 000).

Сумма взносов будет равна 38 250 руб. (750 000 руб. х 5,1%). ФСС.

Выплаты по договору гражданско-правового характера не включаются в базу взносов в ФСС.

То есть 70 000 руб. не облагаются взносами.

Не облагается взносами также превышение лимита по зарплате в сумме 10 000 руб. (680 000 – 670 000).

Начисленная сумма взносов составит 19 430 руб. (670 000 руб. х 2,9%). Травматизм.

Лимит для ФСС=670 тыс. руб. НЕ применяется к взносам на травматизм

(эти взносы уплачиваются со всех выплат, как и раньше, для них ограничения нет).

Около семи лет назад единый социальный налог (ЕСН) был заменен другими социальными выплатами, в частности, взносами в страховые фонды. С 2017 года Правительство РФ намерено вернуть ЕСН, для того, чтобы обеспечить гарантированное исполнение всех социальных обязательств перед населением.

Итак, давайте разберемся, зачем нужен ЕСН, как его рассчитывать и кто обязан перечислять средства, а также, каким образом осуществляется контроль за данным мероприятием.

Как мы уже отметили, юридически данный вид налоговых обязательств уже не существует около семи лет, однако, по сути, все перечисляемые взносы в страховые фонды являются ЕСН:

Назначение ЕСН в том, что при помощи этих взносов, компания сможет гарантировать своим сотрудникам все социальные права, а именно: пенсионное пособие, пособие по временной нетрудоспособности, выплаты иного характера в рамках оказания социальной поддержки. В частности, именно из этого источника будут выплачиваться средства, необходимые для предоставления бесплатной помощи в медицинских учреждениях.

Кроме основных изменений, для ЕСН в виде страховых взносов в текущем году было внесено еще несколько поправок, связанных с уплатой начислений:

- при расчете взносов по ЕСН, запрещается выполнять округление в любую сторону;

- введено понятие максимального показателя для исчисления взноса в ПФР;

- запрещается взыскивать страховые взносы с выходного пособия уволенных сотрудников, которое меньше трехмесячного размера, а также с командировочных, если все расходы подтверждены документально;

- выплаты будут начисляться и за иностранных граждан, с которыми у работодателя есть трудовой договор.

Получите 267 видеоуроков по 1С бесплатно:

Кто обязан уплачивать ЕСН

Все граждане, имеющие официальное трудоустройство, автоматически принимают на себя обязательства по выплате ЕСН. Можно выделить две большие группы:

- индивидуальные предприниматели, занимающиеся частной практикой — обязан сделать отчисления со всех видов доходов, после учета расходов;

- физические лица, не относящиеся к группе индивидуальных предпринимателей, но осуществляющие выплаты в пользу других граждан. Объектом налогообложения становится весь объем выплат, которые были произведены физическими лицами по трудовым договорам и соглашениям ГПХ.

Схематически, перечисление средств будет осуществляться следующим образом:

Все надзорные мероприятия будут иметь серьезные последствия, а длительность проверок может составить от 4 до 6 месяцев. Основанием для проведения проверки могут стать:

- наличие регулярных нарушений, которые нуждаются в срочной проверке и принятии специальных мер. Все нарушения должны быть зафиксированы и подтверждены документально;

- если выявлены нарушения по филиалам налогоплательщика;

- в документах наблюдаются неточности или налогоплательщик не может предоставить запрашиваемые сведения;

- страховые взносы перечисляются несвоевременно.

Если перечисления не могут быть произведены по причине форс-мажорных обстоятельств, то налогоплательщик в этом случае может обратиться в ИФНС и попросить о предоставлении отсрочки или рассрочки по выплате ЕСН.

Как рассчитать ЕСН

Ставки по ЕСН в 2017 году останутся такими же, как и ранее. Общий показатель будет складываться из таких взносов:

- взносы в ПФР – 22%;

- отчисления в ФФОМС – 5,1%;

- ФСС – 2,9%.

Максимально возможный размер базы по взносам в текущем году составляет:

- в Пенсионный фонд — 876 000 руб. Ставка может быть уменьшена, если показатель достиг установленного лимита;

- в ФСС — 755 000 руб. При достижении этого показателя, ставка будет равна нулю.

Если размер фонда для начислений в ПФР превысит лимит, то тариф будет снижен до 10%. Единый социальный налог в 2017 году ставка:

Для ИП порядок расчетов несколько иной:

- Они не обязаны перечислять взносы в страховые фонды, кроме обязательных ПФР и ФФОМС;

- Для расчетов используется такой показатель как МРОТ;

- Если доход ИП за год превысит 300 000 руб., то ко всем начислениям добавляется 1% от суммы, превышающей установленный лимит.

Формула для расчета начислений выглядит следующим образом:

- 12*5,1%*МРОТ – размер взноса в ФФОМС;

- 12*26%*МРОТ – размер взноса в ПФР.

Пример расчета ЕСН

В качестве примера расчета ЕСН можно привести следующую ситуацию:

Компания «Глобус» выплатила за отчетный период доход в размере 1 150 000 руб. Необходимо рассчитать ЕСН, сумму страховых взносов.

Чтобы определить размер взносов по ЕСН, необходимо выполнить следующие расчеты:

- 718 000 * 2,9% = 20 822 руб. – размер социальных взносов в пределах установленного лимита в 718 тыс. руб.;

- 796 000 * 22% + ((1 150 000 – 796 000)* 10%) = 175 120 + 35400= 210 520 руб. – пенсионная сумма к уплате с учетом превышения лимита;

- 1 150 000* 5,1% = 58 650 руб. – медицинские выплаты.

Итого, общий размер ЕСН, подлежащего к уплате составляет: 20 822+ 210 520 + 58 650 = 289 992 руб.

Единым социальным налогом облагаются доходы в виде заработной платы, а также получаемые при осуществлении предпринимательской деятельности. Налог включает отчисления в федеральный бюджет, фонд социального социального страхования РФ, федеральный и территориальный фонды обязательного медицинского страхования. ЕСН начисляется по регрессивной шкале, то есть чем больше сумма дохода, тем меньше ставка единого социального налога. Пониженные ставки применяются, если налогооблагаемый доход за текущий год превышает 280000,00 рублей. Отдельная шкала расчета ЕСН разработана для шести категорий налогоплательщиков: предприятия, выплачивающие заработную плату на общих основаниях, сельхозпроизводители, предприниматели, адвокаты и нотариусы, предприятия, работающие в особых экономических зонах и фирмы-разработчики информационных технологий.

ЕСН на зарплату сотрудников предприятий не выше 280000,00 рублей начисляется в размере 26%, из которых 20% идет в федеральный бюджет, 2,9% – в фонд социального страхования, 3,1% – в федеральный и территориальный фонды медицинского страхования. Если доход выплачивается в интервале от 280000,00 по 600000,00 рублей, то ЕСН составит 72800,00 + 10% на сумму, превышающую 280000,00. В случае начисления заработной платы более 600000,00 применяется ставка 104800,00 + 2% с суммы свыше 600000,00. ЕСН в размере 20% начисляют предприятия-сельхозпроизводители, а также организации народных промыслов и общин коренных малочисленных народов Севера. На сумму дохода свыше 280000,00 начисляется 56000,00 + 10% с превышения, а с дохода более 600000,00 – 88000,00 + 2%. Распределение ЕСН для этой категории следующее: 15,8% – федеральный бюджет, 1,9% – фонд социального страхования, 2,3% – федеральный и территориальный фонды медицинского страхования.

Регрессивный метод расчета единого социального налога позволяет оптимизировать процесс налогообложения, в зависимости от размера доходов.