Кредитная программа «Победа над формальностями» от Банка ВТБ24 даёт возможность получить в упрощённом порядке деньги на покупку недвижимости или рефинансирование займов, взятых в других банках. По условиям этой программы можно взять крупную сумму и погашать её в течение длительного времени.

Условия

Размер выдаваемого кредита может составлять от 700 000 до 8 000 000 рублей или эквивалентной суммы в долларах или евро, что достаточно для покупки жилья как эконом-класса, так и более высокого уровня в большинстве городов России.

Возвращать деньги можно в течение срока не более двадцати лет. Этот срок, с одной стороны, хорошо подойдёт для тех, кто не может вернуть полученные от Банка деньги за более короткий период, с другой стороны, для ряда граждан имеет значение наличие возможности досрочно вернуть заём, чтобы не обременять себя долгом перед кредитной организацией.

Первоначальный взнос, который требуется для того, чтобы оформить договор, вносится в размере не меньше 35% цены приобретаемого объекта. Это меньше, чем по некоторым кредитным программам ВТБ24, но, учитывая упрощённые требования к пакету документов, такой размер обоснован.

Заявку на заём можно оставить на сайте Банка, а деньги получить в офисе.

Решение Банка по заявлению клиента принимается в течение срока, не превышающего одних суток. Такой срок позволяет быстро получить примерную информацию о возможности или причинах невозможности взять кредит и, вероятно, устранить имеющиеся препятствия.

Величина процентной ставки различается в зависимости от того, приобретается жильё у застройщика или на вторичном рынке, приобретается ли жилое помещение или гараж, а также от того, является ли заёмщик зарплатным клиентом Банка.

При кредитовании на покупку жилого помещения в новостройке в рамках проводимой Банком специальной акции применяются следующие ставки:

- При сроке возврата кредитных денег не больше 7 лет – 12%;

Следует обратить внимание на то, что в период строительства приобретаемого объекта, до момента оформления в отношении него ипотечной сделки, ставка может быть повышена на величину, не превышающую 0,5%. Это связано с намерением Банка обеспечить надлежащее выполнение клиентом своих обязательств при отсутствии формальных гарантий, связанных с оформлением нужных документов.

Перечисленные ставки применяются, если у клиента есть заключённый договор страхования покупаемого жилья, а если такого договора нет, ставки подлежат повышению на 1%. Это также связано с рациональной стороной банковской деятельности и желанием повысить прибыль от таких сделок.

Для заёмщиков, являющихся зарплатными клиентами Банка, предусматриваются следующие ставки:

- При сроке действия кредитного договора не более 7 лет – 12%;

- При сроке, не превышающем 15 лет, — 12,5%%

- При сроке не более 20 лет – 12,75%.

Специальные условия для клиентов, которые получают заработную плату на счёт в кредитующем банке, предусматриваются многими кредитными организациями. Это справедливо, поскольку Банк уверен в заёмщике, являющемся его клиентом, а гражданин, получающий кредит, может воспользоваться своим статусом, возникшим до обращения за ипотекой.

Как и при выдаче займов на любые цели, связанные с ипотекой, при отказе клиента от заключения договора о страховании приобретаемого жилья ставка подлежит увеличению на 1%.

При кредитовании в целях приобретения жилья на первичном или вторичном рынке применяются следующие ставки:

|

Фиксированные ставки |

|||||

| Величина займа | Срок не более 7 лет | Срок не более 15 лет | Срок не более 20 лет | ||

| Менее 40% | 13,45% | 13,8% | 14,1% | ||

| От 35% до 40% | 13,7% | 14,05% | 14,35% | ||

| Менее 50% | 10% | ||||

|

(только отечественная валюта) |

|||||

| Величина займа | |||||

| 1 год | 3 года | 5 лет | 20 лет | ||

| Менее 40% | 12,95% | 13,25% | 13,45% | СР+4,75% | |

| От 35% до 40% | 13,2% | 13,5% | 13,7% | СР+5,25% | |

При расчёте переменных или комбинированных ставок используется величина установленной Центральным Банком РФ ставки рефинансирования (в 2013 году она равна 8,25%). Важно обратить внимание на то, что названная ставка регулярно меняется, а информацию о текущей ставке можно узнать в сети Интернет.

При кредитовании в целях приобретения нового гаража – готового или строящегося – применяются следующие ставки:

|

Фиксированные ставки |

|||||

|

По займам в отечественной валюте |

|||||

| Величина займа | Срок не более 7 лет | Срок не более 15 лет | Срок не более 20 лет | ||

| Менее 40% | 15,45% | 15,8% | 16,1% | ||

| От 35% до 40% | 15,7% | 16,05% | 16,35% | ||

|

По кредитам в иностранной валюте |

|||||

| Менее 50% | 12% | ||||

|

Переменные или комбинированные ставки (только отечественная валюта) |

|||||

| Величина займа |

Срок действия моратория на изменение ставки |

||||

| 1 год | 3 года | 5 лет | 20 лет | ||

| Менее 40% | 14,95% | 15,25% | 15,45% | СР+6,75% | |

| От 35% до 40% | 15,2% | 15,5% | 15,7% | СР+7,25% | |

Очевидно, что ставки по кредитам на покупку гаража выше, чем на покупку жилья. Возможно, это связано с тем, что цена гаража ниже, чем стоимость квартиры.

При расчёте переменных или комбинированных ставок используется величина установленной Центральным Банком РФ ставки рефинансирования (в 2013 году она равна 8,25%).

В процессе строительства приобретаемого объекта до оформления в отношении него ипотечной сделки возможно повышение ставки на величину до 0,5%.

Если недвижимость покупается не в том, городе, где подано заявление, то на клиента ложатся сопутствующие расходы, а именно:

Если жилое помещение приобретается в другом городе, клиентом оплачиваются расходы, связанные со сделкой:

- Организация сделки в Москве, Московской области, Санкт-Петербурге и Ленинградской области – 5 000 рублей;

- Организация сделки в регионах России, за исключением перечисленных выше регионов, — 3 000 рублей;

- Комиссионное вознаграждение Банка за совершение перевода в безналичной форме со счёта клиента на счёт лица, являющегося продавцом, — от 1% до 1,5%, но не более 3 000 рублей;

- Комиссионное вознаграждение Банка за совершение перевода со счёта клиента в данном городе на счёт в другом городе – 1%, но не более 1 500 рублей;

- Пользование предоставленным банковским сейфом для хранения документов и совершения расчётов – не более 2 000 в течение одного месяца и не более 3 000 в течение трёх месяцев;

- Выплата страховой премии в размере 0,7%-1,2% суммы займа в соответствии с тарифами, установленными страховой компанией;

- Государственная пошлина за регистрацию сделки и перехода права собственности – не более 1 500 рублей;

- Удостоверение нотариусом доверенностей и документов о согласии – в соответствии с тарифами, действующими у нотариусов;

- Комиссионное вознаграждение риелтора или ипотечного брокера – в соответствии с тарифами, установленными на соответствующие услуги.

Документы

Для оформления договора потребуются следующие документы:

- Обязательные для представления:

— паспорт;

— копия удостоверения водителя или свидетельства об участии в системе государственного пенсионного страхования;

- Дополнительные:

— для мужчин, которые не достигли возраста 27 лет, — документы воинского учёта;

— свидетельство о заключении брака (при его заключении);

— документальное удостоверение личности супруга или супруги.

Дополнительные документы гражданин представляет в случае, когда они у него есть.

Требованиями к заёмщику являются достижение возраста 21 года, наличие постоянной занятости и источника дохода. Это стандартные требования, которые действуют в абсолютном большинстве российских банков.

При намерении клиента купить готовое жилое помещение в другом городе, необходимы:

- Наличие счёта в Банке;

- Определение способа перечисления суммы первоначального взноса (с использованием текущего или депозитного счёта или иным способом);

- Получение в страховой компании согласия на оформление страхового договора.

В городе, где планируется приобретение жилья, требуется иметь при себе следующие документы:

- Паспорт;

- Уведомление о том, что ипотечный кредит был получен клиентом;

- Копия, снятая со страниц документа, которым удостоверяется личность поручителя;

- Нотариально удостоверенное согласие супруга или супруги на приобретение жилого помещения и оформления на него ипотечного договора (залога);

- Брачный договор – при его наличии;

- Свидетельство о заключении или расторжении брака;

- Первый экземпляр договора на открытие текущего или депозитного счёта;

- Документ о смене фамилии, имени или отчества клиента (если такая смена имела место).

Эти документы позволят оформить сделку быстро и без лишних затрат труда и времени со стороны клиента Банка. В то же время, если требуются услуги сторонних организаций, то их оплачивает сам заёмщик, что желательно учесть при оформлении договора.

Конкуренты

Ипотечное кредитование в упрощённом порядке на рынке банковских продуктов встречается достаточно редко. Аналогичные программы предлагаются Банком Москвы и Банком «Солидарность».

В Банке Москвы ипотечный кредит по двум документам предоставляется в отечественной валюте на срок не менее пяти и не более двадцати лет в сумме от 300 000 до 15 000 000 рублей. Размер кредита в Банке Москвы выше, чем в ВТБ24, что делает его более привлекательным. Требуется внесение первоначального взноса в таком же размере, что и в рассматриваемом Банке, то есть не менее 35% цены приобретаемого объекта недвижимости. Величина процентной ставки составляет 8,9% годовых, что существенно ниже, чем в ВТБ24. Денежные средства предоставляются единовременно в полном объёме путём выдачи наличными и помещения в банковскую ячейку или перечисления на счёт клиента. Возврат полученной суммы осуществляется посредством периодического перечисления аннуитетны платежей. Предусматривается возможность досрочного возврата кредита без ограничений и санкций. Обеспечением выступает оформление залога на приобретаемый объект недвижимости. В числе требований к клиенту возраст не моложе 22 и не старше 60 лет, наличие постоянной или временной регистрации на территории России, наличие трудового стажа продолжительностью не менее двух лет, при этом представление документов, подтверждающих уровень дохода, не требуется. Целью кредитования могут быть, как и в ВТБ24, приобретение жилья на первичном или вторичном рынке, а также покупка гаража или рефинансирование займа, полученного в другой кредитной организации.

В Банке «Солидарность» в рамках ипотечной программы «Солидарность» средства так же выдаются при предъявлении двух документов. Предметом кредитования может являться только жилое помещение на вторичном рынке. Средства выдаются в отечественной валюте на срок, не превышающий двадцати лет, в сумме от 500 000 рублей до размера, рассчитываемого в индивидуальном порядке на основании платёжеспособности клиента. Требуется внесение первоначального взноса в размере не менее 31% до 81% и более цены покупаемой квартиры, то есть минимальный размер взноса ниже, чем в ВТБ24. Величина процентной ставки варьируется в зависимости от срока действия договора с Банком и размера внесённого взноса и может составлять от 10% до 14,5% годовых, что в среднем ниже, чем в рассматриваемом Банке. Обеспечением выступает оформление залога на покупаемую квартиру. Возврат полученных средств осуществляется путём ежемесячного перечисления равных или дифференцированных платежей. Предусматривается возможность досрочного погашения займа без ограничений и санкций. Необходимыми документами являются паспорт и по выбору заёмщика копия удостоверения водителя или свидетельство об участии в системе государственного пенсионного страхования. Дополнительно могут быть предъявлены документы воинского учёта или свидетельство о заключении брака. В числе требований к клиенту возраст не моложе 21 года на момент обращения в Банк и не старше 65 лет на дату полного возврата кредитных средств, регистрация в регионе, обслуживаемом структурным подразделением Банка, а также наличие трудового стажа продолжительностью не менее полугода на текущем месте профессиональной деятельности. Требования к заёмщику расширены по сравнению с рассматриваемым Банком.

Изучая ипотечные программы, многие заемщики боятся большого количества документов, которые нужно собрать. Учитывая этот фактор, банками предлагаются займы с минимальным пакетом документов. Рассмотрим, какие банки дают в 2019 году ипотеку по 2 документам и их условия.

Плюсы и минусы ипотечных кредитов по 2 документам

Ведущими банками предлагаются кредитные продукты со льготными условиями. Одним из таких продуктов является ипотечный заем по 2 документам. Такие ипотечные программы имеют ряд преимуществ и недостатков.

Основные преимущества ипотечных кредитов, выдаваемых по 2 документам:

- меньшие затраты времени на сбор необходимого пакета документов;

- сокращение сроков принятия решения со стороны банков.

Основные минусы таких ипотечных кредитов:

- высокий первый взнос;

- уменьшение максимальной суммы займа;

- более высокая, в сравнении с другими кредитными продуктами, процентная ставка;

- сокращение предельного возраста заемщика на расчетную дату погашения ссуды.

Обязательным документом при подаче заявки на ипотечный кредит является паспорт гражданина РФ с отметкой о регистрации. В качестве второго документа клиент может предоставить СНИЛС, загранпаспорт, военный билет, водительское удостоверение, служебное удостоверение сотрудника федеральных органов власти, пенсионное удостоверение. Сбербанк, «ВТБ 24», «Газпромбанк», «ВТБ Банк Москвы» - это банки, дающие ипотеку по двум документам. При оформлении заявки на кредит заемщик заполняет заявление-анкету, в котором указывает сведения о своем месте работы и получаемом доходе.

Информация о доходе и месте работы, указанная в заявке, проверяется службой безопасности банка. При выявлении недостоверных данных либо проблемной кредитной истории заемщика в одобрении займа будет отказано.

«Победа над формальностями» от ВТБ24

«ВТБ24» предлагает ипотеку по предъявлении паспорта и СНИЛС . Взять кредит можно на приобретение квартиры на первичном либо вторичном рынке. Решение по займу принимается и сообщается клиенту в течение суток.

Основные условия ссуды:

- сумма займа – 0,6-30 млн руб. (Москва, Санкт-Петербург, Московская область), для остальных населенных пунктов РФ – 0,6-15 млн руб.;

- срок погашения – 20 лет ;

- первоначальный минимальный платеж – 40%;

- ставка – 13,6;

- возраст заемщика – 25-65 лет.

Клиент в обязательном порядке страхует недвижимость, свою жизнь, здоровье, риски потери права на квартиру.

«Приобретение строящегося жилья – ипотека по 2 документам» от Сбербанка

Сбербанк упростил некоторые требования к ипотечным кредитам и предлагает ссуды на новостройки по предъявлении 2 документов под 13% годовых. Главное условие программы – первичный платеж в размере не менее 50% от стоимости жилья. На минимальную ставку могут рассчитывать заемщики, приобретающие недвижимость, построенную с участием финансовых ресурсов банка.

«Простая ипотека» от «ВТБ Банк Москвы»

«ВТБ Банк Москвы» предоставляет ипотечные кредиты гражданам РФ и иностранцам по предъявлении паспорта гражданина РФ и СНИЛС либо паспорта иностранца и любого другого его удостоверения с личными данными. Без справок, подтверждающих доход, в банке можно взять кредит по ставке от 11,65% .

- минимальная сумма – 500 тыс. руб.;

- максимальная сумма – 60% стоимости кредитуемой квартиры;

- срок погашения – 20 лет ;

- первый взнос – 40%;

- процентная ставка (минимальная) – 12,6;

- возраст заемщика – 25-60 лет на момент подачи заявки на получение займа.

Воспользоваться средствами материнского капитала для внесения первичного взноса или погашения части ссуды по этой программе не удастся.

«Простая ипотека» от Газпромбанка

По программе «Простая ипотека» от «Газпромбанк» можно приобрести в кредит квартиру в строящемся доме у застройщика - юридического лица, подав на рассмотрение заявки оригинал паспорта, копию всех его заполненных страниц, СНИЛС или служебное, водительское удостоверение.

Основные условия ипотечного кредита:

- сумма – 0,5 - 7 млн руб. для всех городов РФ, кроме Москвы, Санкт-Петербурга, населенных пунктов Ленинградской, Московской областей (жителям этих городов можно взять ссуду в размере 0,5-10 млн руб.);

- срок погашения – 30 лет ;

- первый вклад – 50% ;

- процентная ставка (минимальная) – 13,5 ;

- гражданство РФ;

- постоянное проживание в РФ;

- возраст заемщика – 20-55/60 лет на момент подачи заявки и полного погашения договора соответственно для женщин/мужчин.

На решение об одобрении ипотеки влияет наличие положительной кредитной истории у заемщика.

«Ипотека по 2 документам» от Россельхозбанка

«Россельхозбанк» предлагает заем на покупку таунхауса, квартиры, дома по 2 документам: паспорту гражданина и либо загранпаспорту, либо водительскому, служебному удостоверению. От заемщиков, состоящих в браке, дополнительно требуется паспорт супруга. Молодым лицам призывного возраста необходимо предоставить в банк военный билет или приписное свидетельство.

Основные условия ипотечного займа:

- сумма – от 0,1 млн руб. до 4 млн руб. для всех городов РФ, кроме Москвы, Санкт-Петербурга, населенных пунктов Ленинградской, Московской областей (жителям этих городов можно взять ссуду в размере до 8 млн руб.);

- максимальный срок займа – 20 лет ;

- первоначальный минимальный взнос для приобретения квартиры 40%, таунхауса – 50%;

- процентная ставка (минимальная) – 12.

«Ипотека от 10,9» вместе с ТрансКапиталБанком

«ТрансКапиталБанк» может выдать ссуду на покупку квартиры под 10,9% годовых заемщику, предоставившему 2 документа, удостоверяющих его личность. Первичный взнос в рамках этого финансового продукта составляет не менее 30% стоимости кредитуемого жилья. Максимальный срок погашения займа – 25 лет.

Если заемщику необходимо срочно взять ипотечный кредит, нет времени на сбор пакета документов, он может воспользоваться специальными финансовыми продуктами банками. Для этого следует определить, какой банк дает ипотеку по двум документам на самых выгодных для клиента условиях, подать заявку и получить одобрение ипотеки.

В современном мире, где люди живут в ритме мегаполисов и постоянно куда-то спешат, далеко не у каждого потенциального заемщика имеется время собирать большое количество необходимых справок. Если вам нужно получить денежные средства быстро, то самый лучший вариант в данной ситуации – взять потребительский кредит втб 24 всего лишь по двум документам.

Такой продукт кредитования предлагают многие финансовые организации. Благодаря ему вы можете стать владельцем дома или машины своей мечты.

Общие сведения

Для того чтобы получить кредит на жилье или автокредит в короткие, обратите внимание различные программы ВТБ 24. В рамках каждой не требуется подтверждать доход и предоставлять какой-либо другой документ. Для примера, в некоторых организациях при оформлении нужно иметь на руках загранпаспорт, очень часто необходим такой документ, как справка о доходах.

Для оформления договора требуется всего лишь два документа: первый документ – паспорт гражданина РФ и второй документ – СНИЛС.

Требований к потенциальному заемщику не так много. Как правило, практически для каждого банка, который выдает деньги в долг, самое главное условие – хорошая и высокая заработная плата. Ни в коем случае не должно быть задолжности по налогам.

Что касается ставок по ипотеке, они зависят от выбранной программы и общей суммы кредита.

Условия кредитования и требования к заемщику

- для оформления кредита каждому клиенту требуется по 2 документа (первый документ – паспорт и второй документ – СНИЛС);

- время принятия решения о выдаче потребительского кредита – от 1 до 14 дней;

- по выбранной программе можно приобрести жилье как на первичном, так и на вторичном рынке;

- размер долга от 1800000 до 30000000 (для Москвы, Московской области и Санкт-Петербурга), от 1800000 до 15000000 (для других субъектов РФ);

- сроки погашения – не более 20 лет;

- первоначальный взнос – не менее 40% от общей суммы заема.

Обязательное условие – услуги комплексного страхования, в которые входят:

- документ о страховании жилища;

- документ о страховании рисков потери здоровья или ухода заемщика из жизни.

Требования:

- получить деньги в долг может любой человек старше 21 года. Главное, чтобы на момент выплат ему не было 70;

- стаж осуществления трудовой деятельности – минимум 1 год.

Необходимо отметить, что привлечение поручителей не является обязательным условием для того, чтобы взять кредит в банке ВТБ. По данному виду кредитования это необходимо только в случае, если совокупного дохода заемщика оказывается недостаточно для получения нужной суммы.

Как подать заявку

Оформит кредит можно, не выходя из дома. В этом вам поможет онлайн-заявка на кредитную карту. Заполнить ее можно во вкладке “Победа над формальностью” на официальном сайте банка.

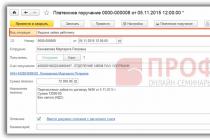

Как заполняется заявка на кредит по двум документам в ВТБ 24

Данные общей суммы кредита калькулятор высчитывает по формуле:

Стоимость недвижимости-первоначальный взнос.

Данные суммы ежемесячного платежа высчитываются по формуле:

Общая сумма кредита/срок+процентная ставка/12

4000000-1600000 = 2400000

2400000/ 240 мес + 10,20% (от 24000000)/12

Экспресс кредит онлайн по двум документам

В настоящее время некоторые банки предлагают потенциальным клиентам упрощенную систему оформления ипотечного займа. В ВТБ 24 ипотека по двум документам оформляется по специальной программе Победа над формальностями. У нее есть специальные условия, что следует учитывать тем, кто рассматривает этот вариант оформления займа на покупку жилья.

Как взять ипотеку по двум документам в ВТБ 24

Потенциальным заемщикам следует понимать, что условия ипотеки по двум документам в ВТБ 24 несколько отличаются от других программ. Предоставляя клиентам право взять займ на крупную сумму и длительный срок по упрощенной системе, банк увеличивает собственные риски. Даже несмотря на то, что ипотечный кредит является обеспеченным залоговым имуществом, снижение требований к пакету документов может повысить риск невозврата.

Именно поэтому отличительными особенностями программы Победа над формальностями будут:

- повышенная процентная ставка;

- сокращение максимального срока кредитования;

- увеличение первоначального взноса.

Эти факторы следует учитывать при выборе программы, но если клиент готов воспользоваться предложением банка, то следует рассмотреть данный вариант более подробно.

Условия и процентная ставка банка

Банк ВТБ 24 ипотеку по двум документам выдает на следующих условиях:

- доступные суммы: от 600 тыс. руб. до 30 тыс. руб. для Москвы и МО, а также для Санкт-Петербурга, для остальных регионов максимальный кредитный лимит составляет 15 млн. руб.;

- сроки кредитования: до 20 лет;

- процентная ставка: от 11,5%;

- размер первоначального взноса: минимум 30% от оценочной стоимости приобретаемого жилья;

- страхование: комплексное обязательно (потребуется оформить полис личного страхования);

- погашение: равными долями ежемесячно, по желанию клиента возможно досрочное полное/частичное без дополнительных комиссий;

Требования к заемщикам и документы

Поскольку речь идет об упрощенной системе оформления, то заемщику потребуется два основных документа, чтобы взять ипотеку: паспорт РФ с постоянной регистрацией (можно не в регионе обращения) и СНИЛС. У мужчин в возрасте до 27 лет могут попросить военный билет. При заполнении анкеты – заявки потребуется указать личные данные, в том числе, уровень дохода, стаж и т.д. Заемщиком может стать гражданин РФ в возрасте от 21 года.

Ипотечный калькулятор

При необходимости можно самостоятельно рассчитать предварительные условия займа в банке ВТБ 24 по стоимости недвижимости или вашему ежемесячному доходу. Для ипотеки по двум документам калькулятор поможет вычислить размер ежемесячного обязательного платежа, доступную заемщику сумму и уровень дохода, необходимый для получения займа. Для расчета используйте опции: желаемая сумма и срок, а также размер первого взноса.

Виды приобретаемого в ипотеку жилья

Взять ипотеку по двум документам в ВТБ 24 можно на покупку квартиры:

- на вторичном рынке;

- в новостройке.

Можно воспользоваться списком рекомендованных банком застройщиков или подобрать жилье самостоятельно. Для рассмотрения потребуется предоставить документы на квартиру, которая будет служить предметом залога. При оценке стоимости недвижимости лучше воспользоваться услугами рекомендованных банком оценщиков.

На одобрение банку потребуется не больше 24 часов, после этого у потенциального заемщика будет 122 дня на оформление сделки.

Заключение

В банке ВТБ 24 ипотека по двум документам оформляется в рамках специальной программы Победа над формальностями. Ее условия отличаются от других вариантов ипотечного кредитования в этом банке, они менее привлекательны для клиентов. Это следует учитывать при выборе варианта займа для покупки жилья.

При оформлении ипотеки возникает необходимость в предоставлении большого количества документов. Это и понятно, ведь речь идет о достаточно крупных суммах. Крупная финансовая организация России предлагает воспользоваться программой «Победа над формальностями ВТБ 24». Уникальное предложение действует на территории Российской Федерации и предусматривает выдачу ипотеки при предоставлении клиентом минимального пакета документов. Это позволяет пользователям воспользоваться услугами ипотечного кредитования на выгодных условиях.

При необходимости можно проконсультироваться с сотрудниками банка. Опытные специалисты проведут информационную беседу с целью осведомления клиента компании. Пользователь обязуется перед подписанием договора изучить условия и подтвердить свое согласие подписью. Данная услуга является достаточно серьезной, поэтому многие специалисты из области финансов и юриспруденции рекомендуют предварительно проконсультироваться с квалифицированным юристом. Это позволит избежать непредвиденных финансовых расходов в будущем.

Процедура ипотечного кредита упрощается для клиентов, которые могут без каких-либо проблем и задержек доказать сотрудникам банка финансовую состоятельность. Под программу попадают только те пользователи, которые могут каждый месяц вносить обязательные платежи. Обратите внимание, что процентные ставки в данном случае практически не отличаются, но данный критерий и не главный.

ВТБ 24 победа над формальностями условия:

- Общая сумма ссуды не менее 600 тыс. руб. и не более 15 млн. руб. Для жителей Санкт-Петербурга и Москвы – не более 30 млн. руб. максимальные лимиты по ипотечной программе индивидуальны и зависят от уровня дохода клиента.

- Сроки выдачи ипотеки также различны. Практически все клиенты берут кредит на 20 лет с целью снижения ежемесячной суммы. Финансовая организация рассматривает индивидуально возможности каждого заявителя, предоставляя максимально выгодные условия ля сотрудничества.

- Практически для всех клиентов ставка по ипотечному кредитованию по данной программе составляет 13,6% годовых. Есть несколько вариантов, которые позволяют снизить процентную ставку, несмотря на то, что она и так не высока.

Для некоторых пользователей предусмотрены более выгодные условия сотрудничества. Для этого следует оформить страховку жизни и здоровья или объекта недвижимости.

Лояльные условия предоставлены для держателей зарплатных карт от данной финансовой организации. Преимущества есть у лиц, которые приобретают жилье посредством риэлтерских компаний, которые являются партнерами банка. Для уменьшения суммы ссуды можно использовать материнский капитал. При уменьшении основной задолженности происходит снижение и ежемесячного обязательного платежа.

ВТБ ипотека «Победа над формальностями»

Под льготную программу попадают не все пользователи, а только те, которые отвечают определенным требованиям:

- Возрастные показатели от 21 до 70 лет.

- Наличие опыта работы на последнем месте – не менее 1 года.

Данные условия распространяются не только на заявителя, но и на созаемщиков: супруга/супруги и поручителей. Обратить внимание следует и на тот факт, что при оформлении ипотеки повышенные требования предъявляются и к уровню ежемесячного дохода. Общие правила программы предусматривают такой критерий: лицо, оформляющее ипотечное кредитование, должно получать в месяц не меньше двукратного размера обязательной платы.

При наличии долга в других финансовых организациях ипотека не выдается. Отказ будет и в том случае, если у заявителя на обеспечении находятся иждивенцы. Это пропорционально уменьшает его доход. С целью увеличения уровня кредитоспособности осуществляется привлечение поручителей и созаемщиков. В сделке может принять участие до 5 человек, что увеличивает шансы на получение кредита.

Процедура оформления

Для того чтобы пройти процедуру оформления ВТБ 24 ипотечного кредита «Победа над формальностями» клиент финансовой организации должен предоставить всего 2 документа: СНИЛС и паспорт. Несмотря на то, что больше никаких бумаг не нужно иметь при себе, заявитель в обязательном порядке заполняет специальные формы, в которые вносит всю необходимую информация. Полученные сведения сотрудники банка проверяют при помощи специальной многоуровневой программы. При получении недостоверных сведений банк заносит клиента в черный список.

Огромное значение при принятии решения по поводу заявки на ипотечное кредитование имеет кредитная история заявителя. Именно по этому критерию осуществляется оценка возможности гражданина, который обратился в банк.

Среди наиболее распространенных причин отказа в выдаче ссуды следует выделить:

- Полное или частичное несоответствие выдвинутым требованиям.

- Недостаточный уровень зарплаты и отсутствие платежеспособных поручителей.

- Предоставление недостоверной информации банку или наличие отрицательной кредитной истории.

Программа «Победа над формальностями ВТБ 24»

Выдача ссуды по данной схеме осуществляется следующим образом:

- Клиент банка оставляет заявку на кредитование, которая будет рассмотрена в течение 5 суток.

- Пользователь предоставляет информацию по выбранному продукту недвижимости.

- Заявитель является в финансовое учреждение и предъявляет все необходимые документы.

- После окончания проверки заключается договор купли-продажи с продавцом и ипотеки с учреждением финансового типа.

Заключение договора не будет проведено без оформления страховки. Данная услуга является обязательной, так как предусматривает защиту приобретаемой недвижимости и прав собственности. Для чего это нужно? В первую очередь с целью гарантий. Квартира переходит по документам финансовому учреждению, выдающему ссуду. Только после того, как клиент банка погасить всю задолженность целиком, права на владение недвижимым имуществом будут переданы ему. Сотрудники банка должны быть уверены, что при развитии каких-либо непредвиденных ситуаций будут приняты меры для компенсации расходов.

ВТБ 24 ипотека «Победа над формальностями» в 2019 году пользуется огромной популярностью. Это обусловлено тем, что финансовая организация идет навстречу своим клиентам, предоставляя максимально лояльные условия для сотрудничества с целью приобретения недвижимости.

Перед тем, как отправиться в банк для оформления ипотеки, внимательно ознакомьтесь с условиями кредитования. Обратить внимание следует не только на преимущества, но и на недостатки, среди которых следует выделить уровень штрафных санкций.

ВТБ банк дорожит каждым клиентом, поэтому предоставляет услуги ипотечного кредитования на максимально выгодных условиях для пользователей. Несмотря на это финансовая организация принимает все возможные меры с целью снижения рисков возможных расходов при сотрудничестве с недобросовестными пользователями.