Прямые налоги - это налоги, взимаемые государством непосредственно с доходов (заработной платы, прибыли, процентов) или имущества налогоплательщика (земли, строений, ценных бумаг).

В случае прямого налогообложения сумма налога вносится плательщиком непосредственно в казну.

В Российской Федерации действует следующая система основных прямых налогов:

Прямые налоги, удерживаемые с юридических лиц, налог на прибыль предприятия (корпорационный налог), налог на имущество предприятия, земельный налог с предприятия;

Прямые налоги, взимаемые с физических лиц (населения), - подоходный налог с населения;

Поимущественный налог с населения;

Налог с имущества, переходящего в порядке наследования и дарения, налог на владельцев транспортных средств.

Важнейшим прямым налогом, взимаемым с юридических лиц, является налог на прибыль предприятий. Его плательщики - это организации и предприятия, являющиеся юридическими лицами по законодательству Российской Федерации, а также иностранные компании, занимающиеся предпринимательской деятельностью в России 11 Тедеев А.А. Налоги и налогообложение. М., 2011. С. 36..

Объектом обложения является валовая прибыль предприятия, представляющая собой сумму прибыли от реализации продукции (работ, услуг), основных фондов (основного капитала), иного имущества и доходов от внереализационных операций за вычетом суммы расходов по этим операциям.

Подоходный налог с физических лиц (налог на личные доходы) является вычетом из доходов налогоплательщиков - физических лиц, как имеющих, так и не имеющих постоянного местожительства в Российской Федерации, включая иностранных граждан, лиц без гражданства. Платежи осуществляются в течение года, но окончательный расчёт производится в конце его. Нормой налогообложения является налоговая ставка - размер налога на единицу налогообложения. В России минимальная ставка подоходного налога составляет 12%, максимальная - 45%.

Не подлежат налогообложению: государственные пособия по социальному страхованию; все виды пенсий; доходы, полученные от физических лиц в порядке наследования и дарения; стоимость подарков, полученных от предприятий, учреждений и организаций в течение года в виде вещей или услуг, не превышающая сумму 12-кратного установленного законом размера минимальной месячной оплаты труда.

Налог на прибыль предприятий взимается в случае, если они признаются юридическими лицами. Этот налог составляет основную часть налоговых выплат предприятий. Обложению налогом подлежит прибыль, чистый доход. В России ставка этого налога близка к той, что действует в развитых странах - до 35%. Производственные объединения, предприятия, а также собственники капитала уплачивают налог на основании предъявленных ими деклараций. Налоговая декларация представляет собой заявление налогоплательщика о размерах его доходов. Отдельные виды прибыли, получаемой юридическими лицами, облагаются особо. Так, прибыль от дивидендов, полученных по акциям, облигациям и иным ценным бумагам, выпущенным в Российской Федерации, облагается по ставке 15%. Этот размер ставки применяется к прибыли от долевого участия в других предприятиях, созданных на территории Российской Федерации.

Социальные взносы охватывают взносы предприятий на социальное обеспечение и налоги на заработную плату и рабочую силу. Они представляют выплаты, которые осуществляются частично самими работающими, частично - их работодателями. Они направляются в различные внебюджетные фонды: по безработице, пенсионный и т.д. Государство также принимает участие в финансирование этих фондов. Налоги на фонд заработной платы и рабочую силу выплачиваются только работодателями.

Поимущественные налоги - это налоги на имущество, землю и другую недвижимость, дарения и наследство. Размер этих налогов определяется задачей перераспределения богатства.

Налоги на товары и услуги, прежде всего таможенные пошлины и сборы, акцизы, налог с продаж и налог на добавленную стоимость. Налог на добавленную стоимость схож с налогом с продаж, при котором всю его тяжесть несёт конечный потребитель. Налогоплательщики, которые в процессе работы добавляют стоимость к поступившим в их распоряжения предметам труда, облагаются налогом с этой добавленной стоимости. Но каждый налогоплательщик включает эту сумму в цену своего товара, который движется по цепочке вплоть до конечного потребителя.

Законом определён перечень товаров (работ, услуг), освобождаемых от налога. Этот перечень является единым на всей территории РФ:

Освобождаются от НДС услуги в сфере народного образования, связанные с учебно-производственным процессом, услуги по уходу за больными и престарелыми, ритуальные услуги похоронных бюро, услуги учреждений культуры и искусства, религиозных объединений, театрально-зрелищные, спортивные и другие развлекательные мероприятия;

Освобождаются от платы НДС научно-исследовательские и опытно-конструкторские работы, выполняемые за счёт государственного бюджета, хоздоговорные работы, выполняемые учреждениями народного образования.

Прямые налоги. Преимущества:

1. Экономические – прямые налоги дают возможность установить прямую зависимость между доходами плательщика и его платежами в бюджет.

2. Регулирующие – в странах с развитой рыночной экономикой прямое налогообложение является важным финансовым рычагом регулирования экономических процессов

3. Социальные – прямые налоги способствуют распределению налогового бремени таким образом, что большие налоговые расходы имеют те члены общества, у которых более высокие доходы.

Недостатки: 1. Организационные – прямая форма налогообложения требует сложного механизма взимания налогов, т.к. связана с достаточно сложной методикой ведения бухгалтерского и налогового учета. 2. Контрольные – контроль поступления налоговых платежей требует существенного расширения налогового аппарата и разработки современных методов учета и контроля плательщика. 3. Полицейские – прямые налоги связаны с возможностью уклонения от их уплаты из-за несовершенного финансового контроля. 4. Бюджетные – прямое налогообложение требует определенного развития рыночных отношений, т.к. только в условиях реального рынка может формироваться реальная рыночная цена и реальные доходы, но не исключены и убытки, поэтому прямые налоги не могут являться стабильным источником дохода бюджета.

Косвенные налоги. Преимущества: 1. Организационные – для косвенных налогов характерна простота уплаты и регулярность поступления в бюджет, их удержание и контроль не требуют расширения налогового аппарата. 2. Бюджетные – т.к. косвенные налоги увеличивают доходы государства за счет роста населения и его благосостояния, то они более выгодны для стран, прогрессирующих в экономическом отношении. 3. Политические –косвенные налог завуалирован в цене товара и если плательщик и осознает, что цена увеличивается налогом, то он все равно получает взамен необходимый продукт. 4. Полицейские – налоги воздействуют на совокупное потребление путем удорожания того или иного продукта, при этом важно сдерживающее воздействие государства на потребление продуктов вредных для здоровья и нравственности нации. 5. Экономические – для конечного потребителя косвенные налоги удобны тем, что определяются размером потребления, удобством уплаты во времени, близостью к месту внесения, отсутствием принудительного характера, не требует накопления определенных сумм.

Недостатки: 1. Обременение для многосемейных: фактическая оплата налога осуществляется главой семьи, а формируется всеми членами семьи. 2. Политические – право взимания косвенных налогов почти никогда не оспаривается. Объектом политической борьбы обычно становится подоходный налог или налог на прибыль. 3. Социально-экономические – отдельные лица уплачивают косвенные налоги не пропорционально своему доходу или капиталу, чрезмерно обременяя низкооплачиваемые слои населения. 4. Предпринимательские – косвенные налоги в условиях развитых рыночных отношений ограничивают размер прибыли предпринимателя, т.к. в условиях конкуренции не всегда возможно повышение цены на величину косвенных налогов, особенно в случаях повышения ставок этих налогов.

Формирование налоговой системы, классические принципы ее построения.

Налоговая система – это совокупность налогов, сборов и платежей законодательно закрепленных в данном государстве, принципов, форм и методов их установления, изменения или оплаты; действий, обеспечивающих их уплату, контроль и ответственность за нарушение налогового законодательства.

Критерии научной обоснованности налоговой системы: 1) системный подход; 2) создание базы; 3) наличие законодательной основы; 4) формирование определенных принципов (экономических, юридических, организационных).

Экономические принципы налогообложения были сформулированы впервые А. Смитом в работе «Исследование о природе и причинах богатства народа» (1776 г.).

Экономические принципы: 1. Хозяйственная независимость и свобода налогоплательщика, основанная на праве частной собственности. 2. Справедливость – равная обязанность граждан платить налоги соразмерно своим доходам. 3. Определенность – сумма, способ, время платежа должны быть заранее известны налогоплательщику. 4. Удобность – налог должен взиматься в такое время и таким способом, которые представляют наибольшее удобство налогоплательщику. 5. Экономия – издержки по взиманию налога должны быть меньше, чем сами налоговые поступления.

Немецким экономистом Вагнером сформулированы следующие принципы построения налоговой системы:

1. Этические : а) всеобщность налогов; б) неприкосновенность личной свободы при обложении и взимании налогов; в) соразмерность обложение с платежеспособностью.

2. Принципы управления налогами: а) определенность обложения; б) удобство обложения и взимания для плательщика; в) дешевизна взимания и минимум налогового бремени.

3. Народно-хозяйственные принципы: а) надлежащий выбор источника налогов; б) комбинация совокупных налогов в такую систему, которая обеспечивала бы достаточные поступления в бюджет.

Налоговая система Украины, принципы ее построения.

Сегодня приходится признать, что государство без налогов - это утопия. Налоги - основная форма доходов государства в современном цивилизованном обществе.

Формирование собственной независимой налоговой системы Украины начиналось на рубеже 1991-1992 гг. Так, 5 декабря 1990 г. был принят Закон Украинской ССР «О бюджетной системе Украинской ССР», а 25 июня 1991 г. - Закон Украинской ССР «О системе налогообложения». Таким образом, было положено начало созданию в Украине своей автономной системы налогообложения.

В связи с провозглашением независимости Украины и переходом экономики на рыночные отношения с 1 января 1992 г. был введен в действие целый пакет новых законодательных актов по налогообложению, в частности «О налоге на добавленную стоимость», «Об акцизном сборе», «О налогообложении доходов предприятий и организаций» и ряд других.

Принципы построения налоговой системы Украины сформулированы в Законе Украины «О системе налогообложения» от 18.02.97 г. : 1) стимулирование деловой активности; 2) обязательность уплаты налогов; 3) равнозначность и пропорциональность; 4) равенство; 5) социальная справедливость; 6) стабильность; 7) экономическая обоснованность; 8) равномерность уплаты; 9) компетенция; 10) единство подхода; 11) доступность.

Обзор Закона «О системе налогообложения».

Ставки, механизм взимания налогов и сборов и льготы по налогообложению не могут устанавливаться или изменяться другими законами Украины, кроме законов о налогообложении.

Налоги и сборы, взимание которых не предусмотрено настоящим законом, уплате не подлежат.

Изменения и дополнения в настоящий закон и законы о налогообложении относительно льгот, ставок налогов, механизме их уплаты вносят не позднее, чем за 6 месяцев до начала нового бюджетного года и вступают в силу с нового года.

Факторы, показатели и структура налоговой системы.

Факторы: 1. Сложившиеся в стране пропорции в распределении функций между центральными и местными органами государственной власти. 2. Доля налогов среди источников доходов бюджета. 3. Степень контроля центральной администрации за органами местной власти.

Показатели: I. Экономические: – налоговый гнет, – соотношение доходов от внутренней и внешней торговли, – соотношение прямого и косвенного налогообложения, – структура прямых налогов, – структура косвенных налогов. II. Политико-правовые: – соотношение компетенций центральных и местных органов власти, – разные налоги, – разные ставки, – разные доходы.

Структура налоговой системы: 1) система налоговых органов; 2) система и принципы налогового законодательства; 3) принципы налоговой политики; 4) порядок распределения налогов по бюджетам; 5) фонды и методы налогового контроля; 6) решение проблем устранения двойного налогообложения и т.д.

Структура налоговой системы Украины:

Приветствую! Все чаще в российских СМИ намекают на грядущие изменения в налоговом кодексе. Бюджеты регионов пусты — их нужно срочно наполнять. На этот раз правительство решило всерьез взяться за «богатых». И через пару лет мы, возможно, вернемся к прогрессивной шкале подоходного налога.

Сегодня поговорим о том, что такое единая и прогрессивная шкала налогообложения доходов. И попытаемся разобраться, какая система лучше для России и почему?

В современной России подоходный налог был впервые введен в апреле 1916 года по указу Николая II – в разгар Первой мировой войны. К слову, предок современного НДФЛ имел прогрессивную шкалу: от 7% до 12%.

За 100 лет, прошедших с того момента, система расчета налога не раз пересматривалась. И в худшую, и в лучшую для плательщиков сторону.

С 1998 года в России действовала прогрессивная шкала налогообложения. Чем отличается плоская (прямая, единая) шкала от прогрессивной? Тем, что во втором варианте ставка подоходного налога зависит от размера дохода физлица. В конце 90-х она составляла 12%, 20% и 30%.

В 2001 году была принята глава 23 НК РФ «Налог на доходы физических лиц». У подоходного налога появилось новое название «НДФЛ». А плательщиков поделили на две категории: резиденты и нерезиденты.

Ну, и самое главное: ставка налогообложения доходов стала единой для всех — 13%. С 2001-го россияне отдают государству чуть больше одной седьмой заработной платы и премий, доходов от продажи недвижимости и авто, сдачи имущества в аренду и дивидендов по акциям. В общем, 13% почти всех поступлений в семейный бюджет.

Отдельные виды доходов стали облагаться повышенной ставкой в 35% (например, выигрыши в лотерею). И появился длинный перечень доходов, полностью освобожденных от НДФЛ (пенсии, стипендии, алименты, пособия).

В первые два года после отмены прогрессивной шкалы поступления НДФЛ в бюджет выросли на треть! В 2000-х плоская система стала визитной карточкой российской экономики и одним из немногих конкурентных преимуществ налоговой системы России.

Неужели плоская шкала оказалась настолько эффективной? Ведь в других странах она почти не используется. Не все так очевидно.

Взрывной рост налоговых поступлений спровоцировало несколько факторов:

- Общая ставка НДФЛ выросла на 1% для большинства физлиц (до этого минимум составлял 12%, а не 13%)

- Отменили льготы для военных, судей, сотрудников прокуратуры, таможенников, милиции и даже налоговиков. В результате число налогоплательщиков выросло почти на миллион человек

- В 2001 году было в целом ослаблено налоговое бремя в экономике (урезали ставки по налогу на прибыль и НДС). Это позволило бизнесу перенаправить часть сэкономленных на налогах денег на выплату ЗП наемным работникам

- Доходы населения росли с каждым годом. Россия вступила в период «сытых нефтяных лет»

Другими словами, эффективность перехода с прогрессивной шкалы на единую была сильно преувеличена.

В каких странах сегодня действует единая шкала НДФЛ?

Среди стран бывшего СССР плоскую шкалу используют в России, Грузии, Украине, Латвии, Литве, Эстонии, Казахстане и Киргизии. За рубежом она действует в Венгрии, Болгарии, Албании, Македонии, Румынии, Чехии, Монголии, Гонконге и на Нормандских островах (Гернси и Джерси).

Единая шкала налогообложения также актуальна для отдельных федеральных субъектов крупных стран. Например, для канадской провинции Альберта и некоторых штатов США: Массачусетс, Пенсильвания, Мичиган, Индиана и Иллинойс.

Интересный факт. В развитых странах с сильной экономикой плоская шкала налогообложения не используется!

Скажем, во Франции ставка подоходного налога варьируется от 5,5% до 75%. Доходы французов делят на восемь категорий. И рассчитываются доходы не на человека, а на семью. А необлагаемый минимум составляет 6 011 евро в год.

Примеры других стран с прогрессивной шкалой: США, Великобритания, Швеция, Дания, Испания, Канада, Германия, Китай и Израиль.

Россия со своим 13% НДФЛ входит в десятку европейских государств с минимальной ставкой подоходного налога. Вместе с Казахстаном, Беларусью, Литвой и Болгарией.

Россия возвращается к прогрессивной шкале?

По факту прямую шкалу налогообложения доходов используют лишь в бедных европейских государствах. И почти во всех странах бывшего СССР. Может, поэтому, в последние два года вопрос о переходе на прогрессивную шкалу НДФЛ в России поднимается все чаще?

В августе 2016-го депутаты ЛДПР внесли в Госдуму нашумевший законопроект.

В нем предлагают освободить от подоходного налога россиян с зарплатой меньше 180 000 рублей в год. Ставку в 13% рекомендуют оставить для людей с годовым доходом до 2,4 млн. рублей. А для «богатых» придумали фиксированный налог в 289 тыс. рублей плюс 30% от суммы дохода свыше 2,4 млн. рублей.

Когда введут новую шкалу? Пока обещают, что этот и подобные проекты будут рассмотрены не раньше окончания выборов 2018 года.

Доводы против введения прогрессивной шкалы налогообложения

Будет ли в России прогрессивная шкала НДФЛ? У системы есть и плюсы и минусы. И минусы пока перевешивают.

- Население и бизнес начнут массово «уходить в тень» и прятать свои доходы

Справедливость аргумента косвенно подтверждают результаты налоговой реформы 2000-х годов. После введения плоской шкалы поступления от НДФЛ выросли на 0,7-0,8% ВВП. И многие российские бизнесмены и физлица, действительно, перестали уклоняться от налогообложения.

Введение же прогрессивной шкалы может спровоцировать обратный процесс. Богатые снова «спрячут» свои доходы (), и объем поступлений в бюджеты уменьшится. А основная финансовая нагрузка снова ляжет на средний класс.

- Вырастут судебные и административные издержки

Почему? Потому что населению придется самостоятельно декларировать свои доходы.

Сегодня почти со всех доходов физлиц удерживается единая ставка в 13%. И налоговые агенты (банки, брокеры, ) полностью берут на себя «общение» с налоговиками.

А вот прогрессивная шкала заставит россиян самостоятельно учитывать доходы из различных источников, суммировать их, заполнять налоговую декларацию и сдавать ее в соответствующие органы.

В 2017 году ни население, ни налоговики не готовы к такой активности.

- Разница между богатыми и бедными регионами станет глубже

НДФЛ поступает не в федеральный, а в региональные и местные бюджеты. Другими словами, Москва и Питер будут получать еще больше по сравнению с нищей Рязанской и Ярославской областями. Такая «дискриминация» наверняка обострит межрегиональную напряженность.

- Усилится недоверие бизнеса к власти

С 2001-го президент и правительство РФ кучу раз обещали не менять ставку подоходного налога. Нарушение обещаний вызовет очередной всплеск недоверия бизнеса к власти и отток частного капитала за рубеж.

Уменьшится поток инвестиций – сократится производство – подскочит уровень безработицы. В результате проиграют и богатые, и бедные.

Напомню, что повышение страховых взносов в 2011 году было встречено, мягко говоря, без восторга. И введение прогрессивной шкалы НДФЛ лишь подольет масла в огонь.

Если не прогрессивная шкала, то что?

Никто не спорит с тем, что систему расчета НДФЛ в России нужно совершенствовать. Но совсем необязательно менять плоскую шкалу на прогрессивную!

Эксперты предлагают другие более мягкие варианты. Один из них: увеличить долю налоговых вычетов в налогооблагаемых доходах физлиц.

Суть налоговых вычетов справедлива и очевидна. У каждого из нас есть повседневные потребности, которые нужно удовлетворять – иначе мы не выживем. И государство не должно «налогооблагать» ту часть дохода, которая идет на поддержание нормального уровня жизни.

Все, что остается «сверху» – экономическая выгода налогоплательщика. Которую можно и нужно облагать налогом. Без налоговых вычетов подоходный налог превращается в «налог для бедных».

Рассмотрим условный пример. Миша зарабатывает 10 000 рублей в месяц, а Олег – 100 000 рублей. Гипотетически, на 10 000 рублей можно поесть, одеться в секонд-хэнд, купить бюджетную бытовую химию для дома и заплатить за крошечную квартиру и Интернет.

То есть 10 000 рублей – минимальная сумма для поддержания жизни и для Миши, и для Олега. Но первый тратит на текущие потребности весь свой доход, а у второго остается еще 90 000 , накоплений и .

«По-честному» Миша вообще не должен платить НДФЛ. О каком доходе идет речь, если он тратит на товары первой необходимости все, что зарабатывает? А вот «лишние» 90 000 рублей Олега справедливо обложить налогом – это чистая экономическая выгода.

В России же налоговые вычеты, по сути, приравнены к льготам. Право на НВ имеют ликвидаторы последствий Чернобыльской катастрофы, участники ВОВ, герои СССР и РФ. Кстати, размеры налоговых вычетов ужасают: от 500 до 3000 рублей!

Почему бы не увеличить размер налогового вычета до адекватного значения? Тогда можно было бы отнимать НВ из дохода физлица и облагать разницу по повышенной ставке. Такой подход гораздо справедливей и единой, и прогрессивной шкалы подоходного налога.

А как Вы относитесь к возможному пересмотру шкалы НДФЛ в России?

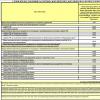

Таблица 1.2.1 - Сравнительная характеристика прямых и косвенных налогов

Косвенные налоги – это неотъемлемая часть любой страны, на долю которых приходится значительная часть государственных доходов. Различия находятся лишь в механизме их расчётов и взимания, что связано с различными представлениями в странах о сущности косвенных налогов, сложившихся в результате деления налогов на прямые и косвенные.

Любая классификация условна и имеет недостатки. В особой степени, как отмечает С. Г. Пепеляев, это касается классификации налогов, в которых переплетены политические, юридические и экономические аспекты. Классификации, являющиеся корректными с экономических позиций, зачастую являются несовершенными с политических и правовых позиций.

С этой точки зрения, рассмотрим классификацию налогообложения на прямое и косвенное.

Основное различие прямого и косвенного налогообложения состоит в форме взимания налогов. В этой связи, уместно привести следующее суждение известного российского ученого И. Х. Озерова: «Самый масштаб, которым определяется размер суммы, причитающейся с каждого плательщика, мы оставим в стороне. Смена этих масштабов имеет свою очень интересную историю: сначала таким масштабом была общая имущественная масса; затем последняя распадается на отдельные формы - поземельное владение, обладание недвижимостью, капиталом, размер жалования; выступают как объекты обложения - потребление хлеба, водки, табака, сахара, объем пользования почтовыми учреждениями, железными дорогами и т. д. Все это имеет свою историю, и определяющим моментом здесь являются интересы разных групп, экономический уровень страны и прочее. Но этот вопрос - вопрос о мере, которой измеряется налогоспособность плательщика, рассматривается в другом месте. Допустим, что налогоспособность плательщика измерена, и займемся самим моментом - как сумма, назначенная с того или иного плательщика, переходит в кассу государства. Это вопрос о формах взимания».

Один из видных представителей отечественной финансово-правовой науки И. И. Янжул отмечал, что разделение налогов на прямые и косвенные наиболее общепринято, однако «представляет и наибольшие затруднения для точного определения этих понятий и для правильного распределения между ними отдельных видов обложения».

Рассмотрим еще несколько теоретических точек зрения о косвенном налогообложении. Основоположник отечественной теории налогообложения Н. И. Тургенев в своей работе «Опыт теории налогов» (1818 г.) писал: «Обыкновенно разделяют налоги на непосредственные, или прямые, и на посредственные, или непрямые. Под первыми разумеют те налоги, кои прямо, или непосредственно, налагаются на лицо или на недвижимый капитал. Под последними разумеют те налоги, кои налагаются не прямо на того, кто оные платит, но на товары, в цене коих заключается вместе и налог, так что тот, кто покупает товар, платит вместе с ценою и подать. Сии налоги называются также налогами с потребления».

Н. П. Кучерявенко выделил следующую особенность косвенных налогов: они взимаются в процессе расходования материальных благ, определяются размером потребления, включаются в виде надбавки к цене товара и уплачиваются потребителем. Он считал, что в косвенном налогообложении можно выделить формального и реального плательщика налога. Формальный плательщик – это продавец продукции (работ, услуг), который выступает посредником между государством и потребителем продукции (работ, услуг). Реальный плательщик – потребитель продукции (работ, услуг). По его мнению, данное разграничение можно считать критерием деления налогов на прямые и косвенные: для прямых налогов характерно совпадение формального и фактического налогоплательщиков, для косвенных налогов не совпадение. Еще одним критерием, по мнению Н. П. Кучерявенко, является включение налога в цену продукции (работ, услуг). Согласно нему, прямые налоги включаются в цену продукции еще на стадии производства, а косвенные выступают надбавкой к цене продукции (работ, услуг).

Таким образом, изучив литературу и мнения различных авторов по вопросу классификации налогообложения (на прямое и косвенное), можно сделать вывод, что основой деления налогов является экономическая теория о распределении налогового бремени. В соответствии с ней, прямыми называют те налоги, юридический субъект которых предположительно несет и экономическое бремя налогообложения. В отношении косвенных налогов изначально предполагается, что бремя их будет фактически переложено с лица, уплачивающего налог в бюджет, на какое-то иное лицо - носителя налога.

Так как объектом изучения выступает косвенное налогообложение, рассмотрим преимущества и недостатки косвенных налогов.

У. Петти, английский экономист, родоначальник классической политэкономии в «Трактате о налогах и сборах» обосновал преимущества косвенных налогов следующим образом: «Во-первых, естественная справедливость требует, чтобы каждый платил в соответствии с тем, что он действительно потребляет. Вследствие этого, такой налог вряд ли навязывается кому-либо насильно и его чрезвычайно легко платить тому, кто довольствуется предметами естественной необходимости. Во-вторых, этот налог, если он только не сдается на откуп, а регулярно взимается, располагает к бережливости, что является единственным способом обогащения народа. В-третьих, никто не уплачивает вдвое или дважды за одну и ту же вещь, поскольку ничто не может быть потреблено более одного раза. В-четвертых, при этом способе обложения всегда можно иметь превосходные сведения о богатстве, росте, промыслах и силе страны в каждый момент».

Недостатком косвенного налогообложения можно считать следующее: косвенные налоги не всегда в полном объеме можно переложить на потребителя, так как нет уверенности в том, что товар по увеличенным ценам будет пользоваться спросом на рынке товаров (работ, услуг).

Приведем сопоставление позитивных и негативных моментов косвенного налогообложения на макроуровне в таблице 1.2.2.

Таблица 1.2.2 - Соотношение позитивных и негативных сторон применения косвенного налогообложения на государственном уровне

Плюсы косвенного налогообложения | Минусы косвенного налогообложения |

Приносят государству доход, естественно возрастающий без каких-либо изменений в размерах налогов, лишь вследствие увеличения количества населения и роста благосостояния (А. Н. Гурьева) | Не могут затронуть самую налогоспособную часть доходов – сбережения (А. Н. Гурьева) |

Падает на предметы широкого потребления (М. Н. Соболев) | Дестимулирующее влияние на экономический рост, особенно малого предпринимательства (М. Н. Соболев) |

Возвратный характер при реализации для производителей и предпринимателей, прогрессивный метод обложения (А. А. Рубанов) | Большие административные расходы по взиманию. |

Высокая завуалированность изъятия, когда утрачивается непосредственная зависимость между платежом налога и осознанием этого платежа. | Косвенные налоги обладают обратной прогрессивностью. |

Отказ от потребления тех или иных товаров дает возможность плательщикам избежать данного вида налогообложения | Нарушение принципа всеобщности. |

Величина уплачиваемых косвенных налогов прямо пропорциональна количеству потребленных товаров и услуг (минус заключается в том, что рост иждивенцев в семье приводит к существенному росту налога). |

Уже к концу XIX века сложилось мнение о необходимости совершенствования косвенного налогообложения. По мнению И. И Янжула, который высказывался о косвенном налогообложении следующим образом: «Государство полагает, что потребление плательщиком товара - признак существования в доходах этого плательщика «налогоспособных» частей и ставит налог в зависимость от этого потребления» при организации косвенных налогов необходимо соблюдать шесть правил. Рассмотрим соблюдение этих правил на данный момент в налоговой системе Российской Федерации (Таблица 1.2.3).

Таблица 1.2.3 - Соблюдение правил организации косвенных налогов на сегодняшний день, сформулированных И. И. Янжулом

№ п/п | Принципы современной организации косвенного налогообложения, в т. ч. НДС |

|

Косвенному обложению должны подлежать главным образом предметы второстепенной важности, предметы первой необходимости должны по возможности освобождаться от него. Чем более предмет распространен в потреблении, тем он более необходим и тем менее следует его считать способным к косвенному обложению. | Объектом налогообложения по НДС являются реализация товаров на территории РФ; передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на доходы организаций, в том числе через амортизационные отчисления; выполнение строительно-монтажных работ для собственного потребления; ввоз товаров на таможенную территорию РФ. Не подлежат налогообложению реализация медицинских товаров; медицинских услуг; услуг по содержанию детей в дошкольных учреждениях; продуктов питания, непосредственно произведенных студенческими и школьными столовыми; других учебных заведений, столовыми медицинских организаций, детских дошкольных учреждений и др. |

|

Не должно быть слишком большого числа косвенных налогов, ибо при большом их количестве они имеют тенденцию сдерживать развитие экономики страны | В России к косвенным налогам в настоящее время относятся акцизы, таможенные пошлины, налог на добавленную стоимость. |

|

Косвенные налоги должны распространяться лишь на такие объекты и взиматься лишь в такие моменты, когда есть возможность вовремя уследить за облагаемым предметом. Налог должен поражать предмет прежде, чем он успеет перейти в руки потребителю. Т. е., наилучшими в косвенном обложении должны считаться два способа: во-первых, когда налог целиком уплачивается вперед производителем; во-вторых, когда налог целиком уплачивается продавцом. | При налогообложении НДС применяются оба способа взимания косвенных налогов: При реализации товара производителем налог уплачивается вперед производителем; При реализации товара продавцом налог уплачивается продавцом. |

|

Если облагаемый продукт разделяется по качеству и цене, то оклады косвенного налога также должны быть дифференцированы, по возможности прогрессивным образом. | При обложении НДС оклады налога по облагаемым продуктам, имеющим различную цену, дифференцируются применением налоговой ставки. Чем выше цена товара, тем выше налоговый оклад по реализуемым товарам. |

Продолжение таблицы 1.2.3

Высота окладов должна соотноситься как с характером облагаемых предметов, так и с величиной потребности в них. При этом она не должна вредить доходности косвенного налога, т. е. не должна переходить той границы, за которой вследствие чрезмерного уменьшения потребления данного продукта доход от его обложения начинает падать. | Данное правило соблюдается установлением пониженных ставок по НДС (в России - 10%) при реализации продовольственных товаров (кроме подакцизных), товаров для детей по установленному перечню. |

|

Косвенное обложение предметов отечественного производства должно сопровождаться установлением соответствующих таможенных пошлин на импортируемые предметы. | Действие принципа «по стране назначения», при котором налогом облагаются импортируемые товары при пересечении границы, обеспечивает конкурентоспособность предметов отечественного производства. |

Большинство правил, сформулированных И. И.Янжулом, являются актуальными и на сегодняшний день: например, не подлежит обложением налогом на добавленную стоимость реализация социально значимых товаров и услуг; в России можно выделить основной косвенный налог – НДС; при налогообложении НДС соблюдается правило взимания косвенных налогов производителями или продавцами, уплата осуществляется и производителями, и продавцами на всех стадиях реализации товаров; применяется твердая ставка при взимании НДС, в результате чего, сумма НДС увеличивается пропорционально увеличению цены продукта, на которой начисляется налог; на соотношение спроса и предложения оказывает непосредственное влияние величина ставки НДС (так как налог увеличивает цену товара); проблема импорта и экспорта решается установлением принципа «страны назначения», таможенные пошлины дифференцируются в целях поддержки отечественного производителя.

На рисунке 1.2.3 представлены основные факторы, которые способствуют поиску подходов к выбору оптимального налога из системы косвенного налогообложения.

Рисунок 1.2.3 - Основные факторы, способствующие поиску подходов к выбору оптимального налога из системы косвенного налогообложения

На рисунке 1.2.4 отображены аспекты взаимодействия недостатков и достоинств косвенного налогообложения с представленными факторами косвенных налогов.

Рисунок 1.2.4 – Сопоставление основных факторов, с учетом которых должен устанавливаться косвенный налог в современных условиях, с общими недостатками косвенного налогообложения.

Вопросы, касающиеся косвенных налогов в системе налогообложения, его значение в государственном регулировании экономики, а также аспекты формирования наиболее эффективной и совершенной системы налогообложения исследуются и на сегодняшний день множеством ученых и практиков.

Применение косвенного налогообложения как инструмента оптимизации состояния экономики было вызвано, главным образом, возникшей необходимостью гармонизации собственной налоговой системы с налоговыми системами стран Европы и Америки, а также возможностью увеличить доходность бюджетов и достичь высокого уровня систематизации бюджетных доходов государства.

Нынешняя налоговая система Российской Федерации представлена следующими косвенными налогами: налог на добавленную стоимость, акцизы, таможенные пошлины.

При этом наиболее значимым во все времена и на сегодняшний день считается налог на добавленную стоимость, выступающий объектом изучения как на макро-, мезо, так и микроуровнях.

Характерной чертой налога на добавленную стоимость является свойство всех косвенных налогов – переложение налогового бремени с налогоплательщика на иное лицо в ходе обменных и распределительных процессов. Что приводит к тому, что окончательным плательщиком налога становится лицо, приобретающее тот или иной товар, на которого налог перекладывается путем надбавки к цене.

При этом выделяется две возможности переложения налогов:

С продавца на покупателя, что чаше всего происходит при косвенном налогообложении;

С покупателя на продавца.

Вторая ситуация возникает, если цена на товар из-за завышенных ставок налогов, например акцизов, превосходит платежеспособность покупателя.

Степень обременительности косвенных налогов должна определяться исходя из той доли валового дохода потребителей, которая может быть изъята без ущерба для воспроизводства населения страны и обеспечения приемлемой нормы накопления. У большинства экономистов сложилось мнение о том, что косвенные налоги имеют большую фискальную направленность, чем прямые налоги. При этом косвенным налогам также отводится инфляционная роль, поскольку рост цен сопровождается ростом поступлений от косвенного налогообложения (в наибольшей мере свойственно инфляционной экономике с встроенным механизмом защиты доходов бюджета от обесценения). (Рисунок 1.2.5)

Налог на добавленную стоимость является наиболее удачным примером косвенного налога. Механизм его взимания исключает налогообложение материальных затрат, в связи с чем НДС теоретически не влияет на общие и предельные издержки и не угнетает производство, а также обеспечивает возврат налогоплательщику сумм НДС, уплаченных при обеспечении нужд производства, так, что, в конечном счете, тяжесть налога несет покупатель, приобретающий товар для нужд собственного потребления, а не для производства. В связи с этим, теоретически, НДС не влияет на производство, однако, на практике, различие ставок и условий налогообложения, включает НДС в состав действенных механизмов налогового регулирования не только спроса, но и предложения.

Механизм взимания НДС исключает из налогообложения межотраслевые потоки ценностей (в случаях применения одинаковой ставки НДС и условий взимания). НДС как универсальный акциз облагает по существу все потребление, в то время как акциз на отдельные виды товаров усугубляет налоговое давление и ограничивает производство и потребление подакцизных продуктов.

Современными учеными отмечается также, что косвенные налоги переносятся на конечного потребителя и в зависимости от степени спроса на товары и услуги, облагаемые этими налогами. Чем менее эластичен спрос, тем большая часть налога перекладывается на потребителя. Чем менее эластично предложение, тем меньше часть налога перекладывается на потребителя, а большая уплачивается за счет прибыли. В долгосрочном плане эластичность предложения растет, и на потребителя перекладывается все большая часть косвенных налогов. В случае высокой эластичности спроса увеличение косвенных налогов ведет к сокращению потребления. При высокой эластичности предложения рост косвенных налогов может привести к сокращению размеров чистой прибыли, вызвать сокращение капиталовложений или перелив капитала в другие сферы деятельности.

Рисунок 1.2.5 – Общая характеристика косвенного налогообложения

На основе обобщения знаний о косвенном налогообложении можно сделать вывод, что косвенные налоги – это группа налогов, устанавливаемых государством на предметы потребления в виде надбавки к цене, формируемой налогоплательщиком на разных стадиях продвижения товаров (работ, услуг) к потребителю (носителю налога), за счет которой осуществляется переложение налогов на потребителей. Косвенные формы налогообложения являются, в первую очередь, регулятором спроса и в этом качестве широко применяются в налоговой политике.

Косвенные налоги определяют значительную долю налогового бремени предприятий различных отраслей. В данном аспекте возникает необходимость определения и изучения категории «налоговое бремя».

Налоговые затраты являются основным ограничителем прибыли предприятия и одновременно одним из основных факторов, влияющих на объем предложения, поэтому принятие управленческих решений руководством предприятия невозможно без детального анализа как уже имеющегося налогового бремени (прямые налоги, наиболее поддающиеся прогнозированию: НДФЛ, налог на имущество, транспортный налог, земельный налог и др.), так и его величины на перспективу с учетом косвенного налогообложения.

Налоговое бремя – это меры экономических ограничений, создаваемых отчислением средств на уплату налогов.

На макроэкономическом уровне показатель налогового бремени определяется как отношение общей суммы налоговых отчислений к совокупному национальному продукту. Общемировая практика показывает, что средний уровень налогового бремени должен составлять не более 50 %.

Показатель налогового бремени на микроуровне показывает какую часть своего совокупного дохода налогоплательщик уплачивает в бюджет государства.

Таким образом, налоговое бремя налогоплательщика представляет собой отношение суммы всех начисленных и уплаченных налоговых платежей к его полученному совокупному доходу.

В целях исследования категории «налоговое бремя» необходимо рассмотреть его составные элементы, наиболее часто используемые в экономической литературе: «налоговые затраты», «налоговые издержки» и «налоговые расходы».

Применительно к налогообложению, в частности к косвенному, понятие налоговые издержки шире категории налоговые затраты, налоговые расходы же представляют собой налоговые затраты после их фактической оплаты (Рисунок 1.2.6).

|

Рисунок 1.2.6 – Структура и алгоритм формирования категории «налоговое бремя»

Однако, следует различать понятие и содержание категории «налоговое бремя» для целей налогообложения и управленческого учета (в рамках построения управленческой системы).

Налоговое бремя с позиций управленческого учета – это совокупность налоговых расходов предприятия, связанных с возникновением, обслуживанием и исполнением обязанностей налогоплательщика (плательщика сборов) перед бюджетом по отношению к совокупному доходу хозяйствующего субъекта.

В данном аспекте в налоговом бремени можно выделить три основополагающие части:

Основная;

Дополнительная;

Факультативная. (Рисунок 1.2.7)

|

Рисунок 1.2.7 – Содержание налогового бремени с точки зрения управленческого учета

Наибольший удельный вес в налоговом бремени микро - и макроуровнях занимают платежи по косвенным налогам. Таким образом, последние формируют налоговую нагрузку предприятия, для эффективной оценки и управления которой важное значение приобретает формирование управленческой системы косвенного налогообложения.

1.2.2 Формирование и определение добавленной стоимости как объекта косвенного налогообложения

В основе исчисления налога на добавленную стоимость лежит такая категория, как «добавленная стоимость». Налоговое законодательство РФ не дает толкование данному понятию, что влечет за собой неопределенность в трактовке этой категории. Поэтому трактовать его необходимо изначально через понятия «стоимость» и «себестоимость».

Себестоимость продукции (работ, услуг) представляет собой стоимостную оценку используемых в процессе производства их природных ресурсов, сырья, материалов, топлива, энергии, основных фондов, трудовых ресурсов, а также других затрат на ее производство и реализацию. Добавленная же стоимость представляет собой стоимость, созданную предприятием при производстве продукции, то есть часть себестоимости, которая может складываться из таких затрат, как амортизационные отчисления, заработная плата работников, планируемая норма прибыли, страховые взносы и другие налоги, включаемые в себестоимость. Отразим на рисунке 1.2.8 основные составляющие стоимости и добавленной стоимости.

Себестоимость продукции (работ, услуг) представляет собой стоимостную оценку используемых в процессе производства их природных ресурсов, сырья, материалов, топлива, энергии, основных фондов, трудовых ресурсов, а также других затрат на ее производство и реализацию. Добавленная же стоимость представляет собой стоимость, созданную предприятием при производстве продукции, то есть часть себестоимости, которая может складываться из таких затрат, как амортизационные отчисления, заработная плата работников, планируемая норма прибыли, страховые взносы и другие налоги, включаемые в себестоимость. Отразим на рисунке 1.2.8 основные составляющие стоимости и добавленной стоимости.

Рисунок 1.2.8 – Структура стоимости и добавленной стоимости продукции

Показатель добавленной стоимости представляет собой один из важнейших показателей системы национальных счетов, широко применяется в статистике промышленности зарубежных стран Западной Европы и используется для исчисления мировых и региональных индексов промышленного производства статистической комиссией ООН.

Анализ зарубежного опыта показывает, что содержание понятия «добавленная стоимость» практически совпадает с аналогичным понятием, используемым в России.

В научно-методической литературе понятие «добавленная стоимость» рассматривается с различных позиций (Таблица 1.2.4).

Таблица 1.2.4 – Направления исследования категории «добавленной стоимости» в научной литературе

|

«добавленная стоимость» |

|

Та часть капитала, которая превращается в средства производства, т. е. в сырой материал, вспомогательные материалы и средства труда в процессе производства не изменяют величины своей стоимости... Напротив, та часть капитала, которая превращается в рабочую силу, в процессе производства изменяют свою стоимость. Она воспроизводит свой собственный эквивалент и сверх того избыток, прибавочную стоимость... |

|

Макконелл К. Р., | Вновь созданная стоимость, добавленная к стоимости приобретенных материальных ресурсов, составляет добавленную стоимость. В общем случае добавленная стоимость есть рыночная цена объема продукции, произведенной фирмой, за вычетом стоимости потребленных сырья и материалов, приобретенных ею у поставщика. |

Маслова Д. В. | Добавленная стоимость, на макроэкономическом уровне оцениваемая величиной ВВП, распадается на трансформационные издержки бизнеса (доходы домохозяйств), трансакционные издержки налогоплательщиков (доходы бюджета) и первичный инвестиционный ресурс (амортизация основного капитала и чистая нераспределенная прибыль бизнеса). |

Продолжение таблицы 1.2.4

Шувалова Е. Б. | На каждом этапе производства и реализации товаров «добавляется элемент стоимости: он состоит из средств, направляемых производителем или продавцом на выплату зарплаты, аренды, начисление амортизации, погашение процентных и прочих платежей, а также его прибыли. Это и есть «добавленная стоимость», облагаемая НДС. |

Пансков В. Г. | Добавленная стоимость – это разница между стоимостью реализованных товаров, работ и/или услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения. |

Абрютина М. С. | Добавленная стоимость - это тот показатель, на котором зиждется система национального счетоводства и который в неявном виде скрывается в бухгалтерских счетах |

Маслова И. А., Малкина Е. Л. | Добавленная стоимость – категория, складываемая из следующих составляющих: затраты на оплату труда, отчисления на социальные нужды, налоги включаемые в себестоимость продукции, прочие затраты, норма прибыли, налоги, начисляемые за счет финансового результата |

Проанализировав взгляды зарубежных и отечественных ученых можно констатировать, что в современной теории финансов существуют следующие виды добавленной стоимости: экономическая добавленная стоимость, бухгалтерская добавленная стоимость и налогооблагаемая добавленная стоимость.

Роль добавленной стоимости в современной теории финансов может быть полноценно освещена на основе признания существования трех подходов, представленных на рисунке 1.2.9.

|

Рисунок 1.2.9 – Виды добавленной стоимости в современной финансовой науке

Добавленная стоимость является подкатегорией дохода. Надо указать, что добавленная стоимость является одним из нескольких инструментов, которые используются для увеличения дохода предприятия.

На основе обобщения исследования категориального понятия добавленной стоимости представляется целесообразным в целях налогообложения разграничить понятия добавленной стоимости микро - и макроуровне следующим образом:

– добавленная стоимость микроуровня (хозяйствующего субъекта) представляет собой включаемую в цену вновь созданную в процессе производства (реализации) стоимость, относящуюся к продукции, реализованной покупателям; к произведенной, но не реализованной готовой продукции; к продукции, находящейся в незавершенном производстве;

– добавленная стоимость макроуровня – это совокупность вновь созданной всеми хозяйствующими субъектами государства стоимости по всем отраслям экономики, стоимости коллективных услуг государства и чистых налогов на потребление (Рисунок 1.2.10).

Доброго времени суток, дорогие друзья! С вами снова Влад Новиков, и сегодня мы поговорим про налоги прямые и косвенные. Думаю, эта информация будет весьма полезна тем, кто занимается коммерческой деятельностью или только планирует начать свой собственный бизнес.

С данной статьи вы узнаете:

— базовые понятия, касающиеся налогообложения;

— принципы классификации налогов;

— какая разница между прямыми и косвенными налогами (плюсы и минусы);

— также вы узнаете про идеальную систему налогообложения

!

Но вначале давайте вкратце разберем, что же такое прямые и косвенные налоги, дабы иметь некий базис, от которого можно отталкиваться в дальнейших суждениях.

Если говорить простыми словами то прямые налоги – это отчисление в пользу государства, которые налогоплательщик платит из своего кармана.

Следовательно, косвенные налоги – это платежи, финансовая ноша от которых перекладывается с налогоплательщика на его клиентов посредством включения таких налогов в стоимость услуг и/или товаров. Простой пример – это акциз на табачные изделия. Деньги берутся с кармана покупателя, но платеж в государственный бюджет делает продавец.

Методику, по которой мы будем изучать налоги прямые и косвенные, позаимствована у первого из рода философов – великого Сократа.

Сократ – это ионийский (древнегреческий) мудрец, живший в Афинах с 469 года до н. е., по 399 год до н. е., который заложил фундамент для всей современной научной системы познания. Заменив мистический подход изучения всего и вся рационализмом.

Согласно концепции познания величайшего из мудрецов, процесс изучения и передачи информации делится на несколько этапов:

Во-первых, — нужно определиться говорят ли участники процесса на одном языке. Имеется в виду, тождественны ли определения и понятия, которыми оперируют люди, говоря об одном и том же.

Во-вторых, — нужно разделить изучаемый объект(ы) на составляющие и рассмотреть его достоинства и недостатки, чтобы понять что он из себя представляет.

В-третьих, — необходимо систематизировать изученное знание и сделать выводы, дабы понять степень полезности объекта, если такова имеется.

Как-как вы говорите это называется? (базовые понятия).

Приступим к первому этапу – дадим определения основным понятиям, которые используются при рассуждениях о налогах, чтобы убедится, что мы говорим об одном и том же.

Налог

(пошлина) – это безвозмездный платеж, взимаемый в обязательном порядке государством с частного или юридического лица. В идеале, это отчисление в общую «кассу», из которой деньги распределяться на создание и развитие общих благ.

Налоговая система (НС) – законодательно урегулированная система взаимодействия государства и налогоплательщика, включающая в себя: правила изымания налогов; правила их распределения; а также выгоды и санкции, касающиеся данного процесса.

Объект налогообложения (ОН) – это некий объект, имеющий физическую, количественную или ценовую характеристики, которые обуславливают необходимость уплаты налога частным или юридическим лицом, если они обладают (используют) данный объект.

Налогоплательщик или субъект налогообложения – это частное или юридическое лицо, которое в рамках действующей НС обязано уплачивать налоги.

Классификация

– разделение объекта или объектов на составные части и/или объединение их в рамках одной категории. Например: дерево – яблоня или дуб, деньги – наличные и электронные, налоги — прямые и косвенные.

Налоговая ставка

– размер или величина отчислений в бюджет.

Чтобы закрепить материал, давайте применим изученное на практике.

Относительно инвестиционного налога, то имеется в виду торговля ценными бумагами или материальными ресурсами (нефть, золото, бананы) на фондовых биржах. Об одном из таких видов торговля писалось в статье . Прочтите ее на досуге, если вас интересует данный вопрос.

Группа №2. Это доходы с будущего (предполагаемого) дохода. К таким относят все платежи, где налогооблагаемым объектом выступает потенциально возможный доход, который тот или иной налогоплательщик может получить посредством использования неких активов. Иными словами — это налог на имущество, которое может приносить прибыль. Следует отметить, взимание налога обязательно, даже в тех случаях, когда налогоплательщик не получил никакого дохода (прибыли).

К таким налогам относят:

— земельный налог;

— плата за использование полезных (ископаемых) ресурсов;

— налог на транспорт (дорожный или экологический сбор);

— налог с недвижимости.

Если еще несколько нюансов, но мы их разберем когда будем рассматривать вопрос относительно того, чем отличаются прямые налоги от косвенных.

Косвенные налоги – это обязательные платежи, которые уплачивает налогоплательщик, но в данном случае финансовое бремя этих платежей перекладывается на третье лицо (покупателя, клиента), которое уплачивает эти платежи налогоплательщику, а он, в свою очередь, отдает их государству.

К примеру, продавец (субъект налогообложения) продает своему клиенту литр молока (объект налогообложения), в цене которой уже заложен НДС (налог на дополнительную стоимость). Таким образом, покупатель оплачивает НДС, но платеж в государственный бюджет по этому налогу делает продавец.

Косвенные налоги, как и прямые, можно сгруппировать по некоторым признакам:

Группа №1. Универсальные – это обязательная прибавка к стоимости для всех услуг и товаров (возможны исключения). Самым ярким и известным примером такого налога выступает ранее рассмотренный НДС. Он же самый спорный и неоднозначный.

Группа №2.

Индивидуальные – это косвенные налоги, применяющиеся лишь для некоторых услуг и товаров. Пример таких пошлин:

— налог с купли-продажи недвижимости;

— акцизы;

— налог взымаемый при приобретении ювелирных изделий (налог на роскошь).

Группа №3

. Фискальные – это платежи, взимаемые государством при выдаче определенных государственных разрешительных документов. Например:

— платежи за оформление некой документации (государством);

— лицензирование;

— оплата за получения разрешений (строительство, добыча/использование полезных ископаемых).

Группа №4 . Таможенные пошлины – это, по сути, плата за пересечение государственной (иногда административной) границы объектом налогообложения. Также такой налог еще называют «растаможкой». Примеры таможенного налога — это обязательные платежи при покупке заграницей и последующего ввоза на территорию РФ авто, бытовой техники, электроники, мяса и т.п.

Как денежку делить будем? Соотношение прямых и косвенных налогов в бюджете РФ.

Не буду долго томить и скажу сразу — в России соотношение прямых и косвенных налогов где-то 30% к 70% в пользу косвенных платежей. Схожая ситуация в латиноамериканских странах и в западной части ЕС. Хорошо это или плохо… давайте подумаем.

Но вначале рассмотрим, как распределяют налоги прямые и косвенные в мире. По данному критерию все государства можно разделить на 4 условные группы:

Первая группа – это так званые «англо-саксы» : США, Австралия, Великобритания, Канада и прочее. Их модель подразумевает доминирование прямых налогов над косвенными (≃ 70% к 30%). При этом, как правило, в этих странах платежей от физических лиц больше, нежели налоговых поступлений от юридических лиц.

Вторая группа – это евроконтинентальная модель НС: Германия, Австрия, Бельгия и Франция. В этих странах платежи от косвенных налогов в несколько раз больше чем платежи от прямых налогов. Что во многом объясняется сильной социальной направленностью данных государств, вследствие которой многие платежи перекладываться на третье лицо. Как при том же медицинском или социальном страховании.

Третья группа – латиноамериканская модель

: Боли, Чили, Перу и прочее. В рамках данной НС государства обкладывают налогоплательщиков традиционными косвенными налогами. Поскольку считается, что они способны компенсировать высокую инфляцию национальных валют.

Четвертая группа – смешанная модель.

Откровенно говоря – это даже не модель, а простое и скорее всего случайное сочетание признаков трех предыдущих моделей. Что характерно для развивающихся или нестабильных (новых) государств. Так как в них нет стратегии развития экономики, и часто меняются лидеры. Потому там попросту некому балансировать разные виды налогов, прямые и косвенные, в рамках какой-либо эффективной модели развития налоговой системы.

Относительно России, то так говорилось ранее, соотношение прямых и косвенных налогов здесь — это сочетание двух моделей. Из одной (евроконтинентальная модель) взято излишнее социальное бремя — в РФ огромное число госслужащих (40 млн.) и большое количество пенсионеров. И одновременно с этим, бремя налоговой нагрузки перекладывается на конечных потребителей товаров и услуг посредством косвенных платежей (латиноамериканская модель).

Как следствие, экономика РФ стремится к простой формуле:

большие цены + маленькие зарплаты=экономический кризис и социальная напряженность .

Что с этого выходит — описано в книгах Сорокина П.А. Однако все не так плохо, так как в последние несколько лет заметна тенденция на увеличение доли прямых налогов.

Вердикт по России: хотите зарабатывать – становитесь предпринимателем, а не конечным потребителем. Дабы переложить налоги на третье лицо.

Правда, тут может возникнуть два вопроса:

1. Каким именно бизнесом заняться?

2. Откуда взять деньги на стартовой капитал?

По первому вопросу – это дело индивидуальное. Выбирайте то, в чем хорошо разбираетесь и то, что приносит удовольствие.

По второму вопросу я уже давал ответ в статье

Да это сложно и требует предпринимательской жилки, но, тем не менее — это лучше, нежели среднестатистическая зарплата. С который вы платите прямые налоги за себя и косвенные за предпринимателей!

Виды налогов: прямые и косвенные. Какой лучше и почему?

Пришло время сравнить прямые и косвенные налоги, дабы понять какой лучше.

Для начала рассмотрим главные плюсы прямых налогов:

— простота подсчета;

— простота сбора (процессуальная);

— легко определить их влияние на экономику.

Теперь минусы:

— их очень часто не платят как в рамках действующего законодательства, так и обходя его;

— трудности с привязкой к прибыли (спорно);

— неэффективны при кризисе или стагнации экономики.

Относительно спорного момента. Двоякость в том, что прямы доходы платятся вне зависимости от того есть прибыль в налогоплательщика или нет, что вроде бы несправедливо. Но с другой стороны – это стимулирует экономическую активность. А это очень хорошо!

Перейдем к косвенным налогам. Их достоинства таковы:

— помогают покрывать колоссальные государственные издержки;

— стимулируют/спасают бизнес;

— малое число неплательщиков (по косвенным налогам).

Ну и соответственно рассмотрим минусы этого вида налоговых отчислений:

— процессуальная сложность сбора (если много контрагентов в цепочке между потребителем государством);

— налоговое бремя распределяется неравномерно (бедные платят почти все, богатые почти ничего);

— сильно зависят от покупательского спроса.

С моей точки зрения, налоги прямые и косвенные во многом обратно пропорциональны друг другу. Где один хорош — там второй плохой и наоборот. Например, прямые пошлины более или менее равномерно распределены между бедными и богатыми, та как платится процент от доходов и/или имущества. Но в то же время они становятся бременем, если нет экономического развития.

В это же время косвенные налоги стимулируют развитие экономики в плохое или кризисное время. Вот только это делается не за счет большого капитала, а за счет простого и, как правило, бедного населения.

Что из этого лучше, затрудняюсь сказать. Да и не хочу выбирать, поскольку знаю иную модель налоговой системы, которая вобрала в себя все плюсы обеих видов, избавившись от их недостатков.

Идеальная налоговая система!

О том, что я собой представляю, писалось ранее в статье о моей . Поэтому повторяться не буду. Скажу лишь, что моя точка зрения – это точка зрения действующего предпринимателя с успешной практикой открытия и ведения собственного бизнеса.

Следовательно, я знаю, о чем говорю, в отличие от «экспертов-теоретиков».

А говорю я о «Инфляционном налоге ». Его концепция чрезвычайно проста — вместо того, чтобы печать деньги, давать их людям, а потом собирать в государственный бюджет, можно просто печать деньги напрямую для финансирования госбюджета — без посредников в виде налогоплательщика, налоговой системы и других фискальных служб.

Что из этого выйдет? То, что налогом, грубо говоря, станет инфляция рубля, которая будет «съедать» в равной мере часть финансовых ресурсов у всех держателей рублевых денег и у тех, кто имеет некие ресурсы (имущество), чья стоимость номинируется в рублях.

При этом данный налог полностью уравнивает перед налоговой системой бедных и богатых, так как он отнимает у всех некий процент от их богатства. Например, если у вас 100 миллионов рублей, а инфляционный налог 10%, то вы потеряете именно эти 10% — 10 млн. рублей. И в то же время, если у вас 100 рублей, то вы потеряете те же 10% — 10 рублей. Идеальный уравнитель!

Плюсы инфляционного налога:

1. Простота сбора . Налоговая служба и все что с ней связано, становится ненужным. Поскольку налоги собирать не нужно!

2. Исчезновение налоговых правонарушений ! Как нарушать то, чего нет?

3. Инфляционный сбор вберет в себя налоги прямые и косвенные в том, что касается их достоинств. А значит, он будет стимулировать экономическое развитие и одновременно с этим уровняет бедных и богатых .

Разумеется, у этого налога есть и недостатки, точнее два недостатка:

- Его можно обойти, переведя деньги в другую валюту. Но это компенсируется введением комиссии на транзакции в иностранных валютах.

- Рефлексия богачей. Им этот налог невыгоден, потому они всеми возможными способами будут противодействовать его введению. Собственно поэтому его все еще не используют ни в одной стране, хотя данную концепцию разработали достаточно давно.

Апология (не Сократа)

Итак, следуя завету Сократу, мы изучили налоги прямые и косвенные, дав определения основным терминам, относящимся к системе налогообложения, и сгруппировав ее составляющие в отдельные группы. Все это дало возможность понять, как обстоит дело с данным вопросом в России, и куда ей нужно двигаться дальше. Следовательно, мы в полной мере разобрались в данном вопросе.