Разбирательства между банками и клиентами – довольно распространенный вид споров, которые рассматривают суды. Споры по не являются исключением.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Причин судебного спора может быть очень много: неуплата кредита, нарушение условий договора кредитования или залога и т.д. А в каких случаях дело доходит до суда, и какие примеры имеются из судебной практики?

В каких случаях дело доходит до суда

На практике дело доходит до суда в основном по инициативе банка. При этом самая распространенная причина – неуплата кредита и необходимость возврата заемных денежных средств.

В подобных случаях банки также требуют наложения ареста и взыскания предмета залога – автомобиля.

Но с каждым днем возрастает число также тех судебных разбирательств, инициаторами которых выступают заемщики. Ниже приведены несколько примеров.

По вине заемщика

Как уже говорилось выше, в основном инициаторами судебного разбирательства являются банки.

Ниже приведены наиболее распространенные случаи обращения в суд с иском против заемщиков:

- банк обращается в суд в случае, когда заемщик отказывается осуществлять оплату за приобретенный автомобиль. При этом банк может предъявить исковое заявление в суд после первой же просрочки;

- автокредит – это целевой кредит и если потратить его не на покупку указанной суммы, то кредитор смело может обращаться в суд и его жалоба будет удовлетворена. На практике бывают случаи, когда заемщик тратит сумму кредита не для покупки транспортного средства;

- в случае если автомобиль не сохранен в надлежащем виде. Именно для этого банк при выдаче займа обязывает заключить договор страхования. Но при утере или при порче транспортного средства банк может потребовать досрочное погашение кредита.

Действующее законодательство гласит, что предмет залога может быть продан в принудительном порядке только на основании соответствующего судебного решения, если иное не предусмотрено соглашением сторон.

Именно поэтому банки обращаются в суд с целью взыскания предмета залога.

Банки предусматривают довольно жесткие . На практике бывают случаи, когда банк запрещает заемщику совершать определенные операции и действия.

В случае нарушения такого пункта, банк оставляет за собой право обратиться в суд и потребовать возврат всей суммы кредита. Ниже приведен пример из судебной практики.

Банк поставил перед заемщиком определенное условие: он не могу выступать поручителем в других кредитных обязательствах.

Но заемщик по какой-то причине решил, что требованиями банка можно пренебречь и выступил поручителем по другому договору кредитования.

Как только банку стало известно о нарушениях договора, он сразу же подал заявление в суд. По данному делу заемщик также подал встречный иск, в котором указал, что банк ограничивает его действия.

К сожалению, выиграть судебный процесс заемщику не удалось, и суд принял решение в пользу банка, признав нарушение условий договора кредитования.

По вине кредитора

Но часто инициаторами судебных разбирательств выступают также заемщики. При этом судебная практика по автокредитам в пользу заемщика довольно большая.

В основном заемщики обращаются в суд в следующих случаях:

- нарушение условий договора кредитования;

- нарушение банковской тайны и незаконное предоставление личных данных третьим лицам;

- продажа требования банка по отношению к заемщику (изменение кредитора без уведомления заемщика);

- наличие комиссий, не указанных в договоре кредитования.

Это – основные причины обращения в суд по инициативе заемщика.

Банки также наделены возможностью изменять условия договора кредитования в одностороннем порядке.

Но это должно быть осуществлено, учитывая принцип разумности. Ниже приведен пример из судебной практики.

Банк увеличил практически вдвое в одностороннем порядке. Заемщик предъявил исковое заявление в суд с целью пересмотра подобного подхода.

Иск заемщика был удовлетворен, и суд установил “неразумность” подобного решения банка.

Очень часто банки взимают определенные комиссии. Заемщики предъявляют исковые заявление с целью невыплаты подобных комиссий.

При этом многие иски заемщиков удовлетворяются. Особенно это касается тех комиссий, которые непосредственно связаны с процедурой оформления кредита (например, комиссия за рассмотрение заявки о получении кредита).

Суды придерживаются того мнения, что подобные комиссии не должны взиматься банками, и удовлетворяют иски заемщиков, которые не хотят их выплачивать.

Примеры судебной практики по вопросам автокредитования

Ниже приведены несколько примеров из судебной практики по различным делам.

Возврат страховки

Это – наиболее распространенный случай предъявления искового заявления в суд по инициативе заемщика.

Как правило, все банки требуют обязательного страхования жизни заемщика и предмета залога. Автокредитование не является исключением.

Действующее законодательство гласит, что заемщик имеет право отказаться от нее, но как показывает практика сделать это невозможно в связи с тем, что в предоставлении кредита просто откажут.

Поэтому если у заемщика есть доказательства того, что в банке ему навязали страховку при оформлении кредита, то можно смело обращаться в суд.

Если в суде предъявить кредитный договор и страховку, и доказать наличие взаимосвязи между ними, то суд 100 % встанет на сторону заемщика.

Но бывают и случаи, когда суд принимает решение в пользу банка. Суд, объявляя свое решение заявляет, что заемщик сам согласился на предоставление суммы и оплату страховки, поэтому основания для того чтобы произвести возврат суммы страховки просто нет.

То же самое касается и самого . Перед тем как его подписать, заемщик должен был его прочесть, а если он прочел и поставил свою подпись, то значит, он согласился со всеми условиями, предложенными ему банком.

Даже если в банк навязал ему страховку. Многие суды придерживаются данного мнения.

С точки зрения законодательного регулирования подобная позиция судов вполне оправдана. О суды не учитывают тот факт, что практически все банки требуют обязательного страхования, и получить кредит без нее заемщик просто не сможет.

По невыплате долга

Это – наиболее распространенное основание для предъявления искового заявления в суд. В соответствии с действующим законодательством банк имеет право обращаться в суд при первой же просрочке по договору кредитования.

На практике же все банки ждут несколько дней, если клиент не выплачивает сумму кредита, ему сперва начинают названивать и требовать выплаты.

После истечения определенного периода времени, если звонки не дают своего результат, то банк отправляет письменное уведомление о необходимости выплаты суммы кредита.

Если в течение месяца после получения данного уведомления кредитор не выполняет свои обязательства, банк предъявляет исковое заявление в суд.

В основном суды удовлетворяют иски банков. Конечно, заемщик может обжаловать решение суда, но это не даст своих результатов.

В основном обжаловать решение суда можно с целью получения дополнительного времени. После вступления решения суда в законную силу, банк получает исполнительный лист, на основании которого возбуждается исполнительное производство.

В этом случае предмет залога – автомобиль будет конфискован и продан в принудительном порядке с целью погашения кредитной задолженности. Это – основная схема судебных разбирательств по невыплате суммы кредита.

Не выполнение кредитором обязательств по договору

По договору автокредитования обязательства имеет не только заемщик, но и кредитор.

Кредитор имеет следующие обязанности:

- сохранять банковскую тайну и личные данные клиента, не передавать их третьим лицам;

- предоставить сумму кредита при подписании договора кредитования;

- осуществлять ведение счетов клиента;

- принимать своевременно осуществленные платежи по кредиту и т.д.

Но на практике очень часто бывают случаи, когда именно банки нарушают условия заключенного договора кредитования. Ниже приведен один пример из практики.

Согласно клиент должен был внести ежемесячную сумму выплаты 4-ого числа каждого месяца. Клиент пошел в отделение банка в день выплаты и внес соответствующую сумму денег.

Сотрудник банка выдал ему за это квитанцию, подтверждающую факт осуществления выплаты. Но по каким-либо техническим причинам сумма выплаты не была осуществлена, и клиент попал в просрочку.

При этом банк не оповестил клиента о том, что его платеж был просрочен. О просрочке клиент узнал только в следующем месяце, когда хотел снова осуществить выплату по кредиту. За весь промежуток времени были насчитаны пени и штрафы.

Клиент подал исковое заявление в суд, которое было удовлетворено. Суд признал факт ненадлежащего выполнения обязанностей кредитора.

Это – далеко не единственный пример из практики, когда суд удовлетворяет иск заемщика.

Срок исковой давности

Законодательство тщательно регулирует вопросы, связанные с исковой давностью. В частности, согласно действующему законодательство общий срок исковой давности составляет 3 года.

Для дел, связанных с автокредитованием, также действует данный срок исковой давности.

На практике очень часто бывают случаи, когда банки предъявляют исковое заявление довольно поздно при условиях истекшего срока исковой давности.

Конечно, согласно общему правилу суд обязан принять подобное исковое заявление, но если заемщик укажет на истекший срок исковой давности, суд обязан отклонить исковое заявление банка.

В подобных случаях необходимо учитывать тот факт, что срок исковой давности начинает исчисляться с того момента, когда банк узнал о нарушениях своих прав и законных интересов, т.е. с момента первой просрочки.

На практике если срок исковой давности истек и заемщик предъявляет соответствующее ходатайство, то суд не удовлетворяет исковое заявление банка.

Из вышеуказанного можно сделать вывод о том, что судебные дела по автокредитованию имеют различный характер и различные основания.

– залоговый вид целевого займа. Приобретаемое транспортное средство выступает в качестве обеспечения обязательств заемщика. В случае при выплате ссуды кредитор вправе обратиться в суд с требованием взыскать как размер задолженности – основной долг, проценты, пеню/штраф, судебные издержки, так и сам автомобиль. Публикация ознакомит вас с процедурой производства и некоторыми особенностями судебного процесса по автозайму. Также из статьи вы узнаете примерный алгоритм действий должника в случае обращения кредитора в судебную инстанцию.В каком случае банк может подать в суд по автокредиту

Текст кредитного соглашения по автозайму содержит полную информацию об обязательствах заемщика. Его условиями четко оговорены размеры и сроки внесения обязательных платежей, санкции за пропуск и последствия при возникновении длительной неоплаты.

Подаче банком иска предшествует требование к потребителю о полном досрочном закрытии ссуды. Если заемщик получил такой документ, следовательно, кредитор готовит обращение в суд.

В сравнении с обычными потребкредитами взаимоотношения заемщика с кредитором в случае неуплаты по автозайму имеют свои особенности. Так, например, финучреждения редко передают проблемные автокредиты коллекторским фирмам. Как правило, они самостоятельно ведут предварительную претензионную работу с должником.

Приблизительно через четыре месяца после образования просрочки кредиторы подают соответствующий иск на взыскание долга. Этот срок может и быть больше, если должник активно сотрудничает с банком и ведет переговоры о возможности .

Процесс взыскания долга по автозайму в судебном порядке практически ничем не отличается от стандартного судопроизводства по потребкредиту:

- Подача кредитором искового заявления.

- Судебное разбирательство и вынесение окончательного определения по делу. Как правило, районными судами производство по делам такой категории включает в себя проведения не менее 3-х заседаний. Предусмотренная законодательными нормами гражданского процесса длительность рассмотрения не должна превышать двух месяцев. Однако на практике нахождение дел в суде варьируется обычно в пределах 3-10 месяцев.

- Вступление решения в законную силу и выдача судебного приказа.

- Принудительное исполнение определения суда.

Присутствуют также и некоторые отличительные особенности самого процесса по автозайму, связанные, прежде всего, с наличием залога по кредиту. Например:

- при подаче иска банк вправе также ходатайствовать о наложении запрета на проведение каких-либо сделок с залоговым авто;

- кредиторы в ходе судебного разбирательства практически не идут на переговоры о мировом соглашении;

- требованиям по основному долгу автозайма часто сопутствуют дополнительные статьи к взысканию. Например, штраф за отсутствие продления страховки авто или же за то, что заемщик не передал кредитору оригинал паспорта машины (ПТС) и т.п.;

- обязательно проводится оценка залогового авто.

Решение суда является итоговым определением по окончании производства. Этим документом суд определяет взыскание с должника размера задолженности по автозайму, подтвержденной и установленной в ходе судебного разбирательства. Сюда могут входить основной долг, проценты, пеня, штрафы и т.п. В случае, если от истца поступало требование о взыскании залогового авто – результативная часть решения содержит и такое определение.

Если у должника есть желание сохранить залоговый автомобиль в своей собственности, то ему необходимо выплатить обозначенную судом сумму задолженности. Сделать это необходимо либо до момента предъявления кредитором судебного приказа к принудительному исполнению, либо же в течение пяти дней после открытия приставами исполнительного производства. В ином случае автомобиль будет изъят и впоследствии уйдет с торгов.

Как изменить судебное решение

Изменить судебное решение, вынесенное не в пользу заемщика, доступно путем его обжалования в вышестоящую судебную инстанцию. При этом следует учитывать, что законодательство предусмотрело месячный срок на подачу соответствующей жалобы. Его отчет начинается с момента вынесения судом окончательного решения по делу.

Истечение срока не означает, что у должника нет права на оспаривание судебного документа. Например, уважительной причиной в этом случае является то, что в отношении себя до момента принудительного взыскания через приставов.

Райффайзенбанк проиграл вчистую суд заёмщику. Образец иска приводится и скан решения суда тоже в комментах.

Кому:В Савеловский районный суд города Москвы

Куда:125047, г. Москва, ул.Бутырский вал, 7

Истец: ТАКОЙ ТО

АдресТАКОЙ ТО

ОтветчикЗакрытое акционерное общество «Райффайзенбанк»

Адрес129090, Москва, ул. Троицкая, д.17, стр.1

Обоснование подсудности: иск заявлен в соответствии с частью 2 статьи 17 Закон РФ от 07.02.1992 N 2300-1 «О защите прав потребителей»

Госпошлина: истец освобожден от уплаты государственной пошлины в соответствии с пунктом 4 части 2 Статья 333.36. Налогового Кодекса Российской Федерации.

ИСКОВОЕ ЗАЯВЛЕНИЕ

О ПРИЗНАНИИ НИЧТОЖНЫМ УСЛОВИЯ ДОГОВОРА

И ВЗЫСКАНИИ ДЕНЕЖНЫХ СРЕДСТВ

Между истцом и ответчиком заключен кредитный договор. Мною ТОГДА ТО было подписано и передано ответчику заявление на кредит (далее – Заявление), которое являлось предложением о заключении договора с ответчиком.

Кредит был перечислен, предложение, указанное в Заявлении было акцептовано.

Также было акцептованы Общие условия обслуживания счетов, вкладов и потребительских кредитов граждан ЗАО «РАЙФФАЙЗЕНБАНК», Тарифы, Правила использования банковских карт.

Согласно указанным условиям с меня взималась комиссия за обслуживание счета. В соответствии с последующей редакцией Общих условий указанная комиссия именовалась «Комиссией за обслуживание кредита» (п.8.1.1.).

Однако взимание указанной комиссии противоречит нормам законодательства РФ.

Согласно статье 9 Федерального закона от 26.01.1996 N 15-ФЗ "О введении в действие части второй Гражданского кодекса Российской Федерации", пункту 1 статьи 1 Закона Российской Федерации от 07.02.1992 N 2300-1 "О защите прав потребителей" (далее - Закон о защите прав потребителей) отношения с участием потребителей регулируются Гражданским кодексом Российской Федерации, Законом о защите прав потребителей, другими федеральными законами и принимаемыми в соответствии с ними иными нормативными правовыми актами Российской Федерации.

В силу пункта 1 статьи 16 Закона о защите прав потребителей условия договора, ущемляющие права потребителя по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации в области защиты прав потребителей, признаются недействительными.

В соответствие с пунктом 1 статьи 819 Гражданского кодекса Российской Федерации по кредитному договору банк или иная кредитная организация обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты за нее.

Таком образом, законодательством установлена плата за пользование кредитом только в форме процентов за пользованием кредитом в соответствии с нормами ст. 809 Гражданского кодекса Российской Федерации.

Установленный ответчиком вид комиссий нормами Гражданского кодекса Российской Федерации, Законом о защите прав потребителей не предусмотрен.

Соответственно, пункт 8.1.1. Общих условий является ничтожным как противоречащий законодательству РФ. Также ничтожными в указанной части являются пункты 8.2.3., 8.2.3.3., 8.2.3.4., 8.2.3.5.,8.2.4.3., 8.4.1., 8.4.2. Общих условий.

Следовательно, действия банка по взиманию платы за обслуживание кредита применительно к пункту 1 статьи 16 Закона о защите прав потребителей ущемляют установленные законом права потребителей.

Поскольку предоставление услуг по кредитованию Банк обусловил обязательным получением других услуг в форме обслуживания счета (обслуживанию кредита) за отдельную плату, то это является нарушением пункта 2 статьи 16 Закона РФ «О защите прав потребителей» №2300-1, устанавливающего запрет обуславливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг).

Нельзя не отметить, что при заключении договора отдельный счет истцу не открывался, все списания осуществлялись с уже ранее открытого счета, за обслуживание которого ответчикоми так взималась ежегодная комиссия.

При этом не имеет значение переименование указанной услуги, поскольку суть ее осталась прежней и принцип ее взимания не изменился.

На основании указанного,

Прошу суд

1.Признать ничтожными пункты 8.1.1., 8.2.3., 8.2.3.3., 8.2.3.4., 8.2.3.5.,8.2.4.3., 8.4.1., 8.4.2. Общих условий обслуживания счетов, вкладов и потребительских кредитов граждан ЗАО «РАЙФФАЙЗЕНБАНК» в части взимания платы за обслуживание счета (обслуживание кредита).

2.Обязать ответчика возвратить взысканную с истца плату за обслуживание счета (обслуживание кредита) в размере ТАКУЮ ТО (на дату подачи иска).

Приложения:

1.Заявление о выдаче кредита,

2.Справка банка об удержании,

3.Заявление в банк,

4.Общие условия.

Оформляя кредитный договор на покупку автомобиля, требуется предоставить документы, подтверждающие платежеспособность клиента. Как правило, российские банки предлагают автокредиты размером от 30 000 до 3 млн. рублей. Займы на столь большие суммы предполагают наличие залога.

В сделке покупки авто в кредит залогом выступает автомобиль. За неуплату долга банк имеет право подать судебный иск с требованием выполнить обязательства или изъять залог в качестве погашения кредита.

Действия банка при возникновении просрочки за неуплату

Кредитный договор содержит полную информацию об обязательствах заемщика. Юристы банка разрабатывают единую форму договора, в соответствии с нормами действующего законодательства.

Договор должен содержать данные кредитора и заемщика, права и обязательства обеих сторон, полную информацию о размере займа и предмете залога, а также размеры процентных ставок и сроках выплаты.

При подписании документа человек подтверждает, что он ознакомлен и согласен со всеми изложенными условиями. Надо сказать, что банк защищает свой тыл со всех сторон, поэтому оспорить хоть один пункт договора в суде довольно сложно. Клиент же выступает заемщиком и обязан выполнять все перечисленные обязательства.

В случае если клиент задерживаете ежемесячные платежи, перечислим основные моменты:

- При задержке на 1-7 дней - стандартное оповещение клиента, поступают предупреждения в виде смс, писем на электронную почту, звонков на контактные телефоны с требованием внести платеж. Банковские организации вполне допускают подобные задержки, потому как средства могут быть внесены, но они еще не зашли на счет.

Стандартный срок зачисления средств на счет при оплате через кассы других банков составляет 3-5 дней. Подобные просрочки не считаются серьезными и даже не отражаются в бюро кредитных историй. Тем не менее даже за неуплату одного платежа начисляются штрафные санкции.

- При задержке более 1-го месяца - дело передается в службу безопасности банка. За период, в течение которого образуется просрочка будут начислены санкции. Работники банка более настойчиво осуществляют обзвон всех предоставленных контактов, звонки поступают на работу, знакомым, соседям, родственникам клиента.

На адрес проживания должнику может быть выслано письмо с требованием погасить задолженность. Некоторые банки прибегают к услугам коллекторов, однако, согласно действующему законодательству РФ деятельность таких организаций запрещена. Если человек догадается сделать запись переговоров с коллекторами, то это может сигать ему на руку в суде.

- При задержке платежей от 60 дней - подается иск в суд по автокредиту. Кредитор может подать заявление с требованиями обязать заемщика уплатить задолженность либо арестовать залоговое имущество для дальнейшей реализации в пользу погашения ссуды.

Клиенту на адрес проживания должна прийти повестка, в которой будет указана дата заседания и адрес куда нужно явиться.Срок исковой давности равен 3-м годам после окончания срока действия договора.

Проблемы с банком могут появиться не сразу, иногда, когда возникает незначительная просрочка никто на это не реагирует, вспоминают об этом спустя время, когда наберется приличный штраф.

Видео: Как не потерять машину

Суд с банком

Не во всех ситуациях иск подается когда срок просрочки достегает 2-3 месяца. Если человек не платил кредит регулярно, то при внесении последующих платежей нужно учесть что в первую очередь средства зачисляются в счет погашения штрафных санкций, а остаток идет на уплату основного долга.

В некоторых случаях кредитор терпеливо ждет погашения и только спустя 6-12 месяцев ожидания подает иск. После подачи иска назначается дата первого предварительного заседания, как правило, это 1-2 недели после принятия заявления. На фактический адрес клиента должна прийти повестка, где будет значиться что по поводу вашего дела назначено разбирательство.

Если в повестке не указана дата и время заседания, то эту информацию можно получить на официальном сайте районного учреждения суда. Достаточно лишь ввести в поле собственную фамилию и нажать поиск, должна отобразиться полная информация. Если в результате поиска по вашей фамилии нечего не найдено, то значит, что иска не было.

Перед заседанием желательно предварительно явиться в судебную канцелярию и запросить материалы по вашему вопросу. Важно выяснить, какие именно требования выдвигаются против, есть ли доказательства и документы. Можно также попросить сделать копии документов.

Рассмотрение иска по вопросу взыскания задолженности и изъятия автомобиля может осуществляться в разных судах. Ответчик предварительно должен быть оповещен о месте событий.

Арест машины за неуплату кредита

Существуют 2 варианта, когда авто может быть арестовано:

- После оглашения судебного решения, в случае если заемщик не имеет средств на погашение долга. Автомобиль конфискуется судебными приставами спустя 10 дней после оглашения заключительного приговора. Транспорт в таком случае переходит в собственность банка для дальнейшей перепродажи в счет погашения задолженности.

- Если в договоре есть пометка о том что автомобиль не может быть продан заемщиком до окончательной выплаты ссуды, то при подаче иска банк может подать ходатайство на арест автомобиля. Залог не будет выставлен на продажу до момента оглашения решения, однако, владелец в течение этого времени не будет иметь возможности пользоваться авто.

Арест является вынужденной мерой, основной целью которой будет исключение мошенничества со стороны ответчика.

Сроки рассмотрения дела

Закон не ограничивает период рассмотрения дела в суде, поэтому сроки могут затянуться от 3 до 12 месяцев. Перенос даты заседания может осуществляться:

- если одна из сторон не явилась;

- если требуется дополнительная экспертиза автомобиля;

- если обнаружен факт нарушения законодательства и требуется дополнительное расследование (например, по ссуде были начислены скрытые комиссии о которых не указано в документации);

- если нужно дополнительное время для сбора документов (подается ходатайство).

Грамотный юрист всегда сможет затянуть процесс на максимум времени. Ведь существует вероятность что за это время клиент уладит свои финансовые проблемы.

После оглашения решения ответчику дается 10 дней, в течение которых последний имеет право подать на апелляцию в высшую инстанцию.

Продажа авто

Когда суд вынес постановление об аресте автомобиля, для дальнейшей перепродажи, стоимость автомобиля должна быть предварительно рассчитана. В основном стоимость авто значительно ниже рыночной стоимости.

Оценка стоимости производится на основе коэффициентов страховой компании. Цена авто снижается за счет износа машины, наличия ДТП и других факторов.

Если владелец желает продать авто самостоятельно, то об этом нужно уведомить банк. При самостоятельной продаже нужно письменное разрешение банка, к тому же необходимо уложиться в сжатые сроки. Конечно, при самостоятельной продаже цена авто назначается на собственное усмотрение.

Взыскание долга

Если машина продана может возникнуть 3 ситуации:

- Сумма реализации покрывает всю задолженность.

- Сумма реализации не покрывает всю задолженность.

- Сумма реализации превышает размер долга.

Если в первом случае ситуация полностью понятна - кредит закрыт, то во втором случае нужно разобраться. Остаточная часть задолженности ложится на плечи заемщика. Если человек не может выплатить эту сумму, то в счет погашения конфискуется имущество (бытовая техника, депозитные счета и т.д).

В случаях, когда имущества нет, то суд обяжет отчислять до 50% из собственного дохода. Отчисления из дохода будут принудительными. Остаток выручки от продажи машины должен быть перечислен на счет заемщика.

Как уменьшить сумму штрафа

При знании Гражданского Кодекса и поддержке грамотного адвоката можно добиться пересмотра дела в пользу ответчика.

Перечислим основные способы как выйти из ситуации:

- Добиться реструктуризации. При наличии уважительных причин для пропуска платежа, к примеру, тяжелая болезнь или смена места работы граждане имеют право подать ходатайство на реструктуризацию кредита. В этом случае человек должен подтвердить что он не мошенник, а именно предоставить доказательства (больничный лист, трудовая книга).

Этот случай предполагает мировое соглашение между заемщиком и кредитором. Банк может предложить заемщику альтернативные условия чтобы погасить задолженность.

- Выявить нарушения закона со стороны банка. Зачастую в процессе выясняется что нарушены обязательства: были привлечены коллектора, намерено занижена стоимость машины, неверно начислены проценты или санкции, размер штрафа превышает основную сумму кредита.

Если был зафиксирован факт нарушения закона, тогда нужно подать ходатайство на пересмотр дела. Доказательствами выступают: записи телефонных переговоров, выписки по счетам и платежам, результаты независимой экспертизы и т. д.

Рассмотрим несколько примеров

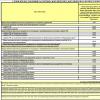

- Расчет суммы задолженности на примере следующей ситуации: срок действия договора окончился 21.11.2014 года, клиент недоплатил 3 платежа, после подачи иска в счет погашения было внесено 10 000 рублей:

Кроме того, ответчику нужно будет уплатить государственную пошлину, которая была уплачена истцом во время подачи иска. По закону размер пени не может превышать сумму основного долга.

Судебное разбирательство - дело довольно хлопотное. При возникновении просрочки лучше сразу обратиться в банк и попросить оформить реструктуризацию, возможно, кредитор пойдет навстречу должнику.

Чем может грозить должнику суд с банком?

Некоторые заемщики банков попадают в ситуацию, когда по незнанию или от нежелания разбираться в сложных вопросах они перестают перечислять на свой счет обязательные выплаты по кредиту в надежде скорейшего исправления своего финансового положения или умышленно избегая выплат. Если выплаты не поступают в течение длительного времени, то банк не только начисляет клиенту штрафы, но и может прибегнуть к более радикальным методам - передать долг заемщика коллекторскому агентству или даже в суд. Суд с банком - дело нелегкое, особенно для тех клиентов, которые целенаправленно получали кредит с целью использовать полученные средства и не платить за займ. Давайте попробуем разобраться - что делать, если банк обратился в суд.

В каких случаях банк обращается в суд

Подаст ли банк в суд зависит не столько от суммы имеющейся задолженности, сколько от периода отсутствия выплат по кредиту. Как правило, в первую очередь с таким должником работает сотрудник банка, который звонит ему и пытается убедить в необходимости возобновления выплат. Если заемщик отказывается возобновить выплаты и не предоставляет никаких документов, подтверждающих собственную финансовую несостоятельность, или вовсе избегает контакта с банком, то здесь банку не остается ничего другого как прибегнуть к помощи третьей стороны - коллекторского агентства или суда.

Если заемщик контактен и у него имеется объективная причина, по которой он не вносит платежи за кредит, то многие банки могут предложить ему услугу реструктуризации кредита - изменения условия выплат по кредитному договору на приемлемые для заемщика, с учетом его изменившегося финансового положения.

Почему банку невыгодно обращение в суд

Если банк грозит подать в суд, то совсем не обязательно, что именно так банк и поступит. Судебное разбирательство невыгодно для банка по нескольким причинам:

- С момента начала дела в суде, банк вынужден будет приостановить начисление штрафов за невыплату ежемесячных взносов. Поэтому, как правило, банки не спешат подавать на должников в суд, а ждут, пока размер долга существенно увеличится и работу с клиентом проведет отдел по работе с проблемной задолженностью (будет совершена попытка убедить клиента начать выплаты).

- Даже если суд принимает решение в пользу банка (что случается примерно в 90% судебных разбирательств), то выплаты заемщика производятся на основании судебного исполнительного листа, которые предусматривает разделение суммы долга на большое количество платежей, которые в данный момент может выплачивать должник.

- Достаточно часто суд выносит решение в пользу банка, но обязует заемщика выплатить только сумму основного долга, без начисленных штрафов и пени.

- Судебное разбирательство означает для банка издержки за работу юриста. Если банк ориентируется на возвращение долгов по кредитам через суд, а не через коллекторское агентство, то вынужден содержать собственную юридическую службу.

Таким образом, вы видите, что обращение банка в суд означает серьезные затраты времени и ресурсов банковскими работниками (ведь вести дело будет юрист банка), поэтому до суда доводят дело далеко не все банки, а только те из них, которые имеют налаженную юридическую службу и достаточно сводных ресурсов.

Какие банки подают в суд: Банк Москвы, Сбербанк, Газпромбанк, Альфа-Банк, ВТБ 24, Райффайзенбанк, Хоум Кредит банк.

Стремятся не подавать в суд банки, ориентированные преимущественно на розничное кредитование и имеющие мощную службу по работе с проблемной задолженностью или активно сотрудничающие с коллекторскими агентствами.

Какие банки избегают судебных разбирательств: Русский Стандарт, ОТП Банк, Тинькофф банк.

Как выиграть суд с банком - правила поведения

Если банк обратился в суд, то заемщику остается выбрать одну из моделей поведения:

- Отказаться от участия в суде - такой вариант не рекомендован ни при каких обстоятельствах, так как тем самым заемщик демонстрирует свое нежелание идти на компромисс с банком и исполнять взятые на себя обязательства. Естественно, суд учитывает такую позицию при принятии решения по делу.

- Подготовиться к суду с банком и постараться максимально сократить размер выплат и обеспечить удобный график выплат по имеющейся задолженности, а в случае неправомерных действий со стороны банка попытаться выиграть судебное разбирательство.

Чтобы выиграть суд с банком или хотя бы минимализировать ущерб по результатам суда, заемщику нужно:

- Стремиться к максимально открытой позиции по отношению к банку. Вы можете по любому интересующему вас вопросу обращаться к сотрудникам кредитного учреждения, выдавшего вам кредит, получать консультацию у юриста банка, не скрываться от общения с представителями банка.

- Не будет лишним перед судом с банком получить консультацию у стороннего юриста.

- Если причиной невыплат стали объективные обстоятельства (сокращение на работе, снижение уровня заработной платы, серьезное заболевание, продолжительное лечение, призыв в армию, рождение ребенка и т.д.), то нужно подготовить подтверждающие этот факт документы. Это может быть выписка из больничной карты, справка об увольнении из отдела кадров или из бухгалтерии о сокращении зарплаты, справка из военкомата, свидетельство о рождении ребенка.

- Подготовить документы, подтверждающие совершенные по кредиту выплаты - квитанции и чеки об оплате. Тем самым вы сможете продемонстрировать на суде с банком, что в принципе не уклонялись от выплат, но не смогли их продолжить по определенным причинам.

- Если вы обращались в банк с заявлением о реструктуризации кредита и банк вам отказал, то желательно предоставить копию вашего заявления в банк.

- В случае уменьшения дохода (снижения уровня заработной платы), обязательно обратитесь к статье 451 Гражданского Кодекса, обосновывающей невозможность выполнять взятые на себя обязательства в связи с изменившимися финансовыми обстоятельствами (и вот здесь очень кстати будут копии ваших заявлений о реструктуризации кредита или заявлений в другие банки с просьбой о рефинансировании).

Мы ни в коем случае не рекомендуем вам брать в банке кредит и не выплачивать его, не имея на то объективных причин (увольнение, болезнь и т.п.). Выиграть суд с банком в таком случае не получится, суд однозначно занимает в таких ситуациях сторону банка.

Таким образом, ответ на вопрос «Стоит ли бояться суда с банком?» нужно начинать искать в первую очередь в той ситуации, которая послужила причиной образования задолженности и невыплат по кредиту. Тем заемщикам, которые умышленно брали кредит с целью потратить полученные средства и не выплачивать ежемесячные платежи или умышленно уклонялись от выплат и контакта с банком - да, безусловно, бояться суда с банком таким клиентам стоит. А вот если заемщик старался регулярно вносить ежемесячные платежи по кредиту, шел на контакт с сотрудниками банка, заранее предупреждал банк о невозможности внесения выплаты по объективным причинам, пробовал изменить условия выплат или рефинансировать кредит в другом банке, то в таком случае сильно бояться суда с банком, наверное, не стоит, ведь отсутствие злого умысла - это главное оправдание в любом нарушении взятых на себя обязательств. Более того, возможно именно вмешательство суда позволит банку и заемщику найти выход из создавшегося положения и погасить задолженность на приемлемых для обеих сторон условиях.