Страхование автогражданской ответственности в России носит обязательный характер, поэтому каждый водитель при покупке машины и дальнейшем ее использовании обязан купить полис ОСАГО. Подорожание ОСАГО является самым обсуждаемым вопросом среди автовладельцев на фоне предложений ЦБ и Министерства финансов о реформе «автогражданки». Так когда подорожает ОСАГО и на сколько могут возрасти цены на страховые полисы? Эти вопросы постараемся разобрать в данной статье.

Чем обусловлено повышение тарифов ОСАГО?

Последнее увеличение стоимости ОСАГО произошло в 2015 г. Именно в указанном году автолюбители застали целых два повышения. В начале 2015 г. Центральный Банк увеличил базовый коэффициент для легковых транспортных средств с 2 574 рублей до 3 432 рублей, а после и вовсе до 4 118 рублей. В 2017 г. базовая ставка по ОСАГО осталась неизменной и составила 4 118 рублей для легковых транспортных средств. На первую половину 2018 г. было запланировано плавное повышение базовых тарифов и коэффициентов.

ЦБ предложил расширить тарифный коридор на 20% в обе стороны с целью справедливого ценообразования. Расширение позволит страховщикам увеличивать цену на полис для аварийных и неаккуратных водителей и снижать для тех, кто соблюдает ПДД и не попадает в ДТП.

Произошедшее изменение тарифов ОСАГО в 2015 г. в основном было связано с большой убыточностью и повышением стоимости ремонтных работ в результате девальвации рубля. Поскольку страховые компании несли большие потери, Центробанк повысил тарифы и привлек тем самым больше денежных средств в страховые компании. По данным исследования Аналитического КРА убыточность в 2016 г. составила целых 73%. В 2017 г. убытков было больше, и они составили 94%.

Высокие выплаты по ОСАГО в 2015-2017 гг. были связаны не только с большой убыточностью, но и с появлением огромного количества автоюристов, которые были готовы за фиксированную плату взыскать со страховой компании больше денег. Именно поэтому в 2017 г. денежная выплата была заменена «натуральной», т.е. страховая компания стала обязана выплачивать не деньги за ущерб, нанесенный авто, а оплачивать его ремонт в сервисном центре.

На сколько подорожает страховка?

На начало 2018 г. уже существовал предварительный перечень возможных изменений по обязательному автострахованию, часть из которых активно обсуждается до сих пор. Предполагается, что полисы ОСАГО на неограниченное количество водителей сильно подорожают, то есть при расчете будет применяться не действующий сейчас коэффициент 1,8, а повышенный - 2,7.

Российский союз автостраховщиков выдвинул инициативу отменить территориальные коэффициенты или увеличить их в некоторых субъектах РФ, где страховой бизнес наиболее убыточен. Было предложено в обязательном порядке увеличить коэффициент в Волгограде, причем сразу в 2-6 раз. Если такое изменение действительно произойдет, стоимость страховки с 5 500 рублей возрастет до 33 000 рублей. Однако, как говорят эксперты, такое удорожание не может произойти резко, скачком, реформы должны проводиться плавно, поэтапным расширением тарифного коридора.

В мае 2017 г. ЦБ РФ выдвинул инициативу ввода в ОСАГО более подробной системы тарифных коэффициентов по двум параметрам - стажу и возрасту водителя. Так, для молодых водителей (20-24 года) со стажем вождения более 2 лет ОСАГО подорожает на 55%. Для водителей от 49 лет с опытом вождения от 14 лет предложили ввести скидку до 34%. По проекту ЦБ будет введено около 50 градаций для коэффициента возраста и стажа - самый высокий показатель будет применяться для водителей 16-21 года, а самый низкий - для водителей 30 лет со стажем в 10-14 лет.

Когда ждать повышения цен?

Существует ряд поправок, которые активно обсуждались в 2017 г. и были подготовлены для принятия в 2018 г. Из-за большого общественного резонанса по вопросу ОСАГО изменение стоимости все время откладывалось - сначала были проведены общественные слушания, затем созданы рабочие группы, но до октября 2018 г. законопроект об изменении базовых ставок так и не попал на рассмотрение в Госдуму.

Будут ли реализованы все внесенные предложения по ОСАГО в 2018 году неизвестно. Заместитель министра финансов А. Моисеев на одном из последних пленарных заседаний в Госдуме заявил, что законопроект об изменении базовых ставок на полисы и введении коэффициентов стажа и возраста водителей как основных для расчета может состояться в осеннюю сессию 2018 года, если их включат в качестве поправок к законопроекту Министерства финансов. Зампред ЦБ РФ В.Чистюхин заявил, что нужно комплексно подходить к актуарным расчетам, и проводить все изменения в одно время, чтобы потом не ждать целый год из-за существующего законодательного ограничения. Также Чистюхин уверил, что ценовая и физическая доступность страховки сохранится в 2018 г.

Новые цены и повышение выплат по ОСАГО

В последнее время от водителей поступало большое количество жалоб на действия страховых компаний из-за увеличения стоимости полисов, навязывания дополнительных услуг и сложностей с оформлением. Но у этого были и положительные моменты - повышение стоимости ОСАГО сопровождалось не только ростом стоимости страховки, но и повышением размеров выплат. После нововведений водители могут рассчитывать на получение компенсации в размере до 400 000 и 500 000 рублей. Страховая компания обязана выплатить до 400 000 рублей для проведения ремонтных работ по восстановлению транспортного средства. На выплату до 500 000 рублей могут рассчитывать граждане, которые получили травмы в результате ДТП.

Министерство финансов еще в 2016 г. предложило ввести новые лимиты ответственности по ОСАГО, равные 1 и 2 миллионам рублей. Такое увеличение размера выплат планируется осуществить на втором этапе реформы «автогражданки» после расширения тарифного коридора.

Благодаря повышенным выплатам многие водители могут ремонтировать свои авто и не переживать, что придется доплачивать из собственного кармана. Несомненным плюсом является тот факт, что утвержденный максимальный лимит ответственности в 2017 г. выплачивается каждой пострадавшей стороне, а не делится между всеми участниками аварии. Если сравнить прежние условия, которые действовали до повышения тарифа в 2015 г., то водители могли рассчитывать на сумму до 120 000 рублей на ремонтные работы и до 240 000 на лечение.

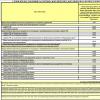

Стоимость страхового полиса с 1 сентября 2018 года

В начале 2018 г. ЦБ заявил о своих намерениях в сентябре того же года расширить тарифный коридор, а также изменить 2 коэффициента - КБМ и возраста и стажа водителя. По факту стоимость ОСАГО в сентябре 2018 года не изменилась, поскольку соответствующие поправки в закон не были внесены, а законопроект даже не рассматривался в Государственной думе и Совфеде. Игорь Юргенс, президент РСА, пояснил, что предстоящие изменения не говорят об однозначном повышении цены на полисы - это случится только в отношении 20% водителей, которые неаккуратно ведут себя на дороге. Для остальных же 80% тарифы на страховые полисы могут быть снижены. В таблице ниже представлены ценовые изменения, которые может повлечь реформа ОСАГО.

Таблица - Стоимость полиса ОСАГО до и после реформы

| Составляющие стоимости

|

До реформы

|

После реформы

|

|---|---|---|

| Базовый тариф

|

3432 – 4118 рублей

|

2746 – 4942 рублей

|

| Коэффициент бонус-малус

|

0,5-2,45 (может применяться несколько коэффициентов в зависимости от количества полисов, в которые вписан водитель)

|

Будет применяться 1 коэффициент для каждого водителя

|

| Территориальный коэффициент

|

0,5-2

|

Может быть отменен

|

| Коэффициент возраста водителя и стажа вождения

|

1-1,8

|

0,96-1,87

|

| Срок действия договора

|

1 год

|

От 1 дня до 3 лет

|

| Коэффициент мощности

|

0,6-1,6

|

Может быть отменен

|

Со вчерашнего дня известно о надвигающемся новом обязательного страхования гражданской ответственности (стоимости полисов ОСАГО). Подорожание тарифов стало традиционным и проводится с периодичностью от одного до нескольких лет. Последнее удорожание произошло в апреле 2015 года, в результате чего стоимость полиса возросла на целых 40%. С 1 сентября этого года подорожание не будет столь драматичным, но тем не менее, средняя стоимость полиса ОСАГО возрастет на 20%. Кроме изменений базовых тарифов, планируются изменения коэффициентов.

Центробанком предложено расширить границы тарифного коридора полиса , как в сторону увеличения, на 20%, так и в сторону уменьшения*. Напомним, что сейчас, действующая «вилка» соответствует минимальным 3.432 и максимальным 4.118 рублям. После проведения пересчета и необходимых изменений, тарифы будут следующие: от нижней границы в 2.746 рублей до верхнего предела в 4.942 рубля. Это и есть как раз тот 20% рост базового тарифа.

При таких изменениях, средняя стоимость полиса будет обходиться на 1000 - 1.200 рублей дороже, вместо 5.800, водители будут платить 7.000 рублей. Так называемый дешевый полис обойдется на 200 рублей дороже, вместо сегодняшних 1.5 тыс. в 1.7 тыс. рублей. Об этом заявил зампред ЦБ Владимир Чистюхин.

*Сейчас применяется коридор из двух значений, которыми оперируют автостраховщики. Страховые компании могут на свое усмотрение устанавливать базовую ставку при расчете ОСАГО, после чего базовый тариф обрастает коэффициентами, подправляющими стоимость полиса в сторону увеличения или уменьшения, в зависимости от позитивных или негативных факторов.

Но только изменением ставки ОСАГО доработки не закончатся. В будущем нас ждут серьезные перемены, так называемая либерализация тарифов. Одними из самых важных станут изменения коэффициентов возраст-стаж и .

Количество возрастных категорий увеличится в десять раз, с сегодняшних 5 до 50 разнообразных градаций. Максимально и минимально значение повышения коэффициента изменятся на 5%. Водители от 16 до 24 лет будут платить больше, поскольку по статистике попадают в ДТП чаще, для них страховой полис как раз подорожает на 5%, и, напротив, водители в возрасте от 25 до 34 лет получат пониженный 5% коэффициент.

Коэффициент «бонус-малус» (КБМ) будет присваиваться на один год.

Изменения по «либерализации» будут вводиться в жизнь в три этапа.

Первый наступает летом. В него войдут: корректировка коэффициента возраст-стаж, реформа КБМ и расширение тарифного коридора.

Второй этап пройдет осенью 2018: в нем будет пересмотрено законодательство.

Третий , завершающий этап: будет реализован в 2020 году. Он пока прорабатывается.

Эксперт считает, что часть денег за обязательный полис можно будет сэкономить

Центробанк продолжит либерализацию рынка автострахования. Существенные изменения по полисам ОСАГО ждут автовладельцев в 2020 и 2021 году. В ЦБ поделились планами, отменить территориальный коэффициент и не учитывать мощность автомобиля при расчете стоимости автогражданки. При этом будущие позитивные изменения нивелируются изменением тарифов ОСАГО на 20% в самой ближайшей перспективе – с 9 января 2019 года, что в купе с подорожанием бензина для автовладельцев может обернуться ощутимым ударом по кошельку.

Отменить территориальный коэффициент регулятор планирует в 2020 году. Сейчас место жительство влияет на стоимость полиса. Например, житель Свердловской области платит за автогражданку 3600 рублей, а житель соседнего поселка, но уже в Курганской области – 2000 рублей. После вступления в силу изменений, такая тарификация «автоматом» будет исключена. Как пояснил глава управления надзора за деятельностью субъектов страхового рынка ГУ Банка России по Центральному федеральному округу Кирилл Табаков, место жительство будет косвенно влиять на стоимость и в дальнейшем, но страховщик уже должен будет рассчитывать ее исходя их плотности движения в каждом конкретном населенному пункте, качество дорог и другие факторы.

Коэффициент мощности ЦБ намерен отменить в 2021 году. Сейчас повышающие коэффициенты предусмотрены для всех автомобилей с мощностью двигателя от 70 лошадиных сил и выше. При мощности более 120 лошадиных сил тариф ОСАГО вырастает на 40% (более 2 тыс. рублей), а при мощности более 150 лошадиных сил – на 60% (около 3,5 тыс. рублей).

В ЦБ отмечают, что прошли те времена, когда «тянущая» больше 120 лошадиных сил машина считалась гоночной, а самые распространенные в России автомобили обладают мощностью от 71 до 100 лошадиных сил: несправедливо, что для них все еще действует повышающий коэффициент.

Еще один нюанс: после отмены коэффициента мощности страховщики смогут увеличивать тариф не более, чем на 40% от базовой стоимости. По словам Табакова, компании будут сами решать, что учитывать при расчете стоимости, например, марку автомобиля, характеристики поведения водителя на дороге.

Представитель регулятора добавил, что Центробанк, со своей стороны, будет рекомендовать страховщикам использовать данные телематики – устройств, которые собирают информацию о том, как и где управляют автомобилем. Оно фиксирует скорость разгона, резкость торможения, длительность и частоту использования транспортного средства, то есть все факторы, влияющие на вероятность попадания в ДТП.

А в конце минувшего года ЦБ утвердил изменения тарифов ОСАГО, которые вступят в силу уже в 2019 году. В частности, регулятор предложил разделить водителей на 58 категорий в зависимости от возраста и стажа вождения вместо существующих четырех. Например, теперь молодым водителям придется платить больше, а для опытных, соответственно, цена уменьшится. Для автомобилиста в возрасте 25-29 лет со стажем вождения 9 лет коэффициент составит 1,04, то есть на 4% больше базового тарифа. Для водителя старше 30 лет с безаварийным стажем больше 10 лет ставка будет, наоборот, на 4% меньше – 0,96. Сейчас для обеих категорий действует коэффициент 1. По сути, речь идет об использовании более гибкого подхода к установлению тарифов ОСАГО. В ЦБ считают такой подход более справедливым как для автовладельцев, так и для страховщиков.

Президент Российского союза автостраховщиков (РСА) Игорь Юргенс, в свою очередь, полагает, что предложенные регулятором нововведения изменят стоимость страховки лишь для 20% автомобилистов: для 15% аккуратных водителей страховка подешевеет, а для 5% лихачей – подорожает, остальные 80% разницы не почувствуют.

Вместе с тем, среди ближайших изменений – расширение диапазона ставок базового тарифа ОСАГО на 20% в обе стороны: вместо 3,4-4,1 тыс. рублей будет 2,7-4,9 тыс. рублей. В мае зампред ЦБ Владимир Чистюхин говорил, что после изменения тарифов для среднеобобщенного водителя цена полиса вырастет с 5,8 тыс. рублей до 7 тыс. рублей. Тарифы необходимо поменять, по его словам, чтобы создать конкурентный рынок автострахования: якобы, сейчас страховщики в некоторых регионах работают себе в убыток. В ноябре Чистюхин поменял свою оценку подорожания ОСАГО и заявил, что цена полиса вырастет максимум на 1,5%. По данным РСА, в 2018 году средняя цена страховки составила 5,7 тыс рублей.

Не стоит на слово верить ни ЦБ, ни страховщикам, считают эксперты. «Для большинства водителей стоимость полиса с начала года увеличится на 15-20%, хотя для ряда автомобилистов ставка, действительно, снизится», - отмечает старший аналитик компании «Альпари» Анна Бодрова. Она объяснила, что при наличии базовых ставок, устанавливаемых ЦБ, точные тарифы определяет страховая компания и чем известнее бренд страховщика, тем выше будут ставки. «Это нужно учитывать при выборе страховщика. Чтобы сэкономить, автовладельцы могут немного схитрить и купить новый полис до того, как стоимость начнут считать по новым ставкам. Новый договор можно заключить, если до окончания действующей страховки остается не более 60 дней. Эта лазейка актуальна для водителей, у кого ОСАГО истекает в январе или феврале», - посоветовала Бодрова.

Центробанк сообщил, что по настоянию страховых компаний и из-за других факторов, подорожание ОСАГО в 2018 году может состояться уже до конца лета.

Ориентировочной датой подорожания названо 31 августа. Будут изменены коэффициенты и базовые тарифы.

Если в первой половине 2018 года базовый тариф рассчитывался по вилке цен от 3431 до 4119 рублей, а коэффициенты - исходя из водительского стажа, возраста владельца, мощности двигателя авто и региона его регистрации, то во второй половине года цены поменяются на все составляющие стоимости полиса.

Страховые компании ожидают, что Центробанк объявит долгожданную ими либерализацию. Однако наверняка пока никто из официальных источников не берется подтвердить, что в конце августа государство прекратит регулировать ценообразование в сфере ОСАГО. Но если такое случится, с большой долей вероятности водители, которые страховые компании отнесут в категорию убыточных, заплатят за страховку на 25-50% больше, чем сейчас (сколько сейчас - каждый может рассчитать для себя сам по ).

Для других водителей, которые ездят без ДТП, цены наоборот могут быть вполовину снижены.

Поэтому и Центробанк, и Российский союз автостраховщиков заявляют о том, что к событию не нужно относится как к увеличению цен. Скорее, это явление можно обозначить как установление на полисы более справедливого, чем сейчас, тарифа.

Водителям, которые были застрахованы и попадали в ДТП, где были признаны виновной стороной, можно посоветовать до конца лета. Для них ситуация понятная.

Президент Российского союза автостраховщиков (РСА), Игорь Юргенс, пояснил:

«Нарушитель правил или начинающий водитель получит тариф, больший, чем сейчас. А аккуратный водитель с большим стажем - меньший. Это позволит компенсировать издержки по рисковому сегменту, при этом хорошие водители не будут платить за плохих. Опыт Германии показывает, что при одномоментном освобождении тарифов произошло их падение и на прежнюю величину ставки тарифов не вернулись, даже несмотря на инфляцию».

Предварительные расчеты измененных цен можно представить так: например, молодой водитель впервые получивший права в возрасте до 22 лет и севший за руль 150-сильного авто, заплатит за ОСАГО порядка 17-20 тысяч рублей.

Проверка полисов ОСАГО с помощью дорожных камер может стартовать уже с первой недели октября. Кроме того, в ноябре планируют расширить тарифный коридор. По словам исполнительного директора Российского союза автостраховщиков (РСА) Евгения Уфимцева, это крайний срок для вступления в силу указаний Банка России. На очереди еще несколько предложений, способных серьезно изменить рынок автострахования. Когда всё это начнет работать - разбирались «Известия».

Камеры следят за полисами

Тестирование системы, проверяющей ОСАГО, уже началось. РСА отчитался: из 4,5 млн автомобилей, попавших в поле зрения дорожных камер в течение дня, только у 6% не было полиса. В союзе признают, что в переданной МВД базе может быть небольшой процент «грязи» - ошибок. В то же время исполнительный директор РСА Евгений Уфимцев, основываясь на московских результатах, поспешил сделать глобальный вывод: 4–5 млн водителей по всей России ездят без полисов ОСАГО.

Запуск системы должен был стартовать 1 сентября, но в последний момент был отложен. Анонимный источник сообщил Autonews.ru , что уже на этой неделе глава столичного Дептранса Максим Ликсутов может объявить о начале проверки полисов. Скорее всего, система первое время будет работать в тестовом режиме и нарушители вместо штрафа в 800 рублей получат по почте предупреждения. Кроме того, нет ясности, как будут штрафовать - один раз в сутки или столько раз, сколько автомобиль попадет в объективы дорожных камер. Да и по сумме штрафа ясности нет - о необходимости ее повышения говорят в Минфине.

Тарифы пересмотрят

Участники слушаний 24 сентября в Совете Федерации, посвященных совершенствованию добровольного автострахования, высказались за либерализацию ОСАГО. По словам представителей РСА, которые цитирует «Российская газета» , указание ЦБ об изменении тарифов добровольного автострахования должно выйти до ноября.

Предполагается расширение тарифного коридора на 20% вверх и на 20% вниз и увеличение количества коэффициентов на возраст-стаж с 5 до 50. В ЦБ считают, что средняя стоимость полиса после всех нововведений «останется» на том же уровне. Этого же мнения придерживаются и в РСА. Президент союза Игорь Юргенс напомнил, когда доля рынка ОСАГО компании «Росгосстрах» сократилась с 40 до 9%, средняя стоимость полиса снизилась. Этому способствовало усиление конкуренции между другими страховщиками. Опасения, что после расширения тарифного коридора цены вырастут, беспочвенны, считает Юргенс.

Как изменится цена ОСАГО

По подсчетам РСА для 80% водителей полис подешевеет, рост его стоимости ощутят молодые и часто попадающие в аварии водители. Добропорядочные и опытные, наоборот, выиграют - количество значений коэффициента «возраст-стаж» увеличат с 5 до 50.

Кроме того, изменится расчет коэффициента «бонус-малус» (КБМ) за безаварийную езду. В новой системе его будут присваивать раз в год с годовым сроком действия. При задвоении коэффициентов будут выбирать наименьший. ЦБ планирует отменить КБМ для собственника автомобиля и присваивать его индивидуально каждому водителю. За водителем закрепят и страховую историю. Цель реформы сделать цену полиса индивидуальной и максимально справедливой.

Первый зампред комитета Совета Федерации по бюджету и финансовым рынкам Николай Журавлев вообще предложил привязать полис не к автомобилю, а к правам. То есть перейти от страхования автомобиля к страхованию риска каждого водителя. Эту идею уже поддержали ЦБ и Федеральная антимонопольная служба.

Меньше коэффициентов, больше выплаты

На 20% расширение тарифного коридора не остановится. По информации «Коммерсанта» , с 1 сентября 2019 года страховщики получают возможность двигать минимальную ставку на 30% в обе стороны, а через два года - на 40%. Это позволит сгладить эффект от отмены мощностного и территориального коэффициента.

Коэффициент мощности планируют отменить 1 сентября 2019 года - в Минфине считают, что нет четкой связи большого количества лошадиных сил с аварийностью. В министерстве также сочли ненужным территориальный коэффициент. Несмотря на то что его отменой недовольны страховые, так как в регионах никто не будет покупать полис по московской цене, он перестанет действовать в сентябре 2020 года.

Кроме того, Минфин также предлагает увеличить лимиты выплат до 2 млн рублей и сроки действия полисов до трех лет. Еще одно радикальное предложение - предоставлять скидку на ОСАГО при установке телематических устройств, следящих за стилем вождения. Пока в России так рассчитывают только стоимость каско, для ОСАГО это новшество.

«В процессе эксплуатации авто определяется скоринговый балл страхователя, который, с одной стороны, мотивирует водителя ездить аккуратнее, что позволит ему получить еще большую скидку. С другой стороны, страховщик определяет индивидуальный профиль своего портфеля и назначает справедливые тарифы как для «отличников», так и для «токсичных» водителей», - рассказал «Известиям» руководитель департамента по работе со страховыми компаниями «Ю-Би-Ай Технологии» Андрей Горанов.

Страховка с камерами и микрофонами

Страховые компании обяжут вести видео- и аудиозапись при продаже полисов ОСАГО. Такой законопроект будет разработан и внесен в парламент в осеннюю сессию, сообщил «Известиям» председатель комитета Госдумы по финансовому рынку Анатолий Аксаков.

По его словам, данные будут передаваться в специально созданную единую базу, а затраты страховщиков окажутся несущественными. Страховщики не согласны. По оценке зампреда рабочей группы Всероссийского союза страховщиков по реформированию страхования Артура Мурадяна, расходы компаний на реализацию инициативы составят около 10 млрд рублей. Это может в конечном итоге привести к подорожанию полисов ОСАГО на 5%.

За отказ в полисе - штраф в 700 тыс.

Зампред ЦБ РФ Владимир Чистюхин считает, что необходимо увеличить штрафы для страховщиков за необоснованный отказ в продаже ОСАГО. Сейчас должностных лиц наказывают за это на 20–50 тыс. рублей, а юрлица - на 100–300 тыс. рублей. Чистюхин предлагает увеличить штрафы до 100 и 700 тыс. соответственно.

Выступая на парламентских слушаниях, он рассказал, что четверть всех жалоб, поступающих ЦБ, - это жалобы на недоступность полисов ОСАГО как в электронном, так и натуральном формате. Автовладельцы сталкиваются с очередями в регионах, отказами предоставить полис, навязыванием страховых услуг.

Запчасти второй свежести

Российский союз автостраховщиков до конца года направит в Банк России предложения по модернизации системы возмещения убытков по ОСАГО в натуральной форме. Помимо сроков ремонта и расстояния до сервисов, они разрешают использование при ремонте бывших в употреблении запчастей. В том случае если они хорошего качества и есть договоренность с владельцем машины. По словам заместителя исполнительного директора РСА Сергея Ефремова, речь идет о ситуации, когда автомобиль снят с производства и запчасти к нему тоже не выпускаются. Он отметил, что такой подход зарекомендовал себя в каско и его нужно распространить на ОСАГО, причем на подобный ремонт будут давать гарантию.

Электромобилям - скидки

Мосгордума планирует обсудить льготы для владельцев электромобилей, чтобы сделать этот вид транспорта популярным. По словам председателя комиссии столичного парламента по экологической политике Зои Зотовой, речь идет о льготном проезде по платным участкам и скидках на покупку полиса ОСАГО.

«Повышение спроса на электрокары должно стать в России трендом. Для того чтобы ускорить развитие рынка электромобилей и соответствующей инфраструктуры, должна осуществляться поддержка со стороны правительства Москвы», - рассказала она агентству «Москва» .

Страховая платит в любом случае

В Госдуму внесен законопроект, обязывающий страховую полностью выплачивать ущерб из-за ДТП даже в том случае, если у виновника аварии отсутствует полис. Депутат Ярослав Нилов, один из авторов документа, считает, что страховщики обладают и кадровыми ресурсами, и возможностями для того, чтобы взять на себя данные действия.

Сейчас участник ДТП в этом случае вынужден самостоятельно собирать документы и доказательства, нести судебные расходы и тратить время.

Что думают автовладельцы?

Автовладельцы поддерживают либерализацию ОСАГО - это установило исследование холдинга «Ромир». Так, 69% опрошенных считают, что свободный тариф снизит стоимость ОСАГО для добросовестных водителей, 57% - что покупка полисов ОСАГО станет проще. Кроме того, 72% автовладельцев не устраивает, что добросовестные водители, имеющие настоящие полисы ОСАГО, но не пользующиеся выплатами, фактически платят за недобросовестных автолюбителей и мошенников.