Земельный налог также как и имущественный является местным налогом, т.е. он платится в бюджет муниципального образования (или городов федерального значения Москвы, Санкт-Петербурга и Севастополя), где он установлен и в котором находится земельный участок.

Кто платит земельный налог в 2020 году

Земельный налог должны платить лица, владеющие участками на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения.

Если же земельные участки находятся у физических лиц на праве безвозмездного срочного пользования или были им переданы по договору аренды, земельный налог платить не нужно .

Ставки земельного налога

Налоговая ставка не может превышать 0,3% от кадастровой стоимости участков:

- занятых жилищным фондом и объектами инженерной инфраструктуры ЖКХ и приобретенных для жилищного строительства, кроме участков, используемых в предпринимательской деятельности (исключение действует с налогового периода 2020 года);

- приобретенных для личного подсобного хозяйства, садоводства, огородничества. С налогового периода 2020 года ставка распространяется на участки этой группы в случае, если они не используются в предпринимательской деятельности;

- с налогового периода 2020 года — земельные участки общего назначения, предназначенные для ведения гражданами садоводства и огородничества либо предназначенные для размещения иного имущества общего пользования.

Ставка налога для остальных участков не должна превышать 1,5% от кадастровой стоимости.

Формула расчета

Обратите внимание! С 2015 года физические лица, в том числе предприниматели, не должны рассчитывать налог на землю самостоятельно. Это обязанность возложена на ИФНС. Уплата производится по налоговому уведомлению.

Земельный налог рассчитывается по следующей формуле:

Земельный налог = Кст x Д x Cт x Кв ,

Кст – кадастровая стоимость земельного участка (ее можно узнать на официальном сайте Росреестра или при помощи кадастровой карты).

Д – размер доли в праве на земельный участок.

Ст – налоговая ставка (узнать налоговую ставку в вашем регионе можно на этой странице).

Кв – коэффициент владения земельным участком (применяется только в случае владения земельным участком в течение неполного года).

Льготы по земельному налогу

Некоторые плательщики могут воспользоваться льготами федерального и местного уровня. Если налоговый орган располагает информацией о праве плательщика на льготу, она будет учтена при расчете налога. Но если налогоплательщик заметил при получении уведомления, что льгота не учтена, ему нужно подать в ИФНС заявление по форме из приказа от 14.11.2017 № ММВ-7-21/897@. Заявление предоставляется только один раз — далее льгота действует автоматически.Федеральные льготы

Не платят налог на землю коренные малочисленные народы Севера, Сибири и Дальнего Востока, а также их общины — в отношении участков, которые используются для сохранения традиционного образа жизни.

При исчислении налога для отдельных категорий плательщиков база уменьшается на стоимость 6 соток площади земельного участка. Льгота действует для инвалидов 1 и 2 группы, Героев СССР и РФ, ветеранов ВОВ, пенсионеров, многодетных родителей, «чернобыльцев». Полный список льготных категорий — в п. 5 ст. 391 НК РФ.

Если участков несколько, льгота по освобождению от налогообложения 6 соток действует только по одному из них. Выбрать, по какому именно, может сам плательщик. Для этого ему нужно подать в любую ИФНС уведомление о выборными земельном участке по форме, утвержденной приказом ФНС от 26.03.2018 N ММВ-7-21/167@.

Местные льготы

Представительные органы муниципальных образований могут своими актами вводить дополнительные льготы для некоторых категорий граждан. Они позволяют не только уменьшить величину необходимого к уплате земельного налога, но и не платить его вовсе.

Для получения информации об установленных льготах по земельному налогу вы можете воспользоваться специальным сервисом на сайте налоговой службы.

Примеры расчета

Пример 1. Расчет земельного налога за полный календарный год

Объект налогообложения

Петров И.А. владеет земельным участком в Московской области.

Кадастровая стоимость участка составляет 2 400 385 рублей .

Расчет налога

0,3%.

7 201 руб. (2 400 385 руб. x 0,3 / 100).

Пример 2. Расчет земельного налога за неполный календарный год

Объект налогообложения

В октябре 2018 года Петров И.А. зарегистрировал права на земельный участок, расположенный в Московской области.

Его кадастровая стоимость составляет 2 400 385 рублей.

Расчет налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3% .

Земельный налог за три месяца 2018 года в этом случае будет равен: 1 801 руб. (2 400 385 руб. x 0,3 / 100 x 0,25),

где, 0,25 – коэффициент времени владения земельным участком (3 мес. / 12 мес.).

Пример 3. Расчет земельного налога за долю земельного участка

Объект налогообложения

Петрову И.А. принадлежит ¾ земельного участка, расположенного в Московской области.

Его кадастровая стоимость в 2018 году составляет 2 400 385 рублей .

Расчет налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3% .

Земельный налог в этом случае будет равен: 5 401 руб. (2 400 385 руб. x ¾ x 0,3 / 100).

Пример 4. Расчет земельного налога с учетом льготы

Объект налогообложения

Ветеран боевых действий Петров И.А. владеет земельным участком в Московской области.

Кадастровая стоимость участка в 2018 году равна 2 400 385 рублей .

Расчет налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3% .

Земельный налог в этом случае будет равен: 7 172 руб. ((2 400 385 руб. – 10 000 руб.) x 0,3 / 100),

где, 10 000 руб. – льгота, которая предоставляется Петрову И.А. в связи с тем, что он является ветераном боевых действий.

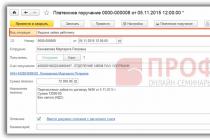

Налоговое уведомление

Физическим лицам земельный налог рассчитывает налоговая служба, после чего направляет по их адресу места жительства уведомление, в котором содержится информация о размере налога, сроке его оплаты и т.д.

Налоговые уведомления в 2020 году за 2019 год будут направлены жителям России в период с апреля по сентябрь .

В случае обнаружения ошибочных данных в уведомлении необходимо написать в налоговую службу заявление (бланк заявления направляется вместе с уведомлением). После подтверждения этих данных будет сделан перерасчет суммы налога и в адрес налогоплательщика направлено новое уведомление.

Налоговое уведомление не пришло

Многие владельцы земельных участков ошибочно полагают, что если им не пришло уведомление из налоговой службы, тогда земельный налог платить не нужно. Это не так .

C 1 января 2015 года вступил в силу закон , согласно которому налогоплательщики в случае неполучения налоговых уведомлений обязаны самостоятельно сообщать в налоговый орган о наличии у них объектов недвижимого имущества, а также транспортных средств.

Вышеуказанное сообщение, с приложением копий правоустанавливающих документов, необходимо предоставить в ИФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря следующего года. Например, если земля была куплена в 2018 году, а уведомлений по ней не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2020 года.

Поэтому в случае неполучения уведомления ФНС рекомендует проявлять инициативу и обращаться в инспекцию лично (для онлайн записи на прием можно воспользоваться этим сервисом).

В случае, если гражданин самостоятельно сообщит о наличии у него земельного участка, по которому не был начислен налог, расчет платежа будет произведен за тот год, в котором было подано указанное сообщение. Однако данное условие действует только, если в налоговой отсутствовали сведения о сообщенном объекте. Если уведомление на уплату не было направлено по иным причинам (например, неверно указан адрес налогоплательщика или оно было утеряно на почте), то расчет будет произведен за все три года.

За непредставление такого сообщения в установленный срок гражданин будет привлечен к ответственности по п.3 ст. 129.1 НК РФ и оштрафован в размере 20% от неуплаченной суммы налога по тому объекту, по которому он не представил сообщение.

Срок уплаты земельного налога

В 2020 году для всех регионов России установлен единый срок уплаты имущественных налогов – не позднее 1 декабря 2020 года (для уплаты налога за 2019 год).

Обратите внимание , что в случае нарушения сроков оплаты земельного налога, на сумму недоимки будет начислена пеня за каждый календарный день просрочки в размере одной трехсотой от действующей ставки рефинансирования ЦБ РФ . Кроме этого, налоговый орган может направить работодателю должника уведомление о взыскании задолженности за счет заработной платы, а также наложить ограничение на выезд из РФ. Штраф с физических лиц за неуплату налогов не взыскивается.

Заплатить земельный налог можно при помощи специального сервиса на официальном сайте налоговой службы.

Для этого необходимо:

Как узнать задолженность по налогам

Узнать о наличии задолженности по имеющимся у вас налогам вы можете несколькими способами:

- Лично обратившись в территориальный налоговый орган ФНС по месту жительства.

- Через личный кабинет налогоплательщика на официальном сайте ФНС.

- При помощи специального сервиса на Едином портале государственных услуг.

- Через банк данных на официальном сайте судебных приставов (только для должников, дела которых находятся в исполнительном производстве).

Он предусмотрен статьей 396 Налогового Кодекса.

Налоговая сумма исчисляется по завершению налогового периода и соответствует налоговой ставке, как процент от базы налога, если иные условия не предусмотрены 15, 16 пунктами данной статьи.

На протяжении налогового периода плательщик уплачивает авансовые налоговые платежи, если нормативно-правовыми актами иное не предусмотрено.

Законодательные органы госвласти устанавливают сроки и порядок уплаты налога. В процедуре установления налога они предусматривают для отдельных категорий плательщиков возможность не применять исчисление авансовых налоговых платежей на протяжении налогового периода.

Уплата налога и авансовых налоговых платежей производится в местный бюджет по местонахождению земельного участка (статья 389 Налогового Кодекса).

В случае, если на протяжении отчетного или налогового периода у налогоплательщика возникает или прекращается право собственности, постоянного пользования или право владения по наследству земельным участком или его долей, то расчет налоговой суммы или платежа по такому участку производится по коэффициенту, который определяется отношением количества полных месяцев (во время которых земля находилась в собственности или в праве пользования), к количеству месяцев данного отчетного или налогового периода.

В случае, если право собственности, постоянного пользования или право владения по наследству земельным участком или его долей возникло до 15 числа или прекращение такого права наступило после 15 числа, соответствующий месяц принимается как полный. В противном случае, месяц возникновения или прекращения не может учитываться для определения коэффициента.

Для приобретенных или предоставленных в собственность земельных участков юридическим лицом в условиях строительства жилья, кроме индивидуального строительства, которое осуществляется физическими лицами, расчет налоговой суммы и суммы авансовых налоговых платежей осуществляется с коэффициентом 2 в течение 3 лет строительства, после регистрации права на участок земли и до регистрации права на завершенный построенный объект.

Если строительство объекта недвижимости было завершено ранее трехлетнего срока, налоговая сумма, уплаченная за данный период сверх суммы, рассчитанной коэффициентом 1, признается уплаченной излишне и подлежит возврату.

Для приобретенных или предоставленных в собственность участков земли юридическим лицом в условиях строительства жилья, кроме индивидуального строительства, расчет налоговой суммы осуществляется с учетом коэффициента 4 на протяжении периода, превышающего 3 года и до регистрации права на завершенный построенный объект.

Срок уплаты налога не устанавливается раньше 01.02. года после истекшего налогового периода. Не позже этой даты налогоплательщикам необходимо отчитаться в налоговой декларации.

Хотите купить или продать гараж? Образец договора купли-продажи вы найдете в .

Вас исключили из членов СНТ? Узнайте, справедливо ли это. Вся информация в .

Не приходит налог. Что делать?

Плательщики налога–физические лица обязаны уплачивать налог на землю на основании специального уведомления из налоговой службы. Направление такого уведомления допустимо не больше чем за 3 налоговых периода, предшествующих календарному году его отправки.

В случае, если обязанность исчислять сумму налога возлагается на налоговую службу, она должна отправить уведомление с платежными реквизитами не позднее 30 дней до даты платежа.

Такое уведомление передается физическому лицу под расписку лично, почтой в виде заказного или обычного письма, или в электронной форме по ТКС. После направления по почте уведомление считают полученным по истечению 6 дней после отправки.

В таком случае, если уведомление с налоговой службы не пришло, ответственность не предусматривается.

ЗЕМЕЛЬНЫЙ НАЛОГ – СТАВКИ, ЛЬГОТЫ, ПОРЯДОК ОПЛАТЫ

С приобретением земельного участка, у владельца земли возникает обязанность по уплате земельного налога. Земельный налог является местным налогом , то есть уплачивается на территориях соответствующих муниципальных образований по месту нахождения участка и устанавливается налоговым кодексом, законами Москвы и Санкт-Петербурга, а также представительными органами муниципальных образований, при этом ставка налога, установленная на местных уровнях не может быть превышать ставок , установленных налоговым кодексом (ст. 394 НК РФ).

Земельный налог уплачивают лица , обладающие земельными участками по праву

- собственности

- постоянного (бессрочного) пользования или пожизненного наследуемого владения (ст. 388 НК РФ)

Земельный налог не уплачивается , если земельный участок принадлежит физическому лицу

- на праве безвозмездного срочного пользования

- по договору аренды .

СТАВКИ ЗЕМЕЛЬНОГО НАЛОГА

Ставки, установленные Налоговым Кодексом (ст.394 НК РФ):0,3% от кадастровой стоимости участка для следующих видов земель:

- Земли сельскохозяйственного назначения;

- Земли ИЖС - занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса или предоставленных для жилищного строительства;

- Земли, предоставленные для личного подсобного хозяйства, садоводства, огородничества или животноводства.

1,5% от кадастровой стоимости участка используется для прочих земельных участков.

Однако не все участки подлежат налогообложению, так, например Вы можете купить таунхаус в Подмосковье на землях, которые относятся к землям населенных пунктов (городские земли). В данном случае налогооблагаемой базы не возникает. С примерами таких таунхаусов Вы можете ознакомиться .

В качестве примера установления ставок Москвой и органами муниципальной власти, рассмотрим пример имеющихся в 2012г. ставок земельного налога.

| Москва * | Городское поселение Одинцово Одинцовского муниципального района М.О. ** | Сельское поселение Первомайское Наро-Фоминского муниципального района М.О. *** | |||

| 0,3% | 0,3% | Земли сельскохозяйственного назначения | 0,3% | Земли сельскохозяйственного назначения | |

| Земли, предоставленные для личного подсобного хозяйства, садоводства, огородничества или животноводства | Земли под домами индивидуальной жилой застройки; земли личных подсобных хозяйств |

||||

| 0,1% | Земли, занятые автостоянками для долговременного хранения индивидуального автотранспорта и гаражами-стоянками | 0,5% | Земли, предоставленные (приобретенные) физическими лицами в гаражно-строительных кооперативах в соответствии с видом разрешенного использования земельных участков | Земли садоводства, огородничества или животноводства, а также дачного хозяйства | |

| Земли, предоставленные для индивидуальных гаражей | |||||

** Решение Совета депутатов городского поселения Одинцово Одинцовского муниципального района МО от 13.10.2010 № 1/11 «О земельном налоге»* Закон г. Москвы от 24.11.2004 № 74 «О земельном налоге»

Возможность не иметь дополнительных затрат в виде налога на землю Вы можете обеспечить себе купив таунхаусы в Подмосковье от застройщика. Такие таунхаусы оыормлены как (новостройки).

Порядок расчета и уплаты земельного налога

Сумма земельного налога рассчитывается и начисляется налоговыми органами по месту расположения участка по следующей формуле:

РАЗМЕР ЗЕМЕЛЬНОГО НАЛОГА= Площадь участка (м 2) * Кадастровую стоимость 1 м 2 земли * Ставка налога.

Сведения о кадастровой стоимости земельных участков размещаются на официальном сайте Росреестра www .rosreestr.ru . Введя кадастровый номер своего земельного участка, вы узнаете его кадастровую стоимость. За информацией о налоговой ставке можно обратиться в представительный орган муниципального образования, в которое входит ваш земельный участок. Выяснив оба показателя, вам останется лишь подсчитать величину земельного налога.

Пример:

Кадастровая стоимость земельного участка площадью 1 000 кв.м составляет – 1 586 420 рублей. Налоговая ставка для категории земель данного земельного участка предусмотрена в размере 0,15%. Сумма земельного налога на земельный участок равна: 1 586 420: 100 * 0,15 = 2 380 рублей.ВАЖНО! Если земля находится в общей совместной собственности, т.е. участком владеют несколько лиц , то кадастровая стоимость участка определяется для каждого владельца в равных долях.

Пример:

Иванов В.П. и Смирнов А.Г. владеют землей на праве общей долевой собственности. При этом Иванову В.П. принадлежит ¾ участка, а Смирнову А.Г. – ¼ участка. Согласно полученным сведениям, кадастровая стоимость земельного участка по состоянию на 1 января 2010 года равна 3 690 000 руб. Рассчитаем кадастровую стоимость каждой доли участка.

Кадастровая стоимость доли участка, принадлежащей Иванову В.П., равна: 3 690 000: 4 * 3 = 2 767 500 руб. Кадастровая стоимость земли, принадлежащей Смирнову А.Г., равна: 3 690 000: 4 * 1 = 922 500 руб.Таким образом, каждый собственник должен уплатить налог исходя из кадастровой стоимости принадлежащей ему доли земельного участка .

В срок, не позднее чем за 30 дней до наступления срока уплаты, налоговый орган самостоятельно направляет налогоплательщику по месту его регистрации уведомление, в котором указаны налоговая база, размер налога, и дата, до которой налог должен быть оплачен.

Срок уплаты земельного налога не может быть, установлен ранее 1 ноября следующего года (земельный налог за 2011 год оплачивается в 2012 году). В Москве, например, земельный налог уплачивается не позднее 1 декабря следующего года, а в городском поселение Одинцово Московской области 1 ноября следующего года. Оплата земельного налога производится на основании налогового уведомления, которое налоговый орган направляет владельцам участков по их месту регистрации.

ЛЬГОТЫ ПО УПЛАТЕ ЗЕМЕЛЬНОГО НАЛОГА

Владельцам земельных участков отдельных категорий лиц законодательством предоставляются льготы по уплате земельного налога . Рассмотрим предоставление льгот на примере города Москвы и одного из муниципальных образований Московской области.

В Москве от уплаты земельного налога освобождаются:

- Герои Советского Союза,

- Герои Российской Федерации,

- Герои Социалистического Труда и полные кавалеры орденов Славы, Трудовой Славы и «За службу Родине в Вооруженных Силах СССР».

Уменьшить кадастровую стоимость земельного участка на 1 000 000 рублей имеют право следующие владельцы:

- физические лица, которые имеют I и II группу инвалидности;

- инвалидов с детства;

- ветеранов и инвалидов Великой Отечественной войны, а также ветеранов и инвалидов боевых действий;

- одного из родителей (усыновителей) в многодетной семье.

Пример:

Ветерану Великой Отечественной войны принадлежит земельный участок с кадастровой стоимостью 1 650 000 рублей, налоговая ставка для данного участка составляет 0,3%. В данном случае кадастровая стоимость уменьшается на 1 000 000 рублей, и сумма налога рассчитывается следующим образом: 1) 1 650 000 – 1 000 000 = 650 000 рублей (уменьшенная кадастровая стоимость участка) 2) 650 000: 100 * 0,3 = 1 950 рублей (сумма земельного налога). Без указанного уменьшения, сумма земельного налога составила бы 1 650 000: 100 * 0,3 = 4950 рублейНа территории городского поселения Одинцово Одинцовского муниципального района от уплаты земельного налога освобождаются физические лица - в отношении одного земельного участка , расположенного на территории муниципального образования городское поселение Одинцово Одинцовского муниципального района Московской области:

- Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда и полные кавалеры ордена Славы;

- инвалиды, имеющие II и III степень ограничения способности к трудовой деятельности, а также лица, которые имеют I и II группу инвалидности, установленную до 1 января 2004 года без вынесения заключения о степени ограничения способности к трудовой деятельности;

- инвалиды с детства, а также семьи, имеющие детей-инвалидов;

- ветераны, инвалиды и участники Великой Отечественной войны, боевых действий, а также граждане, на которых законодательством распространены социальные гарантии и льготы участников Великой Отечественной войны;

- лица, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, аварии в 1957 году на производственном объединении "Маяк" и сбросов радиоактивных отходов в реку Теча и ядерных испытаний на Семипалатинском полигоне;

- лица, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

- лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику;

- лица, награжденные званиями "Почетный гражданин города Одинцово", "Почетный гражданин Московской области",

а также физические лица, имеющие постоянное место жительства в Одинцовском муниципальном районе, - в отношении одного земельного участка, расположенного на территории муниципального образования городское поселение Одинцово Одинцовского муниципального района Московской области:

В полном размере от уплаты земельного налога освобождаются:

- лица, являющиеся членами многодетных семей, имеющие в своем составе трех и более несовершеннолетних детей, в том числе усыновленных и принятых под опеку (попечительство), а также детей, обучающихся по очной форме обучения в образовательных заведениях любых организационно-правовых форм, до окончания обучения, проходящих военную службу по призыву, - до достижения ими возраста двадцати трех лет;

- неработающих пенсионеров по возрасту: женщины - по достижении 55 лет, мужчины - 60 лет;

- членов семей военнослужащих, потерявших кормильца:

- лица, имеющие право на досрочное назначение трудовой пенсии по старости, на иждивении которых находятся совместно проживающие члены семьи, являющиеся инвалидами, имеющими II и III степень ограничения способности к трудовой деятельности, а также I и II группу инвалидности, установленную до 1 января 2004 года без вынесения заключения о степени ограничения способности к трудовой деятельности.

Уменьшить сумму земельного налога имеют право:

В размере 50 процентов от начисленной суммы налога - работников организаций и учреждений, финансируемых из бюджета муниципального образования городское поселение Одинцово, бюджета Одинцовского муниципального района, если оба супруга являются работниками указанных организаций и учреждений.

В размере 25 процентов от начисленной суммы налога - работников организаций и учреждений, финансируемых из бюджетов различных уровней, если оба супруга являются работниками финансируемых из бюджетов различных уровней организаций и учреждений.

Пример:

Физическому лицу, которому предоставляется льгота в размере 50 % от начисленной суммы налога, принадлежит земельный участок с кадастровой стоимостью 2 500 000 рублей, налоговая ставка для данного участка составляет 0,3%.

В данном случае сумма налога рассчитывается следующим образом:

1) 2 500 000: 100 * 0,3 = 7 500 рублей (сумма земельного налога без учета предоставленной льготы) 2) 7 500: 100 * 50 = 3 750 рублей (сумма земельного налога, с учетом предоставленной льготы, которая должна быть оплачена владельцем участка).Следует отметить, что в поселении Одинцово льгота в виде уменьшения кадастровой стоимости земельного участка не предоставляется.

Как мы видим, категории лиц, имеющих право на получение льгот, частично совпадают, но и имеются различия. Поэтому для того, что бы узнать свою принадлежность к одной из категорий лиц, имеющих право на предоставление льготы и сроке предоставления в налоговый орган документов, подтверждающих право на льготы, необходимо обратиться в представительный орган муниципального образования по месту нахождения участка.

Штрафы и пени за несвоевременную уплату налога

Если вы не уплатили земельный налог , то налоговая инспекция вправе вас оштрафовать. Размер штрафа составляет 20% от неуплаченной суммы налога.

Налоговики не смогут привлечь вас к ответственности (наложить штраф), если вы нарушили сроки уплаты земельного налога, но успели уплатить налог до составления налоговой соответствующего акта о неуплате налога . Так как ответственность устанавливает за неуплату (неполную уплату) налога. А вы, хотя и с опозданием, налог уплатили.

Кроме того за каждый календарный день просрочки уплаты налога вам будут начислены пени . Они начисляются со дня, следующего за последним днем, когда вы должны были уплатить налог (срок уплаты налога). Последнее начисление пеней происходит в день фактической уплаты налога.

Пени рассчитываются исходя из процентной ставки, равной 1/300 действующей в этот период ставки рефинансирования ЦБ.

Земельный налог традиционно относится к поимущественным налогам и взимается по факту владения или пользования. Как и все поимущественные налоги, он не зависит от результатов хозяйственной деятельности. Однако в отличии от других поимущественных налогов он един для всех категорий плательщиков – юридических и физических лиц, и поэтому он относится к смешанным налогам.

Поступление земельного налога в бюджетную систему централизовано: в федеральный бюджет - 30%, в бюджеты субъектов Российской Федерации - 20%, в местные бюджеты – 50%. Он выделяется в доходах и расходах соответствующих бюджетов отдельной строкой и используется исключительно на финансирование предприятий и компенсацию затрат землепользователя по землеустройству, ведению земельного кадастра, мониторинга, охране земель и повышению их плодородия, освоению новых земель, инженерное и социальное благоустройство территории.

Налогообложение земельных участков в Российской Федерации регулируется Законом РФ «О плате за землю» от 11 октября 1991 года № 1738-1, инструкцией МНС России «По применению закона РФ «О плате за землю» от 21 февраля 2000 года № 56, а также законами местных органов власти, конкретизирующими ставки налога по категориям землепользователей.

Установленными формами платы за землю являются: ежегодный земельный налог, арендная плата и нормативная цена земли. Каждая форма платы за землю предназначена для своих функций.

Земельным налогом облагается владение или использование земли (кроме аренды).

Субъекты и объекты земельного налога

Плательщиками (субъектами) земельного налога выступают землевладельцы, землепользователи (кроме арендаторов) и собственники земли на территории Российской Федерации. К ним относятся:

а) юридические лица (в том числе иностранные) и их структурные подразделения;

б) физические лица (граждане и индивидуальные предприниматели).

Основанием для установления земельного налога (арендной платы) служит документ, удостоверяющий право собственности или аренды за земельный участок.

Ставки земельного налога

Ставки земельного налога устанавливаются в абсолютном выражении (руб., коп.) к размеру площади (за 1га или за 1кв.м), а также дифференцированы по месту нахождения и зонам градостроительной ценности территории. Законом установлен базовый норматив (Бст) налога на земли сельскохозяйственного и несельскохозяйственного назначения. Средняя ставка (Бст на земли сельскохозяйственного назначения устанавливается по субъектам РФ (республика, область) в рублях за 1га пашни. Местные органы законодательной власти утверждают конкретные, в том числе минимальные, ставки земельного налога по видам земель (пашни, насаждения, пастбища и т.п.) и корректировкой (kместн) на их местонахождение и ежегодную индексацию (kгод). По этим вставкам облагаются сельскохозяйственные угодья, участки в границах и вне сельских населенных пунктов, предоставленные для ведения личного подсобного хозяйства, садоводства, огородничества и т.п.

Налог за земли сельскохозяйственного назначения:

ЗН = SІ · Бст · kместн · kгод,

где SІ - площадь участка, находящаяся во владении (пользовании). Средняя ставка (Бст) налога за земли несельскохозяйственного назначения устанавливается по 11 экономическим районам Р.Ф. в рублях за 1кв.м. площади. Для расчета точной ставки налога по конкретной территории (месту нахождения) земельного объекта применяются коэффициенты, увеличивающие сумму налога.

Налог за земли несельскохозяйственного назначения

ЗН = SІ · Бст · kстат · kкур· kгод,

где kстат - коэффициент статуса города или развития социально – культурного потенциала; kкур – коэффициент курортной местности..

Глава 4 Проблемы земельного налога и возможные методы их решения

Аграрный сектор

Некоторые политики и экономисты суть реформы в нем сводят исключительно к частной собственности на землю. Но неограниченный оборот земли не означает автоматического появления эффективного собственника. Быть собственником земли важно. Но не менее важно распоряжаться результатами своего труда и знать, что они будут обществом востребованы. Очевидно, что в отношении оборота сельскохозяйственных земель необходимо предусмотреть определенные ограничения: изменение их целевого использования, концентрацию земельных долей в руках одного собственника и наличие профессионального опыта у земледельцев. В отсутствие Земельного кодекса регионы вынуждены искать свои подходы. Например, в Белгородской области использование земель проводится на праве собственности или на основании договоров аренды земельных паев с выплатой пользователем арендной платы в виде фиксированной доли от произведенной продукции. Если собственника результаты хозяйствования на его земле не удовлетворили, он может сдать ее в аренду другому хозяйству, что обеспечит переход земли не от бедного к богатому, а от плохо работающего к эффективному пользователю. При рассмотрении вопроса купли-продажи земли необходима чисто практическая оценка, что даст тот или иной подход для улучшения финансирования аграрного сектора и формирования эффективного собственника.

Базовыми условиями привлечения капитала в любую сферу экономики, в том числе и сельское хозяйство, являются доход на вложенный капитал и гарантии возвратности средств. Однако доходность сельскохозяйственной деятельности определяется ее технологическим уровнем, который сегодня крайне низок. Поэтому простое декларирование тезиса купли-продажи земли, хотя и создает предпосылки для привлечения капитала в аграрную сферу, но не решает указанные проблемы. Для того чтобы в сельское хозяйство пришел инвестор и сформировался эффективный собственник, государство должно продемонстрировать реальную заинтересованность в развитии аграрно-промышленного комплекса, в частности, через государственную поддержку кредитования под залог земли и использованием закладных на землю.

Принципами использования закладных в российских условиях, по моему мнению, являются гарантии государства, обязательность их приема при расчетах всеми организациями и предприятиями по номинальной стоимости, для приобретения современной (отечественной и импортной) техники и реализации прогрессивных высокоэффективных технологий. Каждый инвестор, готовый и способный работать на земле, должен получить от государства закладные на соответствующие площади сельскохозяйственных земель, на которых он планирует работать. А рассчитавшись по ним поставками продукции в течение, например, 5 лет, он может стать собственником земли, уже доказав свою дееспособность. Такой подход позволит обеспечить государственное регулирование земельных ресурсов и формирование инфраструктуры земельного рынка, создание условий для привлечения реальных инвестиций в сельское хозяйство, и, в конечном итоге, появление собственника, способного эффективно работать на земле.

Существуют очень много способов и предложений по созданию цивилизованного рынка земли в России. Ниже мы попытаемся рассмотреть некоторые из них, на мой взгляд, наиболее перспективные.

МОСКОВСКАЯ ОБЛАСТЬ

СЕРГИЕВО-ПОСАДСКИЙ РАЙОН

МУНИЦИПАЛЬНОЕ ОБРАЗОВАНИЕ СЕЛЬСКОЕ ПОСЕЛЕНИЕ БЕРЕЗНЯКОВСКОЕ

РЕШЕНИЕ

«Об установлении земельного налога

на территории муниципального образования

сельское поселение Березняковское»

В соответствии с Главой 31 Налогового кодекса Российской Федерации

1. Установить и ввести на территории муниципального образования сельское поселение Березняковское земельный налог.

2. Установить следующие налоговые ставки:

2.1. 0,3 процента – в отношении земельных участков, отнесенных к землям

сельскохозяйственного назначения, землям в составе зон сельскохозяйственного использования и используемых для сельскохозяйственного производства;

– в отношении земельных участков, занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящийся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или предоставляемых и приобретенных для жилищного строительства, личного подсобного хозяйства, садоводства, дачного хозяйства, огородничества или животноводства;

2.2. 1,5 процента – в отношении прочих земельных участков.

3. Налоговым периодом признается календарный год.

Отчетными периодами для налогоплательщиков – организаций и физических лиц, являющихся индивидуальными предпринимателями, признаются первый квартал, второй квартал и третий квартал календарного года.

4. Определить следующий порядок и сроки уплаты налога и авансовых платежей по налогу:

4.1. Налогоплательщики – организации и физические лица, являющиеся индивидуальными предпринимателями исчисляют и уплачивают суммы авансовых платежей по налогу 30 апреля, 31 июля, 31 октября текущего налогового периода как одну четвертую соответствующей налоговой ставки процентной доли кадастровой стоимости земельного участка по состоянию на 1 января года, являющегося налоговым периодом.

1 февраля, следующего за истекшим налоговым периодом, уплачивается сумма налога, определяемая как разница между суммой налога, исчисленной по ставкам, предусмотренным пунктом 2, и суммами авансовых платежей по налогу.

4.2. Налогоплательщики – физические лица, не являющиеся индивидуальными предпринимателями, уплачивающие налог на основании налогового уведомления, в течение налогового периода уплачивают два авансовых платежа по налогу до 15 сентября и до 15 ноября. Сумма авансового платежа по налогу исчисляется как произведение соответствующей налоговой базы и одной третьей налоговой ставки.

До 1 февраля, следующего за истекшим налоговым периодом уплачивается сумма налога, определяемая как разница между суммой налога, исчисленной по ставкам, предусмотренным пунктом 2, и суммами авансовых платежей по налогу.

5. Определить следующий порядок и сроки представления налогоплательщиками документов, подтверждающих право на уменьшение налоговой базы:

5.1. Налогоплательщики – физические лица, являющиеся индивидуальными предпринимателями, представляют документы, подтверждающие право на уменьшение налоговой базы, в сроки, установленные для представления налоговых расчетов по авансовым платежам по налогу и налоговой декларации по налогу;

5.2. Налогоплательщики – физические лица, не являющиеся индивидуальными предпринимателями, представляют документы, подтверждающие право на уменьшение налоговой базы, в срок до 30 января года, являющегося налоговым периодом. В случае возникновения (утраты) до окончания налогового периода права на уменьшение налоговой базы налогоплательщиками представляются документы, подтверждающие возникновение (утрату) данного права, в течение 10 дней со дня его возникновения (утраты).

6. Установить налоговые льготы по уплате земельного налога в виде освобождения от уплаты земельного налога следующим категориям налогоплательщиков:

– бюджетные учреждения, созданные органами местного самоуправления муниципального образования Сергиево-Посадский муниципальный район и муниципального образования сельское поселение Березняковское для осуществления управленческих, социально-культурных или иных функций некоммерческого характера, зарегистрированных в муниципальном образовании сельское поселение Березняковское, деятельность которых финансируется не менее, чем на 70% за счет муниципального бюджета либо бюджета Московского областного фонда обязательного медицинского страхования на основе сметы доходов и расходов;

– органы местного самоуправления в отношении земельных участков, предоставляемых для осуществления своих полномочий;

Земли общего пользования населенных пунктов;

– ветераны и инвалиды Великой Отечественной войны;

– уменьшить на 25% сумму налога пенсионерам по возрасту: женщинам по достижению 55 лет, мужчинам – 60 лет, в отношении одного земельного участка, предоставленного для личного подсобного хозяйства, садоводства, огородничества.

7. В отношении земельных участков, приобретенных (предоставленных) в собственность физическими и юридическими лицами на условиях осуществления на них жилищного строительства, за исключением индивидуального жилищного строительства, исчисление суммы налога (суммы авансовых платежей по налогу) производится с учетом коэффициента 2 в течение трехлетнего срока строительства начиная с даты государственной регистрации прав на данные земельные участки вплоть до государственной регистрации прав на построенный объект недвижимости.

В случае завершения такого жилищного строительства и государственной регистрации прав на построенный объект недвижимости до истечения трехлетнего срока строительства сумма налога, уплаченного за этот период сверх суммы налога, исчисленной с учетом коэффициента 1, признается суммой излишне уплаченного налога и подлежит зачету (возврату) налогоплательщику в общеустановленном порядке.

В отношении земельных участков, приобретенных (предоставленных) в собственность физическими и юридическими лицами на условиях осуществления на них жилищного строительства, за исключением индивидуального жилищного строительства, исчисление суммы налога (суммы авансовых платежей по налогу) производится с учетом коэффициента 4 в течение периода, превышающего трехлетний срок строительства, вплоть до государственной регистрации прав на построенный объект недвижимости.

8. В отношении земельных участков, приобретенных (предоставленных) в собственность физическими лицами для индивидуального жилищного строительства, исчисление суммы налога (суммы авансовых платежей по налогу) производится с учетом коэффициента 2 по истечении 10 лет с даты государственной регистрации прав на данные земельные участки вплоть до государственной регистрации прав на построенный объект недвижимости.

9. Настоящее решение вступает в силу с 1 января 2008 года, но не ранее, чем по истечении одного месяца со дня его официального опубликования и не ранее вступления в силу закона Московской области, регулирующего порядок решения вопросов местного значения по установлению, изменению и отмене местных налогов и сборов поселения.

Глава

сельского поселения Березняковское Л.П. Шилина

№ 50/2007-НПА

в редакции МНПА

Принят решением

Совета депутатов

сельского поселения

Березняковское

изменения внесены решением

Совета депутатов сельского

поселения Березняковское