Для анализа предложений по ипотечному страхованию были выбраны страховые компании, которые аккредитованы более чем в половине из банков, лидирующих по количеству выданных ипотечных кредитов по итогам первого полугодия 2015 года. Для Сбербанка России дополнительно была включена его дочерняя компания – «Сбербанк страхование». Из перечня исключены компании, не работающие с выбранными банками по страхованию «новых» клиентов и не ответившие на запрос в течение трех недель. Исследование производилось с учетом требований банков к договорам страхования. При разнице в требованиях к страхованию между впервые оформляемым кредитом и продлением полисов по действующему кредитному договору выбирались условия, применяемые при пролонгации. Для отдельной проработки условий страхования по каждому банку и уменьшения вероятности предоставления страховщиками идентичных данных сумма кредита устанавливалась индивидуально по каждому банку.

Для получения предложений от страховщиков использовались следующие параметры: объектом ипотеки является квартира, вторичное жилье, 2000 года постройки, без деревянных элементов в конструктиве, расположенная не на первом и не на последнем этажах, без газопровода и перепланировок, в собственности у предыдущего владельца более трех лет. Тариф по страхованию жизни рассчитывался для заемщика мужчины в возрасте 33 лет, работающего офисным сотрудником, не имеющего заболеваний, и созаемщика женщины в возрасте 27 лет, работающей офисным сотрудником и не имеющей заболеваний.

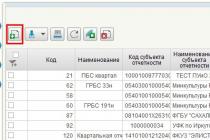

Требования банков к набору рисков*:

| | Сбербанк России | ВТБ 24 | Дельта Кредит | Банк Москвы | |

| Страхование жизни и здоровья**: | |

||||

| смерть застрахованного лица в результате несчастного случая и/или заболевания | включено | включено | включено | включено | включено |

| утрата застрахованным лицом трудоспособности с установлением инвалидности | I и II группы, в результате НС | I группа, в результате НС и ЕП | I и II группы, в результате НС и ЕП | I и II группы, в результате НС и ЕП |

|

| временная утрата трудоспособности застрахованного лица | | в результате НС | | в результате НС и ЕП | |

| Страхование имущества: | | | | | |

| пожар, удар молнии, взрыв, противоправные действия третьих лиц, залив жидкостью, падение летательных аппаратов, стихийные бедствия, наезд транспортных средств | включено | включено с дополнительным риском «конструктивные дефекты» | включено | включено | включено |

| Титульное страхование: | | | | | |

| прекращение права собственности на него по причинам, не зависящим от страхователя или собственника, на основании вступившего в законную силу решения суда | | включено | включено с дополнительным риском «обременение (ограничение) права собственности» | включено с дополнительным риском «обременение (ограничение) права собственности» | включено |

* Включены максимально возможные требования. Требования, применяемые в разных ситуациях, приведены в описательной части.

** Используемые сокращения: НС – несчастный случай; ЕП – естественные причины.

Предложения от страховых компаний расположены в порядке возрастания размера суммарной страховой премии. Предложения предварительные, анкеты на страхование и документация по объекту в страховую компанию не предоставлялись.

ОАО «Сбербанк России»

При ипотечном кредитовании Сбербанк России требует страховать конструктивные элементы предмета ипотеки от рисков утраты (гибели) или повреждения имущества. При оформлении ипотеки по программе «Ипотека с государственной поддержкой» обязательным является страхование жизни и здоровья заемщика. Титульное страхование не требуется.

Требования к страхованию:

Срок страхования – один год с ежегодной пролонгацией;

- страховая сумма – в размере кредита / остатка размера задолженности по кредиту.

Расчет производился с учетом суммы кредита 11 млн рублей. При расчете страхового взноса процентное соотношение по страхованию жизни устанавливалось следующее: 50% – заемщик, 50% – созаемщик.

| Название страховщика | Страховой взнос, руб. | Тарифы по страхованию, % |

||

| Страхование жизни заемщика | Страхование жизни созаемщика | Страхование имущества |

||

| ЗАО «МАКС» | ||||

| ОАО «АльфаСтрахование» | ||||

| СПАО «РЕСО-Гарантия» | разбивку не предоставили | |||

| ООО «ИСК «Евро-Полис» | ||||

| АО «СК ПАРИ» | ||||

| ООО «Росгосстрах» | ||||

| ООО «СК «ВТБ Страхование» | разбивку не предоставили |

|||

| АО «СОГАЗ» | ||||

| ООО СК «Сбербанк страхование» | ||||

| САО «ВСК»* | ||||

| СПАО «Ингосстрах» | не работают | |||

| ОАО «САК Энергогарант» | не работают | |||

| ООО «СК «Согласие» | аккредитация отсутствует |

|||

* Сообщили, что требуется страхование только титульного заемщика, страховая сумма устанавливается в размере 100% от суммы кредита.

Цена на полис страхования ипотеки Сбербанка варьируется в диапазоне от 36 850 (ЗАО «МАКС») до 137 500 рублей (САО «ВСК»). При этом «МАКС», предложивший самую низкую стоимость, не оформляет полисы страхования жизни при оформлении кредитной программы «Защищенный заемщик». Шесть компаний предложили фиксированные тарифы по страхованию жизни, не зависящие от пола, возраста и состояния здоровья: ООО «СК «Сбербанк страхование», ООО «ИСК «Евро-Полис», АО «СК «ПАРИ», ООО «Росгосстрах» – 0,5%, АО «СОГАЗ» и САО «ВСК» – 1%. Если единый тариф по жизни у ВСК и ООО «СК «Сбербанк страхование» можно объяснить возможностью оформления непосредственно в банке (по информации от сотрудников страховщика), то процессы оформления полисов у компаний «СОГАЗ», «Евро-Полис», «ПАРИ» и «Росгосстрах» ничем не отличаются от оформления «классического» ипотечного страхования (заявление, андеррайтинг, оформление в офисе страховщика). Цена же и принцип расчета тарифа принципиально другие.

«Ингосстрах» и «Энергогарант» не предоставили расчет по страхованию жизни и здоровья, так как не работают со Сбербанком в рамках данного вида страхования, несмотря на наличие аккредитации в банке. «РЕСО-Гарантия» и «ВТБ Страхование» отказались предоставлять разбивку стоимости по тарифам на предварительном этапе, ссылаясь на конфиденциальность информации.

В последнее время появился ряд сообщений, что все страховые компании, работающие со Сбербанком, страхуют имущество по тарифу 0,25%, но, согласно исследованию, тарифы у страховщиков в большинстве случаев разные и устанавливаются в диапазоне от 0,1% до 0,25%. При этом тариф 0,25% предоставили «Ренессанс Страхование», предлагающее минимальные тарифы по жизни, и ВСК с максимальным тарифом по жизни. По информации от сотрудников страховых компаний, предложивших тариф ниже 0,25%, банк принимает их полисы.

По информации от сотрудников кол-центра, в отделении Сбербанка можно оформить полис страхования с любой аккредитованной страховой компанией, но какие при этом будут тарифы – узнать можно только в момент оформления полиса. При непосредственном обращении в отделение банка сотрудник сообщил, что в офисах оформляется полис страхования только компании «Сбербанк страхование».

ПАО «ВТБ 24»

По условиям банка ВТБ 24 необходимо страхование конструктивных элементов предмета ипотеки от рисков утраты (гибели) или повреждения, страхование жизни и здоровья заемщика и созаемщика (при наличии), титульное страхование. В случае оформления страхового полиса только по риску утраты или повреждения приобретаемой квартиры процентная ставка по кредиту увеличивается на 1%.

Требования к страхованию:

Срок страхования – на весь срок кредита, увеличенный на два месяца, с ежегодной оплатой страховых взносов. Титульное страхование необходимо только в первые три года;

- страховая сумма по кредитным договорам, заключенным ранее 12 марта 2015 года, равна сумме кредита, увеличенной на 12%; с 12 марта 2015 года страховая сумма устанавливается в размере суммы кредита, увеличенной на 15%. В случае наличия созаемщика по кредитному договору страховая сумма по жизни и здоровью устанавливается так: основной заемщик – 100%, созаемщик – в зависимости от доли участия в погашении кредита.

Расчет производился с учетом суммы кредита 9 млн 500 тыс. рублей. При расчете страхового взноса страховая сумма устанавливалась с учетом увеличения на 12%, процентное соотношение по страхованию жизни устанавливалось следующим образом: 100% – заемщик, 25% – созаемщик.

| Название страховщика | Страховой взнос, руб. | Тарифы по страхованию, % |

|||

| Страхование жизни заемщика | Страхование жизни созаемщика | Страхование имущества | Титульное страхование |

||

| АО «СОГАЗ» | |||||

| ОАО «САК «Энергогарант» | |||||

| ООО «СК «Согласие» | |||||

| САО «ВСК» | |||||

| ООО «Росгосстрах» | |||||

| ЗАО «МАКС» | |||||

| ОАО «АльфаСтрахование» | разбивку не предоставили |

||||

| ООО «Группа Ренессанс Страхование» | |||||

| ООО «ИСК 2Евро-Полис» | |||||

| АО «СК «ПАРИ» | |||||

| СПАО «Ингосстрах» | |||||

| ООО «СК «ВТБ Страхование» | разбивку не предоставили |

||||

| СПАО «РЕСО-Гарантия» | разбивку не предоставили |

||||

Самую низкую стоимость страховки в размере 55 328 рублей предлагает компания «СОГАЗ», давшая самый низкий тариф по страхованию жизни заемщика, притом что по остальным рискам тарифы имеют средние значения. На втором месте находится «Энергогарант», установивший самый низкий тариф для женщины 27 лет (созаемщик) и по титульному страхованию. Так как созаемщик страхуется только на 25% от основной страховой суммы, то преимущество в тарифе по жизни не смогло вывести компанию на лидирующую позицию, но если установить параметры (пол/возраст) основного заемщика аналогичные созаемщику, то предложение компании было бы наилучшим. Третье место занимает «Согласие», озвучившее самый низкий тариф по обязательному виду страхования в рамках ипотеки – страхованию имущества (0,09%). Аналогичный тариф по имуществу предоставил «Евро-Полис» (девятое место в списке), при этом установив максимальное значение тарифа по страхованию жизни заемщика.

Максимальную стоимость ипотечного страхования предложили «РЕСО-Гарантия» и «ВТБ Страхование», отказавшиеся предоставить информацию по разбивке взноса по видам страхования. Также не предоставили разделение по видам страхования сотрудники «АльфаСтрахования».

АО «КБ «ДельтаКредит»

При оформлении ипотечного кредита банк стандартно требует страхование конструктивных элементов предмета ипотеки от рисков утраты (гибели) или повреждения имущества, страхование жизни и здоровья заемщика и созаемщика (при наличии), титульное страхование. У клиента есть возможность отказаться от страхования добровольных видов, воспользовавшись программой «Назначь свою страховку», при этом процентная ставка по кредиту будет увеличена: при отказе от страхования жизни и здоровья – на 2%, при отказе от титульного страхования – на 1,5%, при отказе от двух видов страхования – 3,5%.

Требования к страхованию:

Срок страхования – на весь срок кредита, увеличенный на два месяца, с ежегодной оплатой страховых взносов. Титульное страхование оформляется на весь срок;

- страховая сумма – в размере кредита / остатка размера задолженности по кредиту. В случае наличия созаемщика по кредитному договору страховая сумма по жизни и здоровью устанавливается: основной заемщик – 100%, созаемщик – в зависимости от доли участия в погашении кредита.

Расчет производился с учетом суммы кредиты 11 млн рублей. Процентное соотношение по страхованию жизни устанавливалось так: 100% – заемщик, 50% – созаемщик.

| Название страховщика | Страховой взнос, руб. | Тарифы по страхованию, % |

|||

| Страхование жизни заемщика | Страхование жизни созаемщика | Страхование имущества | Титульное страхование |

||

| ООО «ИСК «Евро-Полис» | |||||

| ООО «СК «ВТБ Страхование» | разбивку не предоставили |

||||

| АО «СОГАЗ» | |||||

| СПАО «РЕСО-Гарантия» | |||||

| САО «ВСК» | разбивку не предоставили |

||||

| ЗАО «МАКС» | |||||

| ОАО «АльфаСтрахование» | |||||

| СПАО «Ингосстрах» | |||||

| АО «СК «ПАРИ» | |||||

| ООО «СК «Согласие» | |||||

| ООО «Росгосстрах» | |||||

| ОАО «САК «Энергогарант» | |||||

| ООО «Группа Ренессанс Страхование» | |||||

Минимальную цену на ипотечное страхование предложила компания «Евро-Полис» (58 267 рублей), установив самые низкие тарифы по всем исследуемым группам, кроме титульного страхования. Самый низкий тариф по титульному страхованию предлагает «РЕСО-Гарантия» – 0,125%, благодаря чему заняла четвертое место, несмотря на высокий тариф по страхованию жизни и здоровья основного заемщика. Самое дорогое предложение поступило от «Ренессанс Страхования» (87 615 рублей), за счет самых высоких тарифов по страхованию жизни и здоровья заемщика и титульному страхованию. «Ингосстрах» предоставил один из самых низких тарифов по страхованию жизни, но из-за самого высокого тарифа по титульному страхованию (0,25%) компания находится только на восьмом месте.

ОАО «АКБ «Банк Москвы»

В зависимости от выбранной программы кредитования Банк Москвы требует оформления страхования либо по стандартам банка ВТБ 24, либо по собственной программе. Исследование проводилось по программе страхования по стандартам Банка Москвы, которая включает страхование конструктивных элементов предмета ипотеки от рисков утраты (гибели) или повреждения, страхование жизни и здоровья заемщика и созаемщика (при наличии), титульное страхование. При отсутствии личного и титульного страхования ставка по кредиту увеличивается на 1%.

Требования к страхованию:

Срок страхования – на весь срок кредита, с ежегодной уплатой страховых взносов. Титульное страхование оформляется на весь срок;

- страховая сумма – в размере кредита / остатка размера задолженности по кредиту. В случае наличия созаемщика по кредитному договору страховая сумма по жизни и здоровью устанавливается в зависимости от участия в погашении кредита, но общая страховая сумма по двум заемщикам должна быть равной 100% от размера кредита.

Расчет производился с учетом суммы кредиты 10 млн рублей. Процентное соотношение по страхованию жизни: 50% – заемщик, 50% – созаемщик.

| Название страховщика | Страховой взнос, руб. | Тарифы по страхованию, % |

|||

| Страхование жизни заемщика | Страхование жизни созаемщика | Страхование имущества | Титульное страхование |

||

| АО «СОГАЗ» | |||||

| САО «ВСК» | разбивку не предоставили |

||||

| ООО «СК «Согласие» | |||||

| ОАО «АльфаСтрахование» | разбивку не предоставили |

||||

| ООО «ИСК «Евро-Полис» | |||||

| ЗАО «МАКС» | |||||

| ООО «СК «ВТБ Страхование» | |||||

| СПАО «РЕСО-Гарантия» | |||||

| АО «СК «ПАРИ» | |||||

| СПАО «Ингосстрах» | |||||

| ООО «Группа Ренессанс Страхование» | |||||

| ООО «Росгосстрах» | разбивку не предоставили |

||||

| ОАО «САК «Энергогарант» | ответ не предоставили |

||||

Самую низкую стоимость страховки предложил «СОГАЗ» (44 455 рублей), установив самый низкий тариф по страхованию жизни и здоровья заемщика и титульному страхованию. Самый низкий тариф по созаемщику предлагает «Согласие». В целом тарифы по страхованию жизни и здоровья компании «Согласие» находятся на низком уровне, в отличие от тарифов по страхованию имущества и титульного страхования, и конкурентоспособным будет предложение этой компании при оформлении страхования в рамках ипотеки на строящееся жилье, когда страхование имущества и титула не требуется. Минимальный тариф по имуществу предложили сразу несколько компаний: «Евро-Полис», «ВТБ Страхование», «РЕСО-Гарантия», «ПАРИ». Из компаний, предоставивших разбивку по тарифам, самое дорогое предложение поступило от «Ренессанс Страхования» (78 800 рублей), в котором тарифы по всем видам, кроме имущества, практически в два раза превышают тарифы из минимального предложения.

АО «Газпромбанк»

Газпромбанк можно назвать самым демократичным в плане требований к страхованию ипотеки. В 90% случаев кредитным договором предусмотрено страхование только конструктивных элементов предмета ипотеки от рисков утраты (гибели) или повреждения имуществ. В частных случаях банк может включить в кредитный договор страхование от утраты права собственности при оформлении договора страхования жилья на вторичном рынке и страхование жизни и здоровья заемщика при оформлении ипотеки на приобретение строящегося жилья.

Требования к страхованию:

Срок страхования – на весь срок кредита, с ежегодной уплатой страховых взносов;

- страховая сумма – в размере кредита / остатка размера задолженности по кредиту, увеличенного на 10%. В случае наличия созаемщика по кредитному договору страховая сумма по жизни и здоровью устанавливается в зависимости от участия в погашении кредита, но общая страховая сумма по двум заемщикам должна быть равной 110% от размера кредита.

Расчет производился с учетом суммы кредиты 11 млн рублей. Процентное соотношение по страхованию жизни устанавливалось так: 50% – заемщик, 50% – созаемщик.

| Название страховщика | Страховой взнос, руб. | Тарифы по страхованию, % |

|||

| Страхование жизни заемщика | Страхование жизни созаемщика | Страхование имущества | Титульное страхование |

||

| ООО «Группа Ренессанс Страхование» | |||||

| ООО «ИСК «Евро-Полис» | |||||

| ОАО «САК «Энергогарант» | |||||

| ООО «СК «Согласие» | |||||

| АО «СОГАЗ» | |||||

| САО «ВСК» | |||||

| ОАО «АльфаСтрахование» | |||||

| ЗАО «МАКС» | |||||

| ООО «Росгосстрах» | |||||

| СПАО «РЕСО-Гарантия» | |||||

| СПАО «Ингосстрах» | |||||

| ООО «СК «ВТБ Страхование» | разбивку не предоставили |

||||

| АО «СК «ПАРИ» | |||||

По данному банку страховщики показали самый узкий диапазон цен. Самую низкую стоимость предлагает «Ренессанс Страхование» – 52 151 рубль. При этом компания не предлагает минимальный тариф ни по одному из видов страхования. Так как в большинстве случаев требуется страхование только имущества, интересным выглядит предложение «Евро-Полиса», давшего минимальный тариф по этому виду страхования (0,08%). Предложение «Евро-Полиса» минимальное и при необходимости одновременного страхования рисков утраты имущества и потери права собственности, что может потребоваться при оформлении ипотеки на вторичное жилье. По страхованию жизни и здоровья, которое может быть прописано в кредитном договоре при приобретении ипотеки на первичное жилье, лидером является «Росгосстрах», рассчитавший минимальные тарифы как по заемщику, так и по созаемщику.

Сравнивая тарифы по одной страховой компании для разных банков, можно сделать вывод, что не все страховщики устанавливают тарифы в прямой привязке к застрахованным рискам. Например, тарифы по страхованию жизни «РЕСО-Гарантии» и «СОГАЗа» одинаковы для банков ГПБ и «ДельтаКредит», несмотря на то, что из набора рисков «ДельтаКредита» исключен риск установления инвалидности II группы. Компания «МАКС» по всем банкам выставила одинаковые тарифы по всем трем видам страхования. В ряде страховых компаний при одних и тех же заданных параметрах тариф по договору с банком, требующим меньший набор рисков, выше, чем по банкам, предъявляющим больше требований к страхованию. При идентичном наборе рисков тарифы также отличаются. К таким компаниям можно отнести «Росгосстрах», «Согласие», «Ренессанс Страхование». Причина такой тарифной политики чаще всего кроется в наличии агентского договора между банком и страховой компанией. Размер агентского вознаграждения во многом зависит от «аппетита» банка и закладывается в тариф. Причиной расхождения тарифов может быть и человеческий фактор – сотрудники страховщика могли выбрать разные тарифы из диапазона, установленного для определенного вида страхования.

Минимальные требования к страхованию предъявляет Газпромбанк, в большинстве случаев разрешающий клиентам страховать только объект залога – соответственно, минимальны и затраты на страхование. Годовые расходы на страхование составят от 9 680 рублей при страховании в ООО «ИСК «Евро-Полис». Самые высокие требования к набору страховых рисков предъявляет Банк Москвы, минимальные затраты на страхование при получении кредита в этом банке составят от 44 455 рублей («СОГАЗ»). Самые жесткие условия при отказе от добровольных видов страхования у «ДельтаКредита», минимальная стоимость комплексного страхования по данному банку составит 58 267 рублей (ООО «ИСК «Евро-Полис»). Самую высокую стоимость ипотечного страхования предложило САО «ВСК» (137 500 рублей), оформляющее полисы в отделении Сбербанка.

По результатам исследования можно сделать выводы, что стоимость страховки при идентичных заданных параметрах зависит от трех факторов: требований банка к набору включаемых в договор рисков, характера взаимоотношений между банком и страховщиком и клиентоориентированности сотрудников страховщика. Если на два первых фактора повлиять можно, только выбрав другое кредитное учреждение, то на последний может повлиять переговорный процесс, хотя сделать это зачастую непросто. При проведении исследования сотрудники ряда страховщиков предоставляли неполную информацию, игнорировали вопросы, завышали тарифы.

Покупка жилья в ипотеку – сложная процедура, сопряженная с рисками. Обе стороны пытаются максимально отгородить себя от возможных убытков, и нередко в этом им помогает страхование. Приобрести страховой полис можно во многих российских компаниях, однако желательно доверить оформление и исполнение обязательств по этому документу надежному страховщику вроде компании «СОГАЗ».

О компании «СОГАЗ»

«СОГАЗ» — крупнейший игрок отечественного страхового рынка, появившийся на нем в 1993 году. Компания страхует клиентов по более чем 100 разработанным ею программам. Услугами страховщика пользуются как частные клиенты (их насчитывается около 18 миллионов), так и организации различных сфер деятельности (их общее число превышает отметку в 100 тысяч).

Рейтинговые агентства по достоинству оценивают финансовую устойчивость страховщика «СОГАЗ». Высокий рейтинг достигается за счет продуманной перестраховочной защиты, а также наличия крупных страховых резервов и собственного капитала компании.

Страховщик «СОГАЗ» имеет свыше 800 точек продаж по всей России. Сотрудниками компании являются около 12 тысяч специалистов высокого уровня.

Текущие предложения по ипотечному страхованию от компании «СОГАЗ»

Компания «СОГАЗ» предоставляет своим клиентам выгодную возможность заключения договора по ипотечному страхованию. Такой вид страхования является обязательным, и получить ипотеку на недвижимость, не имея соответствующего полиса, невозможно.

Договор ипотечного страхования от компании «СОГАЗ» может включать в себя сразу несколько видов страхования. К их числу относится:

- Страхование квартиры по ипотеке. Такая страховка гарантирует получение компенсации в случае, если ипотечному объекту недвижимости будет нанесен урон. К страховым случаям относятся возгорания, взрывы, аварии, а также неправомерные действия со стороны третьих лиц. Страхование квартиры по ипотеке можно отнести к одной из наиболее популярных страховых программ.

- Страхование жизни при ипотеке. Такой договор страхует от непредвиденных несчастных случаев и болезней заемщика. Договор страхования жизни при ипотеке предусматривает, что в случае его смерти, а также полной или частичной (в том числе и временной) утраты трудоспособности страховщик выплачивает банку непогашенный остаток кредита.

- Титульное страхование. В качестве страхового случая рассматривается утрата ипотечного жилья вследствие прекращения права собственности по решению судебных органов.

- Страхование за невозврат ипотечного кредита. Такая страховая программа предусматривает покрытие кредита страховщиком в случае потери заемщиком платежеспособности.

Необходимые сведения перед покупкой страховки от компании «СОГАЗ»

Перед оформлением страховки от компании «СОГАЗ» каждый заявитель желает знать стоимость такой услуги, а также сумму страховой выплаты, на которую он может рассчитывать в случае необходимости.

Страховая сумма рассчитывается исходя из:

- суммы задолженности по ипотеке;

- суммы задолженности по ипотеке, увеличенной на процент, который был установлен банком.

Важно понимать, что страховая сумма не может быть выше действительной стоимости жилья, купленного в ипотеку.

Цена страховки определяется только после проверки всех необходимых документов, в которых прописаны следующие сведения:

- пол, возраст, состояние здоровья заявителя и т.п.;

- техническое состояние недвижимого объекта;

- наличие других сделок с объектами недвижимости.

Именно эти факторы во многом влияют на конечную стоимость страховки, которая определяется еще и в соответствии с установленными начальными тарифами.

Как оформить ипотечное страхование от компании «СОГАЗ»

Онлайн-заявка на страхование ипотеки на официальном сайте СОГАЗ www.sogaz.ru/private/mortgage/Когда-то считалось, что ипотечное страхование выгодно исключительно для банков, однако теперь мнение заемщиков изменилось. С недавнего времени многие из них самостоятельно заявляют о своем желании оформить страховку и получить надежную защиту себя и своих финансовых интересов. Чтобы это сделать, им необходимо пройти несколько этапов, о которых мы и поговорим ниже.

Чтобы получить страховку от компании «СОГАЗ», нужно:

- Заполнить заявление в режиме онлайн. Это делается прямо на официальном сайте страховой компании «СОГАЗ». Нужная опция находится в разделе «Недвижимость». Перейдя в него, необходимо найти подраздел «Ипотека». Еще проще будет перейти по ссылке https://www.sogaz.ru/private/mortgage/ и нажать на кнопку «Заказать». Перед заявителем откроется пустая форма, в которую необходимо будет ввести личные данные. В первую очередь из списка выбирается федеральный округ, в котором расположен ближайший офис компании «СОГАЗ». Далее необходимо найти подразделение страховщика. За этим следует ввод личных данных страхователя: ФИО, желаемый страховой продукт, примечания. Далее клиенту «СОГАЗ» нужно ввести свои контактные данные. Именно по ним специалист компании свяжется с заявителем и подробно проконсультирует по поводу дальнейших действий. В конце нужно ввести символы, указанные на картинке, и нажать на кнопку «Отправить». Перед этим желательно еще раз проверить правильность всех введенных сведений.

- Дождаться ответа от представителя компании «СОГАЗ». После получения заявления страховая компания оперативно связывается с клиентом и предоставляет ему полный перечень документов, требуемых для оформления страховки. Он зависит от выбранной программы. Например, для страхования жизни при ипотеке необходимо предоставить результаты медицинского обследования. Для страхования квартиры по ипотеке вместо этого страховщику предоставляется документация по объекту недвижимости (документ, подтверждающий право собственности, выписка из домовой книги и т.п.).

- Собрать нужные документы. Компания «СОГАЗ» предоставляет клиентам достаточно времени на сбор всех документов. Именно на это уходит по несколько месяцев.

- Оформить страховку. После сбора требуемых документов необходимо посетить офис страховой компании для заключения договора. Заемщик самостоятельно выбирает продолжительность его действия. Это может быть как один год, так и весь срок ипотеки (в таком случае оплата будет производиться ежегодно).

Заключение

«СОГАЗ» — компания, заслуживающая доверия, однако в нашей стране есть и другие страховщики, предлагающие не менее выгодные и надежные условия страхования. Существует вероятность, что стоимость страховки в них будет ниже, поэтому перед покупкой полиса желательно проверить несколько вариантов.

Чтобы сделать это оперативно, удобнее всего воспользоваться калькулятором. В базе калькулятора содержатся сведения о десятках страховых компаний, уже давно существующих на рынке. Они предлагают разные условия и тарифы заключения страховых сделок. Калькулятор быстро анализирует все доступные предложения рынка и отображает наиболее приемлемые варианты. Еще одно преимущество калькулятора заключается в том, что он работает в режиме онлайн круглосуточно.

Благодаря калькулятору на страховке можно сэкономить сразу в несколько раз, получив должный уровень качества и надежности без переплат.

Программы страхования жизни от несчастных случаев необходимы для того, чтобы защищать от различных рисков, связанных с непредвиденными ситуациями: внезапными болезнями, несчастными случаями и смертью.

В случае наступления таких ситуациях застрахованному лицу или его семье будет выплачена определенная сумма денег, компенсируя таким образом потерю регулярного дохода.

Для чего нужен страховой полис при ипотеке?

Почему для банка так важно ипотечное страхование жизни и здоровья его клиента? Все просто: она гарантирует, что кредитор получит деньги даже в том случае, если заемщик не сможет работать (и соответственно платить) или скончается до того, как ипотека будет выплачена.

Поэтому банки так ратуют за то, чтобы при оформлении кредита клиента предоставляли страховой полис.

Но что дает оформление страховки при ипотеки?

Поскольку по закону «Об ипотеке» он не обязателен, кредиторы не в праве заставить его оформлять. Однако отсутствие этой бумаги может привести к тому, что банк не одобрит заявку или же выдаст кредит под более высокий процент.

Поэтому оформление страховки может в этом случае значительно снизить сумму дальнейших выплат, которые, как правило, и так немалые.

Разумеется, это не единственная выгода страхования жизни. В первую очередь, страховой полис заемщика при ипотеке защищает его и его семью в случае непредвиденных рисков - таких, как внезапная болезнь и потеря трудоспособности, которая может помешать своевременной выплате денег по кредиту.

Также своевременное оформление страхового полиса на жизнь и здоровье при ипотеке позволит избавить родственников от необходимости погашать кредит в случае смерти заемщика, так как страховая компания сделает это за него и его семью.

Возможна ли ипотека без страхования жизни?

Согласно статье 935 ГК РФ , обязать гражданина страховать свою жизнь или здоровье нельзя.

Однако многие банки утверждают, что ипотека без этого невозможна.

Можно понять кредитора, желающего снизить свои риски, связанные с уплатой займа.

Поэтому клиент, желающий оформить ипотеку, так тщательно проверяется банком на наличие платежеспособности.

А учитывая, что кредиты, как правило, выдаются на долгий срок до 20–30 лет, то желание кредитора получить подтверждение тому, что долг будет погашен в любом случае, в независимости от состояния здоровья его клиента в будущем, не так уж и неправомерен.

Можно ли отказаться?

При оформлении ипотеки клиент обязан застраховать предмет залога (регулируется законом «Об ипотеке»), но страхования здоровья и жизни это не касается. Однако, несмотря на то, что страхование жизни - абсолютно добровольное решение, от которого вы по закону вправе отказаться, она несет гораздо больше плюсов, чем минусов.

Поэтому, раздумывая над вопросом, страховать ли жизнь или нет, важно в первую очередь решить, насколько это важно для вас и ваших близких.

Где делают страховку?

Оформляя ипотеку, следует помнить, что каждый банк сотрудничает с теми или иными страховыми компаниями. Поэтому при желании застраховать жизнь для ипотеки нужно выбрать ту компанию, которая входит в список партнеров вашего банка.

Многие банки сотрудничают сразу с несколькими крупными компаниями: СОГАЗ, РЕСО, Ингосстрах, Росгосстрах, ВСК и другими. Клиенту остается только выбрать наиболее привлекательные для него условия, которые предлагаются страховщиками. Так как страхование связано с большими рисками, чаще всего клиенты обращаются к компаниям, давно работающих в этой сфере и завоевавших доверие своих клиентов.

Как правило, процедура оформления страховки одинакова для различных компаний.

Для этого необходимы следующие документы:

Для этого необходимы следующие документы:

- паспорт;

- договор ипотеки;

- медицинское заключение;

- заявление;

- заполненная заявителем анкета.

В договоре следует внимательно изучить все пункты, особенно касаемо процентных выплат, и прописать срок действия полиса.

Какова средняя стоимость и где сделать дешевле всего?

Одним из самых распространенных вопросов страхователей является вопрос о том, сколько стоит страховка и от чего зависит конечная цена? Постараемся ответить на этот вопрос.

Стоимость полиса может заметно отличаться в разных компаниях и зависеть от разных факторов: возраста, пола, состояния здоровья, финансового состояния, суммы кредита и т.д.

В среднем стоимость страхования жизни при ипотеке колеблется от 1,3 до 1,6 процента от суммы займа. Минимальная ставка составляет 0,17%. Но все зависит от индивидуальных показателей клиента, поэтому стоимость полиса для молодого человека, работающего в офисе, будет заметно отличаться от подобной страховки для человека за 40, работающего шахтером. Следовательно, и тарифы страховых копаний при оформлении будут различными.

Оплата производится с помощью ежегодных взносов или единоразово при оформлении ипотеки. Оформление комплексных полисов позволяет существенно сэкономить при оплате, нежели при покупке полисов по отдельности.

Таким образом, стоимость страховки будет зависеть от нескольких факторов: размер процента суммы займа, индивидуальные показатели клиента и многие другие. А для того, чтобы найти дешевое страхование жизни для ипотеки, необходимо ознакомиться с условиями нескольких компаний и выбрать наиболее подходящую для вас.

Компания РЕСО

Застраховать жизнь можно в РЕСО-гарантия .

РЕСО предлагает несколько программ, различающихся по стоимости: программа на случай потери кормильца, для защиты от финансовых последствий при несчастном случае и многие другие. Существует также страховка жизни заемщика ипотечного кредита.

Застраховать жизнь можно в РЕСО-гарантия .

РЕСО предлагает несколько программ, различающихся по стоимости: программа на случай потери кормильца, для защиты от финансовых последствий при несчастном случае и многие другие. Существует также страховка жизни заемщика ипотечного кредита.

В случае несчастного случая или иных непредвиденных обстоятельств, в результате которых может последовать смерть или утрата работоспособности заемщика, компанией будет выплачена банку оставшаяся часть кредита. Также часть суммы пойдет на страховые выплаты обладателю полиса или же его родственникам.

Тарифы довольно низкие и варьируется от 0.301% до 0.495% (в зависимости от пола и возраста клиента).

Медицинское обследование требуется только в случае оформления кредита на сумму более 6,5 млн. рублей. Важным преимуществом компании является то, что она дает возможность оформить полис удаленно, заполнив форму на сайте.

Росгосстрах

Росгосстрах предлагает только полное и комплексное ипотечное страхование, куда также входит страхование жизни и здоровья.

В случае досрочного погашения кредита банк обещает выплату суммы в полном объеме, а также компенсирует повреждение или утрату имущества в результате стихийных бедствий, несчастных случаев и т.д.

Росгосстрах предлагает только полное и комплексное ипотечное страхование, куда также входит страхование жизни и здоровья.

В случае досрочного погашения кредита банк обещает выплату суммы в полном объеме, а также компенсирует повреждение или утрату имущества в результате стихийных бедствий, несчастных случаев и т.д.

Для заключения договора с компанией Росгосстрах клиенту необходимо предоставить анкету-заявление, справку о состоянии здоровья, а также все необходимые бумаги по приобретаемому объекту недвижимости.

Так личное страхование для мужчин находится в диапазоне 0,1-0,8% от страховой суммы, для женщин может доходить до 5,6%. Окончательный размер суммы устанавливается после проверки всех документов.

Тариф зависит от пола, даты рождения заемщика, срока кредита, банка, где получается кредит, годовой процентной ставки по кредиту.

СОГАЗ

В компании АО СОГАЗ можно воспользоваться как страхованием жизни для ипотеки, так и комплексным ипотечным страхованием.

При заключении договора клиент в праве добавить личные пожелания касаемо дополнительного вид страхования и увеличения размера выплат в случае несчастных случаев и т.д.

В компании АО СОГАЗ можно воспользоваться как страхованием жизни для ипотеки, так и комплексным ипотечным страхованием.

При заключении договора клиент в праве добавить личные пожелания касаемо дополнительного вид страхования и увеличения размера выплат в случае несчастных случаев и т.д.

Тариф по договору зависит от разных факторов. Наименьший - 0,17% от страховой суммы. Однако компания может повышать ставки в случае отказа клиента от комплексного страхования (до 2 – 5%).

Ингосстрах

ПАО СК Ингосстрах предлагает комплексное страхование по ипотеке и единичное страхование жизни и трудоспособности, позволяющее обезопасить себя и близких в случае непредвиденных ситуаций.

Тариф в случае отдельного страхования составляет от 0,267% от страховой суммы и зависит от возраста клиента и суммы кредита.

ПАО СК Ингосстрах предлагает комплексное страхование по ипотеке и единичное страхование жизни и трудоспособности, позволяющее обезопасить себя и близких в случае непредвиденных ситуаций.

Тариф в случае отдельного страхования составляет от 0,267% от страховой суммы и зависит от возраста клиента и суммы кредита.

Для того, чтобы заключить договор с компанией, необходимо заполнить анкету, вопросы которой в большей степени касаются состояния здоровья заемщика. После этого будет принято решение о возможности оформления полиса. Дополнительная справка о состоянии здоровья из медицинского учреждения понадобится только в случае, если сумма страхования будет более 100 000 у.е. При этом расходы на медицинское обследование компания берет на себя.

Страхование жизни при оформлении кредита важно не только для банка-кредитора, но и для клиента-заемщика, поскольку страховой полис является одним из способов защитить себя от непредвиденных случаев. При оформлении кредита каждый для себя должен решить, нужен ли ему полис, обеспечивающий защиту и уверенность, или лучше сэкономить и рискнуть.

Корпоративное страхование жизни является показателем ответственного отношения предприятия к будущему сотрудников и членов их семей, а также сильным инструментом мотивации, направленным на сохранение лучших кадров. Комбинация различных программ страхования жизни позволяет предприятию сформировать эффективный и гибкий корпоративный социальный пакет, учитывающий профессиональный статус работника и его вклад в развитие компании.

Программы страхования жизни позволяют решать широкий круг задач: работник и его семья получают страховую защиту на случай наступления трагических событий, связанных с жизнью или здоровьем, а также финансовые инструменты для поддержания уровня своего благосостояния.

В составе Страховой Группы «СОГАЗ» страхование жизни осуществляет специализированная компания «СОГАЗ-ЖИЗНЬ», созданная в 2004 году. В 2017 году мы в очередной раз подтвердили высший рейтинг – теперь уже RuAAA. И мы по-прежнему остаемся единственным страховщиком жизни, который непрерывно с 2007 года подтверждает высший рейтинг Эксперт РА.

Накопительное страхование жизни и здоровья

В этой программе сочетается страховая защита жизни и здоровья с возможностью накопления денежных средств. Наряду со страховой защитой на случай утраты трудоспособности или ухода из жизни программа позволяет получить определенную сумму к установленному сроку.

Широкие возможности по выбору сроков накоплений и порядка получения выплат (единовременные или периодические), а также возможность долевого участия работника в уплате страхового взноса помогают планировать будущие расходы застрахованного, связанные крупными покупками, планами по обучению детей и пр. Для страхователя программы накопительного страхования жизни сотрудников предусматривают гарантированную норму доходности, а также участие в инвестиционном доходе.

Предлагаемая СК «СОГАЗ-ЖИЗНЬ» программа накопительного страхования жизни успешно используется в социальном пакете для ключевых сотрудников предприятия.

Пенсионное страхование

Добровольное пенсионное страхование является дополнительным элементом пенсионной системы и позволяет обеспечить финансовую поддержку работникам предприятия после ухода на заслуженный отдых. При этом страховая защита жизни и здоровья действует как в период трудовой деятельности, так и после выхода на пенсию.

СК «СОГАЗ-ЖИЗНЬ» предлагает программы пожизненной или срочной пенсии, когда продолжительность выплат с момента выхода на пенсию определяется заранее и ограничивается периодом от 5 до 20 лет. Как и в программах накопительного страхования, пенсионное страхование может предусматривать долевое участие работника в уплате страхового взноса, а также обеспечивать инвестиционный доход по итогам каждого календарного года во время действия договора страхования.

Чтобы рассчитать страховку, воспользуйтесь удобным калькулятором на сайте. Обратите внимание: теперь калькулятор позволяет совершить расчет онлайн не только для страхования имущества, но и для страхования жизни. Также можно оставить заявку в этом разделе или обратиться в офис .

При необходимости узнать подробности, обратитесь за помощью к нашему онлайн-консультанту или отправьте заявку на обратный звонок.

Сколько стоит

На стоимость страховки при ипотеке влияют разные факторы:

- размер ипотечного кредита;

- требования банка-кредитора;

- характеристики объекта недвижимого имущества;

- характер и количество совершенных ранее сделок по объекту недвижимого имущества (для заключения договора по титулу);

- возраст,пол и состояние здоровья заемщика (для страхования жизни и здоровья).

Для расчета стоимости ипотечного страхования квартиры воспользуйтесь калькулятором или обратитесь за помощью к консультанту онлайн.

Для чего необходимо страховать недвижимость при ипотеке

Страховка квартиры по ипотеке – возможность получить новое жилье без рисков для вас и банка. Полис страхования предмета залога можно оформить онлайн на нашем сайте.

Сколько стоит страхование жизни

При расчете стоимости страховки жизни при ипотеке стоит учесть, что цена может существенно различаться для разных категорий граждан.

Страховщик обязательно учитывает возраст, пол, наличие хронических заболеваний, степень здоровья клиента, место его работы, финансовое состояние и другие факторы.

Что дает страхование жизни заемщика?

В случае утраты трудоспособности или преждевременной смерти заемщика долговые обязательства по выплате ипотечного кредита ложатся на остальных членов семьи. Семья оказывается в сложном финансовом положении, дополнительные выплаты банку часто оказываются неподъемными. В этой ситуации семья рискует остаться и без финансов, и без жилья.

Программа страхования жизни предусматривает выплаты страховой компанией банку-кредитору в случае тяжелого заболевания или смерти заемщика. Оформляя такой полис, страхователь заботится о своей семье и сохраняет за ней право владения приобретенным жильем. Рассчитайте стоимость с помощью онлайн-калькулятора.

Страхование титула при ипотеке: зачем его оформлять?

Страхование титула пригодится при покупке вторичного жилья, ведь на современном рынке недвижимости рисковые операции – не редкость. Они случаются по ошибке или же намеренно, когда покупатель жилья сталкивается с продавцом-мошенником. Например, если при оформлении сделки о продаже не были учтены имущественные интересы несовершеннолетних детей или нетрудоспособных членов семьи продавца, имеющих право на долю в квартире. Во многих случаях семье приходится в срочном порядке покидать недавно купленное жилье и оставаться без крыши над головой.

Страхование титула предусматривает выплаты банку-кредитору в том случае, если через время выяснится, что сделка была недействительной. Так, если через суд страхователя лишили права собственности, оставшийся долг банку по ипотеке будет компенсировать страховая компания.

Возникли вопросы относительно стоимости полиса? Воспользуйтесь калькулятором онлайн, заполните заявку на сайте или обратитесь за помощью к нашим консультантам.