Для правильного оформления договора займа, а также ведения налогового и бухгалтерского учета следует обратить особое внимание на ключевые моменты, которые должны быть прописаны в договоре:

- Сумма займа;

- Срок, на который выданы денежные средства;

- Способ получения. Наиболее приоритетным является перечисление займа на карту сотрудника. Выдать займ из кассы можно предварительно сняв денежные средства с расчетного счета, поскольку выдача займа из наличной выручки организации запрещена указанием Банка России от 07.10.2013г. N3073-У;

- Цель выдачи займа. Если займ выдан на приобретение недвижимого имущества, то заемщик освобождается от налогообложения материальной выгоды.

- Условия выдачи – под проценты или беспроцентно. Если в договоре нет упоминания о том, что займ беспроцентный или не указана ставка, то по договору сумма процентов приравнивается к ставке рефинансирования;

- Дата погашения займа: полностью или ежемесячными платежами и срок уплаты процентов.

Налогообложение у заимодавца

Сумма выданного займа не является расходом организации, как и не является доходом его возврат. Проценты за пользование займом в силу п.6 ст.250 НК признаются внереализационным доходом и при расчете налога на прибыль учитываются:

Налогообложение у заемщика

Согласно п. 2 ст. 212 Налогового Кодекса в качестве дохода физ.лица признается материальная выгода от экономии на процентах в случае, если исчисленный процент по договору займа менее двух третьих действующей ставки рефинансирования, установленной Банком России на дату фактического получения дохода налогоплательщиком:

Статья 223 НК РФ указывает, что датой получения дохода в виде материальной выгоды от экономии на процентах с 01.01.2016г. является последний день каждого месяца. При этом организация как налоговый агент обязана удержать НДФЛ с материальной выгоды с ближайшей выплатой заработной платы по следующим ставкам:

- 35% – если сотрудник налоговый резидент РФ;

- 30% – если сотрудник нерезидент РФ.

Если в договоре согласно ст.212 НК РФ прописана цель займа как получение денежных средств на строительство или приобретение жилья либо земельного участка под строительство, то налоговая инспекция по просьбе сотрудника выдает уведомление организации об освобождении данного работника от налогообложения материальной выгоды.

Как провести займ в 1С 8.3

В программе 1С Бухгалтерия 8.3 расчеты по предоставленным займам сотрудникам ведутся на счете 73.01 Расчеты по предоставленным займам.

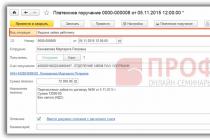

Шаг 1. Выдача займа сотруднику организации

Для оформления операции по выдаче займа в 1С 8.3 Бухгалтерия сформируем платежное поручение на перечисление денежных средств сотруднику организации: раздел Банк и касса – Платежные поручения – Создать – вид операции Выдача займа сотруднику:

На основании платежного поручения создадим документ Списание с расчетного счета:

Проводка Дт 73.01 – Кт 51 – перечислены денежные средства сотруднику по договору займа:

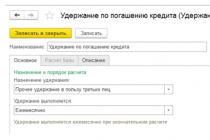

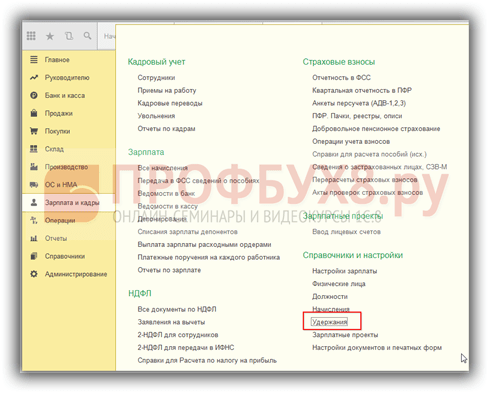

Шаг 2. Регистрация в 1С Бухгалтерия 8.3 новых удержаний

Для регистрации новых удержаний перейдем в раздел Зарплата и кадры – Справочники и настройки – Удержания:

Нажимаем кнопку Создать и заполняем название вида удержания:

- В нашем случае – это Удержание в счет погашения займа;

- Поле Категория удержания оставим незаполненным, поскольку из предложенного перечня ни одна категория не подходит;

- Присваиваем уникальный код и нажимаем кнопку Записать и закрыть:

Аналогично создаем вид удержания – Удержание процентов за пользование займом:

Шаг 3. Начисление процентов по займам в 1С 8.3 и отражение удержаний при начислении заработной платы

Зарегистрируем удержание части долга и начисление процентов по займам в 1С 8.3 с помощью документа Начисление зарплаты. На закладке Удержания по кнопке Добавить заполним табличную часть:

- В колонке Сотрудник – сотрудник организации, из зарплаты которого производится удержание;

- В колонке Удержание – виды удержаний. В нашем случае их два: удержание в счет погашения займа и удержание процентов;

- В колонке Результат – суммы удержаний:

Посмотрим подробно расчетный листок:

Для отражения в бух.учете сумм удержаний по основному долгу и процентов за пользование заемными средствами оформим документ Операция введенная вручную. Формируются проводки:

- Дт 70 – Кт 73.01 – отражены удержания из зарплаты в счет погашения долга и процентов;

- Дт 73.01 – Кт 91.01 – отражен прочий внереализационный доход на сумму процентов по займу:

Шаг 4. Расчет материальной выгоды от экономии за пользование заемными средствами и удержание НДФЛ

Рассмотрим, как менялась ставка рефинансирования в период с 05.11.2015г. по 04.11.2016г.:

- С 05.11.2015г. по 31.12.2015г. ставка рефинансирования равна 8.25%;

- С 01.01.2016г. ставка рефинансирования приравнена к ключевой ставке и составляет 11%;

- С 14.06.2016г. ключевая ставка, а значит и ставка рефинансирования равна 10.5%.

Рассчитаем проценты по займу и материальную выгоду по месяцам:

- Ноябрь – за период с 05.11.2015г. по 30.11.2015г.:

- % по займу = 72 000,00*6%/365*27 = 319,56 руб.;

- Ставка процентов по договору займа 6% больше 2/3 ставки рефинансирования (2/3*8.25%), поэтому материальной выгоды нет.

- Декабрь 2015г.

- % по займу = 66 000,00*6%/365*31 = 336,33 руб.;

- Материальная выгода не возникает.

- Январь 2016г.

- % по займу = 60 000,00*6%/366*31 = 304,92 руб.;

- Материальная выгода = 60 000,00 *(2/3*11% – 6%)/366 * 31 = 67,76 руб.;

- НДФЛ с материальной выгоды = 67,76 * 35% = 24,00 руб.

Отразим в программе 1С 8.3 материальную выгоду с помощью операции учета НДФЛ: раздел Зарплата и кадры – НДФЛ – Все документы по НДФЛ – Операция учета НДФЛ. На закладке Доходы укажем:

- Дату получения дохода в виде материальной выгоды;

- Код дохода 2610 – Материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами;

- Сумму дохода;

- Налог, исчисленный по ставкам 9% и 35%:

На закладке Удержано по всем ставкам:

- Дата получения дохода;

- Ставка налогообложения;

- Срок перечисления – не позднее дня, следующего за выплатой дохода;

- Код дохода:

Удержание НДФЛ в бухгалтерском учете отразим с помощью операции, введенной вручную: проводка Дт 70 – Кт 68.01 удержан из зарплаты НДФЛ с материальной выгоды:

Для того чтобы в 1С 8.3 Бухгалтерия налог с материальной выгоды удерживался автоматически из зарплаты сотрудника, необходимо отразить соответствующие корректировки в регистрах. Кнопка Еще – Выбор регистров:

Взаиморасчеты с сотрудниками и Зарплата к выплате:

Формируются данные:

- Февраль 2016г.:

- % по займу = 54 000,00*6%/366*29 = 256,72 руб.;

- Материальная выгода = 54 000,00 *(2/3*11% – 6%)/366 * 29 = 54,05 руб.;

- НДФЛ с материальной выгоды = 54,05 * 35% = 19,00 руб.

- Март 2016г.:

- % по займу = 48 000,00*6%/366*31 = 243,93 руб.;

- Материальная выгода = 48 000,00 *(2/3*11% – 6%)/366 * 31 = 54,21 руб.;

- НДФЛ с материальной выгоды = 54,21 * 35% = 19,00 руб.

- Апрель 2016г.:

- % по займу = 42 000,00*6%/366*30 = 206,56 руб.;

- Материальная выгода = 42 000,00 *(2/3*11% – 6%)/366 * 30 = 45,90 руб.;

- НДФЛ с материальной выгоды = 45,90 * 35% = 16,00 руб.

- Май 2016г.:

- % по займу = 36 000,00*6%/366*31 = 182,95 руб.;

- Материальная выгода = 36 000,00 *(2/3*11% – 6%)/366 * 31 = 40,65 руб.;

- НДФЛ с материальной выгоды = 40,65 * 35% = 14,00 руб.

- Июнь 2016г.:

- % по займу = 30 000,00*6%/366*30 = 147,54 руб.;

- Материальная выгода = 30 000,00 *(2/3*10,5% – 6%)/366 * 30 = 24,59 руб.;

- НДФЛ с материальной выгоды = 24,59 * 35% = 9,00 руб.

- Июль 2016г.:

- % по займу = 24 000,00*6%/366*31 = 121,97 руб.;

- Материальная выгода = 24 000,00 *(2/3*10,5% – 6%)/366 * 31 = 20,33 руб.;

- НДФЛ с материальной выгоды = 20,33 * 35% = 7,00 руб.

- Август 2016г.:

- % по займу = 18 000,00*6%/366*31 = 91,48 руб.;

- Материальная выгода = 18 000,00 *(2/3*10,5% – 6%)/366 * 31 = 15,25 руб.;

- НДФЛ с материальной выгоды = 15,25 * 35% = 5,00 руб.

- Сентябрь 2016г.:

- % по займу = 12 000,00*6%/366*30 = 59,02 руб.;

- Материальная выгода = 12 000,00 *(2/3*10,5% – 6%)/366 * 30 = 9,84 руб.;

- НДФЛ с материальной выгоды = 54,21 * 35% = 3,00 руб.

- Октябрь 2016г.:

- % по займу = 6000,00*6%/366*31 = 30,49 руб.;

- Материальная выгода = 6 000,00 *(2/3*11% – 6%)/366 * 31 = 5,08 руб.;

- НДФЛ с материальной выгоды = 54,21 * 35% = 2,00 руб.

Представим расчет по займу в виде сводной таблицы.

Организация может выдавать сама или получать заемные средства. По срокам предоставления займов выделяют краткосрочные и долгосрочные. Еще один нюанс, влияющий на учет – предоставляется ли заем без платы за пользование денежными средствами (беспроцентный) или нужно оплачивать проценты (процентный). В этой статье мы рассмотрим примеры проводок по выданным и полученным займам.

Получать заем может юридическое лицо, ИП и физическое лицо. В свою очередь организация может выдавать на время для использования денежные средства и имущество, как другим фирмам, так и физическим (своим работникам, учредителям, посторонним гражданам).

Проводки по получению займа

Срок выдачи краткосрочных займов не превышает 1 года. При получении организацией денежных средств от кредитной организации, учредителя и т.д. они учитываются на . Заем может быть получен наличными, переводом на счет, в иностранной валюте. Соответственно будут сделаны записи:

- Дебет 50 ( , ) Кредит 66 — проводки по получению займа.

При погашении задолженности проводка обратная:

- Дебет 66 Кредит 50 ( ,).

Сумма платежа и его периодичность прописывается в условиях договора.

Когда фирма несет дополнительные расходы при получении займа, они учитываются на 91 счете:

- Дебет 91.2 Кредит 66.

Долгосрочные займы предоставляют на срок больше года. . Учитывать заём можно на этом счете, либо после того, как срок погашения станет меньше 12 месяцев, перевести его на 66 счет:

- Дебет 67 Кредит 66.

Пример проводок получения займа:

Организация получила два кредита: один — на 6 месяцев в сумме 150 000 руб., а второй на 36 месяцев в сумме 680 000 руб. При оформлении долгосрочного кредита были оплачены услуги юристу — 5 000 руб.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 66 | Получен краткосрочный кредит | 150 000 | Выписка банка | |

| 66 | 50 | Погашен краткосрочный кредит по истечении 6 месяцев | 150 000 | Платежное поручение исх. |

| 67 | Получен долгосрочный кредит | 680 000 | Выписка банка | |

| 60 | Оплачены услуги юриста | 5 000 | Платежное поручение исх. | |

| 91.2 | 67 | Учтены услуги юриста в составе расходов | 5 000 | Акт выполненных работ |

| 67 | Погашен долгосрочный кредит | 680 000 | Платежное поручение исх. |

Учет займов у заимодавца — проводки по выдаче займов

Если фирма выдает заем другой организации, то проводки будут такие:

- Дебет 58 Кредит (50, …) – проводку по выданному займу.

Как видно из проводки, заем может быть предоставлен не только в виде денежной суммы, но и в виде имущества (материалов, ОС и т.д.). Сумма, которая будет учитываться в данном случае – стоимостное выражение товаров/материалов и т.д.

При выдаче беспроцентного займа юридическому лицу сумму учитывают по дебету 76 счета и кредиту счета выдачи средств или имущества (50,10, и т.д.).

Возврат займов оформляется проводкой:

- Дебет (50, 40…) Кредит 58 (76) .

Что касается обложением займов налогом НДС, есть две противоположенные точки зрения. Первая основывается на том, что происходит передача права собственности, которое является реализацией (ст. 39 НК РФ). Реализация облагается НДС. Обратная точка зрения: при получении и возврате кредита в виде товаров не возникает объекта налогообложения НДС.

Проводки по учету НДС по займам в натуральной форме:

- Дебет 91.2 Кредит 68 НДС – при выдаче займа

- Дебет 19 Кредит 58 (76) – учет входного НДС при возврате займа.

Выдача займа работнику организации оформляется проводкой:

- Дебет 73 Кредит 50 () .

Возврат оформляется обратной проводкой.

Организация выдала беспроцентный заем юридическому лицу в сумме 320 000 руб.

Проводки по выдаче займа:

Учет процентов по займам

Расходы по выплате процентов по займам учитываются, как прочие расходы на счете 91. В налоговом учете они списываются каждый месяц, независимо от их оплаты согласно условиям договора.

Проводкой Дебет 66 (67) Кредит проценты по займам оплачиваются, а записью Дебет 91.2 Кредит 66 (67) их учитывают в составе расходов.

Для организаций, которые предоставляют займы, проценты учитывают в прочих доходах: Дебет 76 Кредит (50) . Получение: Дебет 50 () Кредит 76 .

Организация получила заем в размере 120 000 руб., который облагается по ставке 10% годовых. За первый месяц пользования (17 дней) заемными средствами сумма процентов составила 567 руб., за второй месяц 1000 руб., за третий (12 дней) 400 руб., после чего кредит был погашен.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

В «1С:Бухгалтерии 8» (ред. 3.0), начиная с версии 3.0.41 поддерживается учет операций с кредитами и займами. Теперь программа автоматически определяет счета учета полученных и возвращенных займов и кредитов, выданных и возвращенных займов, а также счета учета уплаченных процентов по кредитам и займам.

Напоминаем, что сторонами договора займа могут быть любые юридические и физические лица, поэтому наша собственная организация может как получать займы от контрагентов, так и выдавать займы любым контрагентам. Что касается кредита, то предоставить его имеет право только банк или другая кредитная организация, у которой есть соответствующая лицензия Банка России на совершение таких операций. Кредиты и займы подразделяются на краткосрочные и долгосрочные в зависимости от срока действия договора.

Планом счетов, утв. приказом Минфина от 31.10.2000 № 94н и включенным во все конфигурации «1С:Бухгалтерии 8», для учета полученных кредитов и займов предназначены счета:

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 67 «Расчеты по долгосрочным кредитам и займам».

Полученные кредиты, займы, и начисленные проценты по кредитам и займам, учитываются на разных субсчетах счетов 66 и 67. Кредит или заем может быть получен как в рублях, так и в иной валюте, соответственно, в иностранной валюте могут начисляться и проценты. Кредиты, займы и проценты по договорам, выраженным в иностранной валюте, также учитываются обособленно на отдельных субсчетах счетов 66 и 67.

Выданные нами другим контрагентам займы учитываются на счете 58.03.

Таким образом, возможное количество вариантов учета операций с кредитами и займами предполагает использование более чем шестнадцати счетов второго порядка. Теперь перед бухгалтером больше не стоит задача выбора правильного субсчета. Счета учета по операциям с кредитами и займами автоматически определяются программой в следующих документах:

- Поступление на расчетный счет;

- Поступление наличных;

- Списание с расчетного счета;

- Выдача наличных;

- Платежное поручение.

Документы «Поступление на расчетный счет» и «Поступление наличных»

Получение кредитов или займов отражается в документах Поступление на расчетный счет (рис. 1) или Поступление наличных

- Получение займа от контрагента - для отражения операций по получению займа от юридического или физического лица;

- Получение кредита в банке - для отражения операций по получению кредита в банке или в кредитной организации.

Счета учета определяются автоматически в зависимости от валюты счета, срока действия договора и вида операции. Срок действия договора (дата договора и дата окончания действия договора) можно указать в элементе справочника Договоры (рис. 2). Если срок действия договора менее года, то он считается краткосрочным. Если даты начала и окончания действия договора не указаны, при учете в программе договор по умолчанию считается долгосрочным. Для отражения операций по кредитам и займам используется вид договора Прочее .

Возврат от контрагента ранее выданного ему займа отражается с использованием вида операции Возврат займа контрагентом . При выборе этого вида операции счет учета 58.03 «Предоставленные займы» также заполняется автоматически.

Документы «Списание с расчетного счета» и «Выдача наличных»

Возврат кредитов или займов, а также выплата начисленных процентов регистрируется с помощью документов Списание с расчетного счета и Выдача наличных с использованием следующих видов операций:

- Возврат займа контрагенту

- Возврат кредита банку

Счета учета определяются автоматически в зависимости от валюты счета, срока действия договора, вида операции и вида платежа. Поле Вид платежа отображается в форме документа только для операций по возврату кредитов или займов.

В программе предусмотрены следующие виды платежа (рис. 3):

- Погашение долга;

- Уплата процентов.

Выдача займа контрагенту регистрируется с использованием вида операции Выдача займа контрагенту. При выборе этого вида операции счет учета 58.03 заполняется автоматически.

Документ «Платежное поручение»

При заполнении документа Платежное поручение возврат кредитов или займов отражается с использованием следующих видов операций:

- Возврат займа контрагенту - для отражения операций по возврату займа юридическому или физическому лицу;

- Возврат кредита банку - для отражения операций по возврату кредита банку или кредитной организации.

При выборе этих видов операций в форме документа добавляется поле в т.ч. проценты (рис. 4).

Выдача займа контрагенту отражается одноименным видом операции.

Обращаем внимание, что автоматический расчет процентов по кредитным договорам или по договорам займа в программе не поддерживается. Для регистрации доходов или расходов по начисленным процентам можно использовать стандартные документы учетной системы Реализация (акт, накладная) и Поступление (акт, накладная) соответственно. Также для этих целей можно использовать документ Операция, введенная вручную .

Возврат беспроцентного займа учредителю на карту — простой и безопасный способ погашения заемных обязательств. Как избежать возможных ошибок в такой ситуации, узнайте из нашего материала.

Может ли учредитель дать в долг своей компании?

Фирма и ее учредитель при необходимости могут выступать сторонами договора займа — взаимного соглашения о передаче заемщику от заимодавца в собственность денежных средств или иного имущества.

Узнайте больше о заемных средствах, перейдя по ссылке .

Заемные отношения с учредителем позволяют с наименьшими для компании издержками срочно получить деньги или иные предметы:

- для осуществления текущей хоздеятельности;

- расширения материальной базы;

- внедрения новых технологий;

- для иных целей (для внесения задатка на участие в тендере, погашение долгов и т. д.).

Каких-либо специальных нормативных ограничений в отношении фирмы (заемщика) и учредителя (займодавца) не существует. Поэтому учредитель может одолжить своей компании:

- деньги или любое другое имущество, обладающее общими родовыми признаками (моделью, цветом, сортом и т. д.) — п. 1 ст. 807 ГК РФ;

- заемные средства в любом объеме и на любой срок;

- под проценты или без них.

Фирма-заемщик может взять в долг у учредителя:

- вне зависимости от размера его доли в уставном капитале;

- на определенные цели (целевой заем) или без указания назначения займа;

- с соблюдением обязательности возврата полученных заемных средств и письменного оформления договора займа (ст. 808 ГК РФ).

Скачать образец договора займа с учредителем вы можете по ссылке .

Договор займа с учредителем: как подстраховаться от ошибок?

Возвращение денег по договору займа — это один из заключительных этапов заемных взаимоотношений. Ему предшествуют такие важные процедуры, как:

- согласование условий предоставления займа;

- оформление договора займа;

- передача заемных средств от учредителя фирме и составление подтверждающего документа (акта приема-передачи, расписки и др.);

- отражение в бухучете операций по получению заемных средств.

Если в этих действиях будут допущены ошибки, на этапе возврата займа могут возникнуть проблемы. Поэтому заранее проверьте:

- не обладает ли передаваемое по договору займа имущество индивидуальными признаками (например, автомобиль с ПТС и идентификационным номером не может являться предметом займа);

- валюту денежного обязательства — по ст. 317 ГК РФ такое обязательство должно быть выражено в рублях (инвалюта может фигурировать в договоре займа, но исключительно в качестве эквивалента по курсу ЦБ РФ);

- предусмотрены ли договором займа все его существенные (предмет займа и его возвратность) и дополнительные (срок возврата, условие о его беспроцентности и др.) условия.

Возврат займа: что учесть в первую очередь?

Прежде чем решать вопрос о возврате беспроцентного займа учредителю на карту, необходимо проконтролировать:

- отсутствие у учредителя-займодавца долга по внесению доли в уставный капитал — если учредитель своевременно не внес свою «уставную» долю или передал ее компании не в полном объеме, полученные заемные средства пойдут в счет погашения такой задолженности, и возвращать ему на карту будет нечего;

- наличие в договоре займа условия, позволяющего использовать способ возврата заемных денег на карту учредителя;

- сопоставить виды полученных фирмой от учредителя заемных средств и возвращаемых ею средств по договору займа.

Если вы получили партию стройматериалов по договору займа, то ни о каком возврате на карту займа деньгами не может быть и речи. Заемные отношения предполагают единое правило: «что занял, то и верни» (п. 1 ст. 807 ГК РФ).

Таким образом, подстраховавшись от ошибок на этапе согласования условий договора займа и убедившись в возможности возврата займа деньгами на карту учредителя-заимодавца, можно приступать непосредственно к процедуре возвращения заемных средств (см. далее).

Возвращаем беспроцентный заем учредителю: какой способ выбрать?

У компании может быть только 2 законных «денежных кармана», из которых она может передать учредителю занятые у него в долг денежные средства:

- с расчетного счета;

- из кассы.

Для перечисления на карту учредителя с расчетного счета потребуется:

- описание в договоре займа (или в допсоглашении к нему) подобного способа возврата долга;

- указание в нем детальных банковских реквизитов для перечисления денег на карту.

Если у фирмы отсутствуют деньги на расчетном счете, а в кассе они есть, важно учесть следующее:

- нельзя выдавать деньги из кассы в счет погашения займа из выручки (п. 4 Указания Банка России о порядке ведения кассовых операций от 11.03.2014 № 3210-У, Решение Мосгорсуда от 14.12.2012 по делу № 7-2207/2012);

- денежные средства из кассы вносятся на расчетный счет, и затем производится перечисление учредителю на карту с пометкой в назначении платежа «Возврат денежных средств по договору займа от __ № __»).

Не пренебрегайте кассовыми ограничениями, иначе можете материально пострадать — по ст. 15.1 КоАП РФ штраф за такой вид кассовых нарушений составляет до 50 000 руб.

Какие «кассовые» требования опасно игнорировать, говорится в материале «Порядок ведения кассовых операций в 2017 году» .

Процедура погашения займа: какие еще условия учесть и на каких счетах отразить?

При погашении долга перед учредителем по договору займа и переводе денег на его карту не забудьте о необходимости:

- соблюдения предусмотренного договором займа графика возврата заемных средств;

- полного погашения заемного долга не позднее месяца, считая с указанной в договоре даты (если график платежей не предусмотрен).

Когда в текущей хоздеятельности без графиков не обойтись, узнайте из размещенных на нашем сайте материалов:

- «Как правильно составить график внедрения профстандартов?» ;

- «Что это значит — вахтовый график работы?» ;

- «График рабочего времени на 2017 год — скачать бланк» .

В бухучете погашение займа на карту учредителя отразите записью:

Дт 66 (67) Кт 51 — погашение займа на карту учредителя по договору займа.

Применяйте:

- счет 66 «Расчеты по краткосрочным кредитам и займам» — если вы заняли у учредителя средства на срок менее 12 месяцев;

- счет 67 «Расчеты по долгосрочным кредитам и займам» — если договор займа предусматривает более длительный заемный период (свыше года).

Выписка банка подтвердит:

- факт погашения задолженности перед учредителем;

- объем и реквизиты перечислений.

Если гасите заем частями, применяйте все вышеперечисленные рекомендации в отношении каждой части погашаемого долга.

Что делать, если вернуть заем на карту учредителю не получается?

Возврат заемных средств — обязательное условие договора займа. Однако вернуть долг учредителю на карту бывает невозможно по ряду причин, например:

- на расчетном счете отсутствуют денежные средства;

- счет в банке заблокирован налоговиками;

- в иных случаях (у банка отозвали лицензию и др.).

Если денежные затруднения временные и рано или поздно у компании появится возможность перечислить долг по договору займа на карту учредителя:

- согласуйте с займодавцем продление сроков погашения займа, пересмотрите график платежей;

- оформите пересмотр сроков допсоглашением к договору займа, приложите к нему откорректированный график платежей;

- проверьте, не перешел ли из-за продления сроков заем в категорию долгосрочных — детальная аналитика в этом вопросе позволяет грамотно заполнить пояснения к бухотчетности и предоставить ее пользователям полную и достоверную информацию о заемных обязательствах компании.

В какой строке отразить заемный капитал, расскажет эта публикация .

Если финансовое положение компании в ближайшее время не поправится и возможность для погашения задолженности перед учредителем по договору займа отсутствует, необходимо рассмотреть другие способы решения вопроса с зависшим долгом. Об одном из таких способов узнайте из следующего раздела.

Решаем вопрос с «зависшим» займом

Любой заем отягощает пассив баланса — увеличивает общую сумму долгов компании и влияет на отдельные финкоэффициенты, а также на общее финансовое положение.

Такая ситуация может быть с легкостью решена самим займодавцем — учредителем компании. В его силах избавить свою компанию от заемного бремени, простив задолженность по договору займа.

Если учредитель решил простить своей компании долг, необходимо:

- учесть выполнение требований ст. 415 ГК РФ — учредитель может простить компании долг, если это не нарушает прав других лиц в отношении имущества кредитора;

- прощение долга оформить соглашением или иным документом;

- отразить прощеную задолженность в учете:

- в бухучете путем включения прощеного долга в прочие доходы (Дт 66 (67) Кт 91);

- в налоговом учете учесть сумму долга во внереализационных доходах, если доля учредителя, простившего свой долг компании, не дотягивает до 50% (подп. 11 п. 1 ст. 251 НК РФ); если его доля составляет 50% и более, доход в налоговом учете не отражается.

Учредитель может простить как часть долга по договору займа, так и полностью всю сумму беспроцентного займа.

Итоги

Возвратить заемные средства учредителю на карту можно только путем перечисления с расчетного счета компании и при условии, что заем был предоставлен деньгами. Такой способ возврата займа необходимо прописать в договоре или допсоглашении к нему.

Любое предприятие, а особенное то, которое работает недавно, может столкнуться с финансовыми трудностями. Что делать в этом случае, брать кредит? Но это не всегда возможно, поэтому многие учредители кредитуют собственную организацию «до лучших времен». Давайте рассмотрим, как отразить эту операцию в 1С Бухгалтерия 8.

Самый простой для учета и выгодный для предприятия вариант, когда заем выдается без процентов. В этом случае при поступлении займа на счет предприятия оформляется документ «Поступление на расчетный счет», находится на закладке «Банк» на рабочем столе или вызывается из верхнего меню «Банк». Вид операции «Расчеты по кредитам и займам». По документу формируется проводка Дт 51 Кт 66.03

При возврате суммы займа полностью или частично заполняется документ «Платежное поручение», а на основании него формируется «Списание с расчетного счета» с видом операции «Расчеты по кредитам и займам». Формируется проводка Дт 66.03 Кт 51

Второй случай, когда заем выдается с процентами. Документ на поступление займа будет аналогичен предыдущей ситуации. Далее нужно начислить проценты с помощью операции введенной вручную. Проводка Дт 91.02 Кт 66.04.

Поскольку заем выдается физическим лицом сумму процентов нужно перевести на счет 76 субсчет 09 при помощи документа «Корректировка долга». Вид операции «Проведение взаимозачета». В документе заполняется первая закладка «Взаиморасчеты». Первой строчкой здесь указывается кредиторская задолженность и второй дебиторская. По документу формируется проводка Дт 66.06 Кт 76.09

Перевод процентов заимодавцу отражается в 1С Бухгалтерия 8 при помощи документов «Платежное поручение» и «Списание с расчетного счета», который можно внести на основании платежки. По операции формируется проводка Дт 76.09 Кт 51.

Так как получение процентов по займу является для учредителя – физического лица доходом, не забудьте удержать и перечислить НДФЛ по ставке 13%. Удержание НДФЛ отражается в 1С Бухгалтерия 8 проводкой, введенной вручную: Дт 76.09 Кт 68.01

Однако одновременно с этой проводкой нужно оформить документ Ввод доходов, НДФЛ и налогов (взносов) с ФОТ. Найти его можно в верхнем меню Зарплата, последний пункт «Данные для учета зарплаты во внешней программе».

Документ нужен для того, чтобы сумма налога попала в карточку 2-НДФЛ, поскольку по операциям, введенным вручную, НДФЛ в карточку не попадает.

В документе нужно заполнить три закладки. На первой закладке указывается сумма дохода.

На второй сумма НДФЛ и на третьей НДФЛ удержанный.