Расхождение РСВ 2018 и 6-НДФЛ - это необязательно ошибка, тем не менее, при выявлении нестыковок налоговики обязательно потребуют пояснений.

Внимание! Срочные новости: C 1 июля в проекте ФСС участвуют 9 новых регионов, а бухгалтеры должны представить в Фонд важное заявление до 1 августа

Заполняйте Расчет 6-НДФЛ онлайн в программе БухСофт. Она использует актуальные формы с учетом последних изменений законодательства. Перед отправкой в налоговую инспекцию Расчет тестируется всеми проверочными программами ФНС. Попробуйте бесплатно:

Заполнить 6-НДФЛ онлайн

В апреле 2019 года налоговые инспекторы начнут проверять представленные расчеты 6-НДФЛ за 2018 год и расчеты по страховым взносам также за 2018 год. Данные формы обязательно будут сверяться налоговиками. Для этого чиновниками были разработаны контрольные соотношения 6-НДФЛ и РСВ 2018, перечисленные в письме ФНС РФ от 13.03.2017 №БС-4-11/4371@. Как быть, если итоговые показатели в обсуждаемых формах не сходятся, разберемся сегодня.

Расхождение РСВ 2018 и 6-НДФЛ - причины

Расхождение РСВ 2018 и 6-НДФЛ - это не обязательно ошибка. Тем не менее, при выявлении нестыковок налоговики обязательно потребуют пояснения. И если в случае с одним РСВ 2018 пояснения необязательны, то при расхождениях показателей этого расчета с 6-НДФЛ пояснить их лучше заранее, до того как контролеры направят уведомление. Так, расхождения могу возникнуть при наличии переходящих выплат, например, начисленных, но невыплаченных вознаграждений по договору подряда, при начислении отпускных и в ряде других ситуаций.

Подавая пояснения, укажите, что в обоих представленных расчетах ошибок нет, поскольку различия вы объяснили.

Кроме того, не нужно в пояснении вновь перечислять все выплаты, которые были включены и в РСВ 2018, и в 6-НДФЛ, достаточно указать только тот доход, из-за которого возникла разница в итоговых суммах.

Стоит отметить, что, не подав самостоятельно пояснения, налоговики направят требование, ответить на которое следует в течение 5 рабочих дней со дня его получения. Даже если ошибок в расчетах нет, срок этот нарушать не стоит, ведь за опоздание с подачей ответа контролеры могут начислить штраф в размере 5 тысяч рублей (п. 1 ст. 129.1 НК РФ).

Как работать с контрольными соотношениями?

Как уже было отмечено выше, налоговики разработали контрольные соотношения для сопоставления 6-НДФЛ и расчета по страховым взносам 2018.

Согласно этим соотношениям доходы (исключая выплаченные дивиденды), с которых был удержан НДФЛ, обязаны иметь меньшее значение всех выплат в пользу сотрудников. Стоит отметить, что данное соотношение правомерно только для организаций без обособленных подразделений, если ОП есть, то эти доходы сходиться и не должны.

Так, основной показатель сверки - суммарное значение выплат, которые были произведены в пользу физлиц, работающих в компании. Это строка 030 подраздела 1.1 раздела 1 в РСВ 2018 и строка 020 раздела 1 в 6-НДФЛ.

При расхождении сведений в этих строках нужны пояснения. Однако одинаковым доход по ним может быть только в том случае, если в отчетном периоде производилось начисление исключительно заработной платы, и больше никаких других вознаграждений не было.

Данные показатели не сойдутся, если были начисления выплат, облагаемых НДФЛ, но необлагаемых страховыми взносами, и наоборот.

Как поступить в таком случае? Как разъяснили сами налоговики, в пояснении нужно указать обоснованную причину расхождения. Такой причиной является различие в определении налоговой базы по подоходному налогу с базой для исчисления страховых взносов.

Приведем пример. Выплаты по договорам ГПХ на аренду облагаются НДФЛ, однако они не облагаются страховыми взносами и, соответственно, не включаются в базу по страховым взносам (строка 200 РСВ 2018). При этом в базу по походному налогу не включаются, но указываются по строке 200 в расчете по страховым взносам такие суммы выплат, как:

- пособия по уходу за ребенком до 1,5 лет;

- единовременная выплата при рождении ребенка;

- пособие по беременности и родам;

- выходные пособия при увольнении и др.

Таким образом, согласно контрольным соотношениям налоговики сверят суммы доходов из 6-НДФЛ и выплаты вознаграждений, облагаемые и необлагаемые страховыми взносами. При этом суммовые показатели в 6-НДФЛ должны быть больше либо равны показателям в РСВ 2018, но никак не меньше. Налоговики считают, что облагаемых подоходным налогом выплат всегда должно быть больше. При этом всех доходов (за исключением дивидендов), с которых был удержан НДФЛ, должно быть не меньше, чем выплат вознаграждений в пользу сотрудников.

Какие контрольные соотношения расчета по страховым взносам в 2017 году? Можно ли по ним проверять расчет? Подробности – в данном материале.

Новый бланк

Сразу скажем, что новый расчет достаточно объемный. В форме титульный лист и три раздела. Первый раздел предназначен для данных о начисленных взносах. Второй раздел заполняют не все компании, а только крестьянские и фермерские хозяйства. Третий раздел – для персонифицированных сведений о застрахованных лицах.

Точки проверки

Заполняя расчет по страховым взносам в 2017 году, бухгалтер должен быть уверен, что он содержит полные и достоверные сведения о доходах, начисленных и уплаченных страховых взносах, о применяемых тарифах и т.д. Ведь в случае обнаружения в расчете ошибок налоговая инспекция может привлечь страхователи к ответственности. Более того, если вы представите расчет вовремя, но в нем будут расхождения между совокупной суммой страховых взносов и суммой взносов по каждому сотруднику, расчет будет считаться непредставленным (абз. 2 и 3 пункта 7 статьи 431 Налогового кодекса РФ). Поэтому имеет смысл проверить, как строки и графы расчета по страховым взносам соотносятся между собой.

Более того, заметим, что расчет по страховым взносам должен соотноситься с расчетом 6-НДФЛ. Формула сообщения такая:

ст. 020 р. 1 6НДФЛ – ст. 025 р.1 6НДФЛ >= ст. 050 гр. 1 подр. 1.1 р. 1 СВ

Сумма начисленного дохода налогоплательщика, за исключением сумм начисленного дохода на дивиденды >= суммы выплат и иных вознаграждений, исчисленных в пользу физических лиц.

Все контрольные соотношения расчета по страховым взносам на 2017 год определены в Письме ФНС от 13 марта 2017 г. № БС-4-11/4371). По ним будут проверять отчет налоговые инспекторы. Всего для данного отчета предусмотрено 313 контрольных точек. контрольные соотношения РСВ на 2017 год.

Читайте также Транспортный налог за 2017 год: сроки уплаты

Результаты проверки

Если вы заполните расчет по страховым взносам правильно, то его примет ИФНС. Но если же контрольные соотношения соблюдаться не будут, то возможны ошибки. Поэтому и имеет смысл проверять некоторые строки на соответствие.

Используемые сокращения

Чтобы было проще разобраться с новыми контрольными соотношениями расчета по страховым взносам в 2017 году опирайтесь на используемые сокращения, а именно:

| Сокращенное название документов | |

|---|---|

| Сокращение | Полное название |

| СВ | Расчет по страховым взносам (КНД 1151111). Приказ ФНС России от 10.10.2016 № ММВ-7-11/551 «Об утверждении формы расчета по страховым взносам, порядка его заполнения, а также формата представления расчета по страховым взносам в электронной форме» |

| 6НДФЛ | Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (КНД 1151099) Приказ ФНС России от 14.10.2015 № ММВ-7-11/450 «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом в электронной форме» |

| КРСБ НА | карточка расчетов с бюджетом плательщика страховых взносов |

| Общие сокращения | |

|---|---|

| АО | Арифметическая ошибка |

| РФ | Российская Федерация |

| НК РФ | Налоговый кодекс Российской Федерации |

| НА | Налоговый агент |

| НО | Налоговый орган |

| ОПС | Обязательное пенсионное страхование |

| ОМС | Обязательное медицинское страхование |

| ОСС | Обязательное социальное страхование |

| СНИЛС | Страховой номер индивидуального лицевого счета |

| КБК | Код бюджетной классификации |

| ДТ | Дополнительный тариф |

| ДСО | Дополнительное социальное обеспечение |

| поп | предыдущий отчетный период |

| онп | отчетный налоговый период |

| оп | отчетный период |

| тнп | текущий налоговый период (период, для которого описываются контрольные соотношения) |

| р. | раздел |

| подр. | подраздел |

| гр. | графа |

| л. | лист |

| прил. | приложение |

| ст. | строка |

| ч. | часть |

| ФЗ | Федеральный закон |

| п. | пункт |

| пп. | подпункт |

Составляя Расчет по форме 6-НДФЛ , налоговый агент должен обеспечивать выполнение в нем контрольных соотношений (Письмо ФНС от 10.03.2016 № БС-4-11/3852@ ). А нужно ли сопоставлять Расчет по форме 6-НДФЛ (Приказ ФНС от 14.10.2015 № ММВ-7-11/450@ ) c Расчетом по страховым взносам и как объяснить налоговой инспекции расхождение базы по НДФЛ и страховым взносам?

Сопоставляем 6-НДФЛ и РСВ

Несмотря на то что Контрольные соотношения по форме 6-НДФЛ не предусматривают сравнение показателей формы с Расчетом по страховым взносам (РСВ), проводить такое сопоставление нужно. Ведь междокументарные контрольные соотношения между формами 6-НДФЛ и РСВ предусмотрены Письмом ФНС от 29.12.2017 № ГД-4-11/27043@ . При этом суммовое соотношение показателей форм предполагается лишь одно:

Строка 020 раздела 1 Расчета 6-НДФЛ - строка 025 раздела 1 Расчета 6-НДФЛ >= строка 050 графы 1 подраздела 1.1 раздела 1 РСВ

Приведенное соотношение означает, что сумма начисленного дохода за минусом дохода в виде дивидендов в форме 6-НДФЛ не может быть меньше базы для исчисления страховых взносов, указанной в РСВ за этот же период.

При нарушении данного соотношения налогоплательщику будет направлено требование о представлении пояснений. Обращаем внимание, что такое соотношение применяется налоговой инспекцией только в отношении плательщиков, которые не имеют обособленных подразделений, и не распространяется на ИП, применяющих ПСН или ЕНВД. Однако, если налоговая все же пришлет требование о даче пояснений организации с обособками, объяснить расхождение не составит никакого труда.

Пояснения нужно представить не позднее 5 рабочих дней со дня получения требования из налоговой инспекции. При этом сдать пояснения можно как на бумаге, так и представить через ТКС (п. 3 ст. 88 НК РФ , Письмо ФНС от 11.01.2018 № АС-4-15/192@ ).

За непредставление пояснений организация может быть оштрафована на 5 000 рублей, а при повторном нарушении - на 20 000 рублей (п.п.1,2 ст. 129.1 НК РФ ).

Если же указанное расхождение стало результатом допущенной налогоплательщиком ошибки, то придется подать уточненные Расчет 6-НДФЛ или РСВ. При этом пояснения о расхождениях можно уже не подавать.

Приведем пример пояснений о расхождении в 6-НДФЛ и страховых взносах.

Налоговики проверяют 6-НДФЛ и расчет по взносам, сверяя их. ФНС в письме от 30.06.2017 № БС-4-11/ обновила контрольные соотношения для отчетности. Расскажем, как с ними работать и на что обратить внимание.

6-НДФЛ и расчет по страховым взносам: соотношения

Большая часть контрольных точек не отличается от тех, что ФНС выпустила в марте (письмо от 13.03.2017 № БС-4-11/). И все же служба изменила соотношение, по которому инспекторы сверят отчетность с 6-НДФЛ.

Даже если контрольные соотношения не соблюдаются, инспекторы примут расчет. Для отказа у них есть два основания:

- Не сходятся взносы в разделе 1 расчета и сумма взносов по разделам 3.

- В отчете недостоверные сведения о сотруднике: Ф.И.О. или ИНН.

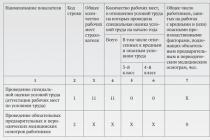

Приведем соотношения для проверки.

Контрольное соотношение 6-НДФЛ и расчета по страховым взносам:

Разница строк 020 и 025 расчета по форме 6-НДФЛ ≥ строки 050 подраздела 1.1 к разделу 1 расчета по взносам

Налоговики сверяют облагаемую базу по взносам с доходом по НДФЛ за вычетом дивидендов. Доходы для НДФЛ должны быть больше или равны облагаемой базы.

По старым контрольным точкам инспекторы сверяли доходы по НДФЛ со строкой 030 расчета, где показывают облагаемые и необлагаемые выплаты. Из-за этого возникали расхождения. Ведь в строку 030 попадали детские пособия, а в строку 020 6-НДФЛ их не включают. Теперь будет меньше расхождений

В строке 030 расчета по взносам компания заполняет все выплаты в пользу работников. В том числе те, которые не облагаются взносами. Освобожденные выплаты показывают отдельно в строке 040 расчета. В строке 020 расчета 6-НДФЛ компания также отражает все выплаты, в том числе освобожденные от НДФЛ.

На что еще обратить внимание в расчете по взносам, смотрите в таблице.

Если отчет не пройдет проверку по контрольным точкам, налоговики запросят пояснения. Подайте их в течение пяти рабочих дней (п. 3 ст. 88 НК РФ).

Пояснения при расхождении в 6-НДФЛ и расчете по страховым взносам

Инспекторы запросят пояснения из-за нестыковок в расчете. Если база не занижена, можно дать только пояснения об ошибке. Но инспекторы могут прислать запрос, даже если ошибок нет.

Нарушение соотношения — это не обязательно ошибка. Расхождения возможны из-за переходящих выплат: начисленных, но не выданных вознаграждений по подряду, отпускных. Даже если ошибок нет, дайте пояснения. Как их составить, смотрите на образце.

Образец пояснений по 6-НДФЛ и расчету по взносам

Общество с ограниченной ответственностью Компания

ИНН/КПП 7701025478/ 770101001

127138, г. Москва, ул. Басманная, д. 25

Руководителю ИФНС России № 1

Исх. № 141 от 21.07.17

В ответ на требование от 18.07.17 № 25-12/007564 ООО Компания сообщает следующее.

В строке 020 расчета 6-НДФЛ за полугодие 2018 года ООО Компания отразило начисленные доходы физических лиц в размере 250 000 рублей. В строке 030 графы 1 подраздела 1.1 расчета по страховым взносам компания заполнила выплаты в 300 000 рублей. Расхождение 50 000 рублей (300 000 рублей – 250 000 рублей) возникло из-за начисленного вознаграждения по договору подряда о выполнении работ.

ООО Компания подписало акт сдачи работ с подрядчиком 30 июня 2018 года и начислила в этот день вознаграждение. Поэтому отразила 50 000 рублей в расчете по страховым взносам. В расчете 6-НДФЛ вознаграждения подрядчикам заполняют только после фактической выплаты. ООО Компания выдало вознаграждение подрядчику только 5 июля. Доход войдет в расчет 6-НДФЛ за 9 месяцев 2018 года.

Таким образом, расхождения между расчетами возникло из-за разного порядка заполнения. Ошибок в отчетности нет.

Подчеркните в ответе, что в обоих расчетах нет ошибок. Ведь компания объяснила разницу.

Ответьте на требование инспекторов в течение пяти рабочих дней с момента, когда получили запрос. Даже если ошибок нет, за опоздание с ответом инспекторы вправе оштрафовать компанию на 5000 руб. (п. 1 ст. 129.1 НК РФ).

Не перечисляйте все выплаты, которые вошли в показатели расчета по взносам и 6-НДФЛ. Достаточно пояснить, из-за какого дохода возникла разница.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Содержание журнала № 16 за 2017 г.Е.А. Шаронова,

ведущий эксперт

РСВ и 6-НДФЛ сравнивают по новым контрольным соотношениям

Такова новая формула, по которой инспекторы будут сравнивать расчет по взносам с формой 6-НДФЛПисьмо ФНС от 30.06.2017 № БС-4-11/12678@ (п. 2.2) . Как видим, по утвержденным ФНС новым контрольным соотношениям по проверке расчета по взносам теперь решили сравнивать доход из 6-НДФЛ с базой по взносам на ОПС (объект обложения минус необлагаемые выплаты).

Однако и это соотношение не совершенно. Например, придется давать пояснения к расчету по взносам, если вы оплачивали дополнительные выходные дни родителю ребенка-инвалида. Ведь НДФЛ эти суммы не облагаются и в 6-НДФЛ не попадают. А взносы на ОПС с этой выплаты начислить надо, и она отражается по строке 050 подраздела 1.1 расчета по взносамп. 7.7 Порядка, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@ ; Письмо Минфина от 30.03.2017 № 03-15-05/18599 .

Напомним, раньше налоговики сравнивали сумму начисленного дохода, облагаемого НДФЛ, за минусом дивидендов (строка 020 – строка 025 расчета 6-НДФЛ) с суммой выплат - объектом обложения взносами на ОПС (строка 030 графы 1 подраздела 1.1 расчета по взносам)Письмо ФНС от 13.03.2017 № БС-4-11/4371@ (п. 2.2) . И если доход по НДФЛ не был равен объекту обложения взносами на ОПС, плательщики получали из ИФНС требования о представлении пояснений к расчету. А поскольку эти суммы мало у кого сходились, пояснять причины расхождений между двумя расчетами приходилось многим организациям.

Новое сравнение двух расчетов, установленное контрольными соотношениями, лучше прежнего. Ведь расхождение дохода из 6-НДФЛ с базой по взносам встречается гораздо реже, чем с объектом обложения взносами.