1234Следующая ⇒

Тема 4. Учет долгосрочных инвестиций.

1.Понятие долгосрочных инвестиций, их классификация и оценка.

2.Учет затрат на капитальное строительство.

3.Учет источников финансирования капитальных вложений.

Нормативный документ: Положение по бухгалтерскому учету долгосрочных инвестиций. Утверждено приказом Министерства финансов РФ от 30 декабря 1993 г. N 160.

Понятие долгосрочных инвестиций, их классификация и оценка.

Долгосрочные инвестиции — это затраты на создание, увеличение размеров, а также приобретение внеоборотных активов длительного пользования (свыше одного года), не предназначенных для продажи, за исключением долгосрочных финансовых вложений в государственные ценные бумаги, ценные бумаги и уставные капиталы других организаций.

Долгосрочные инвестиции связаны со следующими действиями:

— осуществление капитального строительства в форме нового строительства, а также реконструкции, расширения и технического перевооружения действующих предприятий и объектов непроизводственной сферы;

— приобретение зданий, сооружений, оборудования, транспортных средств и других отдельных объектов (или их частей) основных средств;

— приобретение земельных участков и объектов природопользования;

— приобретение и создание активов нематериального характера (патентов, программных продуктов, научно-исследовательских и опытно-конструкторских разработок, проектно-изыскательских работ и др.);

— осуществление доходных вложений в материальные ценности.

Классификации долгосрочных инвестиций:

- По воспроизводственной структуре (новое строительство, расширение, реконструкция, техническое перевооружение)

- По назначению создаваемых объектов (производственные, непроизводственные)

- По отраслям инвестирования (промышленность, сельское хозяйство, транспорт, связь и др.)

- По способы производство строительно – монтажных работ (подрядный, хозяйственный, комбинированный)

- По источникам финансирования (собственные, заемные, привлеченные)

Инвестиционная деятельность осуществляемая в форме капитальных вложений производятся субъектами, в качестве которых выделяют:

1)Инвесторы.

2)Заказчики-застройщики.

3)Подрядчики.

Инвесторы — это физические и юридические лица, осуществляющие капитальные вложения с использованием собственных и (или) привлеченных средств.

Заказчики – это уполномоченные на то инвесторами физические и юридические лица, которые осуществляют реализацию инвестиционных проектов. Заказчиками могут быть инвесторы.

Заказчик, не являющийся инвестором, наделяется правами владения, пользования и распоряжения капитальными вложениями на период и в пределах полномочий, которые установлены договором и (или) государственным контрактом.

Подрядчики — физические и юридические лица, которые выполняют работы по договору подряда и (или) государственному или муниципальному контракту, заключаемым с заказчиками в соответствии с Гражданским кодексом Российской Федерации.

Законченные долгосрочные инвестиции оценивают исходя из инвентарной стоимости законченных строительных объектов и приобретенных отдельных видов основных средств и других долгосрочных активов.

В балансе долгосрочные инвестиции отражаются по группе статей "Основные средства". По этой статье инвестор и застройщик отражают стоимость незаконченного строительства, осуществляемого хозяйственным и подрядным способами.

Учет долгосрочных инвестиций ведется по фактическим расходам:

— в целом по строительству и по отдельным объектам (зданию, сооружению и др.), входящим в него;

— по приобретенным отдельным объектам основных средств, земельным участкам, объектам природопользования и нематериальным активам.

При строительстве объектов застройщик ведет учет затрат нарастающим итогом с начала строительства в разрезе отчетных периодов до ввода объектов в действие или полного производства соответствующих работ и затрат.

Наряду с учетом затрат по фактической стоимости застройщик независимо от способа производства строительных работ ведет учет производственных капитальных вложений по договорной стоимости.

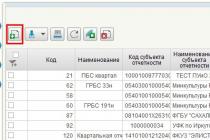

Бухгалтерский учет долгосрочных инвестиций ведут на счете 08 "Вложения во внеоборотные активы". На этом счете отражают инвестиции по их видам на специально открываемых субсчетах:

1 "Приобретение земельных участков";

2 "Приобретение объектов природопользования";

3 "Строительство объектов основных средств";

4 "Приобретение отдельных объектов основных средств";

5 "Приобретение нематериальных активов";

6 "Перевод молодняка животных в основное стадо";

7 "Приобретение взрослых животных";

8 "Выполнение научно-исследовательских, опытно-конструкторских и технологических работ (НИОКР)" и др.

1234Следующая ⇒

Похожая информация:

Поиск на сайте:

Долгосрочные инвестиции — основная классификация + куда и как вложить деньги на длительный период

При анализе вариантов выгодного размещения денежных средств необходимо изначально определиться с тем, какое время выделенная сумма не понадобится.

Бухгалтерский учет долгосрочных инвестиций

Если есть возможность «заморозить» вложения на длительный период, то стоит рассмотреть долгосрочное инвестирование и понять его суть и особенности.

Долгосрочные инвестиции — что это

Условно, к долгосрочному относится любое вложение денежного капитала на срок более 1 года. Некоторые эксперты считают, что длительным следует считать размещение на период от 3 лет.

Цель таких инвестиций — получение высокого уровня дохода на длительной перспективе. При этом в зависимости от выбранного направления прибыль можно получать как на регулярной основе (например, раз в квартал или год), так и только по факту изъятия средств.

Большинство программ долгосрочного инвестирования не подразумевает быструю ликвидность — при потребности в денежной сумме оперативно реализовать актив будет затруднительно. Поэтому на длительный срок стоит размещать только ту часть капитала, которая гарантированно не понадобится в инвестиционный период.

По уровню потенциального риска нельзя однозначно отнести долгосрочные вложения к той или иной группе — вероятность тотальной или частичной потери капитала зависит от выбранных объектов для вложения денежных средств.

Заблуждение, что для долгосрочного инвестирования необходимо обязательно сразу вносить крупный капитал. Существуют решения, которые позволяют изначально разместить незначительную сумму, совершая в дальнейшем дополнительные взносы или докупку активов.

Классификация долгосрочных инвестиций

Существует несколько вариантов деления длительных вложений.

По объектам размещения инвестиции могут быть:

В зависимости от целей инвестора выделяют следующие вложения:

- доходные — прежде других перед инвестором стоит задача приумножении и сохранения имеющегося капитала;

- стратегические — прибыль отходит на второй план, а реализация проекта становится первостепенной (например, инвестор может стремиться к получению контрольного пакета голосов в конкретной компании).

По способу получения прибыли капиталовложение может быть:

- с единовременным доходом — прибыль будет получена только после завершения реализации проекта (например, при перепродаже купленного недвижимого актива по более высокой цене);

- с регулярными выплатами — доход поступает вкладчику регулярно в виде процентов, платы за пользованием активом и от других источников.

Инвестиционная деятельность может совмещать в себе вложения различных типов. Размещение в независимые друг от друга активы минимизирует риск инвестиции и повышает потенциальную отдачу капитала.

Источники для долгосрочных вложений

Не всегда инвестиционная деятельность происходит с использованием исключительно собственных средств. Многие вкладчики прибегают к использованию заемного капитала.

При использовании кредитных ресурсов самое главное — посчитать рентабельность проекта. Необходимо учесть издержки на обслуживание займа (проценты по договору, возможные комиссии за операции, плату за ведение счета и прочие). Доход от инвестирования должен не только покрывать обслуживание кредита, но и приносить прибыль вкладчику.

В отдельных ситуациях возможно использование средств из муниципального или государственного бюджета. Например, если инвестиции нацелены на развитие сельского хозяйства, то можно рассчитывать на его субсидирование и/или иную помощь.

Куда можно выгодно вложить деньги на длительный срок

Несмотря на то, что вариантов для долгосрочного инвестирования много, большинство вкладчиков выбирают из 5 основных направлений для вложения капитала.

Инвестиции в ценные бумаги

На долгосрочный период лучше всего размещать средства либо в акции, либо в облигации.

Инвестирование в акции подразумевает вложение средств в деятельность той или иной компании. Размер получаемого дохода будет напрямую зависеть от финансовых показателей и прибыли выбранной организации. На степень риска от размещения влияет надежность эмитента. При покупке акций крупных газовых, нефтяных, энергетических и иных компаний можно рассчитывать на средний уровень доходности, риски при этом будут минимальные.

Инвестиции в начинающие стартапы, как в перспективные направления могут принести высокий доход, но риск потери капитала будет повышенным.

Облигации относятся к инструментам консервативного инвестирования — тот или иной уровень дохода известен в момент приобретения ценной бумаги. Такие финансовые размещения будут интересны инвесторам, которые не готовы рисковать денежными средствами, но хотят получать доход выше, чем по депозитам в банке.

Приобретение валюты и драгоценных металлов

Рынок валюты и драгметаллов в определенные периоды может показывать значительные колебания. Но на горизонте нескольких лет по обоим направлениям зафиксирован стабильный рост.

Инвестиции в золото, серебро или иные металлы могут быть в виде:

- Обезличенных счетов — клиент приобретает определенное количество металла, который будет числиться на его счете без возможности увидеть или забрать его физически.

- Инвестиционных монет — рост стоимости изделия обуславливается не только удорожанием самого металла, но и редкостью или нумизматическим интересом к той или иной монете.

- Слитков — подразумевается покупка металла в чистом виде.

Принцип получения дохода от инвестиций как в валюту, так и в металлы одинаков — с ростом курса выбранного объекта увеличивается капитал инвестора. При падении цены актива происходит обратная ситуация.

Инвестиции в недвижимое имущество

Долгосрочные инвестиции в объекты недвижимости возможны как на этапе строительства, так и при приобретении на вторичном рынке. Заработать на покупке коммерческих либо жилых помещений или зданий можно одним из следующих способов:

- Приобрести с целью перепродажи — купив объект по меньшей цене на этапе строительства, можно будет реализовать его по повышенной стоимости.

- Сдать в наем — инвестиции будут обеспечивать постоянный пассивный доход.

При сделках с недвижимостью необходимо учитывать рыночные и инфляционные риски — на долгосрочной перспективе стоимость объекта из-за изменения ситуации в экономике или по иным причинам может снизиться. В этом случае разумнее будет не продавать актив по пониженной цене, а дождаться нового спроса на недвижимость.

Особое внимание следует уделить выбору продавца. При покупке «с рук» необходимо проверить юридическую чистоту объекта, а при инвестициях на стадии возведения — надежность застройщика. В противном случае можно полностью потерять вложенную сумму.

Приобретение транспорта и техники

Основной способ заработка на технике, транспорте и/или оборудовании — купить с целью последующего оформления в аренду или передачи в лизинг (долгосрочный наем с возможностью выкупа в конце срока договора).

Издержки на ремонт и обслуживание активов будут на собственнике — этот момент важно учитывать при расчете доходности инвестиций.

Подведение итогов

При грамотном выборе объекта для инвестиций на долгосрочной перспективе можно получить хороший доход.

При вложении денег важно помнить, что главной ошибкой вкладчика, выбравшего длительный срок, является продажа актива при падении его стоимости. Необходимо понимать, что большинство финансовых инструментов могут показывать краткосрочные снижения стоимости. При этом в долгосрочной перспективе наблюдается их однозначный рост.

Похожие записи

Под долгосрочными инвестициями понимаются затраты организации на создание, увеличение размеров, а также приобретение внеоборотных активов, не предназначенных для продажи. Инвестиции — это вложения организацией денежных ресурсов в строительство, приобретение основных средств и нематериальных активов, которые можно использовать длительное время, а также в ценные бумаги, получая с них доход в форме дивидендов или процентов.

Если рассматривать инвестиции по срокам их вложения, то они бывают долгосрочными и краткосрочными. Краткосрочные вложения производятся сроком до одного года (12 месяцев), а долгосрочные — на срок более года.

Если рассматривать инвестиции по конечным результатам, то их можно разделить на вложения в имущество и финансовые вложения. Под вложениями в имущество понимают капитальные вложения во внеоборотные активы, т.е. инвестиции в основные средства и нематериальные активы. Финансовые вложения — долгосрочные и краткосрочные инвестиции в ценные бумаги и долговые обязательства, вложения в уставные капиталы других организаций, а также предоставление займов с целью получения дополнительного дохода.

До начала любого инвестиционного проекта необходимо определить источники его финансирования. Источниками долгосрочных инвестиций могут быть собственные средства организации, заемные средства, бюджетные ассигнования и спонсорские поступления от других организаций.

Собственные средства организации — это уставный, добавочный и резервный капиталы, фонды, прибыль и накопленные суммы амортизационных отчислений.

Важным источником собственных средств для долгосрочных вложений организации можно считать уставный капитал (уставный фонд, складочный капитал), который представляет собой зарегистрированную в учредительных документах (уставе организации) величину собственного капитала, внесенного учредителями в виде денежных средств или иного имущества при создании организации. Учет движения средств уставного капитала организации осуществляется на счете 80 «Уставный капитал».

Но в процессе хозяйственной деятельности организации могут происходить текущие изменения финансового состояния, которые не требуют перерегистрации уставного капитала. В таких случаях вводится понятие добавочного капитала. Добавочный капитал включает в себя суммы прироста стоимости внеоборотных активов организации, эмиссионный доход и т.д. Для учета состояния и движения средств добавочного капитала используется счет 83 «Добавочный капитал».

Другой составной частью собственных средств организации служит резервный капитал. Резервный капитал — это страховой капитал организации, предназначенный для возмещения убытков и для выплаты доходов инвесторам или кредиторам, если на эти цели не хватает чистой прибыли. В организациях разных форм собственности и видов деятельности образование резервного капитала может носить обязательный или добровольный характер. Для учета изменения средств резервного капитала используется счет 82 «Резервный капитал». Более подробно процессы формирования и использования средств собственного капитала и всех его составляющих рассматриваются в главе 4 учебника.

Уставный, резервный и добавочный капиталы рассматривать в качестве источников для долгосрочных вложений можно только теоретически, так как эти источники уже связаны с активами (имуществом организации), которые были внесены в качестве вкладов учредителей (участников) или получены как прирост при их переоценке. Кроме того, в акционерных обществах резервный капитал не может быть источником финансирования капитальных вложений, так как этих целей нет в перечне направлений его использования, предусмотренных законом об этих обществах.

Другим источником финансирования долгосрочных вложений является прибыль, которая определяется как разница между доходами и расходами организации.

Что такое долгосрочные инвестиции — полный обзор понятия и отличия от краткосрочных инвестиций

Организации могут создавать фонды специального назначения за счет отчислений от чистой прибыли, т.е. из прибыли, остающейся в их распоряжении, или использовать остающуюся в их распоряжении прибыль без образования различных целевых фондов. По назначению все создаваемые специальные фонды можно разделить на фонды потребления и фонды накопления. Фонды потребления образуются для финансирования социальной защиты работников, для их материального поощрения, стимулирования, дотаций, доплат и пр. Фонды накопления предназначены для технического перевооружения, реконструкции, расширения и освоения новых видов продукции, строительства и обновления основных производственных фондов. В любом случае средства чистой прибыли организации аккумулируются на счете 84 «Нераспределенная прибыль (непокрытый убыток)».

Следующим источником финансирования долгосрочных вложений могут быть амортизационные отчисления. Амортизационные отчисления включаются в себестоимость продукции (работ, услуг) и являются поэтому частью выручки от продажи. Выручка, в свою очередь, в виде денежных средств поступает в кассу организации или на ее счета в учреждениях банков. И использоваться эти деньги могут для финансирования капитальных вложений в основные средства и нематериальные активы. В системном бухгалтерском учете не предусмотрено записей об использовании амортизации как источника финансирования. Анализируя, достаточно ли средств для планируемых капитальных вложений, мы можем сопоставить те суммы, которые требуются, с остатками на счетах 02 «Амортизация основных средств» и 05 «Амортизация нематериальных активов».

Кроме собственных источников финансирования долгосрочных вложений есть и заемные. К заемным источникам относят кредиты банков и займы, предоставленные другими юридическими или физическими лицами на условиях возвратности. Кредиты банков и заемные средства (счета 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам») показывают величину заемных средств для долгосрочных вложений и предполагают предусмотренный заранее источник возврата этих средств и процентов за их использование.

Еще одним источником финансирования долгосрочных вложений служат привлеченные средства — целевое финансирование, бюджетные ассигнования, спонсорские поступления и иные средства на безвозвратной основе. В данном случае денежные средства поступают на счета организации из бюджета или иного источника, отражаются на счете 86 «Целевое финансирование» и показывают источник финансирования долгосрочных вложений согласно целевому характеру поступивших средств. Таким образом, можно выделить три основных источника финансирования долгосрочных вложений — амортизационные отчисления, кредиты банков, займы и целевое финансирование и поступления.

Как уже отмечалось выше, важным моментом при планировании долгосрочных вложений является определение источников их финансирования, но не менее важной здесь выступает необходимость и возможность контроля за использованием выбранных источников финансирования средствами бухгалтерского учета. Для этих целей используется внесистемная бухгалтерская информация. Когда говорят о внесистемном бухгалтерском учете, имеют в виду, что информация по тем или иным причинам не формируется на счетах бухгалтерского учета в виде оборотов или сальдо по счетам и субсчетам после выполнения бухгалтерских записей в течение отчетного периода. Внесистемная бухгалтерская информация формируется путем заполнения различных таблиц и других бухгалтерских регистров аналитического учета с последующим обобщением и подведением итогов по ним. В отличие от системного бухгалтерского учета во внесистемном не применяется способ двойной записи и информация не отражается на синтетических счетах бухгалтерского учета в виде оборотов и сальдо; однако, сформированная во внесистемном учете, она используется для планирования, прогнозирования и экономического анализа. Возникает вопрос: почему нельзя системным учетом показывать использование источников для финансирования долгосрочных вложений? Но если мы, например, будем показывать использование накопленной амортизации, дебетуя счета 02 «Амортизация основных средств» и 05 «Амортизация нематериальных активов», то будут искажаться данные об остаточной стоимости внеоборотных активов.

⇐ Предыдущая52535455565758596061Следующая ⇒

Дата публикования: 2014-11-18; Прочитано: 183 | Нарушение авторского права страницы

Studopedia.org — Студопедия.Орг — 2014-2018 год.(0.002 с)…

Инвестиции - долгосрочные вложения капитала с целью получения дохода.

Инвестиции являются неотъемлемой составной частью современной экономики . От кредитов инвестиции отличаются степенью риска для инвестора (кредитора) - кредит и проценты необходимо возвращать в оговоренные сроки независимо от прибыльности проекта, инвестиции возвращаются и приносят доход в прибыльных проектах. Если проект убыточен - инвестиции могут быть утрачены.

Не следует путать инвестирование и финансирование . Финансирование - это выделение средств или ресурсов для достижения намеченных целей. Если целью финансирования является получение прибыли - тогда финансирование превращается в инвестирование. Если целью прибыль не является - это не инвестирование.

Классификация инвестиций

Существуют различные подходы к классификации инвестиций в зависимости от классификационного признака.

По объекту инвестирования:

Реальные инвестиции (прямая покупка реального капитала в различных формах):

в форме материальных активов (основных фондов, земли), оплата строительства или реконструкции.

Капитальный ремонт основных фондов.

Вложения в нематериальные активы: патенты, лицензии, права пользования, авторские права, товарные знаки, ноу-хау и т.

Долгосрочные инвестиции

Предоставление оборотных средств.

Финансовые инвестиции (косвенная покупка капитала через финансовые активы):

ценные бумаги, в том числе через ПИФы

предоставленные кредиты

лизинг (для лизингодателя)

Спекулятивные инвестиции (покупка активов исключительно ради возможного изменения цены):

драгоценные металлы (в виде обезличенных металлических счетов)

По основным целям инвестирования

Прямые инвестиции

Портфельные инвестиции

По срокам вложения:

краткосрочные (до одного года)

среднесрочные (1-3 года)

долгосрочные (свыше 3-5 лет)

По форме собственности на инвестиционные ресурсы:

государственные

иностранные

смешанные

Капиталовложения

Капиталовложения — совокупность экономических ресурсов, направляемых на капитальное строительство и на воспроизводство основных средств.

⇐ Предыдущая15161718192021222324Следующая ⇒

Не нашли то, что искали? Воспользуйтесь поиском.

Долгосрочное вложение капитала с целью получения дохода. Являются неотъемлемой составной частью современной экономики. Инвестиции

Долгосрочное вложение капитала с целью получения дохода. Являются неотъемлемой составной частью современной экономики. Инвестиции

От кредитов инвестиции отличаются степенью риска для инвеститора (кредитора) – кредит и проценты необходимо возвращать в оговоренные сроки независимо от прибыльности проекта, инвестиции возвращаются и приносят доход только в прибыльных проектах. Если проект убыточен – инвестиции могут быть утрачены Отличие инвестиции

От кредитов инвестиции отличаются степенью риска для инвеститора (кредитора) – кредит и проценты необходимо возвращать в оговоренные сроки независимо от прибыльности проекта, инвестиции возвращаются и приносят доход только в прибыльных проектах. Если проект убыточен – инвестиции могут быть утрачены Отличие инвестиции

Финансовые инвестиции (косвенная покупка капитала через финансовые активы): - ценные бумаги - предоставленные кредиты - лизинг Спекулятивные инвестиции (покупка активов исключительно ради возможного изменения цены): - валюта - драгоценные металлы - ценные бумаги (акции, облигации) классификация инвестиций

Финансовые инвестиции (косвенная покупка капитала через финансовые активы): - ценные бумаги - предоставленные кредиты - лизинг Спекулятивные инвестиции (покупка активов исключительно ради возможного изменения цены): - валюта - драгоценные металлы - ценные бумаги (акции, облигации) классификация инвестиций

По основным целям инвестирования: - Прямые инвестиции (вложение денежных средств с целью управление предприятием) - Портфельные инвестиции (инвестиции в ценные бумаги, формируемые в виде портфеля ценных бумаг) Классификация инвестиции

По основным целям инвестирования: - Прямые инвестиции (вложение денежных средств с целью управление предприятием) - Портфельные инвестиции (инвестиции в ценные бумаги, формируемые в виде портфеля ценных бумаг) Классификация инвестиции

По срокам вложения: - Краткосрочные (до одного года) - Среднесрочные (1 – 3 года) - Долгосрочные (свыше 3 – 5) Классификация инвестиции

По срокам вложения: - Краткосрочные (до одного года) - Среднесрочные (1 – 3 года) - Долгосрочные (свыше 3 – 5) Классификация инвестиции

По форме собственности на инвестиционные ресурсы: - Частные - Государственные - Иностранные - Смешанные Классификация инвестиции

По форме собственности на инвестиционные ресурсы: - Частные - Государственные - Иностранные - Смешанные Классификация инвестиции

Грань между инвестицией и спекуляцией (получение дохода за счет разницы между ценами покупки и продажи) размыта. Обычно критерием разграничения указывают фактор времени. Если операция длиться более года – это инвестиция, и экономический эффект. Она даст через значительный срок после вложения. Если до года – это спекуляция. Инвестиция или спекуляция

Грань между инвестицией и спекуляцией (получение дохода за счет разницы между ценами покупки и продажи) размыта. Обычно критерием разграничения указывают фактор времени. Если операция длиться более года – это инвестиция, и экономический эффект. Она даст через значительный срок после вложения. Если до года – это спекуляция. Инвестиция или спекуляция

С позиции монетарной теории денег, средства можно направить на потребление или сбережение. Простое сбережение изымает средства из оборота и создает предпосылки для кризисов. Инвестирование вовлекает сбережение в оборот. Оно может происходить напрямую или косвенно (размещение временно свободных средств на депозит в банк, который уже сам инвестирует). Инвестирование, сбережение, потребление

С позиции монетарной теории денег, средства можно направить на потребление или сбережение. Простое сбережение изымает средства из оборота и создает предпосылки для кризисов. Инвестирование вовлекает сбережение в оборот. Оно может происходить напрямую или косвенно (размещение временно свободных средств на депозит в банк, который уже сам инвестирует). Инвестирование, сбережение, потребление

Считается, что для привлечения инвестиций предприятие должно: 1. Иметь хорошо отработанный перспективный план деятельности на будущее. Инвесторы хотят знать, что их вклады принесут в дальнейшем прибыль. 2. Иметь хорошую репутацию в обществе. Инвестируя в теневое предприятие, инвесторы рискуют остаться без прибыли, поэтому выбирают только те предприятия, которые вызывают доверие. 3. Вести открытую, т. е. прозрачную деятельность. Для этого необходимы бухгалтерская отчетность и работа со СМИ. 4. Многое зависит от внутренней политики, проводимой в той стране, в которой находится предприятие. Для вкладов инвесторы выбирают наиболее стабильные страны. Условия

Считается, что для привлечения инвестиций предприятие должно: 1. Иметь хорошо отработанный перспективный план деятельности на будущее. Инвесторы хотят знать, что их вклады принесут в дальнейшем прибыль. 2. Иметь хорошую репутацию в обществе. Инвестируя в теневое предприятие, инвесторы рискуют остаться без прибыли, поэтому выбирают только те предприятия, которые вызывают доверие. 3. Вести открытую, т. е. прозрачную деятельность. Для этого необходимы бухгалтерская отчетность и работа со СМИ. 4. Многое зависит от внутренней политики, проводимой в той стране, в которой находится предприятие. Для вкладов инвесторы выбирают наиболее стабильные страны. Условия

Инвестиция характеризуются, среди прочего, двумя взаимосвязанными параметрами: риском и прибыльностью. Как правило, чем выше риск инвестиций, тем выше должен быть их ожидаемая доходность. Величина инвестиционного риска показывает вероятность потери инвестиций и дохода от них. Величина общего, интегрального риска складывается из семи видов риска: - социального - экономического - финансового - криминального - экологического При этом средний риск страны принимается за единицу, а реальные показатели регионов могут отклоняться. Риск и прибыль

Инвестиция характеризуются, среди прочего, двумя взаимосвязанными параметрами: риском и прибыльностью. Как правило, чем выше риск инвестиций, тем выше должен быть их ожидаемая доходность. Величина инвестиционного риска показывает вероятность потери инвестиций и дохода от них. Величина общего, интегрального риска складывается из семи видов риска: - социального - экономического - финансового - криминального - экологического При этом средний риск страны принимается за единицу, а реальные показатели регионов могут отклоняться. Риск и прибыль

Инвестиции делятся по разным критериям. Например, по способу вложения в бизнес выделяют и портфельные инвестиции. Можно группировать инвестиции и по сроку вложения капитала: краткосрочные, среднесрочные и долгосрочные. О каких конкретно сроках идет речь?

К первой группе относятся вложения, срок которых составляет не более трех лет. Инструментами могут быть банковские депозиты, краткосрочные займы компаниям, покупка федеральных или муниципальных облигаций. Иначе говоря, это консервативные инструменты с малой доходностью и малым изменением цены. На рынке США главным инструментом для краткосрочных займов выступают казначейские векселя.

Вторую группу составляют вложения сроком не более пяти лет. Это как правило снова депозиты, а также среднесрочные облигации надежных эмитентов с высоким кредитным рейтингом. Например, корпоративные облигации крупных американских и российских компаний. Возможно включение небольшого количества акций таких эмитентов.

К третьей группе долгосрочных инвестиций принадлежат вложения сроком выше пяти лет. Долгосрочное инвестирование наиболее подходит для получения высокого дохода, который приносят акции: длительный горизонт позволяет пересидеть неблагоприятные периоды рыночной стагнации и дает акциям реализовать свой потенциал. Поговорим об этих инвестициях подробнее.

Классификация долгосрочных инвестиций

Долгосрочные инвестиции классифицируются по ряду признаков. По виду вложений выделяют :

- портфельные – покупка акций, облигаций, паев и других ценных бумаг предприятий;

- прямые – приобретение доли в бизнесе компании в обмен на финансирование;

- реальные – например, направленные на приобретение физического объекта (недвижимости и др.)

Примером реальной инвестиции с точки зрения частного инвестора может являться участие в договоре долевого строительства жилплощади на ранней стадии с целью последующей реализации жилья. С позиции компании реальной инвестицией может быть лизинг : в этом случае фирма может передать купленное оборудование или транспорт другому предприятию в аренду с правом последующего выкупа или без него.

По целям вложения :

- доходные – направленные на приумножение и сохранение денег;

- стратегические – главная задача состоит в реализации определенных целей

Например, стратегической инвестицией будет являться постепенная покупка голосующих акций с целью получения блокирующего пакета для дальнейшего влияния на деятельность компании. Подробнее смотрите .

По способу отдачи капиталовложения :

- с регулярными выплатами – ежегодное получение дивидендов или погашение купонов;

- с разовым доходом – прибыль поступает инвестору по завершении проекта

Примером разового дохода является участие в долевом строительстве, когда инвестор получает прибыль только после ввода дома в эксплуатацию и реализации построенного объекта.

Учет на балансе компании

С точки зрения предприятия долгосрочными являются инвестиции во внеоборотные активы, а также приобретение объектов с целью последующей перепродажи. Для целей бухучета долгосрочными признаются вложения, срок которых превышает 1 год. К ним относится:

- строительство зданий, сооружений;

- приобретение объектов капитального строительства;

- покупка земельных участков;

- создание или покупка объектов интеллектуальной собственности

Например, компания приобрела земельный участок 400 гектар. Из них 100 гектар предприятие использовало для строительства собственного цеха, а оставшиеся земли фирма держит для перепродажи в будущем другому бизнесу. Именно этот участок считается долгосрочным вложением капитала, а земля под застройкой – долгосрочными активами.

Таким образом, учет долгосрочных инвестиций в компании подразделяется на :

- долгосрочные вложения;

- основные средства;

- нематериальные активы (патенты, лицензии)

Все эти позиции отражаются в активах компании. Они показывают суммарный объем средств, вложенных в собственное развитие.

Финансовые долгосрочные инвестиции

Помимо этого, выделяют финансовые долгосрочные вложения, которые выражаются в форме:

- предоставления займов другим компаниям;

- покупки долей в уставных капиталах иных организаций;

- приобретения ценных бумаг с длительным сроком погашения

Анализируя вложения в долгосрочные финансовые и нефинансовые инструменты, а также иные денежные потоки, инвестор может попытаться спрогнозировать дальнейшее развитие предприятия и оценить его инвестиционную привлекательность.

Когда фирма приобретает долевые или долговые инструменты (акции и облигации), решение о том, следует ли классифицировать эти инвестиции как краткосрочные или долгосрочные вложения имеет довольно важные последствия для оценки компании. Краткосрочные инвестиции отражаются в оборотных активах, и любое снижение их стоимости признается как убыток.

Но : одновременно с этим увеличение цены не признается прибылью, пока ценная бумага не реализована. Поэтому балансовая классификация инвестиций — будь то долгосрочные или краткосрочные вложения — оказывает непосредственное влияние на чистую прибыль предприятия, которая отражается в отчете о прибылях и убытках. Практический вывод в том , что в случае каждой компании необходимо разбираться, к какой категории она относит свои вложения, так как у нее существует определенный простор для манипуляций с отчетностью.

Долгосрочные инвестиции для физических лиц

Для частного инвестора наилучшим местом для долгосрочного вложения капитала является . У него много преимуществ: невысокий порог входа через брокерские компании, ликвидность ценных бумаг, которые легко купить и продать, возможность инвестировать в разных валютах в активы разных стран и др. Ценные бумаги надежно хранятся в депозитарии — в отличие от реального склада, пользование им может быть бесплатным.

Общее правило: чем больше времени инвестор планирует провести в рынке, тем больше акций он может себе позволить и тем выше оценивается его потенциальная доходность. Пенсионные счета молодых американцев, только начавших работать в 20-летнем возрасте, могут включать до 90% акций, несмотря на их риск. Анализ котировок акций говорит о том, что риск владения ими уменьшается со временем и только тень Великой Депрессии 1929 года висит над этим утверждением.

В рамках долгосрочного вложения средств у частного инвестора существует активная и пассивная стратегия. Наиболее известным адептом активных инвестиций является У. Баффет, сделавший на них громадное состояние. Суть стратегии: при подборе ценных бумаг используются фундаментальные компании, говорящие о том, что их реальная стоимость выше той цены, которую сейчас дает рынок. Была популярна в 1940-80 годы. Многие акции Баффет удерживал долгие годы, сделки в его портфеле редки. Менее известно то, что покупал он и облигации кризисных компаний, если мог делать это по выгодной с его точки зрения цене.

Пассивная стратегия инвестиций появилась позднее (в 1990-е годы) и сегодня даже считается синонимом долгосрочного вложения и распределения капитала. Другое название стратегии: портфельная. Это не полные синонимы, но не будем усложнять. Причиной ее появления стало широкое распространение активной стратегии — а то, что известно всем, перестает работать. Эту стратегию также упрощенно называют «купил-держи» и она делает акцент не на показателях ценных бумаг, а на конкретном инвесторе. Суть ее в следующем:

- Инвестиции не в локальные ценные бумаги, а в их фонды, что убирает риск банкротства отдельной компании

- Фонды отслеживают , а не пытаются обыграть их трейдингом

- Минимальные комиссии. Чем меньше берет управляющая компания за отслеживание индекса, тем лучше

- Инвестиции в разные классы активов — акции, облигации, недвижимость и пр.

- Проведение ребалансировки для возврата к выбранному уровню риска

- Необязательное, но желательное условие: пополнение портфеля с целью усреднения цены

В результате последователь такой стратегии не пытается обыграть доходность рынка, как активный инвестор, а лишь следует за ней в той доле, в каком индексные фонды находятся в его портфеле. Например, если у инвестора 20% индексного фонда на акции США крупной капитализации, то пятая часть такого портфеля отразит состояние американского фондового рынка. Состав каждого инвестиционного портфеля уникален и зависит от конкретного человека, его целей, возраста, рыночных взглядов и склонности к риску.

Отличительной чертой долгосрочных вложений, как говорилось выше, будет большой процент доходных инструментов в портфеле, в первую очередь акций. Есть специальные фонды, привязанные к возрасту инвестора, которые постепенно сокращают долю акций со временем — читайте .

Характеристики долгосрочного размещения капитала (с 1970 по 2010 год) представлены на графике выше, где изображен классический портфель из американских акций и облигаций в соотношении 60/40. Рассмотрены наилучший, наихудший и средний варианты. Видно, что в первые годы имеется сильный разброс доходностей, который однако уменьшается со временем и к концу срока составляет 5.4% в год сверх инфляции. Абсолютная величина при этом даст многократное увеличение капитала.

Плюсы долгосрочных инвестиций

Уоррен Баффет говорил: «Если вы не думаете о владении акцией в течение 10 лет, даже не думайте о том, чтобы владеть ею в течение 10 минут». Исторически доказано, что долгосрочные инвестиции приносят больше доходности, чем краткосрочные.

Вложения финансов на длительный срок имеют следующие преимущества :

- долгосрочные вложения средств в акции делают доходность более предсказуемой и инвестору не стоит переживать из-за падений цен на фондовом рынке. Удержание акций длительное время дает шанс на восстановление и прибыль;

- налоговые льготы – прибыль, достигнутая в краткосрочные периоды, облагается налогом как регулярный доход, тогда как доходность длинных инвестиций освобождается от уплаты подоходного налога. Проще говоря — пока прибыльные акции не проданы, налог не платится, что позволяет делать накопления по принципу ;

- снижение издержек – долгосрочный инвестор не проводит много операций на фондовом рынке, что приводит к минимизации расходов на брокерские комиссии;

- достижение финансовых целей – инвестор может сохранить свои деньги от инфляции и одновременно с этим сделать накопления, например, на образование детей или безбедную старость. Краткосрочные инвестиции при разумном риске дают лишь спасение от инфляции.

Риски долгосрочных инвестиций

Основные риски долгосрочного инвестирования следующие. Во-первых, при покупке отдельных ценных бумаг существует риск банкротства эмитента и потери средств — однако наличие диверсифицированных фондов решает эту проблему. При использовании одной валюты с связанной с ними активами (например, только рублей и российских акций или только долларов и американских акций) возникает валютный риск ослабления одной валюты к другой. Для его решения можно использовать как разные валюты, так и активы из разных стран. Высокая доходность требует принять заметный уровень просадки — рынок акций даже развитых стран может падать на 50% и более. Но точно будущую доходность рассчитать нельзя. И наконец, само понятие долгосрочных инвестиций предполагает вложения на длительный срок и потерю ликвидности капитала.

Выводы

Вкладывать ли средства на длительный срок для роста своего благосостояния каждый решает сам. В настоящий момент такие вложения капитала доступны россиянам в том числе на зарубежном брокерском счете со страховкой до 500 тысяч долларов. Для начала достаточно 4-5 тысяч $. Кроме брокерского счета можно также использовать зарубежные страховые компании инвестиционного типа, которые имеют свои особенности, но тоже достаточно надежны.

Для активной стратегии нужно выбирать и отслеживать отдельные ценные бумаги, для пассивных портфельных инвестиций достаточно составить свой портфель из индексных фондов и держаться выбранного соотношения. В российской юрисдикции это в основном паевые и с недавнего времени биржевые паевые инвестиционные фонды (БПИФ), в зарубежной наиболее популярны и доступны . Некоторые такие фонды с иностранными активами обращаются и на Московской бирже.

Долгосрочное портфельное инвестирование требует убежденности, настойчивости и способности ничего не делать, когда другие активно совершают сделки на текущих новостях. Важно не поддаваться панике в те периоды, когда стоимость портфеля заметно снижается — например после рынок США падал более двух лет с лета 2000 по конец 2002 года. Но при должном терпении такой подход почти наверняка принесет высокую относительно консервативных вложений доходность.

23 Апр

Какие вложения называются долгосрочными

Вложение собственных средств в какие-либо объекты с целью получения прибыли сегодня довольно распространено. Это называется инвестированием.

К нему прибегают многие владельцы капитала, чтобы нарастить собственные активы и увеличить объёмы производства предприятия. Физические лица полученный доход тратят на крупные покупки, а некоторые используют инвестирование в качестве основного дохода.

Вложения средств могут носить разный характер. Он зависит от времени, в течение которого инвестор планирует получить вложенные средства и прибыль.

Различают инвестиции:

- Краткосрочные. Средства вкладываются на срок от нескольких часов до одного года. К примеру, вы можете провести пару удачных сделок на и заработать высокий доход за 5 часов. Это редкие случаи, но они имеют место быть. Сюда же относят популярный . Обычно он открывается на год;

- Среднесрочные. Длятся от года и до трёх лет. Таким способом можно заработать проценты на банковском вкладе, рынке акций или купив долю в ;

- Долгосрочные. Период реализации составляет от трёх лет. Чаще всего он не превышает 5 лет, но может затянуться и на несколько десятков. Последний вариант характерен для глобальных , которые присуще государству на внутреннем и внешнем рынках. Это строительство крупных объектов международного назначения, например, аэропорта.

В статье мы рассмотрим именно долгосрочные инвестиции. Эта сфера находит всё больше приверженцев, так как в отличие от краткосрочных вложений, может приносить стабильный высокий доход.

Такими инвестициями чаще занимаются крупные предприятия или частные инвесторы, обладающие большими накоплениями. Маленькие суммы здесь не фигурируют, так как риск быстрой потери средств на первоначальном этапе может привести к полной утрате вложений. С крупными суммами в этом плане легче, если потеряется часть, потом можно вернуть намного больше.

Большинство специалистов не различают среднесрочные инвестиции. Они считают, что долгосрочные вложения допускается учитывать со сроком от одного года. Таким образом, срок долгосрочных инвестиций может длиться от 12 месяцев до пяти лет (в большинстве случаев).

Какие плюсы и минусы

Рассматривая долгосрочные инвестиции в качестве вложения средств, многие полагаются на их преимущества.

Плюсы:

- Могут принести высокий доход через несколько лет, который будет носить постоянный характер (сегодня вы вложите средства, несколько лет будете ждать окупаемости, а затем сможете получать чистую прибыль без вложений собственных денег);

- Возможно, ваши накопления окупятся не один раз (то есть, за время действия проекта вы несколько раз сможете получить сверхкрупную отдачу);

- Деньги постоянно находятся в обороте, а это значит, что при удачном развитии событий вы не останетесь без дохода;

- Не подвержены влиянию со стороны кратковременных скачков рынка (можно сегодня часть потерять, а завтра же получить больше. Данный вариант не пройдёт с краткосрочными вложениями, которые сильно зависят от волатильности рынка).

Несмотря на внушительные преимущества, такие виды вложений привлекают не всех инвесторов, т.к. есть и недостатки.

Минусы:

- Нет возможности (вы вложили средства сейчас, а первый доход получите через несколько лет);

- Можно потерять все средства. Такое бывает в случае неграмотного управления . Вкладываются средства в перспективный проект, а специалиста для его продвижения нет;

- Отсутствие ликвидности (невозможно обернуть средства в течение срока вложения). Вы не сможете взять часть денег из проекта на собственные нужды. В противном случае с идеей долгосрочного инвестирования придётся распрощаться.

Разделяем инвестиции по видам

Существует несколько форм долгосрочных инвестиций.

Они могут классифицироваться по объектам:

- Финансовые (вложение денег в любые ценные бумаги: акции, облигации, фьючерсы, опционы и т. д.);

- (вливание активов в строительство, развитие производства, обучение персонала и прочее).

По стадиям, на которых находится развитие проекта, различают вложения:

- Завершённые (означает, что проект реализован или цель инвестиций достигнута). К примеру, вы в доме на этапе застройки. Когда здание введено в эксплуатацию, вы уже можете распоряжаться своим имуществом, то есть, объект строительства завершён;

- Незавершённые (вы ещё не реализовали основную цель вложений). Здесь может быть рассмотрен и начальный процесс инвестиций, когда вы только внесли активы и этап, близкий к завершению.

Способы долгосрочных инвестиций в зависимости от выплат:

- С единовременным доходом (то есть, вы купили квартиру на стадии застройки, а после ввода дома в эксплуатацию по более высокой цене);

- С распределённой прибылью (в этом случае после завершения строительства вы принимаете решение о . Доход будет поступать с регулярностью, описанной в договоре аренды между вами и жителем).

Вложения бывают также:

- Государственные;

- Предприятия;

- Физического лица.

Классификация вливания средств по целям:

- Стратегические (ваша цель – поглотить какую-нибудь фирму. Вы скупаете акции компании до тех пор, пока ваш пакет ценных бумаг не даст вам права решающего голоса в управлении этой фирмы);

- Направленные на получение дохода (вы хотите только приумножить свой капитал и не рассчитываете на участие в составе руководства акционерного общества).

Источники для вложений

Для того чтобы инвестировать, необходимо для начала задуматься, где взять средства для этих целей.

Существует две формы финансирования долгосрочных инвестиций:

- За счёт собственных средств;

- За счёт привлечённых активов.

Когда есть деньги на цели инвестирования, это позволяет нарастить . Но следует понимать, что у вас должны быть именно свободные средства, отсутствие которых не ухудшит вашего финансового положения. В противном случае при неудачном результате сделки, вы можете лишиться собственных средств, которые нужны были вам для других целей.

Если же личные накопления отсутствуют, то можно воспользоваться и привлечёнными.

Они состоят из:

- Займов (чаще всего из ресурсов банка);

- Помощи из бюджета;

На цели долгосрочных инвестиций вы можете взять банковский кредит или одолжить средства у знакомых. Предприятие может воспользоваться займом другой фирмы под небольшой процент. Для физических лиц это может оказаться невыгодным, так как ставки по банковским кредитам не вызывают желания ввязываться в сомнительную авантюру.

Если вы на 100% уверены в удачной реализации задумки и рассчитали все возможные риски, то можете взять и заем. Однако, при неблагоприятном стечении обстоятельств вы можете лишиться не только денег, которые заняли, но ещё и останетесь должны кредитной организации в течение нескольких лет.

Если у вас уже есть собственная небольшая компания, вы можете рассчитывать на средства из бюджета. Выделяет их государство на значимые в пределах региона и страны цели. К примеру, вы собираетесь развивать . Для этого потребуется документальное оформление вашего и его дальнейшее рассмотрение местной администрацией.

Привлечение инвесторов выгодно в том случае, если вы хотите профинансировать . К примеру, вы уже вложили собственные деньги в . У вас появилась интересная задумка, которая в дальнейшем может обернуться большим притоком средств.

Если на данный момент вы не обладаете финансами для её реализации, то можете , грамотно преподнеся им собственные мысли. Для этих целей создаётся бизнес-план, который содержит все технические моменты и расчёты по проекту.

Финансовые и реальные вложения

Основная суть долгосрочных инвестиций – их разделение по объектам вложений. Чаще всего предметом длительных вливаний средств становятся составляющие реального инвестирования.

Состав долгосрочных инвестиций может включать вложения в:

- Строительство зданий;

- Приобретение оборудования;

- Ремонт имеющейся техники;

- Лицензии;

- Патенты;

- Товарные знаки;

- Новейшие разработки;

- Исследовательские работы.

Чаще всего такая форма инвестиций характерна для предприятий или государственного аппарата. Частный инвестор, при наличии крупных сумм, может позволить себе приобрести недвижимость, автомобили или проспонсировать какую-то фирму на выгодных для себя условиях.

Сделки с такими объектами проходят исключительно на долгосрочной основе. Доход от подобного рода инвестирования можно получить минимум через пару лет.

Другое дело, финансовые инвестиции на долгосрочной основе: они могут размещаться сроком от одного года и не требуют громоздких вложений от своего владельца. Такой вид получения дохода распространён и среди физических лиц. Последние в основном передают накопления квалифицированному посреднику, который за плату оказывает услуги финансового консультанта.

Финансовые инвестиции характерны для валютного и . Вы можете использовать для этих целей площадки брокерских компаний, а также размещать средства в паях ПИФов. Покупая акции, облигации, форварды или валюту, вы тем самым становитесь участником инвестирования.

Скупаем ценные бумаги

Самый распространёнными примерами долгосрочных инвестиций считаются ценные бумаги на фондовом рынке. Сегодня вы покупаете, к примеру, акции по одной цене, а через год продаёте по другой и получаете прибыль. На этом принципе и построено финансовое инвестирование.

Самое главное правило – не поддаваться волатильному течению биржи. Это процесс, который затрагивает смену стоимости ценной бумаги в течение дня или более крупного периода.

Если волатильность носит временный характер, не стоит опасаться за собственные средства. При закономерном падении цены необходимо вовремя избавиться от невыгодного актива, чтобы не потерять средства целиком. Лучше заменить его другим.

При совершении сделок с ценными бумагами рекомендуется покупать в тот момент, когда цена на актив упала до минимальной планки. В этом случае можно в дальнейшем получить максимальный доход.

Стратегическое инвестирование

Давайте разбираться, что понимается под стратегией вложений. Долгосрочные инвестиции часто носят стратегический характер. Это означает, что предприятие может поставить определённую цель на время вливания средств в крупный объект.

Чаще всего эта цель не подразумевает получение дохода на начальном этапе, а имеет стратегию по контрольным действиям в будущем по отношению к объекту инвестиций.

К примеру, крупная компания может поставить цель – сделать другую фирму свои дочерним предприятием. Для этих целей она постепенно скупает акции на фондовом рынке этой фирмы. Этот процесс длится несколько лет. На протяжении него крупная компания не планирует отказываться от своей цели и все вновь появившиеся свободные средства вливает в покупку акций.

Как только пакет ценных бумаг становится внушительным и дающим право контрольного голоса на собрании акционеров, крупная компания приступает к самому важному этапу. Ею оглашается решению по присоединению объекта инвестирования. В дальнейшем она получает прибыль от деятельности нового филиала.

Инвестируем в строительство и недвижимость

Покупка недвижимости в целях получения дохода распространена не только среди крупных предприятий, но и частных инвесторов. Покупая квартиру в доме, который есть ещё только по бумагам, можно понести минимальные расходы. Как только здание построится, появится два варианта для извлечения прибыли. Это называется .

Во-первых, можно продать такую недвижимость намного дороже цены покупки. А можно и сдавать её в аренду. Во-вторых, вложения окупятся через длительный период, но могут принести значительно больше, чем просто продажа квартиры. Впоследствии можно найти покупателя и на арендуемое жильё.

Главные недостатки долгосрочных инвестиций в недвижимость:

- Возможность потерять средства, если проект не будет реализован по вине застройщика;

- Со временем недвижимость теряет свою стоимость, а потому нужно знать, когда лучше продать её;

- Здание постоянно требует ремонта, а это дополнительные средства (особенно если оно сдаётся в аренду);

- Если помещение пустует по причине отсутствия на неё клиентов, то собственник может получать только убытки.

Важно учесть, что такие объекты лучше покупать в период затишья на рынке недвижимости. Тогда можно приобрести помещение по наиболее выгодной цене. К примеру, квартиру лучше покупать в летний период.

Как вложить средства в транспорт, оборудование и другую технику

Распространённым на сегодня является . Он означает сдачу техники в длительную аренду с последующим выкупом. Это довольно удобный процесс, позволяющий инвестировать.

Пример. Вы покупаете автомобиль и сдаёте его в аренду. Как только транспортное средство окупилось, вы можете его продать. Главное, чтобы состояние средства передвижения позволяло это сделать. В этом есть недостаток вложения средств в крупную технику, оборудование и прочее. Техника изнашивается и требует регулярного ремонта. В некоторых случаях ремонт обойдётся в крупные суммы, которые исключают целесообразность дальнейшего использования объекта инвестирования. Если же своевременно выделять средства на починку, а не использовать их только в личных целях, то можно получать стабильный доход.

Развиваем производство

Инвестировать в собственное предприятие – это предпосылка успешного бизнеса. Если выделять средства на покупку нового оборудования, производить починку имеющегося, а также постоянно проводить повышение квалификации персонала, можно сделать из маленького предприятия большой бизнес.

На первых порах этот процесс будет весьма затратным, но в будущем он окупится сторицей. Собственный бизнес всегда требует вложений и часто в денежном выражении. Чтобы фирма развивалась и увеличивала оборот, необходимо увеличивать производительность. Это принесёт хорошую прибыль и позволит занять определённую нишу на рынке.

Доход от золота

По большей части является . Вы приобретаете несколько грамм золота и ожидаете, когда оно поднимется в цене.

Здесь есть два существенных минуса:

- Купить слиток по номинальной цене у вас не получится, так как банк-продавец делает свою наценку. Следовательно, и прибыль будет меньше;

- Золото подлежит особой системе хранения, которая тоже стоит денег. Вы не сможете держать слитки дома, так как даже любой отпечаток на нём снизит его стоимость.

Чтобы инвестор не имел контакта с драгоценным металлом, банки придумали . Они предполагают, что вы покупаете золото, но как таковых слитков на руки не приобретаете. Золото у вас прописано лишь на бумаге. Вы имеете дело только с деньгами от разницы в цене покупки и продажи.

Где взять валюту

Не остаётся в стороне и небезызвестный рынок Forex. На нём можно приобрести валюту, а затем продать по более высокой цене. Поклонников у данного процесса не так много, так как процесс инвестирования больше напоминает рулетку.

Процент выигрыша достаточно мал. Это связано с высокой волатильностью, которая за секунды может «съесть» ваш капитал.

Суть валютного рынка – покупка валютной пары и отслеживание изменения цены. Чаще всего такой деятельностью занимаются только профессионалы и лишь те, кто имеет приличные суммы. Обычному инвестору здесь нечего делать, так как с маленькими вложениями можно моментально уйти в убыток.

Как стать инвестором

Долгосрочные вложения требуют тщательной подготовки и взвешенных решений. Любой неосторожный шаг может лишить вас первоначального капитала. Здесь требуется внимательно относиться к каждому шагу и оценивать все возможные риски.

Если вы желаете стать инвестором долгосрочного проекта, следуйте рекомендациям:

- Определитесь с объектом вложений. Выберите, что для вас важно, какой доход вы хотите получать. Лучше ищите ту сферу, в которой хорошо разбираетесь. От этого шага зависит ваш доход и дальнейший настрой на инвестирование. Немаловажное значение играет и сумма вложений: если она внушительная, то вы располагаете большим количеством инструментов для заработка;

- Как только объект выбран, изучите как можно больше информации о нём. Просмотрите интернет-сайты, отзывы, телевизионные передачи, послушайте новости. Не пренебрегайте чтением специальной литературы. Чаще в ней содержится больше практических моментов, чем в интернете. Можно посетить различные семинары, курсы по обучению и подготовке. Самую ценную информацию можно получить из уст опытного инвестора. А потому постарайтесь отыскать такого человека;

- Составьте прогноз по возможному развороту событий. Здесь учитывайте все нюансы выбранного направления. Просчитайте возможную минимальную и максимальную прибыль. Продумайте самые неблагоприятные события и их влияние на объект инвестирования. Соотнесите возможные риски и ваше желание расстаться с кровными накоплениями. Вы должны просчитать абсолютно всё, чтобы в дальнейшем знать, как реагировать на ту или иную ситуацию;

- Теперь можно приступать к самому процессу инвестирования: займитесь покупкой инструментов вложений (ценных бумаг, валюты, техники, оборудования или обучающих курсов для персонала);

- Отслеживаем ситуацию на рынке и состояние ваших активов. Если вы заметите тенденцию резкого спада цены, который уверенно набирает обороты – не ждите, когда останетесь без единого гроша. К примеру, если вы , продайте их, а на вырученные средства купите ценные бумаги другой компании;

- Анализируем процесс. Своеобразный аудит вложений. Следите за движением вашего капитала. Если есть доход, обязательно записывайте его размер с учётом первоначальных расходов. Так можно определить эффективность вложенных средств и вовремя избавиться от неликвидных долгосрочных активов.

Риски долгосрочных инвестиций

Длительные вложения подразумевают высокий риск для владельца капитала. Трудно предугадать, какой будет экономика через несколько лет, а потому прогноз эффективности инвестиций нелегко посчитать.

Существуют следующие основные риски такого рода инвестиций:

- Шанс всё потерять на первоначальном этапе достаточно велик. Это может быть связано с незнанием сферы бизнеса или неграмотной системой управления активами. При небольших вложениях частного инвестора этот риск увеличивается в несколько раз;

- Длительная окупаемость. Возможно что ваши вложенные средства вернутся совсем нескоро, а это чревато дополнительными расходами на поддержание жизнедеятельности проекта;

- Никто не гарантирует получение дохода по итогам окончания срока инвестирования. Просчитать прогноз на 100% не под силу даже опытному специалисту, а потому результат может быть неожиданным и далеко не в пользу владельца капитала.

Также инфляция усиливает риск долгосрочных инвестиций. Если её темпы уверенно растут, то и ваш доход в итоге окажется меньше запланированного.

Нестабильная обстановка в стране – тоже не лучшее время для долгосрочных инвестиций. Дальнейшая неизвестность и неуверенность в будущем дне может послужить причиной разочарований в процессе инвестирования.

Определяемся с эффективностью инвестиций

Чтобы понять, выгодными ли окажутся вложения, следует провести анализ всех аспектов, которые могут повлиять на них.

Принципы обоснования эффективности инвестиций включают:

- Определение минимальной суммы возможного дохода. Для этих целей необходимо рассчитать ту стоимость средств, которая может быть получена в случае ликвидации самого проекта. К примеру, если вы вложили деньги в акции, тогда необходимо посчитать их ликвидационную стоимость. Она состоит из суммы всех активов предприятия, делённых на общее число акций. Полученная цена – это и есть та, что будет вам выплачена, если ;

- Сравнение ликвидационной стоимости и фактической. Опять же рассмотрим на примере ценных бумаг. Обратитесь к фондовой бирже и узнайте котировку акций на данный момент. Если при этом ликвидационная цена больше рыночной, то такой актив считается недооценённым. Это значит, что у компании есть большой потенциал, а значит, её акции могут вырасти в несколько раз в ближайшей перспективе;

- Оценка актива. На примере тех же акций необходимо узнать, какой ориентировочный доход можно с них получать. Акции могут увеличиться в цене, а также по ним предусмотрена выплата дивидендов. Если стоимость растёт, а дивиденды выплачиваются своевременно, значит, фирма набирает обороты. Чем крупнее предприятие, тем меньше стоимость их дивидендов в процентном соотношении. Также при вложении в компании, которые появились на рынке недавно, ожидать дивиденды в первое время – бессмысленное занятие. Но как только объём продаж акционерного общества вырастет, вы можете рассчитывать на дополнительный доход в виде дивидендов.

Также при управлении долгосрочными инвестициями необходимо уделить внимание таким факторам:

- на рынке;

- Скорость появления инноваций;

- Состояние экономики в стране.

Эффективность долгосрочных инвестиций точно просчитать невозможно. Примерная величина дохода на основе произведённых расчётов также может не соответствовать действительности, так как обстановка в стране и новые события могут резко изменить направление цены актива.

Важен и коэффициент структуры инвестиций, который определяет диверсификацию портфеля (если вы вложили деньги в разные виды ценных бумаг, то это может принести больший доход и сохранить средства).

Учёт долгосрочных инвестиций

Долгосрочные инвестиции – это поток капитала, который обязательно необходимо фиксировать на балансе предприятия. Они учитываются в качестве внеоборотных активов по счёту 08.

Целями учёта инвестиций считаются:

- Полное и своевременное отражение в балансе всех средств, направленных на инвестиции;

- Контроль за всеми этапами проекта;

- Достоверное отражение инвентарной стоимости активов;

- Наблюдение за фондом долгосрочных инвестиций (в нём должно быть достаточное количество активов).

К примеру, предприятие решило инвестировать в собственное производство и купило станок за 155 760 рублей с учётом . В строке баланса, отражающей внеоборотные активы, будет в итоге отражена стоимость оборудования и цена его доставки – 9040 рублей, включая НДС.

На основе первичных документов происходит сверка сумм и расчёт НДС, а в бухгалтерском учёте это отразится следующим образом.

| Д-т | К-т | Сумма, руб. | Операция |

| 08.4 | 60 | 132 000 | Цена станка |

| 19 | 60 | 23 760 | Начислен НДС по станку |

| 08.4 | 60 | 8000 | Стоимость доставки |

| 19 | 60 | 1040 | Начислен НДС по доставке |

| 01 | 08.4 | 140 000 | Цена ввода в эксплуатацию станка |

| 19 | 60 | 24 800 | Учтён суммарный НДС |

Здравствуйте!

Долгосрочные инвестиции - это обычно не самая быстрая тактика обогащения. Здесь не будет молниеносных результатов. Это процесс, который тянется многие годы и становится образом жизни.

Он требует терпения, спокойствия, а также способности сохранять хладнокровие во времена, когда рынок неспокоен. А это неизбежно будет происходить. Поэтому если готовы, присоединяйтесь.

Если рассуждать логически, то долгосрочные инвестиции - это любые инвестиции, рассчитанные на долгосрочную перспективу. Хотя технически это правда, само определение не очень полезно.

Поэтому слегка переформулировав, скажу так: долгосрочные инвестиции - это любые инвестиции с наибольшей вероятностью максимизации прибыли за 10-летний период (и более) по сравнению с конкурирующими альтернативами. Пожалуй, так будет наиболее точно и емко.

Пример

Земля - самый простой пример долгосрочных инвестиций. Как это работает?

Например, производитель, который хочет расширить свою фабрику, покупает 300 акров земли. 100 акров он использует для застройки (заводские здания, офисы), а остальное удерживает и сдает в аренду другому бизнесу. Таким образом, земля уже перестает быть инертным активом, начинает котироваться как долгосрочная инвестиция.

Какие вложения не являются долгосрочными

Есть виды вложений, предназначенные для безопасного хранения наличных, на то время пока они не используются в других целях. Поэтому они к долгосрочным инвестициям не относятся.

Речь идет о:

- депозитных сертификатах;

- сберегательных счетах в банке;

- одноранговом кредитовании.

Обычные временные рамки для краткосрочных инвестиций - от 3 до 12 месяцев. Значит, краткосрочные облигации с периодом погашения меньше тоже нельзя отнести к долгосрочным.

Плюсы и минусы

Плюсы долгосрочных инвестиций с точки зрения инвесторов:

- Меньше стресса. Нет нужды постоянно следить за рынком акций. Можно игнорировать текущие рыночные волнения, ставить финансовые цели с учетом будущих перспектив.

- Экономия времени. Не нужно пристально следить за локальными рынками. На длинных дистанциях большую роль играют финансовые показатели компаний, в которые мы вложились.

- Избавляет от эмоциональной торговли. Долгосрочные инвестиции помогают сохранить ясное мышление и трезво смотреть на перспективы роста своих активов.

- Сила сложных процентов на нашей стороне. Трейдинг (спекуляция на цене) позволяет зарабатывать только на разнице. Дивиденды от долгосрочных инвестиций стабильно капают на счет, со временем прибыль только растет. Каноничный пример такого инвестора - Уоррен Баффетт.

Минусы:

- Трудный старт. Долгосрочным инвестициям нужен хороший капитал на старте. Чем меньше сумма, тем дольше придется ждать отдачи.

- Глубокие знания в отрасли. Чтобы успешно достичь поставленных финансовых целей, инвестору необходимо досконально изучить отрасль, в которую он инвестирует (основы фундаментального анализа). Это сужает количество доступных направлений.

- Упущенная прибыль. Вкладывая все в долгосрочные инвестиции, теряешь шанс извлечь прибыль с волатильности рынка.

В общем, есть как плюсы, так и минусы. Придется взвешивать все за и против.

Виды

Во-первых, акции. Это фактически доля в компании, которую акционер покупает в расчете на то, что она вырастет и станет дороже.

Например, в декабре 2002 г. одна акция Apple (AAPL) продавалась по $1,02 за штуку. Сегодня их цена уже перевалила за 200 долларов за акцию.

У акций есть следующие преимущества:

- это «бумажные» инвестиции, а значит, не нужно лично управлять собственностью или бизнесом;

- инвестиции в акции - это инвестиции в реальную экономику;

- за исключением кризисов, фондовый рынок в долгосрочной перспективе всегда только растет;

- многие акции платят дивиденды, обеспечивая стабильный приток финансов для реинвестирования;

- большинство акций ликвидные, что позволяет быстро и легко покупать и продавать их.

Поэтому во многих отношениях именно акции являются основными долгосрочными инвестициями.

Во-вторых, облигации. В отличие от акционеров, которые фактически владеют частью компании, держатели облигаций - кредиторы эмитента. Это означает, что они только ссужают деньги под процент. Облигации приобретаются в расчете на регулярный доход по купону и полный возврат при погашении облигации.

Для долгосрочного инвестирования интересны государственные и корпоративные облигации со сроком погашения больше 10 лет.

В-третьих, паевые инвестиционные фонды и биржевые фонды (ETF). Паевые инвестиционные фонды и ETF сами по себе не являются инвестициями. Вместо этого они функционируют как портфели из большого количества различных акций и облигаций.

Некоторые из них управляются профессионально, а другие отслеживают популярные рыночные индексы.

Но из-за этой диверсификации и профессионального управления фонды являются одной из лучших долгосрочных инвестиций. Они особенно ценны для людей, которые хотят инвестировать, но не знают много о процессе.

Все, что нужно сделать, это вложить определенную сумму инвестиционного капитала в один или несколько фондов, деньги начнут активно работать вообще почти без нашего участия.

В-четвертых, недвижимость. Для потенциального отечественного инвестора фондовые рынки - это еще слишком сложно и рискованно. А вот недвижимость - отличная альтернатива акциям и первый номинант на роль долгосрочной инвестиции.

Самый простой способ инвестировать в недвижимость - купить квартиру. Если же денег нет, а с ипотекой связываться неохота - можно инвестировать в те же ETF и паевые фонды, работающие с недвижимостью (Vanguard Real Estate ETF - VNQ, iShares Global REIT - REET и иже с ними).

В-пятых, альтернативные инвестиции. Это инвестиции, которые выходят за рамки традиционных «длинных» акций, облигаций, долей в фондах. Например, альтернативные инвестиции могут делать ставки на золото, товары, предметы коллекционирования или роскоши.

Такие инвестиции требуют особой осторожности. Впрочем, сегодня многие альтернативные стратегии инвестирования стали более доступными в виде взаимных фондов и ETF с меньшим количеством ограничений на покупку.

Какие существуют источники финансирования долгосрочных инвестиций

Основные источники долгосрочного финансирования - это:

- личный капитал;

- акционерный капитал;

- венчурное финансирование;

- международное финансирование посредством займов в иностранной валюте.

К таковым также можно отнести кредиты от финансовых институтов, а также государственных и коммерческих банков.

Расчет эффективности инвестиций

Долгосрочным инвесторам не нужно напоминать о том, как важно следить за колебаниями финансовых поступлений.

Анализ окупаемости инвестиций даст важную информацию о том, какие стратегии оказались рабочими, а какие не очень, поможет выбрать самые эффективные из них. Есть разные способы посчитать окупаемость инвестиций. Самый простой - высчитать общий доход.

Вот формула:

(Сумма инвестиций на конец года - сумма инвестиций на начало года) + дивиденды = общая прибыль.

Например, если мы купили акций на $7543, а теперь они стоят $8876, наша прибыль составит 1333 долл. Добавим сюда дивиденды в размере $350. Каков общий доход? Считаем: (8876 — 7543) + 350. Получаем общий доход $1683 или 22,31% в процентах.

Правда, нужно понимать, что такой учет не включает изменение валютных курсов с течением времени, поэтому для получения точных данных придется использовать более сложные формулы (а лучше не ломать мозг и найти в интернете онлайн-калькуляторы либо скачать приложение на смартфон).

Пошаговая инструкция, как инвестировать в долгосрочные активы

На самом деле начать гораздо проще, чем кажется. Чтобы не терять зря время, идите проторенными дорожками и воспользуйтесь готовой инструкцией приумножения капитала с помощью долгосрочных инвестиций.

Выбор инвестиционных объектов

Задайте себе вопрос: «Для чего я вкладываю?». Вы экономите на пенсию, первоначальный взнос на дом или образование детям? Можно иметь несколько целей. Когда цели определены, можно приступать к выбору инструмента.

Например, если мы инвестируем в отдельные акции, нужно ожидать, что некоторые из них разочаруют нас, теряя позиции. Облигации более надежны, дают стабильный доход, но резко взлететь с ними не выйдет.

Сбор информации по объектам инвестирования

Начните с обзора финансовых показателей компании.

Главные документы, которые нас интересуют - это:

- Общий годовой отчет, который включает все ключевые финансовые показатели. Здесь можно просмотреть баланс компании, ее источники дохода и то, как она обрабатывает свои денежные средства, а также все статьи расходов.

- Ежеквартальная информация об операционной деятельности и финансовых результатах.

Не хватает времени на изучение? Читайте готовую аналитику от своего брокера.

Приобретение активов

Откройте брокерский счет. Прежде чем вы начнете размещать деньги в акциях, нужно получить хотя бы элементарное представление об инвестировании. И, конечно же, нужен финансовый счет, с которого можно инвестировать.

Брокер - это компания-посредник, с помощью которой обычные инвесторы могут покупать/продавать активы, такие как акции, облигации и пр.

Мониторинг рынка и просмотр портфеля инвестиций

- Поддерживайте актуальность. Стандартное правило для долгосрочных инвестиций - пересматривать свой портфель каждые шесть месяцев. Если какие-либо вклады «протухли» или их ценность в далекой перспективе кажется несущественной, подумайте об их продаже. Не нужно держаться за неэффективные инвестиции.

- Следите за альтернативами. Если вы найдете акцию или фонд, которые могут принести больше прибыли, чем одна из ваших существующих инвестиций, подумайте о расширении и оптимизации портфеля.

- Перебалансируйте состав портфеля. Со временем некоторые долгосрочные инвестиции начнут работать лучше, чем другие. Поэтому нам необходимо перераспределять активы, чтобы вовремя избавляться от неликвида и находить новые направления для инвестиций.

- Следите за риском. Баланс между риском и вознаграждением имеет решающее значение для достижения финансовых целей. Хорошая стратегия - снижение уровня риска по мере приближения к цели. Чаще для этого постепенно избавляются от акций роста и сосредотачиваются на дивидендных акциях голубых фишек и облигациях.

Топ брокерских компаний

В последнее время на российском рынке сложился «костяк» из пяти крупнейших брокеров, которые уже несколько лет удерживаются в топе.

Речь идет о таких игроках:

- Финам;

- Сбербанк CIB;

- ФК Открытие;

- ВТБ Капитал.

Впрочем, официальная методика составления рейтингов - это не истина в последней инстанции. Поэтому выбирать брокера нужно исходя из своих личных требований (лицензирование, надежность, минимальный вклад, доступные активы, комиссии, уникальные предложения и т. д.).

Бухгалтерская отчетность

Тонкости бухгалтерского учета зависят от многих факторов. Если мы владеем небольшим количеством акций через брокера - это одно. Если нам принадлежит контрольный пакет и мы фактически управляем бизнесом - это другое.

В целом раскрытию подлежит:

- информация о справедливой и рыночной стоимости инвестиций в ценные бумаги;

- информация о доходах/расходах, возникающих в результате операций с активами;

- объемы новых долгосрочных инвестиций.

Хотя обычному инвестору, работающему с лицензированным российским брокером, можно не ломать голову над бухгалтерией - все посчитают за него, отчисления в налоговую сделают.

Ну и совсем крамольная мысль - зарегистрироваться у оффшорного брокера и вообще не вести никакой отчетности. Впрочем, если косить профит, жить на широкую ногу, не делясь с государством, это чревато последствиями.

Вот несколько простых правил, которые помогут сориентироваться на рынке и составить эффективный портфель активов для долгосрочных инвестиций:

- Диверсифицируйте. Распределяйте свои риски, инвестируя в разные инструменты и рынки. Например, в паевые фонды, облигации, акции и другие инструменты. Универсальное правило управления капиталом заключается в том, что ни один актив не должен составлять более 10% от вашего общего портфеля . Например, не больше 10% акций Coca-Cola от общего портфеля акций.

- Проведите исследование. Воспользуйтесь данными из разных источников. Инвестируйте в компании, чьи продукты и стратегии вам нравятся. В интернете есть множество сайтов для сравнения и других ресурсов, которые помогут проанализировать и понять долгосрочные инвестиции. Конечно, былые заслуги не являются гарантией будущих успехов. Но я, как правило, предпочитаю работать с фондом или компанией, которые показывают хорошие результаты как минимум последние 3-5 лет.

- Реинвестируйте дивиденды. Большая часть общего роста в стандартном портфеле акции/облигации обусловлена реинвестированием дивидендов, а не стремительным повышением курса акций. Доходность 3-5-8% может показаться небольшой, но в перспективе это очень неплохо . Выберите эмитента с безупречной историей дивидендов и привлеките на свою сторону всю мощь сложных процентов.

- Торгуйте против тренда. Знаю, этот совет гораздо легче дать, чем соблюдать. Но мы не трейдеры и зарабатываем не на разнице. Когда речь заходит о долгосрочных инвестициях, торговля против тренда становится оправданной. К примеру, большой ее поклонник уже упомянутый Уоррен Баффетт, который еще с самого начала своей карьеры покупал акции на медвежьих пиках, через десятки лет они приносили ему сотни миллионов.

- Избавляйтесь от неликвида. Нет никаких гарантий, что акции восстановятся после продолжительного снижения. Важно быть реалистичным относительно перспектив неэффективных долгосрочных инвестиций. Хотя признание потери акций может быть немножко стыдным и обидным, лучше вовремя осознавать ошибки и распродать убыточные инвестиции, чтобы остановить дальнейшие потери. Особое внимание на этой теме акцентирует знаменитый финансист Питер Линч, упоминая ее почти в каждой своей книге.

Впрочем, по мнению великих, лучший совет - это не цепляться за произвольные правила, рассматривать каждую акцию по существу.

Заключение