Подробнее о том, для чего нужен счет-фактура и продавцам, и покупателям, читайте .

Порядок регистрации полученных и выставленных СФ

Журнал учета

Журнал учета СФ ведется исключительно организациями-посредниками, например, экспедиторами, агентами, комиссионерами и т.д. Журнал в данном случае позволяет налоговой службе отслеживать оплату НДС организациями, использующими фирмы-посредники.

Организации, обязанные уплачивать НДС, освобождены от ведения журнала учета, так как он дублирует информацию из книг покупок и продаж.

Подробнее о том, кто сдает журнал учета полученных и выставленных счетов-фактур, читайте .

Книга покупок

Книга продаж

- Продавец ведет книгу продаж, в которую заносятся данные о выписанных СФ (более детально о том, кто выписывает счет-фактуру, в том числе с выделенной в ней суммой НДС, читайте ).

- При частичной оплате счет-фактура регистрируется на каждую выплачиваемую покупателем сумму.

- Срок хранения 5 лет.

- Документ обязательно должен быть прошнурован, страницы пронумерованы.

- Данные о выставленных СФ вносятся в хронологическом порядке.

- СФ, заполненные с нарушением правил оформления, к регистрации в книге не допускаются.

Как фиксируется документ — правила и инструкция

Факт поступления

При получении

Юридические лица могут получить налоговый вычет по «входящему» НДС, то есть по тому налогу, который они выплатили при покупке товара для реализации. В таком случае начисление идет по двум счетам:

- Дебет счета 19 – Кредит счета 60 отражает НДС при покупке основных средств, проводка делается на основании входной СФ.

- Дебет счета 68 НДС – Кредит счета 19 отражает НДС к вычету.

При продаже

По СФ, который выставлен от вас, делаются следующие проводки:

- Дебет 90 Кредит 68 – начисление налога от продаж, документ для проводки – исходящий СФ.

- Дебет 76 Кредит 68 – начисление налога с поступивших , проводка делается на основании авансового СФ (подробнее о том, как отражать в книге покупок и продаж счет-фактуру на аванс и другую «первичку», читайте ).

- Дебет 68 Кредит 76 – регистрация НДС с авансового платежа при совершенной отгрузке. Основание для проводки – исходящий счет-фактура (более детально о том, если нет счет-фактуры, а НДС в чеке выделен, то как провести авансовый отчет, читайте в ).

- Дебет 91 Кредит 68 – начисление НДС при безвозмездной передаче материальных ценностей (предоставлении услуг, работ). Основание для проводки – исходящий .

Заключение

Ведение учета входящих и исходящих СФ в организации должно быть основано на принципе максимального раскрытия информации для налоговых органов, которая впоследствии будет внесена в декларацию по НДС. При оформлении документации стоит придерживаться действующего законодательства, стараться узнавать обо всех изменениях в нем. Это поможет избежать проблем с расчетом размера и получением вычета от государства.

Инструкция

Для внесения в базу 1С счета-фактуры выберите в главном меню пункт «Документы». Если вам нужно отразить в учете приобретение товарно-материальных ценностей или услуг, выберите в подменю пункт «Управление закупками». Далее «Поступление товаров и услуг».

В левом верхнем углу открывшегося документа выберите «операция». Откроется список «покупка - в переработку - оборудование - объекты строительства». Выберите нужное значение. Помните, что каждому значению соответствует типовая проводка.

Выберите из справочника контрагента. Все данные контрагента должны быть внесены в справочник на подготовительном этапе внедрения программы. Если новый, можно из счета-фактуры перейти в справочник контрагентов и заполнить все необходимые поля справочника. После этого вернитесь в исходный документ и продолжите работу по внесению счета-фактуры.

Выберите договор из списка договоров контрагента. Если с этим контрагентом заключен один договор, поле заполнится при выборе значения контрагента. Заполните необходимые вкладки - «товары» или «услуги». Поставьте нужные отметки в полях «б/у» - бухгалтерский учет, «н/у» - налоговый учет и «упр/у» - управленческий учет.

Нажмите в правом нижнем углу «заполнить». Если вы заполнили не все предусмотренные поля документа, появится сообщение об ошибке. Рядом со значком «заполнить» найдите значок «ок». Нажмите на "ок" для проведения документа. Проверьте правильность бухгалтерских проводок после проведения счета-фактуры.

Если вам нужно отразить в учете реализацию товарно-материальных ценностей или услуг, выберите в подменю пункт «Управление продажами». Далее заполните поля открывшегося документа по шагам 2-6. Если организация ведет продажу товаров иди услуг на регулярной основе, программа предусматривает автоматическое создание счетов-фактур при отгрузке товара(услуги).

Источники:

- как вводить документы в 1с

Возможности программы 1С позволяют исключить ошибки, связанные с ручным заполнением форм. Качественная настройка обеспечивает соблюдение всех нормативных требований при внесении документов в базу данных.

Инструкция

Запустите программу 1С. Найдите в главном меню приложения пункт «Документы». В подменю есть разделы «Управление закупками» и «Управление продажами». В разделе «Управление закупками» находится подраздел «Счет-фактура полученный», в разделе «Управление продажами» - соответственно «Счет- ». Но заполнять формы в этих реестрах вручную не нужно.

Счет-фактура это унифицированный документ, неправильное заполнение любого поля может стать причиной нарушения и последующих штрафных санкций. Поэтому в программе 1С предусмотрено автоматическое заполнение формы при внесении в базу данных сопутствующих документов по хозяйственной операции.

Оператор выписывает в программе 1С накладную на отпускаемый товар и после заполнения всех полей нажимает надпись «Заполнить счет-фактуру» в нижней части окна. В результате в базе данных формируется два документа - накладная на отпуск товара и счет-фактура выданный.

Бухгалтер или оператор склада вносит накладную на полученные предприятием материальные ценности и нажатием на кнопку «Заполнить счет-фактуру» обеспечивает внесение в подраздел «Поступление товаров и услуг» накладной, а в подраздел «Счет-фактура полученный» документа на полученные товары и материалы.

При внесении в программу акта выполненных работ одновременно формируются два документа по хозяйственной операции, описывающей получение данной услуги. Акт выполненных работ заносится в подраздел «Поступление товаров и услуг», а счет-фактура автоматически заполняется в подразделе «Счет-фактура полученный».

Если при внесении документов не хватает данных для заполнения счета-фактуры, программа 1С выдаст сообщение об ошибке. При проведении качественной настройки на подготовительном этапе программа формирует счет-фактуру в соответствии с нормативными требованиями.

Источники:

- счёт фактур в 1с

Счет-фактура предназначен для учета выплаченного и подлежащего к возмещению НДС. В 1С Бухгалтерии счета-фактуры хранятся в отдельной вкладке.

Кроме того, в этой же вкладке находятся и документы, предназначенные для формирования проводок по НДС и записей в книге покупок и продаж на основании полученных и выданных счетов - фактур. Находятся эти документы в пункте меню «Документы» – «Счета-фактуры».

Документ «Счет-фактура выданный» предназначен для подготовки счетов, выдаваемых покупателю. В соответствующем меню расположены три вкладки. На первой из них нужно указать документ, на основании которого создается счет-фактура. Далее следует указать грузоотправителя, покупателя, грузополучателя. Следует заполнять все пункты, предусмотренные шапкой документа.

С помощью реквизитов, которые управляют формированием проводок, устанавливаем флажки в соответствующих полях документа, нужно также ввести номер и дату платежного документа.

На вкладке «Таблица» заполняется внутренняя часть счета-фактуры. Проставляется наименования, цена. Автоматически в соответствии с выбранными параметрами высчитываются сумма налога и сумма к оплате.

В последней вкладке «№ Корреспондентский счет и ТТД» вносятся сведения о дебете счета проводки по НДС, а также о стране происхождения товара и дате грузовой таможенной декларации

Видео по теме

Темой нашей сегодняшней статьи будет рассмотрение такого документа, как счет-фактура, а именно, что это такое, для чего он нужен, как правильно заполнить, как провести счет-фактуру в 1с, виды счетов-фактур, когда и какие счета-фактуры выставлять.

Начнем с определения счета- фактуры и его важности для компаний.

Что такое счет-фактура. Зачем он нужен.

По правилам ст.168 и ст. 169 НК РФ счет-фактура – это основной документ для целей правильного исчисления и уплаты НДС. Т.е. при реализации товаров, работ, услуг, имущественных прав, продавец должен подтвердить начисление НДС посредством счета-фактуры. Аналогичным образом покупатель может принять к вычету НДС, исключительно на основании этого документа. Отсюда следует, что счет-фактура используется для налогового контроля, поэтому крайне важно безошибочно заполнить сей документ, чтобы впоследствии избежать конфликтов с работниками налоговой инспекции.Обязательные реквизиты счета-фактуры.

Итак, для формирования счета-фактуры постановлением №1137 предусмотрена типовая форма . В п.5 ст. 169 НК РФ упомянуты обязательные для заполнения реквизиты:- Номер и дата счета-фактуры.

- Реквизиты продавца и покупателя: название, адрес, ИНН.

- Наименование и адрес грузоотправителя и грузополучателя.

- При условии получения аванса в счет предстоящих поставок - номер платежного поручения.

- Валюта документа.

- Наименование товаров (работ, услуг), количество, а также единица измерения и стоимость единицы.

- Общая стоимость товара без учета налогов, сумма акциза, налоговая ставка, сумма НДС, конечная стоимость товара с налогами.

- Страна происхождения и номер ГТД, при ввозе товаров на территорию РФ.

- Подписи руководителя, главного бухгалтера или других, имеющих на это право, лиц.

Пример правильного оформления счета-фактуры!

Один немаловажный момент! Инспекторы могут обратить любую неточность в счете-фактуре против компании, т.е. отказать в вычете НДС. Поэтому, чтобы минимизировать риск отказа, важно знать существенность допущенных в счетах-фактурах ошибок.

Непростительные ошибки в счетах-фактурах.

♦ Ошибка 1.

Очень часто бухгалтеры неверно указывают

наименование

компании-продавца или покупателя. Например, правильное название: "Консультация+", наименование с ошибкой: "Консультация". Наименование должно строго соответствовать фирменному названию, указанному в учредительных или регистрационных документах. Аналогичные ошибки допускаются в написании

адреса и ИНН.

Все

они препятствуют идентификации продавца или покупателя.

♦ Ошибка 2.

Указывается только наименование товара без артикулов или иных дополнительных характеристик, с помощью которых можно идентифицировать товар. Например, наименование товара «стекло осветленное» имеет различия по артикулам и размерам, если в документе указать несколько товаров только с одним и тем же названием, допустим «стекло», то такая ошибка, приведет к

невозможности определения, какой именно товар был приобретен.

♦ Ошибка 3.

Арифметические ошибки в расчете стоимости товаров также недопустимы.

♦ Ошибка 4

. Если компания занимается продажей товара, облагаемого по разным ставкам НДС, то бухгалтеру следует быть крайне внимательным, т.к. указание

неверной ставки НДС

повлечет за собой отказ в вычете.

♦ Ошибка 5.

Нередко бухгалтеры или менеджеры, выписывающие счета-фактуры указывают верную ставку НДС, но при перемножении суммы без НДС на указанную ставку, получается неправильный показатель,

не позволяющий определить сумму налога.

♦ Ошибка 6.

В документе

не прописано наименование валюты

или указан

ошибочный код валюты

;

Ошибки, не мешающие правильному пониманию сути обязательных реквизитов счета-фактуры, не являются существенными, и не влияют на вычет НДС.

Авансовый счет-фактура.

Т.к. выписать счет-фактуру следует в течение 5 дней с момента наиболее раннего из событий: реализации или предварительной оплаты в счет предстоящих поставок, то при поступлении авансового платежа выписывается авансовый счет-фактура. Его следует заполнять по той же форме, и тем же правилам, что и счет-фактуру на реализацию. (Постановление №1137) .Особое внимание стоит уделить строке 5 документа, где указывается номер и дата платежного поручения. Этот реквизит является обязательным.

Особенности корректировочного счета-фактуры.

Если покупатель и продавец письменно договорились об изменении стоимости товаров по причине корректировки цены или количества товаров, объема услуг и работ, то в таком случае продавец выписывает корректировочный счет-фактуру . Его особенность – это обязательное указание номера и даты корректировки, исходных данных, а также новых сведений о количестве и цене, стоимости без НДС, общей стоимости с налогом, и, конечно же, изменения величины самого налога.

Как провести счет-фактуру в 1С.

Давайте посмотрим, как сделать счет-фактуру в 1С 8.3.Счет-фактура на реализацию в 1С8.3.

Прежде, чем выписать счет-фактуру на реализацию, создаем непосредственно документ реализации.

Для этого в разделе «Покупки и продажи» выбираем раздел «Покупки и продажи»

Переходим в подраздел «Реализация (акты, накладные)»

Открываем список документов «Реализация товаров и услуг» . В нем при помощи кнопки «Создать» вводим новый документ.

Заполняем все поля открытого документа.

- Вид операции – «Продажа, комиссия»

- Поле «Организация» заполняется автоматически.

- «Контрагента» (покупателя) выбираем либо из справочника «Покупатели», либо вводим нового, если его еще нет в базе.

- Записываем номер договора. В данном случае видом договора будет договор с покупателем.

- Далее выбираем «Склад», с которого отгружаем товар.

- Затем идет поле «зачет аванса». По умолчанию в программе стоит значение «автоматически». Я советую его оставить, т.к. при такой настройке программа будет автоматически анализировать наличие аванса по данному покупателю, что, несомненно, более удобно для учета.

- Если Вы откроете ссылку, расположенную чуть ниже, то в ней можно отрегулировать тип цен и НДС. Точнее способ его включения в цену - « в сумме» или «сверху».

- И, наконец, заполняем табличную часть.

- Заполненный документ сохраняем, проводим кнопкой «провести»

С 1 апреля 2012 года вступило в силу постановление Правительства РФ № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» от 26.12.2011, принятое взамен действующего ранее постановления Правительства РФ № 914 от 02.12.2000.

В программе «1С:Бухгалтерия 8» (ред 2.0), начиная с релиза 2.0.31, реализована новая система учета НДС, поддерживающая постановление № 1137. Изменения в отражении НДС обязательно нужно учитывать при эксплуатации и сопровождении 1С на предприятии. При этом учет НДС по операциям, введенным до 01.04.2012, ведется по старым правилам. Это видно в настройке параметров учета программы (открывается через меню или вкладку «Предприятие»), на закладке «НДС:

Реализованы новые формы книги покупок и книги продаж, журнала учета полученных и выставленных счетов-фактур согласно постановлению № 1137, а также поддержка кодов видов операций по НДС согласно Письму ФНС России от 03.02.2012 ЕД-4-3/1657@.

Кроме того, новая система учета НДС в «1С:Бухгалтерии» стала проще, часть регламентных документов уже не нужна. В предыдущих версиях программы упрощенный учет НДС был возможен только при известных ограничениях, а теперь он доступен всем.

Основанием для учета НДС служат полученные и выданные счета-фактуры.

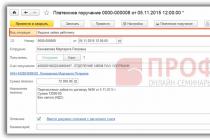

Счет-фактура полученный (на поступление)

Пример: Организацией «Вишера» 30.08.2012 были получены товары от поставщика ООО«Боровик» на сумму 83600 руб. (в т. ч. НДС 18%), предъявлен счет-фактура № 67. В тот же день от того же поставщика были получены материалы на сумму 30480 руб. (в т. ч. НДС 18%), предъявлен счет-фактура № 31.Счет-фактуру полученный можно отразить в программе двумя способами.

1) При первом способе необходимо занести документ поступления («Поступление товаров и услуг», «Поступление доп. расходов» и др.) и провести его. Документ сформирует проводку по учету НДС: Дт 19 Кт 60.Затем на основании проведенного документа поступления нужно ввести «Счет-фактуру полученный», можно ввести его из документа поступления по ссылке «Ввести счет-фактуру».

В созданном документе «Счет-фактура полученный» должны быть заполнены реквизиты: вид счета-фактуры (по умолчанию: «На поступление»), код вида операции (по умолчанию: «01 - Полученные товары, работы, услуги»). Кроме того, имеется флаг «Отразить вычет НДС». Если его установить, то вычет НДС будет сразу отражен в книге покупок, без дополнительной регистрации регламентным документом, а проводка по вычету НДС будет сформирована при проведении счета-фактуры.

При проведении «Счет-фактура полученный» формирует проводку по вычету НДС: Дт 68.02 Кт 19 (при установленном флаге «Отразить вычет НДС»). Документ сохраняется в журнале счетов-фактур полученных (меню: «Покупка - Ведение книги покупок»).

2) Другой вариант отражения полученного счета-фактуры - регистрация в самом документе поступления. На закладке «Счет-фактура» нужно поставить флаг «Предьявлен счет-фактура» и указать его реквизиты, в том числе код вида операции, а также при необходимости отметить «Отразить вычет НДС» для автоматического отражения в книге покупок. Документ поступления при проведении сформирует проводки по учету НДС: Дт 19 Кт 60, и по вычету НДС: Дт 68.02 Кт 19 (при установленном флаге «Отразить вычет НДС»). Счет-фактура в виде отдельного документа не сохраняется.

Счет-фактура полученный (на выданный аванс)

Если наша организация заплатила поставщику аванс, поставщик должен выставить счет-фактуру на аванс. В программе счет-фактуру на аванс можно зарегистрировать на основании платежного документа: расходного кассового ордера или списания с расчетного счета.Пример: 28.08.2012 организация «Вишера» перечислила на банковский счет ООО «Боровик» аванс в сумме 83600 руб. (в т.ч. НДС 18%) в счет предстоящей поставки товаров. Получатель платежа выставил счет-фактуру на аванс.

Введем документ «Счет-фактура полученный» на основании банковской выписки «Списание с расчетного счета». В созданном документе по умолчанию установлен вид счета-фактуры: «На аванс», код вида операции: «02 - Авансы выданные». Здесь также присутствует флаг «Отразить вычет НДС». При проведении «Счет-фактура полученный» на аванс формирует проводку по вычету НДС (при установленном флаге «Отразить вычет НДС»): Дт 68.02 Кт 76.ВА. Документ сохраняется в журнале счетов-фактур полученных (меню: «Покупка - Ведение книги покупок»).

Счет-фактура выданный (на реализацию)

Пример: 30.08.2012 организация «Вишера» произвела отгрузку товаров покупателю ООО «Топ-Инвест» на сумму 146000 руб. (в т.ч. НДС 18%). Покупателю выставлен счет-фактура.Необходимо занести в программу документ реализации и провести его. При этом будет сформирована проводка по начислению НДС: Дт 68.02 Кт 90.03. Затем на основании документа реализации нужно ввести «Счет-фактуру выданный» (можно ввести счет-фактуру по ссылке из документа реализации). В созданном документе «Счет-фактура выданный» по умолчанию указан вид счета-фактуры: «На реализацию», код вида операции: «01 - Реализованные товары, работы, услуги». Чтобы счет-фактура попал в журнал учета полученных и выставленных с/ф, необходимо указать дату, когда он был выставлен. Затем провести документ. Документ сохраняется в журнале счетов-фактур выданных (меню: «Продажа - Ведение книги продаж»).

Счет-фактура выданный (на полученный аванс)

Пример: 28.08.2012 на банковский расчетный счет организации «Вишера» поступил аванс от ООО «Топ-Инвест» в сумме 146000 руб. (в т. ч. НДС 18%) в счет предстоящей поставки товаров. Плательщику был выставлен счет-фактура на аванс.Счет-фактуру выданный на аванс можно зарегистрировать в программе на основании документов поступления оплаты (приходного кассового ордера или поступления на расчетный счет).

Кроме того, возможна автоматизированная регистрация всех счетов-фактур на выданные авансы за определенный период. Воспользуемся этим вариантом.

Откроем форму «Регистрация счетов-фактур на аванс» (доступна на вкладке «Банк» или в меню: «Продажа - Ведение книги продаж»), укажем период заполнения. По кнопке «Заполнить» табличная часть заполняется сведениями о полученных авансах. По кнопке «Выполнить» - автоматически созданы счета-фактуры выданные на аванс, о чем информирует служебное сообщение. Созданные документы можно увидеть по кнопке «Список счетов-фактур (выд.)»

По кнопке «Список счетов-фактур (выд.)» откроем созданный счета-фактуру. По умолчанию установлен вид счета-фактуры: «На аванс», код вида операции: «02 - Авансы полученные». Чтобы с/ф попал в журнал учета счетов-фактур, необходимо указать дату, когда он был выставлен. Счет-фактура выданный на аванс формирует проводку по начислению НДС с аванса: Дт 76.АВ Кт 68.02.

Oсновные регламентные документы НДС

В предыдущих версиях программы было необходимо вводить регламентные документы «Формирование записей книги покупок» и «Формирование записей книги продаж» (если организация вела «обычный», не упрощенный учет НДС). Теперь учет НДС стал проще.Документ «Формирование записей книги покупок » сейчас необходим для отражения вычетов НДС по поступлению только в том случае, если в полученном счете-фактуре (или в документе поступления) не был установлен флаг «Отразить вычет НДС». Если флаг был установлен, все необходимые движения регистров и проводки были сделаны счетом-фактурой (или документом поступления), и счет-фактура попадет в книгу покупок. «Формирование записей книги покупок» служит также для отражения вычетов НДС с полученных авансов, по налоговому агенту, по уменьшению стоимости реализации.

Создадим документ (меню: «Операции - Регламентные документы НДС» или «Покупки - Ведение книги покупок») и заполним по кнопке «Заполнить - Заполнить документ». В нашем случае заполнена только табличная часть «Вычет НДС с полученных авансов». При проведении документ формирует проводку по вычету НДС с аванса: Дт 68.02 Кт 76.АВ.

Документ «Формирование записей книги продаж » в новой системе учета НДС служит только для отражения восстановления НДС по авансам выданным. Все остальные движения регистров и проводки формируются при проведении счетов-фактур выданных, которые автоматически попадают в книгу продаж.

Создадим документ (меню: «Операции - Регламентные документы НДС» или «Продажи - Ведение книги продаж») и заполним по кнопке «Заполнить - Заполнить документ». В нашем случае табличная часть «Восстановление по авансам»заполнена. При проведении документ формирует проводку по восстановлению НДС: Дт76.ВАКт68.02.

Документы сохраняются в журнале:

меню: «Операции - Регламентные документы НДС»

Также регламентные документы НДС можно создавать через «Помощника по учету НДС» (вкладки «Покупка» и «Продажа»)

Книга покупок, книга продаж, журнал учета счетов-фактур

Книга покупок, книга продаж, журнал учета счетов-фактур реализованы в программе в виде отчетов.Сформируем книгу покупок по постановлению № 1137, за 3 квартал 2012 (вкладка «Покупка» или меню: «Покупка - Ведение книги покупок»). В ней 4 записи, из них 2 - на аванс.

Теперь сформируем книгу продаж по постановлению № 1137, за 3 квартал 2012 (вкладка «Продажа» или меню: «Продажа- Ведение книги продаж»). В ней 3 записи, из них 2 - на аванс.

Сформируем журнал учета полученных и выставленных счетов-фактур по постановлению № 1137 (он доступен как через вкладки «Покупка» и «Продажа», так и через меню: «Покупка - Ведение книги покупок» и «Продажа - Ведение книги продаж»). Отражены все счета-фактуры, в том числе на аванс.

Документ Счет-фактура полученный вид операции на поступление позволяет зарегистрировать в программе 1С счета-фактуры, полученные от поставщика при поставке ТМЦ, работ, услуг.

В статье рассматриваются назначение и особенности заполнения полей документа.

Назначение документа

С помощью документа Счет-фактура полученный вид операции на поступление в программе производится регистрация счетов-фактур, полученных от поставщика и формирование записей в Книге покупок при поступлении:

- товарно-материальных ценностей (ТМЦ);

- услуг (работ);

- объектов основных средств (ОС);

- нематериальных активов (НМА).

Заполнение полей документа

Рассмотрим заполнение полей документа Счет-фактура на поступление .

Счет-фактура №

В поле Счет-фактура № вводится порядковый номер документа счета-фактуры, полученного от поставщика. PDF

От

В поле От вводится дата счета-фактуры, полученного от поставщика. PDF

Получен

В поле Получен вводится дата получения счета-фактуры от поставщика. Автоматически подставляется дата документа, указанная в поле От , но ее можно изменить вручную.

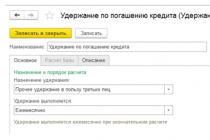

Флажок Отразить вычет НДС в книге покупок датой получения

Флажок Отразить вычет НДС в книге покупок датой получения будет доступен в том случае, если в организации не ведется раздельный учет НДС. PDF

Узнать более подробно о Ведении раздельного учета входного НДС .

Если флажок установлен, то вычет НДС по счету-фактуре будет отражен в Книге покупок датой получения.

Если флажок не будет установлен,то вычет НДС будет отражен в Книге покупок документом Формирование записей книги покупок .

Организация

В этом поле указывается наименование нашей Организации. Поле отображается, если в справочнике Организации зарегистрировано несколько организаций. Автоматически в документ подставляется название той организации, которой в справочнике Организации присвоен признак Использовать как основную . PDF

Контрагент

В поле Контрагент указывается наименование контрагента, от которого получен счет-фактура. Наименование поставщика выбирается из справочника Контрагенты . Поле заполняется автоматически данными, указанными в документе, на основании которого сформирован счет-фактура.

Ссылка КПП

По ссылке КПП указывается КПП контрагента. КПП контрагента программа подставляет автоматически из справочника Контрагенты , выбирая из истории значение КПП на дату счета-фактуры. Однако это значение возможно изменить.

Бухгалтер в 1С должен указать тот КПП, который проставлен в счете-фактуре поставщика.

Например, если ТМЦ, услуги (работы) были приобретены через обособленное подразделение поставщика, то в строке 2б «ИНН/КПП продавца» полученного счета-фактуры должен быть указан КПП обособленного подразделения.

КПП обособленного подразделения поставщика надо верно указать в программе, чтобы он правильно отражался в Книге покупок . Для этого существуют следующие способы:

Способ №1. При заполнении документа-основания, например Поступление товаров , следует выбрать обособленное подразделение поставщика из справочника Контрагенты по ссылке Грузоотправитель и грузополучатель – Грузоотправитель — Другой .

Узнать подробнее о заполнении Обособленного подразделения поставщика в справочнике Контрагенты .

Способ № 2. В документе Счет-фактура на поступление по ссылке КПП выбрать КПП обособленного подразделения поставщика.

Документы-основания

В программе есть возможность зарегистрировать счет-фактуру, полученный от поставщика, на основании нескольких документов поступления. Для этого можно пройти по ссылке Изменить и добавить в список другие документы поступления от данного поставщика и по данному договору.

Договор

В поле Договор выводится основание для расчетов с поставщиком, которым может быть договор, счет либо иной документ. Поле заполняется автоматически сведениями, указанными в документе-основании.

Сумма, НДС (в т.ч.) из них в журнале

Документ Счет-фактура полученный не содержит табличной части. Вместо нее в специальной строке выводится справочно информация, зарегистрированная в документе-основании:

- Сумма — сумма по документу-основанию;

- НДС — сумма НДС.

Все поля строки закрыты от изменения, их нельзя отредактировать вручную.

Если Счет-фактура полученный при проведении посреднических операций регистрируется в Журнале учета полученных и выданных счетов-фактур , то в строке будут заполнены также поля:

- из них в журнале ;

- НДС (в т.ч.) .

Код вида операции

В поле Код вида операции выводится числовой Код вида операции НДС , с которым данный счет-фактура будет зарегистрирован в Книге покупок . Код вида операции программа определяет автоматически, но его можно изменить вручную одним из способов:

- выбором кода вида операции из выпадающего списка;

- набором кода на клавиатуре.

Переключатель Способ получения

Переключатель Способ получения определяет способ, которым составлен счета-фактура полученный от поставщика:

- на бумажном носителе;

- в электронном виде.

Печатные формы документа

Документ Счет-фактура полученный не предназначен для формирования печатных форм, однако из него можно в случае необходимости по кнопке Печать распечатать следующие бланки:

- Счет-фактура за поставщика;