Наказанием по налоговым преступлениям может быть как небольшой штраф, так и срок лишения свободы. А к уголовной ответственности за неуплату налогов иногда могут привлечь даже за неоплаченный налог при продаже квартиры. О том к кому и когда могут быть применены санкции налогового законодательства, кого привлекают к административной ответственности и когда возбуждается уголовное дело о налоговом преступлении, расскажем в этой статье.

Общие правила ответственности за неуплату налогов и сборов

Суть налоговых правонарушений является противоправность действий лица, на котором лежит обязанность уплаты сборов, установленных законодательством РФ. Это выражается как в действии (предоставление декларации с заведомо заниженной базой налогообложения), так и в бездействии (непредоставление отчетной декларации, неперечисление денежных средств государству).

Основания ответственности налогоплательщика подразумевают, что лицо может быть привлечено только за правонарушение, предусмотренное налоговым кодексом. Основные правила привлечения к ответственности по фактам совершения налоговых правонарушений предусмотрены в ст.108 НК РФ. Вообще перечень нарушений, предусмотренный налоговым законодательством, является ограниченным и расширительному толкованию не подлежит. При этом налоговикам, которые инициируют привлечение к ответственности нарушителя, следует соблюдать порядок применения взысканий. В противном случае действия их действия могут быть обжалованы и признаны незаконными.

Ответственность может наступить если есть соответствующее решение налогового органа. Оно должно быть вступившем в законную силу и в нём зафиксировано нарушение законодательства о налогах. Решение выносится по итогам проверки (выездной или камеральной), организованной ИФНС. Оно может об жаловаться заинтересованным лицом в вышестоящую налоговую инстанцию и суд. Если решение налоговиков не отменено, то можно вести речь о привлечении к ответственности налогоплательщика.

За нарушение НК РФ, связанных с обязанностью платить налоги, может наступить:

- налоговая ответственность (то есть финансовая, на основании статей НК РФ, в отношении любых налогоплательщиков);

- административная ответственность (в соответствии с КоАП РФ, в отношении должностных лиц и в отдельных случаях граждан);

- уголовная ответственность (по статьям УК РФ, в отношении как граждан лиц, так и представителей организаций).

Вне зависимости от вида ответственности, в отношении виновника может быть принудительная процедура взыскания долгов, образовавшихся в результате неуплаты в доход государства.

Налогоплательщик не обязан доказывать свою непричастность к совершению налогового нарушения. Обязанность подтверждать вину возлагается на сотрудников инспекции. В налоговом праве, как и в уголовном или административном, любые сомнения в виновности толкуются в пользу налогоплательщика. Вина нарушителя, допустившего неуплату налогов, может быть в форме:

- умысла (намеренное игнорирование требований НК РФ);

- неосторожности (виновный должен был осознавать противоправность своих действий и предвидеть наступление негативных последствий, но не был достаточно внимательным к соблюдению требований закона).

Пример №1 . Некрасов А.Л. много лет сдавал свое жилье в аренду от чего имел доход. Но налог не уплачивал, хотя прекрасно знал о необходимости уплаты 13%-го налога на доход. В данном случае Некрасов А.Л. подлежит ответственности (налоговой или уголовной, в зависимости от суммы неуплаты), ведь он действовал умышленно.

Пример №2 . Покрынов И.М. также сдавал свою однокомнатную квартиру внаем, сразу на 2 года. Покрынов был законопослушным налогоплательщиком. И прямо в договоре аренды предусмотрел пункт, по которому арендатор был обязан перечислять 13% от цены договора по указанным в тексте реквизитам. То есть должен оплачивать налог за Покрынова И.М. Таким образом, в общую стоимость арендной платы уже была включена сумма подоходного сбора. В 2017 году Покрынов И.М. проверил поступление денежных средств в личном кабинете налогоплательщика на сайте ФНС, а в 2018 году проверять не стал. Между тем, за 2017 год налог на доход от сдачи внаем квартиры Покрынова И.М. поступил в бюджет, в нарушение того самого пункта договора аренды. А за 2018 году оплаты не было. Таким образом, Покрынов И.М. не имел прямого умысла на неуплату налога. Но при требуемой внимательности должен был не допустить последствия в виде неполного поступления платежей. В данном случае поведение Покрынова неосторожное и он несет ответственность (в приведенной ситуации налоговую).

Есть обстоятельства, которые исключают вину в совершении налоговых нарушений, в том числе и связанных с неуплатой:

- вынужденность действий, нарушающих закон, вызванная стихийным бедствием или иным чрезвычайным событием, не зависящим от воли человека;

- совершение правонарушения физическим лицом, психическое или физическое состояние которого сделало невозможным соблюдение законных требований норм закона;

- нарушение НК РФ вследствие некомпетентных консультаций представителей ИФНС или других уполномоченных органов государственной власти.

Конечно, перечисленные причины должны подтверждаться доказательствами (стихийное бедствие – соответствующими службами, сообщением в СМИ; болезненное состояние – медицинскими документами, экспертизой и т.д.).

Санкции за нарушение требований НК не могут быть применены, если прошел срок давности (3 года ) с момента совершения правонарушения.

Стоит подробнее остановиться на вопросе исчисления срока давности по уплате налогов: здесь есть свои особенности. Так, в 2016 году ФНС России разместила на своем официальном сайте разъяснения, касающиеся подсчета сроков давности по налоговым правонарушениям. Три года необходимо отсчитывать с первого дня, следующего за периодом налоговой отчетности. Поскольку сроки по предоставлению деклараций в ИФНС разные в зависимости от вида налогообложения, давность в том или ином случае может быть разной.

Пример №3 . В соответствии с нормами НК РФ, срок уплаты налога на имущество за 2018 год ограничен 1-ым декабря следующего года, то есть 01.12.2019. Таким образом, со 2-го декабря 2022 года привлечь к ответственности гражданина невозможно, так как истечет трехлетний срок давности (со 2 декабря 2019 по 2 декабря 2022 года).

Налоговая ответственность

Согласно статье 107 НК РФ, к ответственности за неуплату налогов могут быть привлечены как юридические, так и физические лица в возрасте от 16 лет.

Когда организация отвечает перед налоговой инспекцией за неуплату сборов, не исключается привлечение к административной или уголовной ответственности её руководителя.

Налоговая ответственность это финансовые санкции, то есть штрафы по решению налогового органа, выявившего нарушения. В то же время, существенно снизить штраф (как минимум в два раза) можно при наличии смягчающих обстоятельств: неуплата вследствие особых обстоятельств (тяжелое заболевание члена семьи, к примеру), под влиянием угрозы или вследствие служебной зависимости и т.д. И напротив, денежная санкция может быть увеличена вдвое при наличии такого отягчающего обстоятельства, как совершение подобного правонарушения повторно. Перерасчет штрафа с учетом смягчающих или отягчающих обстоятельств вправе производить или апелляционная инстанция налогового органа или суд.

Основными видами налоговых правонарушений, связанными с непоступлением налоговых платежей в бюджет, являются:

- деятельность ИП или организации без постановки на учет в ИФНС. По сути, это скрытая неуплата налогов, за это может наступить ответственность в виде санкции в размере 10% от дохода за неучтенный период (но не меньше 40000 рублей) – ч. 2 ст. 116 НК РФ.

- Существенные нарушения правил исчисления доходов и расходов по объектам налогообложения (штраф 10000-30000 рублей) – ст. 120 НК РФ.

- Непредоставление в ИФНС декларации и иных сведений, обязательных для налогового контроля. Это один из часто используемых способов не платить государству, штраф может быть в виде 5% от суммы, подлежащей декларированию, за каждый месяц, но не более 30% и не менее 1000 рублей - ст. 119 НК РФ.

Пример №4 . Карпов Е.Н. продал свою машину, находившуюся в его владении менее 3 лет, но декларацию не подал. На основании решения ИФНС Карпов может быть привлечен к ответственности по указанной статье, если стоимость проданного автомобиля превышает 250000 рублей. - Полная неуплата или незаконно уменьшенная уплата налогов. Назначается санкция в виде штрафа от 20 до 40% от неоплаченной суммы.

Пример №5 , в случае неуплаты транспортного налога (за 2019 год необходимо произвести оплату до 1 декабря 2020 года), налоговые органы начислят пени и могут привлечь к налоговой ответственности по ст. 122 НК РФ. Если сумма налога, к примеру, составила 10000 рублей, то штрафная санкция может составлять 2000 рублей. При наличии доказательств прямого умысла налоговики могут наложить штраф в размере 4000 рублей. - Нарушение налоговым агентом требований об удержании сумм из дохода (например, неуплата НДФЛ - за это предусмотрен штраф в размере 1000 рублей за каждый месяц отчетного периода).

- Отказ предоставить налоговикам документы по запросу, а равно непредоставление сведений о налогоплательщике. Правонарушение такого рода может быть как в форме официального отказа предоставить истребуемые документы, так и в виде уклонения от исполнения запроса. Штраф для организаций и ИП в таких случаях составляет 10000 рублей, для физических лиц – 1000 рублей.

По характеру перечисленные нарушения налогового закона так или иначе связаны с неуплатой налогов и сборов. Так, если ИП предоставляет искаженный отчет о доходах в ИФНС, в большинстве случаев это и есть способ неуплаты налога. Тогда имеются основания для финансовой санкции.

Административная ответственность

Общие условия административной ответственности за неуплату налогов те же:

- презумпция невиновности;

- за одно и то же правонарушение лицо может быть привлечено только один раз;

- все сомнения толкуются в пользу лица;

- необходимо соблюдать процессуальный порядков привлечения к ответственности.

Нарушения по уплате налогов и соборов содержатся в статьях 15.3 – 15.9, а также 15.11 КоАП РФ.

По административному законодательству привлекаются к ответственности должностные лица. Это не исключает налоговой ответственности и применения штрафа по НК РФ в отношении организации, представителем которой это лицо является.

Субъектом административных нарушений не могут быть граждане, в том числе и ИП (исключение – ст. 15.6). Речь идет только управляющий персонал организации, который распоряжается, управляет имуществом, ведет отчетности (ст. 2.4 КоАП РФ).

Основанием для привлечения к ответственности по административному законодательству является протокол о нарушении. Он составляется сотрудниками ИФНС. Лицо, в отношении которого проводилась проверка и оформлен протокол, имеет полное право знакомиться со всеми материалами проверки, обжаловать их в суд.

Наиболее частыми административными правонарушениями в сфере налогообложения являются:

1. нарушение сроков постановки на учет в налоговый орган. С татьей 15.3 КоАП РФ предусмотрен штраф 500-1000 рублей, а для тех, кто в такой «безучетный» период вел свою деятельность, размер штрафа возрастает до 3000 рублей. Впервые привлеченным по такой статье должностным лицам может быть объявлено только предупреждение без применения штрафной санкции. Но если нарушение срока постановки не превышает 2-3 недель.

Указанная норма административного законодательства «отсылает» к статьям 23,83 НК, в которых говорится о правилах постановки на учет организаций и индивидуальных предпринимателей. Так, организация обязана встать на учет в ИФНС по месту нахождения в течение 10 суток после регистрации. При нарушении этого требования должностное лицо юридического лица подлежит привлечению к ответственности по ст. 15.3 КОАП РФ, что не исключает применение налоговой санкции по ст. 116 НК РФ к самому предприятию.

2. нарушение сроков отчетности (то есть, подачи декларации) в ИФНС. Статьей 15.5 КоАП РФ предусмотрена мягкая санкция – предупреждение или штраф 300-500 рублей. Обычно виновным по данной норме признается главный бухгалтер или другое лицо, на кого возложена функция предоставления декларации в инспекцию. Кроме того, физические лица несут ответственность за те же действия и на основании ст. 119 НК РФ.

3. отказ в предоставлении документов, необходимых сотрудникам ИФНС для осуществления контрольных мероприятий налогового характера. Э то статья 15.6 КоАП РФ со штрафом для должностных лиц в размере 300-500 рублей. Кроме того, в части 1 ст. 15.6 КоАП РФ отдельно есть штраф и для физических лиц, в том числе и предпринимателей в сумме 100-300 рублей.

Суть правонарушения в полном или частичном отказе предоставить документы, необходимые налоговой инспекции для проверки. В налоговом кодексе есть специальная процедура – налогоплательщику вручается требование о предоставлении сведений в срок 10 рабочих суток со дня его получения.

После истечения 10-дневного срока, в случае непредоставления информации применяются меры ст. 15.6 КоАП РФ. Административное производство возбуждается даже когда документы были предоставлены, но несвоевременно или с искаженными сведениями.

4. существенные нарушения ведения бухучета. С татьей 15.11 КоАП РФ предусмотрен штраф в размере от 5000 до 10000 рублей (от 10000 до 20000 рублей при повторном в течение года нарушении аналогичного характера). Речь идет о несоблюдении Закона РФ № 129-ФЗ «О бухгалтерском учете» касаемо оформления первичных учетных и иных документов.

В случае неправильного заполнения форм бухгалтерской отчетности, утвержденных Приказом Минфина РФ, в отношении должностного лица может быть возбуждено административное производство по ст. 15.11 КоАП РФ. Если такие действия исказили отчетность более чем на 10%. Понятно, что по данной норме КоАП РФ в основном, привлекаются бухгалтеры.

Вопрос:

Как быть, если штатного бухгалтера в организации нет и отчетностью занимается сторонний специалист, работающий по договору?

В соответствии с разъяснениями Верховного Суда РФ, в таких случаях несет ответственность по ст. 15.11 КоАП РФ руководитель юридического лица, поскольку на нем лежит обязанность контроля за предприятием в целом.

Вопрос о привлечении должностных лиц к ответственности по перечисленным статьям КоАП РФ рассматривается судами, протоколы составляются сотрудниками ИФНС.

Уголовная ответственность за неуплату налогов

Те, кто не платят налоги, могут стать обвиняемыми по следующим статьям УК РФ:

Те, кто не платят налоги, могут стать обвиняемыми по следующим статьям УК РФ:

- 198 – уклонение от уплаты налогов физическим лицом;

- 199 – уклонение от уплаты налогов и сборов представителями юридического лица;

- 199.1 – неперечисление удержаний в пользу государства налоговым агентом.

За указанные деяния допускается привлечение к уголовной ответственности лица, которому более 16 лет. Впрочем, судебная практика не знает примеров осуждения несовершеннолетних граждан по данным статьям уголовного закона.

Налоговая ответственность за неуплату налогов может наступить по решению налогового органа. И для уголовного дела решение ИФНС тоже необходимо. Вообще инспекция обязана направлять информацию о выявленной неуплате в следственные органы, если соблюдены одновременно четыре условия:

- решение о привлечении к налоговой ответственности принято и вступило в законную силу;

- налогоплательщика уведомили об обязанности уплаты налога с пенями в установленный срок;

- после истечения срока, установленного в уведомлении, прошло 2 месяца;

- установлен крупный или особо крупный размер неоплаченной суммы.

Инспекция обязана направить сведения в течение 10 суток со дня выявления нарушений. После чего следственный комитет выносит постановление о возбуждении уголовного дела или об отказе в возбуждении. Это зависит от наличия/отсутствия состава преступления.

Статья 198 УК РФ

Обвиняемым по ст. 198 УК РФ могут быть гражданин как физическое лицо (в том числе индивидуальный предприниматель, частный нотариус, адвокат и т.д.). То есть субъектом этого преступления не может быть должностное лицо.

Неуплата налогов по данной статье влечёт возбуждение уголовного дела, если (альтернативно):

- в ИФНС не предоставлена налоговая декларации или другая документация (выписки из книг учета, книг продаж, журнала учета хозяйственных операций, расчетные ведомости и т.д.), подача которых в государственные органы обязательна;

- декларация представлена, но она содержит заведомо ложные сведения, в результате которых возникает налоговый долг.

Кроме того, обязательным признаком уголовного состава преступления является определенный размер неуплаченной суммы. Это крупный или особо крупный размер.

Вопрос:

С какой суммы наступает уголовная ответственность по ст. 198 УК РФ?

Ответ: Крупным размером признаётся сумма неперечисленного налога свыше 900 000 рублей за три финансовых года (подряд) при условии, что эта сумма более 10 % от общей в совокупности (или налоговая база превышает 2700000 рублей) налоговых обязательств.

Особо крупным размером признаётся сумма свыше 4 500 000 рублей за три года, если эта сумма долга более 20% от общей в совокупности (или налоговая база превышает 13 500 000 рублей).

Если сумма неуплаченных налогов не достигает крупного или особо крупного размера, то в отношении лица наступает административная ответственности. Уголовного дела возбуждено быть не может. Хотя одновременно можно привлечь и к налоговой и к уголовной ответственности.

Для преступления по ст. 198 УК РФ, как и для других налоговых преступлений, важно установление периода для подачи декларации по тому или иному налогу. За неуплату можно привлечь по УК РФ, только если физическое лицо не исполнило перечисление на дату, следующую за таким периодом.

Пример №6 . Согласно ч. 2 ст.346.23 Налогового кодекса, индивидуальный предприниматель обязан подать в ИФНС декларацию УСН (Упрощенная система налогообложения) до 30 апреля года, следующего за годом отчетности. Если на протяжении трёх лет подряд индивидуальный предприниматель такую декларацию подавал с ложными сведениями (или не подавал вовсе) и сумма неуплаты на 1 мая составляет более 900 тыс. рублей, он подлежит ответственности по ст. 198 УК РФ.

Отметим, что во внимание берутся те три года, которые следуют подряд один за другим перед годом возбуждения дела.

Сам долг должен быть выражен только суммой неуплаченных налогов. Штрафы, пени и прочее не суммируются.

Физическому лицу, признанному виновным в совершении преступления, предусмотренного ст. 198 УК РФ, может быть назначено наказание в виде:

- штрафа в размере от 100 000 рублей до 300 000 рублей или лишения свободы до одного года (по части 1 ст. 198 УК РФ, когда сумма налоговой задолженности соответствует крупному размеру);

- штрафа в размере от 200 000 рублей до 500 000 рублей или лишения свободы до 3-х лет (по части 2 ст.198 УК РФ – сумма неоплаты является особо крупным размером).

Пример №7 . Примером уголовного дела по ст. 198 УК РФ могут служить следующая ситуация. На протяжении трёх лет Иванов К.Е. Сдавал собственную престижную квартиру в городе Москва, оплата в месяц составляла 250 000 рублей. Свой доход при этом Иванов не декларировал и налог не платил. ИФНС, в случае обнаружения такого факта, вправе произвести расчет неуплаты и вынести соответствующее решение. Затем последует требование уплаты не только основной суммы налога за сдачу квартиры, но и штрафов и пени. Если Иванов не сделает этого, он может быть привлечён к уголовной ответственности по ч. 1 ст. 198 УК РФ, поскольку за три года неуплаченный налог (без пени и штрафов) составит 1 170 000 рублей (250тыс. руб. Х 12 мес. Х 3 года Х 13%), то есть свыше 900 000 рублей.

Граждане могут быть привлечены к уголовной ответственности с наказанием в виде штрафа и за неуплату налогов с продажи квартиры или иной недвижимости, если все признаки преступления, предусмотренного ст. 198 УК РФ (период, сумма, умысел) подтверждены собранными доказательствами.

Если декларация подана в срок и содержит достоверный данные, но налог не уплачен, уголовная ответственность исключена. Здесь можно вести речь только о применении п.п. 1,3 ст. 122 НК РФ (штраф в размере 20% или 40% от общей суммы долга).

Исключается уголовная ответственность за неуплату налогов физическим лицом, когда признаки состава преступления подтверждены, виновный уклонился от уплаты налогов впервые , но при этом полностью оплатил всё , включая пени и штрафы. Если к моменту полной оплаты дело уже было возбуждено, оно должно быть прекращено. Таким образом, законодатель даёт возможность избежать судимости лицу. Нужно раскаяться и согласитьсяь с предъявленным обвинением, погасив все налоговые долги.

Статья 199 УК РФ

В соответствии со ст. 199 УК РФ, привлечь к уголовной ответственности за неуплату налогов можно следующих лиц:

- руководителей организации-налогоплательщика (например, директора ООО);

- главного бухгалтера (или обычного бухгалтера, если штат организации не предусматривает должности главбуха);

- других лиц, которые фактически выполняют роль руководителя или бухгалтера, обязаны подписывать документацию, направляемую в адрес ИФНС.

В некоторых случаях по данной статье привлекают и рядовых сотрудников юридического лица. Если они оформляют документы бухучёта и вносили в них ложные сведения для умышленного уклонения от уплаты организацией законных удержаний. В таких ситуациях эти люди признаются пособниками в совершении преступления.

Исходя из практики, по ст. 199 УК РФ часто возбуждаются и расследуются дела по фактам неуплаты налога на прибыль или НДС.

Признаки этого преступления аналогичны признакам ст. 198 УК РФ, за исключением значений крупного и особо крупного размеров. По ст. 199 УК РФ законодатель предусмотрены следующие суммы, с которых начинается ответственность за неуплату налогов юридическим лицом:

- крупным размером признаётся сумма свыше 5 млн рублей за три финансовых года (подряд) при условии, что эта сумма более 25 % от общей суммы налоговых обязательств (или налоговая база превышает 15000000 рублей).

- особо крупным размером признаётся сумма свыше 15 млн рублей за три года, если эта сумма более 50% об общей в совокупности (или налоговая база превышает 45000000 рублей).

Если субъект преступления, предусмотренного ст.199 УК РФ, признан виновным, ему может быть назначено наказание в виде:

- штрафа в размере 100000-300000 рублей до 2-х лет (по части первой, при неуплате суммы в крупном размере);

- штрафа в размере 200000-500000 рублей , а также лишения свободы на срок до 6-ти лет (по части второй, при неуплате суммы в особо крупном размере и/или при совершении преступления в составе группы лиц по предварительному сговору).

Кроме того, осуждённому по обеим частям статьи может быть назначено дополнительное наказание. Запрет занимать руководящие должности (в том числе, связанные с ведением бухгалтерского учета), сроком до 3-х лет.

Аналогично статье 198 УК РФ, руководитель организации не может быть привлечён к уголовной ответственности, а возбужденное дело подлежит прекращению в случае, когда долг по сборам уплачен в полном объеме, включая пени и штрафы.

Статья 199.1 УК РФ

В соответствии со ст. 199.1 УК РФ обвинение может быть предъявлено налоговому агенту. Им может быть индивидуальный предприниматель, а также руководитель организации, которое обязано исчислять и удерживать, а также перечислять налог (например, подоходный) за налогоплательщика. То есть гражданин (например, её работник) получил от организации (ИП) доход (в виде зарплаты), но из личной заинтересованности директор фирмы не перечислил 13% НДФЛ за работника в бюджет в крупном размере. Это преступление налогового агента.

Преступление считается совершенным с момента неперечисления в тот срок, который установлен требованиями НК РФ, наказание и значения размеров недоплаты аналогичны описанию, которое содержится в статье 199 УК РФ.

Срок давности по налоговым преступлениям

Срок давности привлечения к уголовной ответственности зависит от категории преступления. Когда срок давности истекает, преследование лица прекращается (если оно не начиналось, дело не возбуждается).

Статья 78 УК РФ предусматривает, что по делам небольшой тяжести (то есть, по ч. 1 и ч. 2 ст. 198 УК РФ, ч. 1 ст. 199 УК РФ, ч. 1 ст. 199.1 УК РФ) давность составляет 2 года. По тяжким преступлениям (ч. 2 ст. 199 УК РФ), этот срок составляет 10 лет. Применительно к налоговым преступлениям течение давности рассчитывается от даты, следующей за последним днем периода отчетности.

Пример №8 . Последний день сдачи отчетности по НДС за 1 квартал 2019 года – 25 апреля 2019 года. Если за предыдущие 3 года фигурант по делу не сдавал отчетность за все периоды, в отношении него может быть возбуждено уголовное дело по ч. 1 ст. 198 УК РФ (если неуплата составляет 900 000 рублей). Вместе с тем, если следствие по делу затянется и в 2021 году еще не состоится приговор, обвиняемый после 25.04.2021 года может заявить о прекращении дела в связи с истечением срока давности, предусмотренного п. «а» ч. 1 ст. 78 УК РФ (то есть, по прошествии 2-х лет со дня окончания последнего периода отчетности). В зависимости от стадии, на которой будет находиться разбирательство, судом или органами следствия дело будет прекращено.

Обвинительный приговор, а также прекращение дела по нереабилитирующим основаниям (по амнистии, деятельное раскаяние и т.д.) не освобождают лицо от уплаты налогового долга и всех дополнительных начислений. Обычно в уголовном деле уже находится иск от имени ИФНС или прокуратуры, решение по которому принимается вместе с вынесением приговора по делу.

Таким образом, уголовная ответственность лиц, уклоняющихся от уплаты налогов это крайняя мера, когда все меры к соблюдению налогового законодательства государством уже исчерпаны. Лоялен к налоговым неплательщикам и уголовно-процессуальный закон. Так, в соответствии с правилами ст. 108 УПК РФ, обвиняемому в совершении преступления в сфере налогообложения заключение под стражу как мера пресечения на период следствия может быть применена только в исключительных случаях, специально предусмотренных законом (отсутствие постоянной регистрации на территории РФ, не установлена личность, объявление в розыск или неоднократное нарушение ранее избранной меры пресечения).

Ответственность в налоговой сфере - комплексный институт, объединяющий нормы различных отраслей права, направленные на защиту налоговых правоотношений. Поэтому ответственность регулируется различными отраслями права:

Налоговым кодексом РФ при наличии признаков налоговых правонарушений;

Кодексом РФ об административных правонарушениях (КоАП);

Уголовным законодательством РФ при наличии признаков преступления.

Налоговая ответственность - применение уполномоченными органами к налогоплательщикам и лицам, содействующим уплате налогов, налоговых санкций за совершение налогового правонарушения. Налоговая санкция является мерой ответственности за совершение правонарушения.

Юридическую ответственность за совершение налоговых правонарушений несут организации и физические лица, достигшие шестнадцатилетнего возраста.

Субъекты налоговой ответственности - налогоплательщики (организации и физические лица), налоговые агенты (юридические лица и граждане-предприниматели), сборщики налогов и сборов.

Законодательство признает два обстоятельства, исключающих вину юридического лица в отношении налогового правонарушения:

Совершение его вследствие стихийного бедствия или непреодолимых обстоятельств;

Исполнение налогоплательщиком (налоговым агентом) письменных разъяснений по вопросам применения законодательства о налогах и сборах, данных налоговым органам.

При применении налоговой ответственности законодательство учитывает признаки повторности и умысла; имеются обстоятельства, смягчающие и отягчающие ответственность за совершение налогового правонарушения.

Срок давности привлечения к ответственности за совершение налогового правонарушения определен в три года. Для налоговых органов срок давности взыскания санкций установлен не позднее трех месяцев со дня обнаружения налогового правонарушения и составления соответствующего акта.

В зависимости от объекта, на который направлены противоправные действия, выделяются следующие группы составов нарушений:

1) сокрытие или занижение объектов налогообложения;

2) нарушение установленного порядка учета объектов налогообложения;

3) нарушение порядка сдачи документов в налоговый орган;

4) нарушение порядка уплаты налога;

5) прочие нарушения.

В соответствии с Кодексом организации несут следующую ответственность:

штрафы - за совершение налоговых правонарушений. Штраф может быть уплачен добровольно, в противном случае - взыскан с налогоплательщика в принудительном порядке только по решению суда, вступившему в законную силу. (В 2006 г. штраф, не превышающий для индивидуальных предпринимателей 5000 руб., а для организаций - 50 тыс. руб., налоговые органы могут взыскать во внесудебном порядке. В отношении физических лиц, не являющихся индивидуальными предпринимателями, сохраняется судебный порядок взыскания обязательных платежей и санкций);

пени - за несвоевременное перечисление налогов и сборов. В отличие от штрафов пени могут быть взысканы с налогоплательщика (налогового агента) принудительно в бесспорном порядке. Начисление пени производится за каждый календарный день рассрочки уплаты налога в размере 1/300 действующей ставки рефинансирования ЦБРФ.

указывает общие условия привлечения к ответственности за такие правонарушения (статьи 108, 109, 113, НК РФ),

называет обстоятельства смягчающие, отягчающие либо исключающие ответственность (статьи 111, НК РФ),

устанавливает конкретные виды налоговых правонарушений, виды ответственности за их совершение (статьи Главы 16 НК РФ) и налоговые санкции НК РФ).

Законодатель в числе участников отношений, регулируемых законодательством о налогах и сборах, называет – организации, признаваемые в соответствии с НК РФ налогоплательщиками или плательщиками сборов НК РФ).

«организации - юридические лица, образованные в соответствии с законодательством Российской Федерации (далее - российские организации), а также иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств, международные организации, филиалы и представительства указанных иностранных лиц и международных организаций, созданные на территории Российской Федерации (далее - иностранные организации)».

Но, касаясь филиалов и иных обособленных подразделений российских организаций, законодатель разъясняет, что они не являются налогоплательщиками, а лишь исполняют обязанности организаций-налогоплательщиков по уплате налогов и сборов по месту нахождения филиалов и иных обособленных подразделений (часть 2 НК РФ).

Пример 1 из консультационной практики ЗАО « BKR ИНТЕРКОМ-АУДИТ»

Возможно ли разделение ответственности на Филиалы и начальников Филиалов? Каким образом можно произвести разделение ответственности на Филиалы?

Ответ на вопрос.

В соответствии со статьей 5 Федерального закона от 14 ноября 2002 года №161-ФЗ «Об унитарных предприятиях» филиалы унитарного предприятия не являются юридическими лицами и действуют на основании утвержденных унитарным предприятием положений.

Руководитель филиала унитарного предприятия назначается унитарным предприятием и действует на основании его доверенности. Филиал унитарного предприятия осуществляет свою деятельность от имени создавшего их унитарного предприятия. Ответственность за деятельность филиала унитарного предприятия несет создавшее их .

Работодатель вправе расторгнуть трудовой договор по пункту 10 статьи 81 Трудового кодекса Российской Федерации (далее ТК РФ) с руководителем филиала, если им было допущено однократное грубое нарушение своих трудовых обязанностей.

Вопрос о том, являлось ли допущенное нарушение грубым, решается судом с учетом конкретных обстоятельств каждого дела.

В соответствии с Постановлением Пленума Верховного Суда Российской Федерации от 17 марта 2004 года №2 «О применении судами Российской Федерации Трудового кодекса Российской Федерации» обязанность доказать, что такое нарушение в действительности имело место и носило грубый характер, лежит на работодателе.

В качестве грубого нарушения трудовых обязанностей руководителем филиала можно расценивать неисполнение возложенных на это лицо трудовым договором обязанностей, которое могло повлечь причинение вреда здоровью работников либо причинение имущественного ущерба организации.

Согласно Постановлению Министерства труда и социального развития Российской Федерации от 31 декабря 2002 года № 85 «Об утверждении перечней должностей и работ, замещаемых или выполняемых работниками, с которыми работодатель может заключать письменные договоры о полной индивидуальной или коллективной (бригадной) материальной ответственности, а также типовых форм договоров о полной материальной ответственности», руководители филиалов не указаны в числе лиц, в трудовые договоры с которыми работодатель вправе включать условия о полной материальной ответственности.

Императивные нормы статьи 277 ТК РФ о полной материальной ответственности относятся исключительно к руководителям организаций.

В соответствии со статьей 2.1. Кодекса Российской Федерации об административных правонарушениях (далее КоАП РФ) административным правонарушением признается противоправное, виновное действие (бездействие) физического или юридического лица, за которое КоАП РФ или законами субъектов РФ об административных правонарушениях установлена административная ответственность.

Юридическое лицо признается виновным в совершении административного правонарушения, если будет установлено, что у него имелась возможность для соблюдения правил и норм, за нарушение которых КоАП РФ или законами субъекта Российской Федерации предусмотрена административная ответственность, но данным лицом не были приняты все зависящие от него меры по их соблюдению. Назначение административного наказания юридическому лицу не освобождает от административной ответственности за данное правонарушение виновное физическое лицо , равно как и привлечение к административной или уголовной ответственности физического лица не освобождает от административной ответственности за данное правонарушение юридическое лицо.

В соответствии со статьей 2.4. КоАП РФ административной ответственности подлежит должностное лицо в случае совершения им административного правонарушения в связи с неисполнением либо ненадлежащим исполнением своих служебных обязанностей. Под должностными лицами также понимаются лица, совершившие административные правонарушения в связи с выполнением организационно-распорядительных или административно-хозяйственных функций в т.ч. руководители организаций.

Таким образом, филиал юридического лица не может самостоятельно отвечать по своим обязательствам и соответственно о распределении ответственности между головной организацией и ее филиалом не может идти речи. Однако КоАП РФ и УК РФ не исключают возможности привлечения, как к административной, так и к уголовной ответственности руководителя филиала за совершения им соответствующих правонарушений при исполнении своих трудовых обязанностей.

Окончание примера.

Более подробно с вопросами, касающимися создания и деятельности обособленных подразделений, Вы можете ознакомиться в книге авторов ЗАО «BKR-ИНТЕРКОМ-АУДИТ» «Обособленные подразделения».

НК РФ за налоговые правонарушения предусматривает ответственность налогоплательщика – организации, но умалчивает об ответственности должностных лиц, в том числе руководителя и главного бухгалтера организации.

Руководитель организации и главный бухгалтер могут быть привлечены к разбирательству по делу о налоговом правонарушении в качестве свидетелей.

За неявку либо уклонение от явки без уважительных причин при вызове по делу о налоговом правонарушении, а также за неправомерный отказ от дачи показаний, а равно за дачу заведомо ложных показаний в соответствии со НК РФ на свидетеля может быть наложен денежный штраф.

«1) уплачивать законно установленные налоги;

2) встать на учет в налоговых органах, если такая обязанность предусмотрена настоящим Кодексом;

3) вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах;

4) представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах;

5) представлять по месту жительства индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, по запросу налогового органа книгу учета доходов и расходов и хозяйственных операций; представлять по месту нахождения организации бухгалтерскую отчетность в соответствии с требованиями, установленными Федеральным законом «О бухгалтерском учете», за исключением случаев, когда организации в соответствии с указанным Федеральным законом не обязаны вести бухгалтерский учет или освобождены от ведения бухгалтерского учета;

6) представлять в налоговые органы и их должностным лицам в случаях и в порядке, которые предусмотрены настоящим Кодексом, документы, необходимые для исчисления и уплаты налогов;

7) выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;

8) в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов (для организаций и индивидуальных предпринимателей), а также уплату (удержание) налогов;

9) нести иные обязанности, предусмотренные законодательством о налогах и сборах».

Налогоплательщики – организации помимо выше названных обязанностей, должны в установленные сроки письменно сообщать в налоговый орган соответственно по месту нахождения организации:

об открытии или закрытии счетов;

обо всех случаях участия в российских и иностранных организациях;

обо всех обособленных подразделениях, созданных на территории Российской Федерации (речь идет о сведениях: о создании, реорганизации или ликвидации обособленных подразделений);

о реорганизации или ликвидации.

Определяя круг обязанностей налогоплательщика, НК РФ предусматривает возможное наступление юридической ответственности за невыполнение или ненадлежащее выполнение возложенных на него обязанностей.

Административная ответственность за правонарушения, предусмотренные КоАП РФ;

Уголовная ответственность, установленная УК РФ. Подлежат уголовной ответственности только должностные лица. Сами организации не являются субъектами уголовной ответственности.

Прежде чем перейти к вопросу об ответственности налогоплательщика – организации следует сказать о том, что существуют две формы вины в совершении налогового правонарушения НК РФ):

- умысел,

- неосторожность.

Умысел усматривается в том случае, если налогоплательщик, в лице руководителя или иного лица, уполномоченного представлять интересы организации, осознавал противоправный характер своих действий (бездействия) и желал либо сознательно допускал наступление вредных последствий своих действий (бездействия).

Налоговое правонарушение признается совершенным по неосторожности, если руководитель организации или иное лицо, уполномоченное представлять интересы организации, не осознавали противоправного характера своих действий (бездействия) либо вредного характера последствий, которые могут возникнуть вследствие этих действий (бездействия), хотя должны были и могли это осознавать.

Вина организации в совершении налогового правонарушения определяется в зависимости от вины ее должностных лиц либо ее представителей, действия (бездействие) которых обусловили совершение данного налогового правонарушения НК РФ).

Должностные лица организации, как мы уже говорили ранее, являются субъектами ответственности за административные правонарушения либо уголовно наказуемее преступления в области налогов и сборов, предусмотренные КоАП РФ и УК РФ, а не за налоговые правонарушения, предусмотренные НК РФ.

Обратите внимание, привлечение должностных лиц организации к уголовной или административной ответственности не исключает привлечение организации к налоговой ответственности (пункт 2 Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 27 января 2003 года №2 «О некоторых вопросах, связанных с введением в действие Кодекса Российской Федерации об административных правонарушениях»).

УК РФ содержит ряд норм права, касающихся ответственности за нарушение налогового законодательства.

Статьей 199 НК РФ установлена ответственность за уклонение от уплаты налогов и сборов с организации:

«1. Уклонение от уплаты налогов и (или) сборов с организации путем непредставления налоговой декларации или иных документов, представление которых в соответствии с законодательством Российской Федерации о налогах и сборах является обязательным, либо путем включения в налоговую декларацию или такие документы заведомо ложных сведений, совершенное в крупном размере, -

Как видно, уклонение от уплаты налогов может быть совершено двумя способами: непредставление налоговой декларации либо иных документов и внесение в декларацию заведомо ложных сведений.

Налоговая декларация - письменное заявление налогоплательщика об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога НК РФ).

Формы расчетов по налогам и формы налоговых деклараций, обязательные для налогоплательщиков, а также порядок их заполнения, утверждаются Минфином Российской Федерации. Кроме того, Минфин Российской Федерации официально разъясняет вопросы применения законодательства Российской Федерации о налогах и сборах (часть 1 НК РФ).

Порядок представления налоговых деклараций, а также иных документов установлен соответствующими главами части второй НК РФ.

Под включением в декларацию заведомо искаженных данных о доходах или расходах следует понимать умышленное указание в декларации любых не соответствующих действительности сведений о размерах доходов и расходов (пункт 3 Постановления Пленума Верховного Суда Российской Федерации от 4 июля 1997 года №8 «О некоторых вопросах применения судами Российской Федерации уголовного законодательства об ответственности за уклонение от уплаты налогов» (далее Постановление Пленума №8)).

Само по себе то, что в статье 199 УК РФ не содержится перечень документов, подлежащих представлению в налоговые органы, и не дается содержательная характеристика ложных сведений, не может расцениваться как свидетельство неопределенности уголовно-правового запрета и основание для произвольного его применения. Оценка степени определенности содержащихся в законе понятий осуществляется исходя не только из самого текста закона, используемых в нем формулировок, но и из их места в системе нормативных предписаний. При этом учитываются нормы не только уголовного, но и налогового законодательства, к которому статья 199 УК РФ прямо отсылает.

Таким образом, статья 199 УК РФ предусматривает ответственность лишь за такое деяние, которое совершается с умыслом и направлено на избежание уплаты налога в нарушение установленных налоговым законодательством правил (Определение Конституционного суда Российской Федерации от 20 декабря 2005 года №478-О «Об отказе в принятии к рассмотрению жалобы граждан Лебедева Алексея Вячеславовича и Шепелева Игоря Вениаминовича на нарушение их конституционных прав статьей 199 уголовного кодекса Российской Федерации»).

НК РФ предупреждает налогоплательщика об ответственности за невыполнение или ненадлежащее выполнение этих обязанностей НК РФ). Это вызвано тем, что налоговые декларации и перечисленные категории документов необходимы налоговым органам для осуществления своих функций по налоговому контролю.

Обязательным признаком данного состава преступления является крупный размер. В примечании к рассматриваемой статье указано, что крупным размером признается сумма налогов и (или) сборов, составляющая за период в пределах трех финансовых лет подряд более пятисот тысяч рублей, при условии, что доля неуплаченных налогов и (или) сборов превышает 10 процентов подлежащих уплате сумм налогов и (или) сборов, либо превышающая один миллион пятьсот тысяч рублей.

К ответственности по статье 199 УК РФ могут быть привлечены руководитель организации - налогоплательщика и главный (старший) бухгалтер, лица, фактически выполняющие обязанности руководителя и главного (старшего) бухгалтера, а также иные служащие организации - налогоплательщика, включившие в бухгалтерские документы заведомо искаженные данные о доходах или расходах либо скрывшие другие объекты налогообложения.

Лица, организовавшие совершение преступления, предусмотренного статьей 199 УК РФ, или руководившие этим преступлением либо склонившие к его совершению руководителя, главного (старшего) бухгалтера организации - налогоплательщика или иных служащих этой организации, или содействовавшие совершению преступления советами, указаниями и тому подобное, несут ответственность как организаторы, подстрекатели или пособники по статье 33 УК РФ и соответствующей части статьи 199 УК РФ (пункт 10 Постановления Пленума №8).

Уклонение от уплаты налогов связано с невыполнением виновным определенных норм налогового законодательства. В связи с этим, в постановлении о привлечении в качестве обвиняемого, обвинительном заключении и приговоре должно быть обязательно указано, какие конкретно нормы налогового законодательства, действовавшего на момент совершения преступления, нарушены обвиняемым, осужденным.

Часть 2 статьи 199 УК РФ содержит перечень отягчающих обстоятельств, при наличии которых усиливается мера ответственности:

«2. То же деяние, совершенное:

а) группой лиц по предварительному сговору;

б) в особо крупном размере, -

наказывается штрафом в размере от двухсот тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет либо лишением свободы на срок до шести лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового».

Особо крупный размер, применительно к данной статье - сумма, составляющая за период в пределах трех финансовых лет подряд более двух миллионов пятисот тысяч рублей, при условии, что доля неуплаченных налогов и (или) сборов превышает 20 процентов подлежащих уплате сумм налогов и (или) сборов, либо превышающая семь миллионов пятьсот тысяч рублей.

В соответствии со статьей 47 УК РФ лишение права занимать определенные должности может быть назначено только тем осужденным, которые занимают должности на государственной службе или в органах местного самоуправления. Лицам, выполняющим управленческие функции в коммерческой или иной организации, может быть назначено наказание в виде лишения права заниматься деятельностью, связанной с выполнением этих функций.

В соответствии со статьей 199.1 УК РФ неисполнение организацией обязанностей налогового агента влечет уголовную ответственность:

«1. Неисполнение в личных интересах обязанностей налогового агента по исчислению, удержанию или перечислению налогов и (или) сборов, подлежащих в соответствии с законодательством Российской Федерации о налогах и сборах исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд), совершенное в крупном размере, -

наказывается штрафом в размере от ста тысяч до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет, либо арестом на срок от четырех до шести месяцев, либо лишением свободы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового».

Как видно из диспозиции статьи 199.2 УК РФ субъектом ответственности является руководитель организации либо иное лицо, выполняющее управленческие функции в этой организации (например, ).

Обязательным признаком данного состава преступления является крупный размер.

Согласно примечанию к статье 169 УК РФ крупным размером признаются стоимость, ущерб, доход либо задолженность в сумме, превышающей двести пятьдесят тысяч рублей.

Предметом данного состава преступления является денежные средства, а также любое другое имущество (готовая продукция, предметы основных средств и так далее).

Более подробно с вопросами, касающимися порядка привлечения к ответственности за совершение налоговых правонарушений, предусмотренной УК РФ, Вы можете ознакомиться в книге авторов ЗАО «BKR-ИНТЕРКОМ-АУДИТ» «Налоговые преступления».

КоАП РФ предусмотрена административная ответственность за следующие виды нарушений налогового законодательства:

1. В соответствии с пунктом 1 статьи 15.3 КоАП РФ нарушение установленного срока подачи заявления о постановке на учет в налоговом органе или органе государственного внебюджетного фонда влечет наложение административного штрафа на должностных лиц в размере от пяти до десяти минимальных размеров оплаты труда.

Пунктом 2 статьи 15.3 КоАП РФ установлена ответственность за ведение деятельности без постановки на учет в налоговом органе.

Согласно НК РФ налогоплательщики подлежат постановке на учет в налоговых органах соответственно по месту нахождения организации, месту нахождения ее обособленных подразделений, а также по месту нахождения принадлежащего им недвижимого имущества и транспортных средств и по иным основаниям, предусмотренным НК РФ. Постановка на налоговый учет по месту нахождения организации осуществляется налоговым органом одновременно с государственной регистрацией организации.

Организация, в состав которой входят обособленные подразделения, расположенные на территории Российской Федерации, обязана встать на учет в налоговом органе по месту нахождения каждого своего обособленного подразделения.

В соответствии со НК РФ постановка на учет организации по месту нахождения ее обособленного подразделения осуществляется на основании заявления по форме №09-1-1, утвержденного Приказом МНС Российской Федерации от 3 марта 2004 года №БГ-3-09/178 «Об утверждении порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика и форм документов, используемых при постановке на учет, снятии с учета юридических и физических лиц». Заявление о постановке на учет организации по месту нахождения обособленного подразделения подается в течение одного месяца после создания обособленного подразделения.

Постановка на учет, снятие с учета организации в налоговом органе по месту нахождения принадлежащего недвижимого имущества и (или) транспортных средств осуществляются на основании сведений, сообщаемых органами, указанными в НК РФ. Организация подлежит постановке на учет в налоговых органах по месту нахождения недвижимого имущества, принадлежащего ей на праве собственности, праве хозяйственного ведения или оперативного управления.

Ранее, до вступления в силу Федерального закона от 23 декабря 2003 года №185-ФЗ «О внесении изменений в законодательные акты Российской Федерации в части совершенствования процедур государственной регистрации и постановки на учет юридических лиц и индивидуальных предпринимателей», организация - налогоплательщик была обязана вставать на учет в государственных внебюджетных фондах путем подачи заявления в соответствующий фонд. С введением указанного закона данная обязанность с налогоплательщиков снята. Постановка на учет в государственных внебюджетных фондах осуществляется налоговым органом, одновременно с постановкой на налоговый учет.

Таким образом, ответственность по данной статье руководитель организации может нести только за непостановку на учет в налоговом органе обособленного подразделения организации. По первой части - за пропуск срока постановки без осуществления деятельности, по второй - за пропуск срока постановки на учет при ведении предпринимательской деятельности.

2. В соответствии со статьей 15.4 КоАП РФ нарушение установленного срока представления в налоговый орган или орган государственного внебюджетного фонда информации об открытии или о закрытии счета в банке или иной кредитной организации влечет наложение административного штрафа на должностных лиц в размере от десяти до двадцати минимальных размеров оплаты труда.

В соответствии со НК РФ налогоплательщики обязаны сообщать в налоговые органы об открытии и закрытии счетов в десятидневный срок по форме №С-09-1 «Сообщение об открытии (закрытии) счета», утвержденной Приказом МНС Российской Федерации от 2 апреля 2004 года №САЭ-3-09/255@.

Статьей 118 НК РФ установлена налоговая ответственность за нарушение налогоплательщиком установленного НК РФ срока представления в налоговый орган информации об открытии или закрытии им счета в каком-либо банке, которая возлагается на организацию. Статья 15.4 КоАП РФ говорит о том же нарушении, но ответственности подлежит уже руководитель организации.

Поскольку в силу глав 15, 16 и 18 НК РФ в соответствующих случаях субъектами ответственности являются сами организации, а не их должностные лица, привлечение последних к административной ответственности не исключает привлечения организаций к ответственности, установленной НК РФ (пункт 2 Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 27 января 2003 года №2 «О некоторых вопросах, связанных с введением в действие Кодекса Российской Федерации об административных правонарушениях»).

3. В соответствии со статьей 15.5 КоАП РФ нарушение установленных законодательством о налогах и сборах сроков представления налоговой декларации в налоговый орган по месту учета влечет наложение административного штрафа на должностных лиц в размере от трех до пяти минимальных размеров оплаты труда.

Налогоплательщики обязаны представлять в налоговый орган по месту учета в установленном порядке налоговые декларации по тем налогам, которые они обязаны уплачивать, если такая обязанность предусмотрена законодательством о налогах и сборах НК РФ). Сроки представления налоговых деклараций по налогам уставлены в соответствующих главах части второй НК РФ.

Субъектом ответственности является должностное лицо организации.

Статьей 119 НК РФ установлена ответственность за непредставление в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета, которая возлагается на организацию - налогоплательщика.

Привлечение должностного лица организации к административной ответственности не исключает привлечение самой организации к налоговой ответственности.

Обратите внимание!

Статьей 199 УК РФ установлена и (или) сборов с организации путем непредставления налоговой декларации или иных документов, представление которых в соответствии с законодательством Российской Федерации о налогах и сборах является обязательным, совершенное в крупном размере. В данном случае непредставление налоговой декларации является способом уклонения от уплаты налогов.

Разграничение уголовной и административной ответственности также проводится по признаку крупного размера: при наличии крупного размера наступает уголовная ответственность, при отсутствии - административная.

4. В соответствии со статьей 15.6 КоАП РФ непредставление в установленный законодательством о налогах и сборах срок либо отказ от представления в налоговые органы, таможенные органы и органы государственного внебюджетного фонда оформленных в установленном порядке документов и (или) иных сведений, необходимых для осуществления налогового контроля, а равно представление таких сведений в неполном объеме или в искаженном виде, за исключением случаев, предусмотренных пунктом 2 статьи 15.6 КоАП РФ влечет наложение административного штрафа на граждан в размере от одного до трех минимальных размеров оплаты труда; на должностных лиц - от трех до пяти минимальных размеров оплаты труда.

В соответствии со НК РФ налоговый контроль проводится должностными лицами налоговых органов и осуществляется посредством налоговых проверок, получения объяснений налогоплательщиков, налоговых агентов и плательщиков сбора, проверки данных учета и отчетности, осмотра помещений и территорий, используемых для извлечения дохода (прибыли), а также в других формах, предусмотренных НК РФ.

Объект налогового контроля - отношения, связанные с исчислением и уплатой налогов и сборов.

Более подробно с вопросами, касающимися налогового контроля и налоговых проверок, Вы можете ознакомиться в книге авторов ЗАО «BKR-ИНТЕРКОМ-АУДИТ» «Налоговые проверки».

Согласно НК РФ налогоплательщики обязаны представлять налоговому органу необходимую информацию и документы в случаях предусмотренных законом. Так, например, в соответствии со НК РФ должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого налогоплательщика, плательщика сбора, налогового агента необходимые для проверки документы.

Субъектом административной ответственности является руководитель организации.

Статьей 126 НК РФ установлена налоговая ответственность за непредставление сведений, необходимых для осуществления налогового контроля, которая возлагается на организацию.

5. В соответствии со статьей 15.11 КоАП РФ грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, а равно порядка и сроков хранения учетных документов влечет наложение административного штрафа на должностных лиц в размере от двадцати до тридцати минимальных размеров оплаты труда.

Правила ведения бухгалтерского учета, порядок представления бухгалтерской отчетности, сроки хранения учетных документов установлены Федеральным законом от 21 ноября 1996 года №129-ФЗ «О бухгалтерском учете» (далее Закон №129-ФЗ) (статьи 15, 17), Положением по ведению бухгалтерского учета, утвержденным Приказом Минфина Российской Федерации от 29 июля 1998 года №34н «Об утверждении положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации», а также рядом иных нормативных актов. Грубое нарушение установленных правил влечет административную ответственность по статье 15.11 КоАП РФ.

Согласно примечанию к указанной статье под грубым нарушением правил ведения бухгалтерского учета и представления бухгалтерской отчетности понимается:

искажение сумм начисленных налогов и сборов не менее чем на 10 процентов;

искажение любой статьи (строки) формы бухгалтерской отчетности не менее чем на 10 процентов.

Субъектом административной ответственности за указанное правонарушение является должностное лицо организации - руководитель, так как в соответствии со статьей 6 Закона №129-ФЗ:

«Ответственность за организацию бухгалтерского учета в организациях, соблюдение законодательства при выполнении хозяйственных операций несут руководители организаций».

Статьей 120 НК РФ установлена налоговая ответственность за аналогичное правонарушение, которая возлагается на организацию:

«Грубое нарушение организацией правил учета доходов и (или) расходов и (или) объектов налогообложения, если эти деяния совершены в течение одного налогового периода, при отсутствии признаков налогового правонарушения, предусмотренного пунктом 2 настоящей статьи, влечет взыскание штрафа в размере пяти тысяч рублей».

Под грубым нарушением правил учета доходов и расходов и объектов налогообложения в данном случае понимается отсутствие первичных документов, или отсутствие счетов-фактур, или регистров бухгалтерского учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений налогоплательщика.

Одним из признаков состава налогового правонарушения по НК РФ является «неправильность» и «несвоевременность» отражения на счетах бухгалтерского учета и в бухгалтерской отчетности хозяйственных операций, который означает искажение в первичных документах, регистрах бухгалтерского учета как содержания хозяйственных операций, так и ее измерителей, неверное указание размеров денежных сумм, количества материальных ценностей и так далее. (Письмо Минфина Российской Федерации от 1 июля 2004 года №07-02-14/160).

Обратите внимание, в случае выявления уклонения от уплаты налогов путем включения в бухгалтерские документы заведомо искаженных данных о доходах или расходах либо иным способом, совершенного в крупном размере, применяются также меры уголовной ответственности (Письмо Минфина Российской Федерации от 21 августа 2002 года №04-01-10/4-89).

6. В соответствии со статьей 15.13 КоАП РФ уклонение от подачи декларации об объеме производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции или декларации об использовании этилового спирта, либо несвоевременная подача одной из таких деклараций, либо включение в одну из таких деклараций заведомо искаженных данных влечет наложение административного штрафа на должностных лиц в размере от тридцати до сорока минимальных размеров оплаты труда; на юридических лиц - от трехсот до четырехсот минимальных размеров оплаты труда.

Статьей 14 Федерального закона от 22 ноября 1995 года №171-ФЗ «О государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции» предусмотрено, что организации, осуществляющие производство, закупку и поставки этилового спирта, алкогольной и спиртосодержащей пищевой продукции, обязаны представлять декларации об объеме их производства и оборота. Организации, осуществляющие закупку этилового спирта для производства алкогольной и спиртосодержащей продукции, должны представлять также декларации об использовании этилового спирта.

Постановлением Правительства Российской Федерации от 31 декабря 2005 года №858 «О предоставлении деклараций об объемах производства, оборота и испольования этилового спирта, алкогольной и спиртосодержащей продукции» утверждено Положение о представлении деклараций об объемах производства, оборота и использования этилового спирта, алкогольной и спиртосодержащей продукции. Положение определяет порядок представления деклараций об объемах производства и оборота этилового спирта, об объемах использования этилового спирта, об объемах производства и оборота алкогольной и спиртосодержащей продукции, об объемах использования алкогольной и спиртосодержащей продукции, об объемах оборота этилового спирта, алкогольной и спиртосодержащей продукции, об объемах поставки этилового спирта, алкогольной и спиртосодержащей продукции, а также об объемах закупки этилового спирта, алкогольной и спиртосодержащей продукции и устанавливает формы деклараций.

В диспозиции статьи 15.13 КоАП РФ указывается три способа совершения правонарушения:

уклонение от подачи декларации;

несвоевременная подача декларации;

включение в декларацию заведомо искаженных данных.

Субъектами указанного правонарушения являются:

Организация, обязанная представлять декларации;

Должностное лицо организации, ответственное за составление и представление декларации.

Более подробно с вопросами, касающимися ответственности руководителей организации, Вы можете ознакомиться в книге авторов ЗАО «BKR-ИНТЕРКОМ-АУДИТ» «Ответственность должностных лиц организации».

Все граждане и юридические лица обязаны исполнять свои функции налогоплательщика. Если такой правило будет нарушено, наступает налоговая ответственность. Что это такое и какие нюансы ее возникновения?

Общие моменты

Отыщем положения в законодательных документах, которыми регулируется вопрос привлечения к налоговой ответственности.

Основные понятия

Под налоговой ответственностью понимают вид юридической ответственности. Это правовые отношения между госструктурами и нарушителем правил, которого ожидают неблагоприятные последствия при нарушении норм, прописанных в законодательстве.

Правонарушитель может понести:

Налоговая ответственность – это цель, которая понуждает плательщика налога исполнять свои обязательства по перечислению налоговых сумм.

Применяется как в отношении юридического, так и физического лица. Тип и величина налоговой ответственности определяется на основании ряда законодательных документов.

По каким принципам действует?

Принципами налогового типа ответственности отражаются цели, правовая ситуация в стране, к которой должна двигаться госструктура.

Стоит учесть, что утверждение нормативными документами принципов не является безоговорочным условием. Они реализуются в зависимости от воли чиновников.

Начало ответственности по налоговым правонарушениям выводится из положений налогового и финансового характера. Такие принципы – научное достижение финансовых нормативов.

Это исходная цель, которой отражается объективная сущность, природа и назначение. Имеют место такие принципы:

Отмечается взаимосвязь и взаимозависимость всех принципов. Если не соблюдается один принцип, будет нарушено и другой. В результате будет искажаться сущность ответственности за правонарушения правовых норм об уплате налогов.

Действующая нормативная база

О налоговых правонарушениях и ответственности говорится в ст. 106 НК. В отражаются данные о нюансах налоговой ответственности. О видах налогового правонарушения говорится в , .

Об ответственности за нарушения законодательных документов о страховых взносах сказано в .

Ответственность за нарушение налогового законодательства

Налоговое правонарушение – действие или бездействие, которым нарушаются законодательные положения. Мерой ответственности за совершение налогового правонарушения является штраф.

Обязательство по уплате налога возникает с момента рождения лица, если оно имеет объекты, что облагаются налогом, но налоговая ответственность наступает с 16 лет.

До этого возраста за неисполнение обязательства налогоплательщика родители и иные представители человека не могут нести ответственность.

Стоит учесть такие нюансы:

- Никто не имеет права привлечь вас к ответственности за налоговые нарушения иным образом, чем в соответствии с нормами законодательства. Указы Президента не могут установить штрафы.

- Не допускается повторно привлекать за одно и то же правонарушение.

- Если плательщик налога привлекается к ответственности, обязательство по уплате налога не отменяется.

Что относится к преступлениям?

Налоговое преступление в Уголовном кодексе не имеет четкого определения. Но можно на основании существующих положений сказать, что таким преступлением является умышленное совершение действие, которое запрещено в УК и несет опасность для общественности.

После становления налоговой системы в РФ увеличилась частотность налоговых преступлений, из-за которых бюджет не поступает большая доля средств. Налогоплательщики уклоняются от уплаты налоговых сумм достаточно часто.

В соответствии со статистическими данными нарушения по уплате налогов связаны с:

Чаще всего нарушают налоговое законодательство фирмы всех форм собственности:

В зависимости от сферы деятельности компаний существует такая статистика:

Последствием налогового преступления является наказание (возлагается только на физлиц), налогового правонарушения – санкция, которая применяется в отношении и юрлиц, и физлиц (ст. 114 НК).

Обстоятельства, влияющие на размер

Обстоятельства, смягчающие налоговую ответственность за совершенные налоговые правонарушения:

- Совершение нарушения по причине тяжелой личной ситуации.

- Совершение нарушения по принуждению или из-за наличия материальной или другой зависимости.

- Другие ситуации, что признаются судебным органом смягчающими.

Если с гражданина взыскано налоговую санкцию, он будет считаться таким, что подвергнут данной санкции на протяжении 12 месяцев с того дня, как решение суда иди налоговой инстанции вступает в силу.

Лицо не будет привлекаться к ответственности, если:

- отсутствует событие налогового нарушения;

- оно невиновно;

- ответственность наступает с 16 лет, а значит, до наступления такого возраста лицо не будет привлекаться;

- истек срок давности, в течение которого моно было привлечь к ответственности.

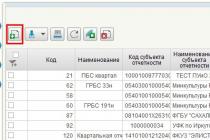

Приведем таблицу штрафов за конкретные правонарушения:

| Статья налогового кодекса | Нарушение | Сумма в рублях |

| Если нарушено сроки предоставления заявления о постановке на учет в Налоговой инспекции | 10 тыс. | |

| Второй пункт той же статьи | Если компания или ИП ведет деятельность без регистрации в налоговых структурах | 10% от прибыли, но не меньше 40 тыс. руб. |

| Ст. 118 | Если нарушены сроки подачи сведений о том, что открыто/закрыто счет в банковском учреждении | 5 тыс. |

| Если не предоставлено декларацию в налоговый орган, в которого компания регистрировалась | 5% — 30% от суммы, что не была перечислена, но не меньше 1 тыс. | |

| Если не соблюден порядок подачи декларации в электронном формате в соответствии с налоговым законодательство | 200 | |

| Пункт 1 ст. 120 | При грубых нарушениях порядка ведения учета прибыли и затрат и объектов, что облагаются налогом (в рамках одного налогового периода, если нет признака, прописанного в пункте 2) | 10 тыс. |

| Пункт 2. ст. 120 | При совершении действий, прописанных в статье в течение больше, чем одного периода | 30 тыс. |

| Пункт 3. ст. 120 | При действии, последствием которого оказалось занижение базы налога 20% от размера не перечисленных налогов, но не меньше | 40 тыс. |

| Пункт 1 ст. 122 | Если не произведено оплату налога по причине занижения базы налога, иных неправильных перечислений, если нет признаков, отраженных в | 20 % от размера не произведенного платежа |

| Пункт 2 ст. 122 | При умышленном правонарушении в соответствии с п. 1 ст. 122 | 40 % от средств, что не были перечислены |

| При неправомерном неудержании средств налоговыми агентам | 20% от средств, что должны быть удержаны | |

| Если своевременно не подана в налоговые структуры документация, если отсутствуют признаки, описанные в ст. 119, | 200 за один документ | |

| Пункт 2 ст. 126 | При не предоставлении уполномоченным органам документов, предоставление недостоверной информации, если нет признаков | 10 тыс. |

| Если лицо не явится при рассмотрении налоговых дел в качестве свидетеля | 1 тыс. | |

| Часть 2 ст. 128 | Если свидетель откажется давать показания, или будет давать ложные показания | 3 тыс. |

| Пункт 1 ст. 129.1 | Если лицо представит ложные сведения, если нет признака, прописанного в ст. 126 | 5 тыс. |

| Пункт 2 ст. 129.1 | Если правонарушение совершается второй раз в одном периоде | 20 тыс. |

Моменты, отягчающие ответственность

Установить отягчающие обстоятельства может судебная инстанция или налоговый орган, который рассматривает дело ().

Если будут установлены отягчающие обстоятельства, назначенный штраф увеличивается в 2 раза. На сколько будет увеличено штраф, зависит от того, какая степень тяжести нарушения ().

К таким обстоятельствам стоит отнести случаи, когда лицом совершается аналогичное правонарушение (пункт 2 ст. 112 НК). Иные обстоятельства не могут считаться отягчающими.

Но власти не разъясняют, что именно следует считать «аналогичным правонарушением», поэтому термин судами толкуется по-разному.

Порядок привлечения

Лица привлекаются к налоговой ответственности по решению налоговых структур. Даже при полной уплате суммы штрафов, лицо обязуется перечислить и недоимку по налогам и пени.

Величина пени – 1/300 ставки рефинансирования ЦБ России за каждый просроченный день платежа. Пеня – это не мера ответственности за совершенные нарушения.

Именно по этой причине их начисление осуществляется без учета виновности плательщика налога. Не являются влияющими факторами на размер пени и обстоятельства смягчающего или отягчающего типа.

Пеня не платится:

- если лицо выполняет разъяснения уполномоченного органа;

- если нет возможности перечислить налоги своевременно по причине арестов средств или иных имущественных объектов.

Привлекаться к налоговой ответственности может:

Есть обстоятельства, которые исключает привлечение к ответственности лица, совершившего налоговое нарушение. Это:

- Действия, что содержат признаки налоговых нарушений, при стихийных бедствиях и чрезвычайной ситуации.

- Действия, которые совершает лицо, например, из-за болезни.

- Ситуации, когда лицо выполняло письменные разъяснения к законам в рамках компетенции.

В таких случаях не наступает налоговая ответственность. Срок давности для определения ответственности – 3 года, кроме ситуаций, прописанных в , .

Отсчет срока давности в таких случаях начинается на следующий день после того, как окончится налоговый период, в котором налоговое правонарушение совершено.

Для иного налогового правонарушения сроки давности исчисляются с момента, когда они совершены. Применяются такие меры, как штрафные санкции.

Видео: уклонение от уплаты налогов

Определяя конечные размер такого штрафа, уполномоченными структурами будет учитываться, есть ли отягчающие и смягчающие обстоятельства. Взыскание штрафов с ООО и граждан осуществляется только судом.

Представители налогового органа могут обратиться в судебную инстанцию на протяжении полугода после истечения срока выполнения требований по перечислению налоговой суммы.

Здесь есть разграничение налоговой ответственности лиц, что располагают документацией или сведениями, которые касаются деяний плательщика налогов, если не будет предоставлено налоговым структурам данные, истребованные согласно .

Штраф составит 200 рублей. за 1 документ, что не был предоставлен. Возможно также назначение штрафа в размере 5-20 тыс., если не сообщено истребованную информацию, или нарушение совершено повторно.

Вам стоит запомнить виды налоговых правонарушений и ответственность за их совершение. Так можно будет избежать необходимости платить штрафы и объясняться с работниками ФНС.

Изучите основания, признаки и вопросы правового регулирования по данной теме. Будьте внимательны при произведении налоговых платежей и не допускайте ошибок.

Каждый гражданин Российской Федерации имеет полное право заниматься предпринимательской деятельностью с целью получения прибыли на условиях, которые не противоречат действующему законодательству. Там же закреплена норма, на основании которой любая прибыль облагается налогом в пользу государства. Предприниматель или...

В статье будут рассмотрены вопросы, касающиеся налоговой ответственности за отгрузку товара без договора в России. Что нужно учесть при составлении договора, каковы законные основания и возможные правонарушения – об этом далее. Очень часто продажа крупных партий товара происходит без заключения договора. Обе стороны...

Какая административная ответственность возникает за налоговые правонарушения в 2020 году. Что необходимо знать об административном законодательстве. Кто является субъектом таких нарушений и как они привлекаются к ответственности. Налоговые правонарушения имеют последствия, ответственность за которые может быть...

Данная статья коснется такого понятия, как «уголовная ответственность». В каких случаях человек привлекается, что говорит об этом закон. Налогоплательщики часто задумываются о том, сколько нужно опасаться возможности привлечения к ответственности уголовного типа. СодержаниеЧто нужно знать Срок давности привлечения к...