Требования к оформлению кассовых операций, в том числе и к выдаче подотчетных сумм, установлены указанием ЦБ РФ от 11.03.2014 № 3210-У (далее — указание № 3210-У). Но в подотчет деньги можно выдавать не только из кассы.

Подотчетники — это лица, получившие денежные средства от предприятия или ИП на определенные хозяйственные (целевые) нужды и обязанные в установленный срок отчитаться по расходованию таких средств (или вернуть их остаток, если не все средства потрачены).

Подотчетными могут быть:

- лица, работающие на предприятии или у ИП на постоянной основе;

- совместители;

- лица, с которыми заключены договоры гражданско-правового характера (п. 5 указания № 3210-У).

Денежные средства предприятия в подотчет выдаются:

- в наличной форме:

- из кассы предприятия;

- в безналичной форме:

- на корпоративную карту предприятия, доступ к которой получило подотчетное лицо.

Бухгалтерский учет подотчетных операций имеет широкий спектр возможных проводок. Наиболее часто используемые при расчетах с подотчетными лицами проводки представлены в таблице:

|

Описание операции |

Первичные документы |

||

|

Выдача денег под отчет из кассы предприятия |

Расходный кассовый ордер |

||

|

20, 23, 25, 26, 44 |

Списание затрат в расходы предприятия согласно представленному авансовому отчету |

Авансовый отчет, чеки, накладные, акты приемки-сдачи услуг или работ, другие документы, подтверждающие произведенные расходы |

|

|

10, 15, 41, 07, 08, 11 |

Оприходованы матценности на основании авансового отчета |

Товарные чеки, кассовые чеки, накладные, иные документы, подтверждающие материальные расходы подотчетного лица |

|

|

Средства, направленные на устранение брака производства или гарантийное (пост-гарантийное) обслуживание |

Договор о гарантийном обслуживании, гарантийный талон, акт выполненных работ, чек, иные документы |

||

|

Оплата налоговых платежей через подотчетное лицо |

Чеки, квитанции об оплате, банковские платежные документы |

||

|

Отражение прочих расходов предприятия, оплаченных подотчетным лицом |

Первичные документы, подтверждающие расходы |

||

|

Возврат неиспользованных подотчетником средств в кассу предприятия |

Приходный кассовый ордер, авансовый отчет с расчетом суммы остатка средств, подлежащих возврату в кассу |

Как правильно оформить приходный или расходный кассовый ордер, можно узнать из статей:

- «Как заполняется приходный кассовый ордер (ПКО)?» ;

- «Как заполняется расходный кассовый ордер (РКО)?» .

Примеры с проводками по расчетам с подотчетными лицами

Пример 1 . Получение денег под отчет на приобретение ТМЦ:

|

Дата |

Счета |

Сумма, руб. |

Описание операции |

Первичные документы |

|

|

21.09.2019 |

Выданы наличные средства под отчет Иванову И. И. на приобретение автомобильного масла |

Заявление Иванова И. И., РКО № 253 от 21.09.2019 |

|||

|

22.09.2019 |

Получено на склад масло автомобильное «МОБИЛ» от Иванова И. И. |

Авансовый отчет, товарный чек, кассовый чек на 1 500 руб. |

|||

Пример 2

Проводки с подотчетными лицами , направленными командировку.

|

Дата |

Счета |

Сумма, руб. |

Описание операции |

Первичные документы |

|

|

12.09.2019 |

Выданы наличные средства под отчет Иванову И. И., направленному в командировку |

Приказ о направлении в командировку, РКО № 243 от 12.09.2019 |

|||

|

15.09.2019 |

Отражены расходы на командировку Иванова И. И. (менеджера по продажам) в коммерческих расходах предприятия |

Авансовый отчет (чек из гостиницы на 1 500 руб., суточные на 1 000 руб.), приказ об установлении суммы суточных расходов |

|||

|

15.09.2019 |

Возврат Ивановым И. И. неиспользованных подотчетных средств в кассу |

ПКО № 214 от 15.09.2019 |

|||

См. также:

- «Что делать, если подотчетное лицо потратило свои деньги?» ;

- «Подотчетное лицо потеряло кассовый чек - что делать» .

Итоги

В настоящей статье приведены чаще всего встречающиеся проводки по учету расчетов с подотчетными лицами. Главным нормативным документом, регулирующим правила оформления выдачи и возврата подотчетных средств через кассу, является указание ЦБ РФ № 3210-У. При иных вариантах выдачи средств подотчетным лицам необходимо руководствоваться положениями закона «О бухучете» от 06.12.2011 № 402-ФЗ, российскими бухгалтерскими стандартами, внутренними распорядительными документами предприятия.

Помимо непосредственного поступления товарно-материальных ценностей от поставщиков (транспортных организаций) материальные ценности могут закупаться, а затем сдаваться на склад организации подотчетными лицами (п. 56 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н). В последнем случае оформление поступления материальных ценностей производится на основании оправдательных документов, подтверждающих покупку (счета, чеки магазинов, квитанции к приходному кассовому ордеру - при покупке у другой организации за наличный расчет, акт или справка о покупке на рынке или у населения), которые прикладываются к авансовому отчету подотчетного лица (форма № АО-1).Оплата приобретения материальных ценностей через подотчетных лиц за наличный расчет относится к хозяйственным и прочим расходам организации.

Персональный состав работников, имеющих право получать наличные денежные средства под отчет на хозяйственные и прочие расходы, утверждается приказом руководителя организации. В приказе указываются сведения о работниках организации (должность, фамилия, имя, отчество, табельный номер и т. п.), максимальном размере наличных денежных средств, которые может получать каждый работник под отчет и др.

Работники организации, указанные в приказе, должны быть ознакомлены с положениями данного приказа.

Для учета денежных средств, выданных подотчетным лицам на хозяйственные и прочие расходы, предназначен авансовый отчет (форма № АО-1). Унифицированная форма № АО-1 утверждена постановлением Госкомстата России от 1 августа 2001 г. № 55.

Срок представления авансовых отчетов подотчетными лицами в бухгалтерию организации, персональный состав которых утвержден отдельным приказом, устанавливается и утверждается приказом руководителя организации.

Подотчетные лица должны быть ознакомлены с установленным сроком представления авансовых отчетов в бухгалтерию организации.

Учет и регистрация авансовых отчетов производится в специализированном журнале. В этом журнале указываются:

дата составления и номер авансового отчета;

сведения о подотчетном лице (должность, фамилия, имя, отчество, табельный номер и т. п.) и о произведенных расходах;

сведения об ответственном лице, выдавшем аванс (должность, фамилия, имя, отчество, табельный номер и т. п.), и дата его выдачи;

сумма авансовой выдачи;

сумма фактических расходов, произведенных подотчетным лицом и др. Журнал ведется в одном экземпляре работником бухгалтерии или уполномоченным на это лицом. Регистрация авансовых отчетов в журнале производится в хронологическом порядке по мере их предоставления подотчетными лицами.

С помощью журнала работники организации могут оперативно получать информацию о денежных средствах, выданных подотчетным лицам на хозяйственные, командировочные и прочие расходы и истраченных ими.

Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкцией по его применению, утвержденного Приказом Минфина РФ от 31 октября 2000 г. № 94н для обобщения информации о расчетах с работниками организации по суммам, выданным им под отчет, на служебные командировки, хозяйственные и прочие расходы предназначен счет 71 «Расчеты с подотчетными лицами».

По дебету счета отражаются суммы, выданные под отчет, по кредиту - израсходованные суммы подотчетными лицами и суммы не возвращенные ими в срок.

Аналитический учет ведется по каждой авансовой сумме. Учет организуется в денежном выражении.

Выдача денег под отчет оформляется расходным кассовым ордером (форма № КО-2), возврат неиспользованной суммы - приходным кассовым ордером (форма № КО-1), а перерасход - расходным кассовым ордером (форма № КО-2). При этом в бухгалтерском учете делаются следующие записи:

1. При выдаче денег под отчет:

Выданы из кассы организации суммы денежных средств работникам под отчет на хозяйственные и прочие расходы;

2. При возврате неиспользованной подотчетной суммы:

ДЕБЕТ 50 «Касса» КРЕДИТ 71 «Расчеты с подотчетными лицами»

Внесены (возвращены) в кассу неиспользованные суммы денежных средств работниками организации, полученные ими под отчет, на хозяйственные и прочие расходы;

3. При возврате перерасхода подотчетной суммы:

ДЕБЕТ 71 «Расчеты с подотчетными лицами» КРЕДИТ 50 «Касса»

Погашена задолженность работникам по перерасходу (согласно расчетным документам) подотчетной суммы денежных средств из кассы организации.

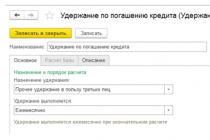

На израсходованные суммы подотчетное лицо представляет авансовый отчет (форма № АО-1) с приложением к нему расчетных документов. Бухгалтер вправе удержать из заработной платы задолженность подотчетных лиц по суммам, не указанным в авансовом отчете. Удержание из заработной платы работников невозвращенной подотчетной суммы отражается следующими бухгалтерскими проводками:

ДЕБЕТ 73-2 «Расчеты по возмещению материального ущерба» КРЕДИТ 71 «Расчеты с подотчетными лицами»

Отражена задолженность работнику организации по невозвращенной им неиспользованной (или документально неподтвержденной) подотчетной суммы;

ДЕБЕТ 70 «Расчеты с персоналом по оплате труда» КРЕДИТ 73-2 «Расчеты по возмещению материального ущерба»

Возмещена (погашена) из заработной платы работника невозвращенная сумма (часть суммы), полученная им под отчет.

Если сумма задолженности подотчетного лица не может быть удержана из заработной платы, то она учитывается на счете 73 «Расчеты с персоналом по прочим операциям».

При приобретении (покупке) товаров (тары) через подотчетных лиц право собственности на товары переходит к покупателю в общем порядке в момент передачи ценностей.

Приобретение (покупка) товаров (тары) через подотчетных лиц отражается следующими бухгалтерскими записями:

1. В момент оприходования товаров, если их поступление организация-покупатель отражает без использова- ния счета 15 «Заготовление и приобретение материальных ценностей»:

ДЕБЕТ 41-1 «Товары на складах» (41-3 «Тара под товаром и порожняя»), 41-2 «Товары в розничной торговле» КРЕДИТ 71 «Расчеты с подотчетными лицами»

ДЕБЕТ 15-2 «Заготовление и приобретение товаров» КРЕДИТ 71 «Расчеты с подотчетными лицами»

Отражена (начислена) покупная стоимость товара (тары) с НДС;

Оприходованы на склад(ы) товары (тара) по фактической (покупной) стоимости с НДС;

3. При отражении торговой наценки, если оприходованные (принятые на учет) товары учитываются организацией-покупателем по продажной стоимости на субсчете 41-2 «Товары в розничной торговле»:

Включена (начислена) торговая наценка (скидка, накидка) в розничную цену оприходованного на склад товара для покрытия расходов торговой организации. Торговая наценка учтена на отдельном счете и субсчете.

ПРИМЕР Работнику организации были выданы денежные средства в сумме 12 000 руб. на закупку товаров. Работником были приобретены следующие товары на оптовом рынке: товар «А» в количестве 50 единиц по цене 80 руб. за единицу; товар «Б» в количестве 80 единиц по цене 75 руб. за единицу; товар «В» в количестве 40 единиц по цене 50 руб. за единицу. Организация ведет учет товаров по стоимости приобретения. В бухгалтерском учете делаются следующие записи:

а) в момент выдачи денег под отчет:

12 000 руб. - отражена авансовая выдача денежных средств на закупку товаров;

б) в момент приемки товара (предоставления авансового отчета):

4000 руб. (80 руб. х 50 единиц) - отражена покупная стоимость товара «А», приобретенного работником организации;

ДЕБЕТ 41-1 «Товары/ на складах» КРЕДИТ 71 «Расчеты/ с подотчетны/ми лицами»

6000 руб. (75 руб. х 80 единиц) - отражена покупная стоимость товара «Б», приобретенного работником организации;

ДЕБЕТ 41-1 «Товары/ на складах» КРЕДИТ 71 «Расчеты/ с подотчетны/ми лицами»

2000 руб. (50 руб. х 40 единиц) - отражена покупная стоимость товара «В», приобретенного работником организации.

Для отражения факта приобретения (покупки) товаров (тары) через подотчетных лиц для реализации (продажи) с НДС в бухгалтерском учете делаются следующие записи:

1. В момент оприходования товаров, если их поступление организация-покупатель отражает без использования счета 15 «Заготовление и приобретение материальных ценностей»:

ДЕБЕТ 41-1 «Товары на складах» (41-3 «Тара под товаром и порожняя»), 41-2 «Товары в розничной торговле» КРЕДИТ 76 «Расчеты с разными дебиторами и кредиторами»

2. В момент оприходования товаров, если их поступление организация-покупатель отражает с использовани- ем счета 15 «Заготовление и приобретение материальных ценностей»:

ДЕБЕТ 15-2 «Заготовление и приобретение товаров» КРЕДИТ 76 «Расчеты с разными дебиторами и кредиторами»

Отражена (начислена) покупная стоимость товара (тары) без НДС;

ДЕБЕТ 41-1 «Товары на складах» (41-3 «Тара под товаром и порожняя»), 41-2 «Товары в розничной торговле» КРЕДИТ 15-2 «Заготовление и приобретение товаров»

Оприходованы на склад (ы) товары (тара) по фактической (покупной) стоимости без НДС;

3. При отражении торговой наценки, если оприходованные (принятые на учет) товары учитываются организа- цией-покупателем по продажной стоимости на субсчете 41-2 «Товары в розничной торговле»:

ДЕБЕТ 41-2 «Товары в розничной торговле» КРЕДИТ 42-1 «Торговая наценка: скидка, накидка»

Включена (начислена) торговая наценка (скидка, накидка) в розничную цену оприходованного на склад товара для покрытия расходов торговой организации. Торговая наценка учтена на отдельном счете и субсчете;

4. При отражении НДС по оприходованным (принятым на учет) товарам:

ДЕБЕТ 19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 76 «Расчеты с разными дебиторами и кредиторами» -

учтен (начислен) НДС, уплаченный или причитающийся к уплате по приобретенным товарам (таре); -

принят к вычету из бюджета НДС по оприходованным товарам;

5. При оплате товаров продавцу:

ДЕБЕТ 76 «Расчеты с разными дебиторами и кредиторами» КРЕДИТ 71 «Расчеты с подотчетными лицами»

Списана сумма произведенных расходов по приобретению товаров на расчеты с подотчетными лицами.

ПРИМЕР Организацией-покупателем у организации-продавца был приобретен товар «А» стоимостью 23 600 руб., включая НДС 18% - 3600 руб. Товар «А» был приобретен покупателем за наличный расчет с оплатой суммы покупки через подотчетного лица. Организация-покупатель ведет учет товаров по стоимости приобретения.

В бухгалтерском учете организации-покупателя делаются следующие записи:

а)в момент выдачи денег под отчет:

ДЕБЕТ 71 «Расчеты/ с подотчетны/ми лицами» КРЕДИТ 50 «Касса»

23 600 руб. - отражена авансовая выдача денежных средств на закупку товара «А»;

б) в момент приемки товара «А» (предоставления авансового отчета):

ДЕБЕТ41-1 «Товары/ на складах» КРЕДИТ 76 «Расчеты/ с разными дебиторами и кредиторами»

20 000 руб. (23 600 - 3600) - отражена покупная стоимость товара «А» без НДС;

ДЕБЕТ 19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 76 «Расчеты с разными дебиторами и кредиторами»

3600 руб. - начислен НДС по приобретенному товару «А»;

ДЕБЕТ 68-2 «Расчеты/ по налогу на добавленную стоимость»» КРЕДИТ 19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам»»

3600 руб. - принят к вычету НДС по оприходованному товару «А»;

ДЕБЕТ 76 «Расчеты/ с разными дебиторами и кредиторами»» КРЕДИТ 71 «Расчеты с подотчетными лицами»»

23 600 руб. - отражена оплата товара «А» продавцу.

Приобретение (покупка) товаров у российских поставщиков по договору комиссии

По договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента (п. 1 ст. 990 ГК РФ).

Комиссионером могут не только продаваться товары комитента, но и приобретаться для последнего какие-либо ценности. При этом, чаще всего, товар может поступать на склад комиссионера и впоследствии передается им комитенту, либо получателем товара является непосредственно комитент.

Вещи, приобретенные комиссионером за счет комитента, являются собственностью последнего (п. 1 ст. 996 ГК РФ). К комиссионеру не переходит право собственности на приобретаемые им товары. Оно переходит от российского поставщика к российскому комитенту-покупателю товара согласно договорам купли-продажи, заключенных комиссионером от своего имени на закупку товаров, не принадлежащих ему на праве собственности.

По исполнении поручения организация (комиссионер) обязана представить комитенту отчет и передать ему все полученное по договору комиссии (ст. 999 ГК РФ).

Комиссионер отвечает перед комитентом за недостачу или порчу находящегося у него имущества комитента (п. 1 ст. 998 ГК РФ).

Организация (комиссионер) имеет право на вознаграждение в размере и в порядке, установленных в договоре комиссии (п. 1 ст. 991 ГК РФ).

Комиссионное вознаграждение является выручкой комиссионера от реализации (оказания) услуг российскому комитенту. Поступления, связанные с оказанием услуг, являются доходом от обычных видов деятельности (п. 5 ПБУ 9/99). Выручка принимается к учету (при наличии условий, предусмотренных пунктом 12 ПБУ 9/99 в сумме, равной величине поступления денежных средств и иного имущества и (или) величине дебиторской задолженности, определяемых исходя из цены, установленной договором между комиссионером и комитентом (п. 6 ПБУ 9/99)).

Реализацией признается возмездное оказание услуг организацией или индивидуальным предпринимателем другому лицу (п. 1 ст. 39 НК РФ).

Объектом налогообложения по НДС являются операции по реализации услуг на территории РФ (подп. 1 п. 1 ст. 146 НК РФ).

Налоговая база по НДС определяется при осуществлении предпринимательской деятельности по договорам комиссии, поручения либо агентских договоров - как сумма дохода, полученная ими в виде вознаграждений (любых иных доходов) при исполнении любого из указанных договоров (п. 1 ст. 156 НК РФ).

Момент определения налоговой базы по НДС и возникновения обязанности по его уплате в бюджет для налогоплательщиков-организаций определяется как день оказания услуг (подп. 1 п. 1 ст. 167 НК РФ).

Порядок отражения в бухгалтерском учете. В бухгалтерском учете организации-комиссионера делаются следующие записи:

1. При получении денежных средств от комитента:

Отражена сумма денежных средств, полученных комиссионером от российского комитента для оплаты договора комиссии, включая сумму на возмещение расходов по исполнению этого договора и суммы комиссионного вознаграждения;

2. При получении товаров от поставщика:

Приняты на забалансовый учет товары, приобретенные для комитента по ценам, предусмотренным приемо-сдаточными актами;

ДЕБЕТ 76-5 «Прочие расчеты с разными дебиторами и кредиторами» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»

Отражена сумма кредиторской задолженности российского поставщика, связанная с исполнением договора комиссии;

3. При оплате товаров поставщику и других расходов за счет комитента:

ДЕБЕТ 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» КРЕДИТ 51 «Расчетные счета»

Отражено перечисление денежных средств для оплаты поставщику товаров;

60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»

Отражены суммы расходов за счет комитента, связанные с исполнением договора комиссии;

4. При отгрузке товаров комитенту:

Списаны с забалансового учета товары, переданные комитенту;

5. При отражении комиссионного вознаграждения:

ДЕБЕТ 76-5 «Прочие расчеты с разными дебиторами и кредиторами» КРЕДИТ 90 «Продажи» (91-1 «Прочие доходы»)

Отражена сумма комиссионного вознаграждения, включая НДС с этой суммы;

ДЕБЕТ 90-3 «Налог на добавленную стоимость» (91-2 «Прочие расходы») КРЕДИТ 68-2 «Расчеты по налогу на добавленную стоимость»

Начислена задолженность бюджету по НДС с оборота по реализации посреднических услуг;

6. При возврате комитенту остатка неиспользованных денежных средств:

ДЕБЕТ 76-5 «Прочие расчеты с разными дебиторами и кредиторами» КРЕДИТ 51 «Расчетные счета»

В бухгалтерском учете организации-комитента делаются следующие записи:

1. При перечислении денежных средств комиссионеру:

ДЕБЕТ 76-5 «Прочие расчеты с разными дебиторами и кредиторами» КРЕДИТ 51 «Расчетные счета»

Отражены суммы денежных средств (авансов), перечисленных комиссионеру на покрытие его расходов, связанных с исполнением договора комиссии;

2. При получении товаров от комиссионера:

Отражены суммы погашенной дебиторской задолженности российскому комиссионеру, связанные с исполнением договора комиссии;

ДЕБЕТ 15-2 «Заготовление и приобретение товаров», 41 «Товары» КРЕДИТ 76-5 «Прочие расчеты с разными дебиторами и кредиторами»

Отражены суммы расходов комиссионера, связанные с приобретением товаров и подлежащие возмещению за счет комитента, и комиссионное вознаграждение комиссионеру;

3. При отражении НДС по оприходованным (принятым на учет) товарам и по расходам комиссионера:

ДЕБЕТ 19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам»

КРЕДИТ 76-5 «Прочие расчеты с разными дебиторами и кредиторами»

Учтен (начислен) НДС, уплаченный или причитающийся к уплате по приобретенным товарам с учетом расходов по их приобретению;

ДЕБЕТ 68-2 «Расчеты по налогу на добавленную стоимость» КРЕДИТ 19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам»

Принят к вычету из бюджета НДС по оприходованным товарам;

4. При возврате комиссионером остатка неиспользованных денежных средств:

ДЕБЕТ 51 «Расчетные счета» КРЕДИТ 76-5 «Прочие расчеты с разными дебиторами и кредиторами»

Отражен остаток неиспользованных комиссионером рублевых средств, возвращенных российскому комитенту в порядке перерасчета.

Приобретение (покупка) товаров у иностранных поставщиков

При приобретении товаров за плату, цены, указанные в договоре или расходных документах поставщика, признаются фактической себестоимостью товаров (п. 5 ПБУ 5/01).

Оценка товаров, стоимость которых при приобретении определена в иностранной валюте, производится в рублях путем пересчета суммы в иностранной валюте по курсу ЦБ РФ, действующему на дату принятия товаров к бухгалтерскому учету (п. 15 ПБУ 5/01). Пересчет стоимости этих активов в связи с изменением курсов валют не производится.

Приемка на баланс импортных товаров, находящихся в пути, отражается в бухгалтерском учете следующими записями:

1. При оприходовании товаров, право собственности на которые перешло к импортеру:

Принята на баланс в рублевом эквиваленте (руб./экв.) транспортная партия импортного товара, находящегося в пути по курсу ЦБ РФ, действовавшему на дату перехода права собственности импортируемого товара (совершения операции в иностранной валюте, в результате которой они приняты к бухгалтерскому учету);

2. При погашении задолженности иностранному поставщику по импортным товарам:

ДЕБЕТ 60 «Расчеты с поставщиками и подрядчиками» субсчет «Расчеты с поставщиками и подрядчиками в валюте» КРЕДИТ 52 «Валютные счета»

Отражена оплата иностранному поставщику задолженности по приобретенным у него товарам одновременно в валюте расчетов и в рублевом эквиваленте (руб./экв.) по курсу ЦБ РФ на дату погашения долга (фактического перечисления платежа);

ДЕБЕТ 60 «Расчеты с поставщиками и подрядчиками» субсчет «Расчеты с поставщиками и подрядчиками в валюте» КРЕДИТ 91-1 «Прочие доходы»

Отражена по курсу ЦБ РФ положительная курсовая разница по счету 60 с момента возникновения задолженности по контракту (или даты последней переоценки), до момента погашения долга с валютного счета;

или делается другая запись -

ДЕБЕТ 91-2 «Прочие расходы» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» субсчет «Расчеты с поставщиками и подрядчиками в валюте»

Отражена по курсу ЦБ РФ отрицательная курсовая разница по счету 60 с момента возникновения задолженности по контракту (или даты последней переоценки), до момента погашения долга с валютного счета.

Приемка на баланс находящихся в пути импортных товаров по предоплате, выданной иностранным поставщикам в валюте, отражается в бухгалтерском учете следующими записями:

1. При отражении суммы аванса (предоплаты), перечисленного иностранному поставщику:

ДЕБЕТ 60 «Расчеты с поставщиками и подрядчиками» субсчет «Расчеты по авансам выданным в валюте» КРЕДИТ 52 «Валютные счета»

Отражена задолженность иностранному поставщику по авансам (предоплате), перечисленным организацией под поставку товаров одновременно в валюте расчетов и в рублевом эквиваленте (руб./экв.) по курсу ЦБ РФ на дату фактического перечисления платежа (совершения операции в иностранной валюте);

2. При оприходовании товаров, право собственности на которые перешло к импортеру:

ДЕБЕТ 60 «Расчеты с поставщиками и подрядчиками» субсчет «Расчеты по авансам выданным в валюте» КРЕДИТ 91-1 «Прочие доходы»

Отражена по курсу ЦБ РФ положительная курсовая разница по счету 60 с момента возникновения задолженности по контракту (или даты последней переоценки), до момента погашения долга;

или делается другая запись -

ДЕБЕТ 91-2 «Прочие расходы» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» субсчет «Расчеты по авансам выданным в валюте» -

отражена по курсу ЦБ РФ отрицательная курсовая разница по счету 60 с момента возникновения задолженности по контракту (или даты последней переоценки), до момента погашения долга; ДЕБЕТ 15-4 «Формирование стоимости импортных материальных ценностей» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» субсчет «Расчеты по авансам выданным в валюте» -

принята на баланс в рублевом эквиваленте (руб./экв.) транспортная партия импортного товара, находящегося в пути по курсу ЦБ РФ, действовавшему на дату перехода права собственности импортируемого товара (совершения операции в иностранной валюте, в результате которой они приняты к бухгалтерскому учету);

3. При отражении задолженностей по расчетам с поставщиком:

ДЕБЕТ 60 «Расчеты с поставщиками и подрядчиками» субсчет «Расчеты по авансам выданным в валюте» КРЕДИТ 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты по претензиям в валюте»

Отражена задолженность по недоплате предоплаты иностранному поставщику одновременно в иностранной валюте и в рублевом эквиваленте (руб./экв.) по курсу ЦБ РФ на дату оприходования (совершения операции в иностранной валюте);

или делается другая запись -

ДЕБЕТ 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты по претензиям в валюте» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» субсчет «Расчеты по авансам выданным в валюте»

Отражена задолженность по переплате предоплаты иностранному поставщику одновременно в иностранной валюте и в рублевом эквиваленте (руб./экв.) по курсу ЦБ РФ на дату оприходования (совершения операции в иностранной валюте).

Фактическая стоимость материальных ценностей формируется с учетом расходов, связанных с их приобретением (п. 5 ПБУ 5/01). При осуществлении внешнеторговых операций к расходам, включаемым в стоимость товара, относятся:

таможенные платежи декларируемой партии импортных товаров; услуги таможенного брокера, при привлечении его для таможенной очистки товаров; расходы, связанные с осуществлением валютного контроля, оформлением паспорта сделки в уполномоченном банке;

расходы на оплату вознаграждения банку, связанные с приобретением валюты для оплаты договоров по поставке материально-производственных запасов и т. п., если организация в бухгалтерском учете отражает использование валюты на приобретение конкретных материальных ценностей;

проценты к уплате по кредитам (займам), полученным для финансирования сделки, связанной с приобретением товаров;

расходы, связанные с доставкой импортных товаров российскими и (или) иностранными перевозчиками на склад(ы) покупателя и другие расходы, если они включаются в себестоимость товаров.

В фактическую стоимость приобретения товаров не включаются НДС и иные возмещаемые налоги, кроме случаев, предусмотренных законодательством РФ (п. 6 ПБУ 5/01).

Сумма дополнительных расходов, включаемых в фактическую стоимость товаров, может распределяться следующими способами:

пропорционально сумме товаров;

пропорционально количеству товара.

Порядок распределения дополнительных расходов должен быть отражен в учетной политике организации. Для разных видов товаров или способов их доставки может быть разработана своя методика распределения таких расходов.

В бухгалтерском учете дополнительные расходы, связанные с оформлением паспорта сделки, отражаются следующими проводками:

Отражена комиссия банка за оформление паспорта сделки;

Учтен (начислен) НДС, уплаченный или причитающийся к уплате по комиссии банка.

Если организация в бухгалтерском учете отражает использование валюты на приобретение конкретных материальных ценностей, то дополнительные расходы, связанные с комиссией банка за покупку валюты, отражаются проводкой:

ДЕБЕТ 15-4 «Формирование стоимости импортных материальных ценностей» КРЕДИТ 51 «Расчетные счета»

Отражена комиссия банка за покупку валюты в составе затрат, связанных с приобретением конкретных материальных ценностей.

Дополнительные расходы, связанные с перемещением импортных товаров, находящихся в пути, другие расходы, не вошедшие в контрактную стоимость и оплаченные импортером в иностранной валюте, отражаются в бухгалтерском учете следующей записью:

ДЕБЕТ 15-4 «Формирование стоимости импортных материальных ценностей» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» субсчет «Расчеты с поставщиками и подрядчиками в валюте», 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Прочие расчеты с разными дебиторами и кредиторами в валюте»

Отражены (начислены) транспортные расходы иностранного перевозчика и другие расходы, не вошедшие в контрактную стоимость, в рублевом эквиваленте (руб./экв.) по курсу ЦБ РФ на дату совершения операции в иностранной валюте.

Таможенный сбор за оформление грузовой таможенной декларации, рассчитываемый в процентах от таможенной стоимости товара в рублях и иностранной валюте.

Дополнительные расходы, связанные с расчетом таможенных платежей декларируемой партии импортных товаров, в части таможенного сбора отражаются в бухгалтерском учете следующими записями:

Отражен сбор за таможенное оформление в рублях. Таможенный сбор в рублях за оформление грузовой таможенной декларации включен (начислен) в первоначальную покупную стоимость товара;

Отражен сбор за таможенное оформление в иностранной валюте одновременно в валюте платежей и в рублевом эквиваленте (руб./экв.) по курсу ЦБ РФ на дату прохождения таможни. Таможенный сбор в валюте за оформление грузовой таможенной декларации в рублевом эквиваленте включен (начислен) в первоначальную покупную стоимость товара.

Ввозная таможенная пошлина транспортной партии, рассчитываемая с учетом поправочного коэффициента, зависящего от страны происхождения товара.

Если страна происхождения товара относится к наиболее благоприятствуемой нации, то ставка ввозной таможенной пошлины используется без поправочного коэффициента.

Если страна происхождения товара не определена или относится к благоприятствуемой нации, применяется повышающий поправочный коэффициент.

Если страна происхождения товара относится к развивающимся странам или к схеме тарифных преференций РФ, применяется понижающий поправочный коэффициент.

Если для товаров установлены адвалорные ставки (процентная доля расчетной базы), сумма пошлины рассчитывается в процентной доле от таможенной стоимости декларируемого вида товаров или указывается непосредственно (для товаров со специфическими ставками, например, алкогольной продукции).

Дополнительные расходы, связанные с расчетом таможенных платежей декларируемой партии импортных товаров, в части ввозной таможенной пошлины отражаются в бухгалтерском учете следующей записью:

ДЕБЕТ 15-4 «Формирование стоимости импортных материальных ценностей» КРЕДИТ 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты с таможней»

Включена (начислена) в первоначальную покупную стоимость товара ввозная таможенная пошлина декларируемой транспортной партии, оплачиваемая (подлежащая уплате) в рублях (для товаров, облагаемых пошлинами);

или делается другая запись -

ДЕБЕТ 15-4 «Формирование стоимости импортных материальных ценностей» КРЕДИТ 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты с таможней в валюте»

Включена (начислена) в первоначальную покупную стоимость товара в рублевом эквиваленте (руб./экв.) ввозная таможенная пошлина декларируемой транспортной партии, оплачиваемая (подлежащая уплате) в иностранной валюте по курсу ЦБ РФ на дату прохождения таможни (для товаров, облагаемых пошлинами).

Таможенный НДС рассчитывается (в общем случае) по формуле:

Н = (С + П + А) х N/100%,

где Н - сумма НДС,

С - таможенная стоимость ввозимого товара, П - сумма ввозной таможенной пошлины, А - сумма акциза,

N - ставка налога на добавленную стоимость.

В данной формуле налоговая база по НДС определяется как сумма (п. 1 ст. 160 НК РФ): таможенной стоимости ввозимых товаров; подлежащей уплате таможенной пошлины; подлежащих уплате акцизов (по подакцизным товарам).

Налоговая база определяется отдельно по каждой группе товаров одного наименования, вида и марки, ввозимой на таможенную территорию РФ (п. 3 ст. 160 НК РФ).

Сумма НДС (по попадающим под налогообложение НДС товарам) взимается одновременно с таможенными платежами по установленным ставкам и в первоначальную цену товара не включается.

Дополнительные расходы, связанные с расчетом таможенных платежей декларируемой партии импортных товаров, в части таможенного НДС отражаются в бухгалтерском учете следующей записью:

Отражен таможенный НДС (для товаров, подлежащих налогообложению НДС) декларируемой транспортной партии, оплачиваемый (подлежащий уплате) в рублях;

или делается другая запись -

ДЕБЕТ 19-4 «Налог на добавленную стоимость, уплаченный таможенным органам по ввозимым товарам» КРЕДИТ 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты с таможней в валюте»

Отражен таможенный НДС (для товаров, подлежащих налогообложению НДС) в рублевом эквиваленте (руб./экв.) декларируемой транспортной партии, оплачиваемый (подлежащий уплате) в иностранной валюте по курсу ЦБ РФ на дату прохождения таможни;

ДЕБЕТ 68-2 «Расчеты по налогу на добавленную стоимость» КРЕДИТ 19-4 «Налог на добавленную стоимость, уплаченный таможенным органам по ввозимым товарам»

Принят к вычету из бюджета НДС, уплаченный при ввозе товаров на таможенную территорию РФ в соответствии с пунктом 1 статьи 172 НК РФ.

Приемка (оприходование) импортных товаров, поступающих от иностранных поставщиков на товарный(ые) склад(ы) в оптовой торговле, отражается в бухгалтерском учете следующими проводками:

ДЕБЕТ 19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»

Учтен (начислен) НДС, уплаченный или причитающийся к уплате по расходам по доставке партии(й) импортных товаров российскими перевозчиками на склад(ы) покупателя с таможенного склада и других расходов, если они включены в себестоимость товаров;

ДЕБЕТ 15-4 «Формирование стоимости импортных материальных ценностей» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»

Отражены (начислены) расходы без НДС по доставке партии(й) импортных товаров российскими перевозчиками на склад(ы) покупателя с таможенного склада и другие расходы, если они включены в себестоимость товаров;

Оприходована на склад(ы) транспортная(ые) партия(и) импортных товаров по фактической стоимости их приобретения без НДС;

ДЕБЕТ 68-2 «Расчеты по налогу на добавленную стоимость» КРЕДИТ 19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам»

Принят к вычету из бюджета НДС по оприходованным товарам.

В зависимости от принятой предприятием организации учета формирование фактической стоимости приобретенных импортных товаров может быть отражено без применения счета 15 «Заготовление и приобретение материальных ценностей» непосредственно на счете 41 «Товары».

В этом случае к счету 41 «Товары» могут быть открыты субсчета:

«Товары в пути» - для учета первоначальной (контрактной) стоимости импортного товара. При поступлении товаров на склад(ы) они списываются с этого субсчета на субсчет 41-1 «Товары на складах»;

«Дополнительные расходы» - для учета прочих расходов, включаемых в первоначальную стоимость товаров.

При отгрузке (реализации) товаров в этом случае необходимо списывать как основную часть их стоимости со счета 41-1 «Товары на складах», так и приходящуюся на отгруженные товары долю дополнительных расходов с субсчета «Дополнительные расходы».

Расходы, связанные с приобретением, но не включаемые в стоимость товаров, могут учитываться на счетах: 44 «Расходы на продажу»; 91 «Прочие доходы и расходы».

В бухгалтерском учете списание на издержки обращения расходов по доставке партии(й) импортных товаров российскими перевозчиками на товарный(ые) склад(ы) в оптовой торговле отражается следующими проводками:

ДЕБЕТ 44-1 «Издержки обращения» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»

Отражены (начислены) расходы без НДС по доставке партии(й) импортных товаров российскими перевозчиками до центральных складов (баз) покупателя с таможенного склада, если они включены в состав расходов на продажу в организации торговли;

ДЕБЕТ 19 «Налог на добавленную стоимость по приобретенным ценностям» субсчет «Налог на добавленную стоимость по выполненным работам (услугам) сторонних организаций» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» -

учтен (начислен) НДС, уплаченный или причитающийся к уплате по расходам по доставке партии(й) импортных товаров российскими перевозчиками до центральных складов (баз) покупателя с таможенного склада и других затрат, если они включены в состав расходов на продажу в организации торговли; ДЕБЕТ 68-2 «Расчеты по налогу на добавленную стоимость» КРЕДИТ 19 «Налог на добавленную стоимость по приобретенным ценностям» субсчет «Налог на добавленную стоимость по выполненным работам (услугам) сторонних организаций» -

принят к вычету из бюджета НДС по расходам, связанным с доставкой импортных товаров.

ПРИМЕР Организация заключила контракт на импорт товаров с иностранным поставщиком. Сумма

контракта составляет 10 000 евро. Стоимость доставки товара российским перевозчиком составила: до

границы! РФ - 80 000 руб.; по территории РФ - 11 800 руб, включая НДС 18% - 1800 руб. Курс евро, установленный ЦБ РФ, составил на дату:

перехода права собственности на товар - 31,70 руб./евро;

оплаты - 31,75 руб./евро;

предъявления ГТД - 32,10 руб./евро.

Стоимость услуг таможенного брокера составила 4720 руб., включая НДС 18%% - 720 руб. Организация в бухгалтерском учете не отражает использование валюты на приобретение конкретных материальных ценностей.

В бухгалтерском учете организации делаются следующие записи:

а) при отражении оформления паспорта сделки. Уполномоченным банком взыскана комиссия в сумме 472руб., включая НДС 18%% - 72руб.:

ДЕБЕТ 15-4 «Формирование стоимости импортных материальных ценностей» КРЕДИТ 51 «Расчетные счета»

400 руб. (472 - 72) - отражена комиссия банка за оформление паспорта сделки;

ДЕБЕТ 19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 51 «Расчетные счета»

72 руб. - начислен НДС по комиссии банка;

б) при принятии товара к учету:

ДЕБЕТ 15-4 «Формирование стоимости импортных материальных ценностей» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» субсчет «Расчеты с поставщиками и подрядчиками в валюте»

317 000 руб. (10 000 евро х 31,70 руб./евро) - на дату перехода права собственности товар принят на баланс в качестве импортных товаров, находящихся в пути;

в) при погашении задолженности иностранному поставщику:

ДЕБЕТ 60 «Расчеты/ с поставщиками и подрядчиками» субсчет «Расчеты/ с поставщиками и подрядчиками в валюте» КРЕДИТ 52 «Валютные счета» -

317 500 руб. (10 000 евро х 31,75 руб./евро) - оплачены! товары! иностранному поставщику; ДЕБЕТ 91-2 «Прочие расходы» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» субсчет «Расчеты с поставщиками и подрядчиками в валюте» -

500 руб. (317 500 - 317 000) - отражена отрицательная курсовая разница по счету 60;

г) при отражении услуг перевозчика по доставке товара до границы! РФ:

ДЕБЕТ 15-4 «Формирование стоимости импортных материальных ценностей» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» «Расчеты с поставщиками и подрядчиками»

80 000 руб. - отражены! расходы! по доставке товара до границы! РФ;

д) при отражении таможенных платежей. В соответствии с ГТД таможенная стоимость товара при ввозе его на таможенную территорию РФ определена в сумме 321 000 руб. (10 000 евро х х 32,10 руб./евро):

ДЕБЕТ 15-4 «Формирование стоимости импортных материальных ценностей» КРЕДИТ 76 «Расчеты/ с разными дебиторами и кредиторами» субсчет «Расчеты с таможней» -

32 100 руб. (321 000 руб. х 10%%) - отражена таможенная пошлина по ставке 10%%; ДЕБЕТ 15-4 «Формирование стоимости импортных материальных ценностей» КРЕДИТ 76 «Расчеты/ с разными дебиторами и кредиторами» субсчет «Расчеты с таможней» -

321 руб. (321 000 руб. х 0,1%%) - отражены таможенные сборы 0,1%% в рублях;

ДЕБЕТ 15-4 «Формирование стоимости импортных материальных ценностей» КРЕДИТ 76 «Расчеты/ с разными дебиторами и кредиторами» субсчет «Расчеты с таможней в валюте»

160.5руб. = 5 евро (10 000 евро х 0,05%%) - отражены таможенные сборы 0,05%% в иностранной валюте;

ДЕБЕТ 19-4 «Налог на добавленную стоимость, уплаченный таможенным органам по ввозимым товарам» КРЕДИТ 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты с таможней»

63 558 руб. (321 000 руб. + 32 100 руб.) х 18%% - отражен таможенный НДС 18%%;

е) при отражении услуг таможенного брокера:

ДЕБЕТ 15-4 «Формирование стоимости импортных материальных ценностей» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками»

4000 руб. (4720 - 720) - отражена стоимость услуг таможенного брокера;

ДЕБЕТ 19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками»

720 руб. - начислен НДС по услугам брокера;

ж) при отражении услуг перевозчика по доставке товара по территории РФ:

ДЕБЕТ 15-4 «Формирование стоимости импортных материальных ценностей» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» -

10 000 руб. (11 800 - 1800) - отражены! расходы! по доставке товара по территории РФ; ДЕБЕТ 19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам» КРЕДИТ 60 «Расчеты с поставщиками и подрядчиками» -

1800 руб. - начислен НДС по услугам перевозчика;

з) при принятии товаров на склад:

ДЕБЕТ 41-1 «Товары на складах» КРЕДИТ 15-4 «Формирование стоимости импортных материальных ценностей»

443 981.5 руб. (400 + 317 000 + 80 000 + 32 100 + 321 + 160.5 + 4000 + 10 000) - оприходованы товары по фактической стоимости.

Продажа товаров без использования склада продавца

Исполнение договора поставки (ст. 506 ГК РФ) предполагает как отгрузку (передачу) реализованных товаров покупателю непосредственно со склада(ов) организации-продавца, так и со склада(ов) других юридических лиц. В качестве такого юридического лица, со склада(ов) которого фактически будет осуществляться отгрузка проданного товара, выступает: поставщик организации-продавца; специализированная организация - товарный склад и другие лица.

Продажу товаров со склада(ов) других юридических лиц используют организации-продавцы, у которых отсутствуют собственные складские помещения, в случаях географического удобства, экономии транспортных расходов и т. п.

По договору хранения одна сторона (хранитель) обязуется хранить вещь, переданную ей другой стороной (по-клажедателем), и возвратить эту вещь в сохранности (ст. 886 ГК РФ).

Договор хранения должен быть заключен в письменной форме, которая считается соблюденной, если принятие вещи на хранение удостоверено хранителем выдачей поклажедателю (п. 2 ст. 887 ГК РФ):

сохранной расписки, квитанции, свидетельства или иного документа, подписанного хранителем;

номерного жетона (номера), иного знака, удостоверяющего прием вещей на хранение, если такая форма подтверждения приема вещей на хранение предусмотрена законом или иным правовым актом либо обычна для данного вида хранения.

Хранитель обязан принять все предусмотренные договором хранения меры для того, чтобы обеспечить сохранность переданной на хранение вещи в течение обусловленного договором хранения срока или до востребования ее поклажедателем (ст. 889 и 891 ГК РФ). Хранитель получает вознаграждение за услуги по хранению товаров с учетом расходов, связанных с их хранением (ст. 896 и 897 ГК РФ).

Хранитель не вправе без согласия поклажедателя пользоваться переданной на хранение вещью и предоставлять возможность пользования ею третьим лицом, кроме случаев обеспечения ее сохранности (ст. 892 ГК РФ).

Если договором хранения не предусмотрено иное, хранитель не вправе без согласия поклажедателя передавать вещь на хранение третьему лицу, за исключением случаев, когда он вынужден к этому силою обязательств в интересах поклажедателя и лишен возможности получить его согласие. О передачи вещи на хранение третьему лицу хранитель обязан незамедлительно уведомить поклажедателя (ст. 895 ГК РФ).

Хранитель отвечает за утрату, недостачу или повреждение вещей, принятых на хранение (п. 1 ст. 901 ГК РФ). Поклажедатель обязан возместить хранителю убытки, причиненные свойствами сданной на хранение вещи, если хранитель, принимая вещь на хранение, не знал и не должен был знать об этих свойствах (ст. 903 ГК РФ).

Если в качестве хранителя товаров выступает организация-поставщик товаров, то после перехода права собственности на товары к организации-продавцу в соответствии с условиями договора поставщик продолжает хранить их у себя на складе(ах) до распоряжения организации-продавца об их отгрузке (передаче) третьему лицу согласно договору поставки, заключенному между организацией-продавцом и третьим лицом.

Если в качестве хранителя товаров выступает организация-товарный склад, то после перехода права собственности на товары к организации-продавцу эти товары хранятся на складе(ах) специализированной организации-товарного склада до распоряжения организации-продавца об их отгрузке (передаче) третьему лицу согласно договору поставки, заключенному между организацией-продавцом и третьим лицом.

Между организацией-продавцом и специализированной организацией - товарным складом заключается договор на услуги складского хранения.

По договору складского хранения товарный склад (хранитель) обязуется за вознаграждение хранить товары, предоставленные ему товаровладельцем (поклажедателем), и возвратить эти товары в сохранности (п. 1 ст. 907 ГК РФ). Вознаграждение, которое может получить хранитель, не связано с деятельностью по продаже товаров.

При хранении товаров на складе(ах) поставщика или у специализированной организации - товарного склада организация-продавец не лишается права собственности на данные товары (п. 2 ст. 209 ГК РФ). Переданные на хранение ценности остаются собственностью поклажедателя и отражаются у него на балансе.

Факт отгрузки (передачи) товара покупателю со склада(ов) третьих лиц (поставщика, организации - товарного склада) представляет собой факт передачи права собственности на реализованные товары от продавца к покупателю.

Согласно договору поставки товары могут оплачиваться покупателем либо после их отгрузки ему со склада(ов) третьего лица, либо до их отгрузки.

В договоре поставки момент перехода права собственности на товары от продавца к покупателю может быть определен как момент передачи ценностей или как иной момент, в частности, как момент оплаты товаров.

Хранение на товарном складе

Товарным складом признается организация, осуществляющая в качестве предпринимательской деятельности хранение товаров и оказывающая связанные с хранением услуги (п. 1 ст. 907 ГК РФ).

Если иное не предусмотрено договором складского хранения, товарный склад обязан (ст. 909 и 911 ГК РФ):

при приеме товаров на хранение и при возврате произвести осмотр товаров и определить их количество (число единиц или товарных мест либо меру - вес, объем) и внешнее состояние;

предоставлять товаровладельцу во время хранения возможность осматривать товары или их образцы, брать пробы и принимать меры, необходимые для обеспечения сохранности товаров.

Передача товаров хранителю оформляется актом о приеме-передаче товарно-материальных ценностей на хранение (форма № МХ-1), а их возврат поклажедателю - актом о возврате товарно-материальных ценностей, сданных на хранение (форма № МХ-3).

В бухгалтерском учете хранителя делаются следующие записи:

1. При приеме товарно-материальных ценностей на ответственное хранение:

ДЕБЕТ 002 «Товарно-материальные ценности, принятые на ответственное хранение»

Приняты на ответственное хранение товарно-материальные ценности в ценах, указанных в приемосдаточных актах;

2. При возвращении товарно-материальных ценностей с ответственного хранения:

КРЕДИТ 002 «Товарно-материальные ценности, принятые на ответственное хранение»

Списана стоимость возвращенных товарно-материальных ценностей, находившихся у организации -товарного склада на ответственном хранении с указанного забалансового счета;

3. В случае передачи товарно-материальных ценностей, полученных хранителем, третьему лицу:

КРЕДИТ 002 «Товарно-материальные ценности, принятые на ответственное хранение»

Списана стоимость товарно-материальных ценностей, переданных организацией - товарным складом третьему лицу с указанного забалансового счета;

ДЕБЕТ 009 «Обеспечения обязательств и платежей выданные»

Отражен факт наличия ответственности за сохранность товарно-материальных ценностей, переданных третьему лицу.

Товарный склад выдает в подтверждение принятия товара на хранение один из следующих складских документов (ст. 912 ГК РФ): 1.

Двойное складское свидетельство, состоящее из двух частей складского свидетельства и залогового свидетельства (варранта), отделимых друг от друга. Реквизиты двойного складского свидетельства должны соответствовать требованиям статьи 913 ГК РФ. Складское и залоговое свидетельства могут передаваться вместе или порознь (ст. 915 ГК РФ); 2.

Простое складское свидетельство. Реквизиты простого складского свидетельства должны соответствовать требованиям статьи 917 ГК РФ; 3.

Складскую квитанцию, удостоверяющую передачу товарно-материальных ценностей поклажедателя на товарный склад по договору на хранение, предусматривающее возврат ценностей хранителем по складской квитанции в установленный срок. Одной складской квитанцией может оформляться выдача всего количества товара, принятого на хранение. При хранении (дроблении) партий товаров составляется договор на хранение и складская квитанция на каждую партию, оформляются акт о возврате товара, сданного на хранение, и акт о приеме-передаче, оставшегося на хранении товара.

Если реквизиты складских свидетельств не соответствуют требованиям статей 913 и 917 ГК РФ, такие свидетельства могут рассматриваться только в качестве письменных доказательств хранения товаров на складе.

Каждая из двух частей двойного складского свидетельства и простое складское свидетельство являются ценными бумагами. При передаче этих документов необходимо составлять акты приема-передачи. Товар, принятый на хранение по этим документам, может быть в течение его хранения предметом залога (п. 3 и 4 ст. 912 ГК РФ).

ГК РФ предусмотрены следующие права держателей складского и залогового свидетельств (ст. 914 ГК РФ):

держатель складского и залогового свидетельств имеет право распоряжения хранящимся на складе товаром в полном объеме;

держатель складского свидетельства, отделенного от залогового свидетельства, вправе распоряжаться товаром, но не может взять его со склада до погашения кредита, выданного по залоговому свидетельству;

держатель залогового свидетельства, иной, чем держатель складского свидетельства, имеет право залога на товар в размере выданного по залоговому свидетельству кредита и процентов по нему.

Простое складское свидетельство является формой договора о складском хранении. При его выдаче товарным складом собственнику товара (поклажедателю) не требуется заключение отдельного договора на хранение. По-клажедатель выполняет свои обязательства по отгрузке (передаче) товаров по договору поставки предоставлением покупателю простого складского свидетельства. Передача покупателю простого складского свидетельства должна быть закреплена в договоре поставки и оформлена актом приема-передачи. К передаче вещи приравнивается передача товаросопроводительных документов на нее (п. 3 ст. 224 ГК РФ). На основании акта приема-передачи у поставщика (поклажедателя) и покупателя составляются бухгалтерские записи по отражению операций купли-продажи товаров.

При реализации налогоплательщиком товаров, переданных им на хранение по договору складского хранения с выдачей складского свидетельства, момент определения налоговой базы по НДС по указанным товарам определяется как день реализации складского свидетельства (п. 7 ст. 167 НК РФ).

Операции с простым складским свидетельством отражаются в бухгалтерском учете собственника товара (поклажедателя) следующими записями:

Получено простое складское свидетельство в подтверждение принятия товара на хранение;

2. В момент реализации товара со склада хранителя (передачи покупателю простого складского свиде- тельства):

КРЕДИТ 008 «Обеспечения обязательств и платежей полученные»

Передано полученное от хранителя простое складское свидетельство покупателю товара.

Передача собственником (поклажедателем) простого складского свидетельства в залог означает передачу им в залог самого товара.

Хранение товарно-материальных ценностей на складах с оформлением двойного складского свидетельства может сопровождаться выдачей их поклажедателю по частям. При этом в обмен на первоначальные свидетельства выписываются новые свидетельства на товар, оставшийся на складе (п. 4 ст. 916 ГК РФ).

По складским свидетельствам, по которым переданы залоговые свидетельства, поклажедатель может реализовать товар до момента возврата кредита, переложив обязательства по его погашению на нового держателя складского свидетельства.

Операции с двойным складским свидетельством отражаются в бухгалтерском учете собственника товара (по-клажедателя) следующими записями:

1. В момент принятия товара на хранение товарным складом:

ДЕБЕТ 008 «Обеспечения обязательств и платежей полученные»

Получено двойное складское свидетельство в подтверждение принятия товара на хранение;

2. В момент получения кредита, выданного по залоговому свидетельству (варранту):

КРЕДИТ 008 «Обеспечения обязательств и платежей полученные» -

отражена выдача банку варранта в обеспечение возврата полученного кредита; ДЕБЕТ 009 «Обеспечения обязательств и платежей выданные» -

отражена сумма по переданному банку залоговому свидетельству одновременно с выдачей варранта;

3. В момент погашения кредита, выданного по залоговому свидетельству (варранту):

Отражен возврат варранта банком;

4. При реализации товара со склада хранителя до момента погашения кредита, выданного по залоговому сви- детельству (варранту):

КРЕДИТ 009 «Обеспечения обязательств и платежей выданные»

Отражена передача складского свидетельства покупателю (новому держателю).

Продажа товаров собственником со склада поставщика и (или) товарного склада

Отражение в учете организации-продавца фактов реализации товаров со склада(ов) третьих лиц (поставщика, специализированной организации - товарного склада и т. п.) зависит от условий договора поставки.

УСЛОВИЕ 1. Реализация организацией-продавцом товаров с НДС покупателям по предоплате. Право собственности на товары переходит к покупателю в общем порядке - в момент передачи ценностей со склада(ов) третьего лица (поставщика, специализированной организации - товарного склада и т. п.).

Не признаются доходами организации поступления от других юридических и физических лиц в порядке предварительной оплаты продукции, товаров, работ, услуг, а также авансов в счет оплаты продукции, товаров, работ, услуг (п. 3 ПБУ 9/99).

С оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав начисляются суммы НДС, подлежащие уплате в бюджет (п. 1 ст. 167 НК РФ).

Исключениями являются случаи, предусмотренные пунктом 13 статьи 167 и пунктом 9 статьи 154 НК РФ. В дальнейшем после отгрузки данных товаров (выполнения работ, оказания услуг) НДС, исчисленный с сумм полученной оплаты, подлежит вычету (п. 8 ст. 171 НК РФ). При возврате полученной оплаты, исчисленный с нее НДС также подлежит вычету.

В соответствии с Правилами ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость установлен следующий порядок:

получение денежных средств в виде предоплаты (аванса) в счет предстоящих поставок товаров (выполнения работ, оказания услуг) оформляется составлением счетов-фактур и соответствующими записями в книге продаж;

счета-фактуры, выписанные и зарегистрированные продавцами в книге продаж при получении авансов или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), регистрируются в книге покупок при отгрузке товаров (выполнении работ, оказании услуг) в счет полученных авансов или иных платежей с указанием соответствующей суммы налога на добавленную стоимость.

При передаче товаров (их отгрузке организацией-продавцом) покупателю полностью или в соответствующей части погашается кредиторская задолженность организации-поставщика по полученному ею авансу.

ДЕБЕТ 50 «Касса», 51 «Расчетные счета» КРЕДИТ 62-2 «Расчеты по авансам полученным»

Получен организацией-продавцом аванс (предоплата) от покупателя в счет предстоящих поставок товаров со склада(ов) третьих лиц;

С суммы авансовых платежей (предоплат) удержан налог на добавленную стоимость;

или делается другая запись -

ДЕБЕТ 62-2 «Расчеты по авансам полученным» КРЕДИТ 68-2 «Расчеты по налогу на добавленную стоимость»

На суммы удержанного с авансовых платежей (предоплат) налога на добавленную стоимость уменьшена задолженность перед покупателем;

2. На момент передачи (отгрузки) товаров покупателю:

ДЕБЕТ 62-2 «Расчеты по авансам полученным» КРЕДИТ 90-1 «Выручка»

ДЕБЕТ 76 «Расчеты с разными дебиторами и кредиторами» субсчет «НДС с авансов полученных» КРЕДИТ 68-2 «Расчеты по налогу на добавленную стоимость»

Сторнирован (возмещен) НДС по расчету, удержанный с суммы авансового платежа (предоплаты);

или делается другая запись -

ДЕБЕТ 68-2 «Расчеты по налогу на добавленную стоимость» КРЕДИТ 76 «Расчеты с разными дебиторами и кредиторами» субсчет «НДС с авансов полученных»

Восстановлен обратной записью НДС по расчету, удержанный с суммы авансового платежа (предоплаты);

или делается другая запись -

ДЕБЕТ 68-2 «Расчеты по налогу на добавленную стоимость» КРЕДИТ 62-2 «Расчеты по авансам полученным»

Выполнена обратная запись по НДС после отгрузки товаров, под которые был получен аванс (предоплата).

УСЛОВИЕ 2. Реализация организацией-продавцом товаров с НДС на условиях последующей их оплаты покупателем. Право собственности на товары переходит к покупателю в общем порядке - в момент передачи ценностей со склада(ов) третьего лица (поставщика, специализированной организации - товарного склада и т. п.).

В бухгалтерском учете организации-продавца делаются следующие записи:

ДЕБЕТ 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами» КРЕДИТ 90-1 «Выручка»

Отражена задолженность покупателю на продажную стоимость товаров с учетом всех налогов на основании документов на отгрузку товаров покупателю со склада(ов) третьих лиц и переходом права собственности на них к покупателю;

начислена задолженность бюджету по НДС с оборота по реализации товаров со склада(ов) третьих лиц; ДЕБЕТ 90-2 «Себестоимость продаж» КРЕДИТ 41-1 «Товары на складах» -

списана на себестоимость продаж фактическая (покупная) стоимость реализованных со склада(ов) третьих лиц товаров, по которым была признана выручка;

2. При оплате товаров:

ДЕБЕТ 50 «Касса», 51 «Расчетные счета» КРЕДИТ 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами»

Погашена (оплачена) покупателем организации-продавцу задолженность по проданным ему товарам.

УСЛОВИЕ 3. Реализация организацией-продавцом товаров с НДС, при условии, что по договору поставки моментом перехода права собственности на товары к покупателю является их оплата до их фактической отгрузки (передачи) со склада(ов) третьего лица (поставщика, специализированной организации - товарного склада и т. п.). Право собственности на товары переходит к покупателю с момента перечисления денег.

В бухгалтерском учете организации-продавца делаются следующие записи:

1. При получении предварительной оплаты от покупателя:

Сумма фактически полученных организацией-продавцом денежных средств (предоплаты) от покупателя отражена в составе выручки от продаж. Оплата товаров означает переход к покупателю права собственности на товары;

ДЕБЕТ 90-3 «Налог на добавленную стоимость» КРЕДИТ 68-2 «Расчеты по налогу на добавленную стоимость»

ДЕБЕТ 90-2 «Себестоимость продаж» КРЕДИТ 41-1 «Товары на складах»

Списана на себестоимость продаж фактическая (покупная) стоимость товаров, право собственности на которые перешло к покупателю;

ДЕБЕТ 002 «Товарно-материальные ценности, принятые на ответственное хранение»

Отражена стоимость товаров, права владения которыми перешли к покупателю на срок до их фактической отгрузки со склада(ов) третьих лиц, согласно договору поставки;

2. На момент фактической передачи (отгрузки) товаров покупателю:

КРЕДИТ 002 «Товарно-материальные ценности, принятые на ответственное хранение»

Списана стоимость товаров после их фактической передачи (отгрузки) организации-покупателю со склада(ов) третьих лиц по договору поставки.

УСЛОВИЕ 4. Реализация организацией-продавцом товаров с НДС при условии, что по договору поставки право собственности на товары переходит к покупателю только после их оплаты. Отгруженные товары со склада(ов) третьего лица (поставщика, специализированной организации - товарного склада и т. п.) до их оплаты находятся в собственности организации-продавца.

В бухгалтерском учете организации-продавца делаются следующие записи:

1. На момент передачи (отгрузки) товаров покупателю:

ДЕБЕТ 45 «Товары отгруженные» КРЕДИТ 41-1 «Товары на складах»

Списана фактическая (покупная) стоимость отгруженных по договору товаров со склада(ов) третьих лиц. Отгрузка товаров не означает перехода к покупателю права собственности на товары;

2. При получении денег от покупателя:

ДЕБЕТ 51 «Расчетные счета» КРЕДИТ 90-1 «Выручка»

Сумма фактически поступивших организации-продавцу денежных средств в размере продажной стоимости товаров с учетом всех налогов отражена в составе выручки от продаж. Оплата товаров означает переход к покупателю права собственности на товары;

ДЕБЕТ 90-3 «Налог на добавленную стоимость» КРЕДИТ 68-2 «Расчеты по налогу на добавленную стоимость»

Начислена задолженность бюджету по НДС с оборота по реализации товаров со склада(ов) третьих лиц;

ДЕБЕТ 90-2 «Себестоимость продаж» КРЕДИТ 45 «Товары отгруженные»

Списана на себестоимость продаж фактическая (покупная) стоимость товаров, право собственности на которые перешло к покупателю.

Операции по реализации товаров на условиях 3 и 4 могут быть также отражены в бухгалтерском учете с применением счетов учета расчетов.

Для этого у организации-продавца при отражении суммы фактически полученных денежных средств (предоплаты) от покупателя в составе выручки от продаж одновременно делаются следующие записи:

ДЕБЕТ 51 «Расчетные счета» КРЕДИТ 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами»

Отражено получение денежных средств от покупателя;

Практически любая организация посылает курьеров с деньгами и важными документами к контрагентам, командирует сотрудников, выдает представительские суммы и т.д. Нюансов учета подотчетных денег множество.

Подотчетные лица

- работники вашей организации, которым выданы из кассы наличные деньги с условием представления отчета об их использовании. Список , а также порядок выдачи в организации наличных денег под отчет устанавливает руководитель.

|

Наличные денежные средства выданы под отчет из кассы |

|||

|

Выданы под отчет денежные средства с расчетного счета |

|||

|

Выданы под отчет денежные средства с валютного счета |

|||

|

Выданы под отчет денежные средства со специального |

|||

|

Подотчетные лица получили средства от других |

|||

|

|

|||

|

Отражена задолженность подотчетного лица, переведенного |

|||

|

Подотчетные лица головного отделения организации |

|||

|

Подотчетные лица филиала, выделенного на отдельный |

|||

|

Задолженность перед подотчетным лицом, не погашенная в |

|||

|

Положительная курсовая разница по задолженности перед |

|||

|

Оприходовано оборудование, приобретенное подотчетным |

|||

|

Учтены расходы подотчетных лиц, связанные с покупкой |

|||

|

Оприходованы материалы, приобретенные подотчетными |

|||

|

Оприходованы животные, приобретенные подотчетными |

|||

|

Оприходованы материально-производственные запасы, |

|||

|

Основного |

|||

|

Оплачены подотчетными лицами расходы для нужд |

|||

|

Оплачены подотчетными лицами общепроизводственные |

|||

|

Оплачены подотчетными лицами общехозяйственные расходы |

|||

|

Оплачены подотчетными лицами расходы, связанные с |

|||

|

Оплачены подотчетными лицами расходы для нужд |

|||

|

Оприходованы товары, приобретенные подотчетными лицами |

|||

|

Расходы подотчетных лиц, связанные с продажей товаров |

|||

|

Отражены расходы, связанные с продажей (в части уже |

|||

|

|

|||

|

Неиспользованные денежные средства, ранее выданные под |

|||

|

Неиспользованные денежные средства в иностранной |

|||

|

Неиспользованные денежные средства, ранее выданные под |

|||

|

До истечения срока представления авансового отчета |

|||

|

Сумма подотчетных денежных средств переоформлена в заем |

|||

|

Подотчетные лица погасили задолженность перед |

|||

|

Подотчетное лицо головного отделения организации |

|||

|

Подотчетное лицо филиала, выделенного на отдельный |

|||

|

Учтены расходы подотчетных лиц, связанные с процессом |

|||

|

Отрицательная курсовая разница по задолженности перед |

|||

|

Отражены подотчетные суммы, по которым подотчетное лицо |

|||

|

Подотчетные лица оплатили затраты, которые учитываются |

|||

|

Подотчетные лица оплатили расходы, связанные с |

|||

|

Задолженность подотчетного лица списана в связи с |

Как правило, под подотчетными средствами

понимаются денежные суммы, выданные работникам организации на определенные цели - приобретение канцелярских, хозяйственных принадлежностей, горючего и смазочных материалов, а также суммы на оплату командировочных и представительских расходов.

Предприятиями должен быть определен перечень сотрудников, которым могут выдаваться под отчет наличные денежные средства на административно-хозяйственные и операционные расходы, утвержденный приказом (распоряжением) руководителя. В данный перечень могут включаться только постоянно работающие в организации лица, в том числе на условиях совместительства.

Предусмотрены следующие основные правила выдачи, расходования и отчетности по подотчетным суммам

:

- выдача денежных средств под отчет на командировочные расходы производится в пределах сумм, причитающихся командированным лицам на эти цели;

- подотчетные лица должны отчитаться по полученным суммам в течение трех дней после возвращения из командировки или окончания указанного срока;

- под отчет производится при отсутствии задолженности по ранее выданным суммам;

- передача выданных под отчет наличных денежных средств одним лицом другому запрещается.

Операции с подотчетными суммами требуют тщательного документального оформления.

Выдача подотчетных сумм оформляется организационно-распорядительным документом

, утвержденным руководителем, в котором должны быть указаны:

- перечень лиц, которым выдаются денежные средства под отчет;

- срок, на который выдаются подотчетные суммы;

- предельный размер подотчетных сумм;

- срок сдачи авансового отчета и возврата неиспользованных подотчетных средств.

Если распорядительный документ отсутствует, то работник, получивший денежные средства под отчет, должен отчитаться по ним в течение рабочего дня.

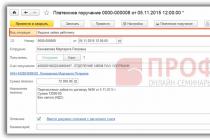

Выдача подотчетных средств оформляется расходным кассовым ордером

. Подотчетные лица должны отчитаться по полученным денежным средствам не позднее трех рабочих дней по истечении срока, на который они выданы (или со дня возвращения из командировки). Для этого необходимо представить в бухгалтерию авансовый отчет об израсходованных суммах.

Если выдаются денежные средства на командировочные расходы, необходимо оформить следующие документы

:

- приказ (распоряжение) о направлении работника в командировку;

- командировочное удостоверение;

- служебное задание для направления в командировку и отчет о его выполнении.

Срок командировки

определяется руководителем организации. При этом следует учитывать, что он не может превышать 40 дней, не считая времени нахождения в пути.

Днем выезда

в командировку считается день отправления поезда, самолета, автобуса или другого транспортного средства из места постоянной работы командированного, а днем приезда - день прибытия указанного транспортного средства в место постоянной работы. При отправлении транспортного средства до 24 часов включительно днем отъезда в командировку считаются текущие сутки, а с 00 часов и позднее - последующие сутки. Если станция, пристань, аэропорт находятся за чертой населенного пункта, учитывается также время, необходимое для проезда до станции, пристани, аэропорта.

К числу возмещаемых командировочных расходов относятся затраты на проезд к месту командировки и обратно, дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные), плата за проживание в месте командировки (плата за наем жилья, проживание в гостинице и т.п.), а также иные расходы, произведенные работником с разрешения или ведома работодателя.

Остаток неиспользованного аванса

сдается подотчетным лицом в кассу организации по приходному кассовому ордеру в установленном порядке. Перерасход по авансовому отчету выдается подотчетному лицу по расходному кассовому ордеру.

Подотчетные лица не всегда могут оценить достоверность и необходимое количество бухгалтерских документов. Если сотрудник представляет неполный пакет документов или недостоверные документы, то нередко налоговые органы доначисляют "зарплатные" налоги.

Если работник своевременно не отчитался по суммам, выданным под отчет, организация вправе удержать остаток неизрасходованных средств из заработной платы работника. При этом необходимо соблюдать следующие условия:

- решение об удержании не возвращенной в кассу подотчетной суммы организация должна принять не позднее одного месяца со дня окончания срока, установленного для ее возврата;

- размер всех удержаний при каждой выплате не должен превышать 20% заработной платы, причитающейся работнику;

- необходимо получить письменное согласие работника.

Если вы выдали работнику из кассы деньги под отчет, необходимо составить проводку по дебету счета 71:

Дебет 71 Кредит 50

- выдана работнику из кассы подотчетная сумма.

Пример. Организация в марте 2011 г. приобрела легковой автомобиль стоимостью 236 000 руб. (в том числе НДС - 36 000 руб.).

Дебет 08-4 Кредит 60

- 200 000 руб. (236 000 руб. - 36 000 руб.) - учтены расходы по покупке автомобиля (без НДС);

Дебет 19-1 Кредит 60

- 18 000 руб. - учтена сумма НДС по автомобилю (согласно счету-фактуре продавца);

Дебет 60 Кредит 51

- 236 000 руб. - оплачен счет продавца;

Дебет 68, субсчет "Расчеты по НДС", Кредит 19-1

- 18 000 руб. - произведен налоговый вычет по НДС.

За регистрацию автомобиля в ГИБДД (проведение технического осмотра, получение свидетельства о регистрации транспортного средства и номерных знаков) было заплачено 700 руб.:

Дебет 71 Кредит 50

- 700 руб. - выданы из кассы деньги подотчетному лицу для оплаты регистрационных сборов;

Дебет 08-4 Кредит 71

- 700 руб. - плата за регистрацию учтена в балансовой стоимости автомобиля (на основании авансового отчета подотчетного лица);

Дебет 01 Кредит 08-4

- 200 700 руб. (100 000 руб. + 700 руб.) - автомобиль зачислен в состав основных средств.

Пример.

Работнику организации выдано под отчет 1500 руб. на хозяйственные расходы. Данным работником были приобретены канцелярские товары на сумму 1350 руб. Остаток неиспользованного аванса был возвращен в кассу.

На счетах бухгалтерского учета будут сделаны записи:

Дебет 71 Кредит 50

- 1500 руб. - выданы денежные средства под отчет;

Дебет 10 Кредит 71

- 1350 руб. - оприходованы канцтовары на основании авансового отчета работника;

Дебет 50 Кредит 71

- 150 руб. - сдан в кассу неизрасходованный остаток подотчетных средств.

Не возвращенный в срок авансовый отчет списывается проводкой:

Дебет 94 Кредит 71

- отражена не возвращенная в срок подотчетная сумма.

Данную сумму можно удержать из заработной платы.

Пример.

Остаток неиспользованных денежных средств по авансовому отчету составил 6000 руб., который не был возвращен в установленный срок. Авансовый отчет утвержден в сумме 15 000 руб. В связи с этим руководитель издал распоряжение об удержании сумм из заработной платы подотчетного лица. Оклад работника составляет 25 000 руб.

Дебет 71 Кредит 50

- 21 000 руб. - выдано под отчет работнику на командировочные расходы;

Дебет 26 Кредит 71

- 15 000 руб. - сдан авансовый отчет;

Дебет 94 Кредит 71

- 6000 руб. - отражена сумма не возвращенного в срок аванса;

Дебет 73 Кредит 94

- 6000 руб. - сумма не возвращенного в срок аванса отнесена на подотчетное лицо;

Дебет 70 Кредит 73

6000 руб. - не возвращенный в срок аванс удержан из заработной платы.

Счет 71 «Расчеты с подотчетными лицами» предназначен для обобщения информации о расчетах с работниками по суммам, выданным им под отчет на административно-хозяйственные и прочие расходы.

На выданные под отчет суммы счет 71 «Расчеты с подотчетными лицами» дебетуется в корреспонденции со счетами учета денежных средств. На израсходованные подотчетными лицами суммы счет 71 «Расчеты с подотчетными лицами» кредитуется в корреспонденции со счетами, на которых учитываются затраты и приобретенные ценности, или другими счетами в зависимости от характера произведенных расходов.

Подотчетные суммы, не возвращенные работниками в установленные сроки, отражаются по кредиту счета 71 «Расчеты с подотчетными лицами» и дебету счета 94 «Недостачи и потери от порчи ценностей». В дальнейшем эти суммы списываются со счета 94 «Недостачи и потери от порчи ценностей» в дебет счета 70 «Расчеты с персоналом по оплате труда» (если они могут быть удержаны из оплаты труда работника) или 73 «Расчеты с персоналом по прочим операциям» (когда они не могут быть удержаны из оплаты труда работника).

Аналитический учет по счету 71 «Расчеты с подотчетными лицами» ведется по каждой сумме, выданной под отчет.

Проводки и порядок ведения расчетов в подотчетными лицами

Порядок ведения кассовых операций и расчет по подотчетным суммам регулирует письмо ЦБ от 4 октября 1993г. №18 ОБ УТВЕРЖДЕНИИ «ПОРЯДКА ВЕДЕНИЯ КАССОВЫХ ОПЕРАЦИЙ В РОССИЙСКОЙ ФЕДЕРАЦИИ»

Здесь мы рассмотрим основные бухгалтерские записи по расчетам с подотчетными лицами.

Сотрудники получают наличные деньги из кассы:

1. на командировочные расходы

2. на покупку материалов, товаров

3. для того чтобы заплатить поставщику за услуги

4. на нотариальные, почтовые расходы

5. на покупку основных средств

6. на представительские расходы и т.д.

Д50 К71 — выдаем деньги из кассы, распечатываем расходный кассовый ордер, подписываем у сотрудника и подшиваем в кассу.

Повторная выдача наличных денег под отчет производится только при условии полного погашения прежней суммы.

После того как сотрудник предоставил документы, подтверждающие расходы, необходимо составить авансовый отчет. В зависимости от того, на что были получены деньги в системе делаются следующие проводки:

Д41 К71 — если сотрудник покупал товары

Д10 К71 «Расчеты с подотчетными лицами» — если сотрудник покупал материалы, ГСМ