Все доходы, как ИП, так и организаций, работающих по УСН, должны не превышать официально установленного лимита.

28.01.2016Лимитируема сумма полученных доходов для таких фирм и предпринимателей с упрощенной системой налогообложения на отчетный период 2016 года составляет 79 миллионов 740 тысяч рублей - приказ №772 Минэкономразвития нашего государства от 20.10.2015 г.

На данную лимитируемую цифру должны ориентироваться все, кто работает по «упрощенке» в текущем году - НК, статья №346.13, пункт 4.1. Если эта сумма дохода превысит данный предел, то последует обязательный переход на общую систему уплаты налогов. Это произойдет с того момента (а именно квартала), когда произошло данное превышение лимита - письмо №03-11-06/2/248 Минфина от 13.01.2014 г.

Таким образом, лимитируемость доходов должны высчитывать как организации, так и индивидуальные предприниматели по таким объектам: доходы и доходы «минус» расходы.

Процедура расчетов лимита доходов в 2016 году (по УСН)

Для расчета установленной предельной суммы лимита получаемых доходов - 79 миллионов 740 тысяч рублей, которая дает возможность использовать право на работу по «упрощенке» в текущем году необходимо задействовать всю возможную прибыль. Такая сумма дохода обычно указывается в Книге учета доходов и расходов в графе «Доходы». При этом, рассчитывая индивидуальный лимит, доходы на расходы не снижают.

В графе «Доходы» (Книга учета доходов и расходов, раздел I, графа 4) фиксируются все данные о поступающем доходе, использующиеся при математических подсчетах лимитируемой суммы для фирм и ИП, пользующихся «упрощенкой». Из четвертой графы можно взять сведения за любой отчетный период - квартал, полугодие, девять месяцев, весь год. Это объясняется тем, что так называемые «упрощенцы» пользуются кассовым методом для определения дохода от своей деятельности. То есть, учитывают только те денежные суммы, что реально прошли через кассу (поступили на расчетный счет).

Выполняя процедуру расчетов индивидуального лимита по доходам в 2016 году, каждый «упрощенец» должен учитывать всю сумму дохода, получаемую с начала этого отчетного периода - с 01.01.2016 г:

- выручка от реализации (это деньги за проданные товары, услуги и т.д.);

- внереализационные поступления денежных средств (арендная плата, проценты по займам, списанную кредиторскую задолженность из-за истечения срока исковой давности) - НК, статьи №№346.15, 249, 250;

- дебиторская задолженность, которая была возвращена не в денежном виде, а каким-либо другим способом (с помощью взаимозачета требований) - НК, статья №346.17, пункт 1;

- денежные авансовые суммы - НК, статья №346.17, пункт 1; письмо №03-11-11/7599 Минфина от 24.02.2014 г.

Рассмотрим следующую ситуацию в качестве наглядного примера: ИП-«упрощенец» получил некую авансовую сумму, которую включил в свои доходы, но с течением времени вынужден был ее вернуть по уважительным причинам. Данная сумма должна быть исключена из доходов и учета, то есть, на такую же цифру уменьшают налоговую базу - НК, статья №346.17 и письмо №03-11-06/2/55215 Мнфина от 31.10.2014 г.

В случае, когда фирма, работающая по упрощенной системе, присоединяет в свой состав другую фирму, то обязательно нужно производить подсчет лимитируемой суммы доходов. Это связано с тем, что прибыль присоединенной фирмы после реорганизационных мероприятий причисляется к доходам реорганизованной фирмы. Но новое юрлицо не образуется, так как присоединенная фирма вообще перестает вести какую-либо деятельность, а все ее обязанности вместе с правами поступают в распоряжение реорганизованной - НК, статья №50 (пункт 5) и ГК, статьи №57 (пункт 4), №58 (пункт 2). То есть, если при пересчете лимитной суммы доходов реорганизованной фирмы в 2016 году цифра получится больше 79 миллионов 740 тысяч рублей, то обязательно придется перейти с «упрощенки» на общую систему налогообложения.

Доходы, не включаемые в процедуру расчета лимита (для УСН) Для проведения математических подсчетов индивидуальной цифры лимита доходов не нужно включать доходы, которые поступают в результате:

- деятельности, переведенной на ЕНВД;

- поступлений, прописанных в НК (статья №251);

- дивидендов (НК, статья №346.15 (пункт 2, подпункт 1) и письмо №03-11-06/2/19323 Минфина от 28.05.2013 г.).

Совмещение УСН и ЕНВД: как действует лимит доходов?

В случае совмещения «упрощенки» и ЕНВД также законами предусмотрено действие лимита доходов, как и при УСН. Цифра данного предела та же - 79 миллионов 740 тысяч рублей. Но в доходы, которые рассчитываются по УСН, не включается сумма выручки от ЕНВД.

При совмещении «упрощенки» и единого налога на вмененный доход лимит в 2016 году рассчитывается также, как и для упрощенной системы: 60 000 000*1,329=79,74 (млн. руб.). А учет доходов ведется по результатам той деятельности, которая задействована при УСН - письмо №03-11-11/32071 Минфина от 08.08.2013 г. То есть влиять прибыль от вмененной деятельности ни на что не будет. Значит, проще всего вести раздельный учет поступлений доходов в отношении каждого вида деятельности - НК, статья №346.26, пункты 6-7.

Превышение доходного лимита при УСН: порядок действий в 2016 году

В ситуации, когда доходы какого-либо «упрощенца» в текущем году будут более официально установленного лимита в 79 миллионов 740 тысяч рублей, то следует обязательный переход с УСН на общепринятую систему налогообложения. Это можно будет сделать с начала того квартального периода, когда данное превышение было зафиксировано на официальном уровне - НК, статья №346.15, пункт 4 (то есть переход с одной системы на другую должен быть осуществлен в том квартальном периоде, когда и был превышен лимит).

Для такого перехода необходимы действия в двух основных направлениях:

- рассчитаться с государственным бюджетом по налогам, которые касаются непосредственно «упрощенки»;

- сдать декларацию по УСН до 25 числа месяца, в котором было зафиксировано превышение лимита - НК, статья №346.23, пункт 3.

1. Переход на общую систему налогообложения:

- с 1 числа квартала, когда был зафиксирован факт превышения лимита доходов, нужно начать исчислять общие налоги - на прибыль, на имущество и НДС;

- вести налоговую отчетную документацию, соответствующую данной системе налоговых выплат;

- налоги уплачивать в специальном определенном порядке для вновь зарегистрированных ИП и вновь созданных юрлиц - НК, статья №346.13, пункт 4.

Для ИП на патенте: лимит доходов в 2016 году

Для тех предпринимателей, которые используют в своей деятельности систему, называемую «патентной», в 2016 году также предусмотрен лимит доходов - 60 миллионов рублей. Это касается только тех видов деятельности, на которые соответствующие патенты были приобретены. При превышении цифры лимита в текущем году предусмотрен официальный переход на общую систему выплат налогов, но с начала того налогового (отчетного) периода, который зафиксирован в приобретенном патенте - НК, статья №346.45, пункт 6. Значит, лимитируемые доходы, приобретенные в результате использования патентной системы, нет необходимости индексировать на коэффициент-дефлятор.

Коэффициент-дефлятор в 2016 году соответствует 1,329. Он определен на государственном уровне - приказ №772 Минэкономразвития от 20.10.2015 г., и не влияет на лимит по доходам - НК, статья №346.45, пункт 6. Но учитывается при расчетах размера потенциального дохода тех ИП, которые действуют на патентной системе в 2016 году, то есть стоимость патента повысится. При этом минимум потенциального дохода за год лимита не имеет, а максимум - до 1 миллиона рублей, увеличенного на 1,329 (коэффициент-дефлятор) - НК, статья №346.43, пункт 9. Хотя некоторым субъектам нашего государства разрешено превысить этот максимум от 3,5 до 10 раз в отношении нескольких видов деятельности. С учетом коррекции данный максимум составит: 1000000*1,329=1329000 рублей - письмо №03-11-09/69405 Минфина от 13.01.2015 г. А вот конкретную цифру устанавливают региональные власти на местах, которые имеют полное право поднимать планку максимума потенциального дохода от 3,5 раз до 10 (такой скачок зависит напрямую от вида деятельности ИП).

Журнал "Главбух", 6 Ноября 2015Минэкономразвития опубликовало проект приказа об утверждении коэффициентов-дефляторов на 2016 год. Коэффициент для упрощенки будет равен 1,329. Чтобы компания оставалась на упрощенке в 2016 году, ее доходы не должны превысить 79 740 000 руб. (60 000 000 руб. ×1,329). Чтобы перейти на упрощенку с 2017 года, доходы за девять месяцев 2016 года должны составить не более 59 805 000 руб. (45 000 000 руб. ×1,329).

Напоминаем: перейти на упрощенку с 2016 года могут компании, доходы которых не превысили 51 615 000 руб. (45 000 000 руб. ×1,147) за девять месяцев.

Другие документы по запросу: УСН Налоги, сборы, взносы

Информационно-правовой консультационный центр "ЭЛКОД", 15 Октября 2015

НПФ "БУХинфо", 16 Июля 2015

Уплата налогов, взносов, сборов

КБК УСН 2015 : В соответствии с Приказом Минфина России от 01.07.2013 N 65н "Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации" коды бюджетной классификации в 2015 году для Налога на упрощенной системе налогообложения не изменились

НПФ "БУХинфо", 1 Января 2015 Не позднее 30 апреля 2014 года

индивидуальные предприниматели (ИП) на упрощенной системе налогообложения (УСН) обязаны уплатить итоговый платеж по налогу на УСН. Казалось бы - времени еще очень много и заботиться об этом еще рано, но... />

не позднее 31 декабря 2013 года

индивидуальные предприниматели обязаны уплатить взносы на обязательное пенсионное и медицинское страхование, исходя из фиксированного размера ("за себя"). Почему это важно?

Кроме своевременного исполнения обязанностей налогоплательщика, индивидуальному предпринимателю не менее важно получить обоснованное снижение налога УСН за 2013 год на уплаченные за этот год взносы в Пенсионный фонд и Федеральный фонд обязательного медицинского страхования РФ.

Суммарный годовой размер взносов за 2013 год составляет 35 664,66 рублей (для ИП зарегистрированных до 2013 года).

Для ИП УСН с объектом Доходы (6%) без работников эта сумма при своевременной уплате позволяет не платить налог на УСН при годовом доходе до 594,411 тысяч рублей.

НПФ "БУХинфо", 22 Ноября 2013

Отчётность

УСН : ФНС России сообщает о принятии в первом чтении законопроекта об освобождении предпринимателей на УСН от сдачи налоговых деклараций

СПС "Консультант Плюс", 25 Февраля 2020УСН ККТ : В планах Правительства РФ отмена обязанности представления налоговой декларации налогоплательщиками, применяющими УСН с объектом налогообложения в виде доходов и использующими "он-лайн" ККТ

СПС "Консультант Плюс", 3 Октября 2018(Организации и Индивидуальные предприниматели) могут добровольно воспользоваться упрощенной системой налогообложения (УСН ). При этом в соответствии со статьей 346.12. НК РФ на возможность использования УСН :

- по величине Доходов

- по средней численности Работников

- по остаточной стоимости Основных средств и Нематериальных активов (ОС и НМА)

- по доле Участия других организаций

- по виду Деятельности

Для на УСН, или при на использование УСН Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@ разработаны об этих действиях от налогоплательщиков в адрес налоговых органов.

Порядок и условия начала и прекращения применения

упрощенной системы налогообложения детально прописан в Статье 346.13. НК РФ.

Уплата налога при упрощенной системе налогообложения (УСН) освобождает от уплаты ряда других налогов :

- для Организаций - от уплаты налога на прибыль организаций (с некоторыми исключениями); налога на имущество организаций; (с некоторыми исключениями).

- для Индивидуальных предпринимателей - в отношении доходов, полученных от предпринимательской деятельности от уплаты налога на доходы физических лиц (с некоторыми исключениями); в отношении имущества, используемого для предпринимательской деятельности от уплаты налога на имущество физических лиц; налога на добавленную стоимость (с некоторыми исключениями).

Налогоплательщики самостоятельно выбирают : Доходы или Доходы-Расходы (за некоторыми исключениями). Смена объекта налогообложения возможна ежегодно при соблюдении условий Статьи 346.13. НК РФ путем подачи в налоговый орган.

Составляют:

- 6% - для объекта налогообложения: Доходы;

- 15%

- для объекта налогообложения: Доходы, уменьшенные на величину Расходов.

могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 процентов в зависимости от категорий налогоплательщиков.

Порядок определения и прописаны в Статье 346.15. и Статье 346.16. НК РФ соответственно;

Лимит доходов по УСН в 2016 году компании могут посчитать уже сейчас. Для расчета надо использовать коэффициент-дефлятор на 2016 год.

В статье:

- Лимит доходов по УСН в 2016 году

- Расчет лимита доходов по УСН в 2016 году

Коэффициент-дефлятор УСН на 2016 год составляет 1,329. Используя эту цифру, можно посчитать, сможет ли компания применять упрощенку в 2016 году, и как долго.

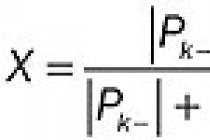

Расчет лимита доходов по УСН в 2016 году

Чтобы определить лимит доходов на УСН в 2016 году , надо базовые размеры предельных доходов в 60 и 45 млн рублей без учета текущего коэффициента умножить на величину дефлятора (1,329). Предельная величина доходов на упрощенной системе налогообложения утверждена НК РФ (п. 2 ст. 346.12, п. 4 ст. 346.13 НК РФ) соответственно.

То есть, чтобы компания оставалась на упрощенке в 2016 году, ее доходы не должны превысить 79 740 тыс. рублей (60 млн руб. × 1,329) . Иначе говоря, лимит доходов для применения УСН в 2016 году равен 79 740 тыс. рублей.

Если доходы при УСН превысят установленный лимит, компания потеряет право на применение спецрежима (п. 4 ст. 346.13 НК РФ). Либо если нарушены другие требования, предъявляемые упрощенцам (п. 3, 4 ст. 346.12 и п. 3 ст. 346.14 НК РФ).

О потере права на применение УСН надо сообщить в свою инспекцию в течение 15 календарных дней по истечении отчетного (налогового) периода, в котором размер дохода превысил допустимый предел либо нарушены иные условия применения УСН (п. 5 ст. 346.13 НК РФ).

Переход на общий режим происходит с квартала, в котором превышен лимит доходов для применения УСН в 2016 году.

В 2015 году для перехода на упрощенку использоваля коэффициент 1,147. Можно применять упрощенку с 2016 года, если доходы за девять месяцев 2015 года составили не более 51 615 тыс. рублей (45 млн руб. × 1,147).

Лимит дохода для перехода на УСН в 2017 году

Для перехода на УСН с 2017 года величина доходов за 9 месяцев 2016 года не должна превышать 59 805 тыс. рублей (45 млн руб. × 1,329) .

Напомним, что лимит доходов для перехода на УСН с 2017 года, также как и в 2016 году, применяют только организации. Лимит доходов для перехода предпринимателей на упрощенку с 2017 года не установлен.

Доходы при расчете лимита по УСН в 2016 году

При расчете лимита учитываются доходы от реализации и внереализационные доходы. Но при этом не надо учитывать поступления, которые единым налогом не облагаются. Это следующие доходы:

- в виде имущества, полученного в форме залога или задатка в качестве обеспечения обязательств;

- взносы (вклады) в уставный (складочный) капитал;

- поступившее посреднику имущество и денежные средства в связи с исполнением обязательств по договору комиссии, агентскому договору или другому аналогичному договору;

- поступления в счет возмещения затрат, которые понес посредник за комитента, принципала или иного доверителя;

- в виде средств или иного имущества, которые получены по договорам кредита или займа, а также средств или иного имущества, которые получены в счет погашения таких заимствований;

- в виде имущества, полученного российской организацией безвозмездно от учредителя, имеющего не менее чем 50-процентную долю в уставном капитале, или от дочерней фирмы при таком же участии в ее капитале;

- в виде капитальных вложений в форме неотделимых улучшений имущества, переданного арендатором.

- Кроме перечисленных доходов не учитываются при расчете лимита поступления в виде дивидендов (письмо ФНС России от 7 декабря 2011 г. № ЕД-4-3/20628@).

Федеральными законами от 03.07.2016 N 243-ФЗ, от 30.11.2016 N 401-ФЗ внесены важные поправки в гл. 26.2 "Упрощенная система налогообложения" НК РФ. Налогоплательщики, применяющие названную систему налогообложения либо только планирующие перейти на нее, задаются вопросом, с какой даты нужно применять новые (повышенные) лимиты.

Об остаточной стоимости ОС

В 2016 году действовало правило: не могут организации, у которых остаточная стоимость основных средств, определяемая в соответствии с законодательством о бухгалтерском учете, превышает 100 млн руб. (пп. 16 п. 3 ст. 346.12 НК РФ). В целях указанного подпункта учитываются основные средства, которые подлежат амортизации и признаются амортизируемым имуществом согласно гл. 25 НК РФ.

Федеральным законом N 243-ФЗ предельный размер стоимости основных средств, используемых в целях применения УСНО, со 100 млн руб. увеличен до 150 млн руб. Названная поправка вступает в силу начиная с 01.01.2017. Когда же "упрощенцы" либо организации, планирующие перейти на этот спецрежим, могут применять ?

Ничего сложного в данном вопросе нет. Как указано выше, поправка вступает в силу 01.01.2017. Соответственно, если у "упрощенца" по итогам IV квартала 2016 года остаточная стоимость ОС превысила 100 млн руб., он начиная с 1 октября считается утратившим право на применение УСНО.

Если организация только планирует применять названный спецрежим начиная с 2017 года, при этом остаточная стоимость основных средств по состоянию на 1 октября 2016 года составила больше 100 млн рублей, но по состоянию на 1 января 2017 года она не превышает 150 млн рублей, такая организация вправе применять УСНО с 1 января 2017 года (Письмо ФНС РФ от 29.11.2016 N СД-4-3/22669@).

Информация для ИП. Несмотря на то что ограничение, установленное пп. 16 п. 3 ст. 346.12 НК РФ в отношении остаточной стоимости ОС, распространяется только на организации (не на ИП), предприниматели, у которых остаточная стоимость ОС на конец отчетного (налогового) периода превысит определенный лимит, наравне с организациями потеряют право применять названный спецрежим с начала того квартала, в котором допущено указанное превышение. Это следует из формулировок п. 4 ст. 346.13 НК РФ (см. Письма Минфина РФ от 28.10.2016 N 03-11-11/63323, от 20.01.2016 N 03-11-11/1656). То есть для перехода на УСНО соблюдать указанный лимит не обязаны, но по итогам отчетного (налогового) периода его несоблюдение приведет к потере права на применение УСНО.

О максимальной величине дохода

В настоящее время организации, решившие , должны уложиться в соответствующий "девятимесячный" лимит по доходам: доход организации за девять месяцев года, в котором подается уведомление о переходе на УСНО, не должен превышать 45 млн руб., увеличенных на коэффициент-дефлятор, установленный на соответствующий календарный год (п. 2 ст. 346.12 НК РФ). Таким образом, для организаций, переходящих на данный спецрежим с 2017 года, величина дохода за девять месяцев 2016 года должна быть не более 59,805 млн руб. (45 млн руб. x 1,329).

Федеральными законами N 243-ФЗ, N 401-ФЗ последовательно внесены изменения в п. 2 ст. 346.12 НК РФ. Сначала предполагалось, что названный лимит будет равен 90 млн руб. (но уже без применения коэффициента-дефлятора), последняя версия - доход организации за девять месяцев года, в котором подается уведомление о переходе на УСНО, не должен превышать 112,5 млн руб. Данная поправка вступает в силу 01.01.2017. Следовательно, эта норма применяется при переходе на УСНО с 1 января 2018 года.

Также изменения внесены в абз. 1 п. 4 ст. 346.13 НК РФ. Напомним, что в нем перечислены случаи, при наступлении которых налогоплательщик теряет право на применение УСНО. В 2016 году доход налогоплательщика по итогам отчетного (налогового) периода не должен превышать (с учетом коэффициента-дефлятора) 79,740 млн руб. (60 млн руб. x 1,329). В противном случае право на применение спецрежима налогоплательщиком будет утрачено. После вступления в силу поправок (с 01.01.2017) этот лимит составит 150 млн руб. Таким образом, названная поправка также начнет действовать со следующего налогового периода - 2017 года.

Информация для ИП. В целях перехода с общего режима налогообложения на УСНО размер доходов налогоплательщика - индивидуального предпринимателя значения не имеет. Вместе с тем согласно п. 4 ст. 346.13 НК РФ, если по итогам отчетного (налогового) периода доходы налогоплательщика превысили установленный лимит, такой налогоплательщик (как организация, так и ИП) считается утратившим право на применение УСНО с начала того квартала, в котором допущено указанное превышение.

Поправки, внесенные в гл. 26.2 НК РФ федеральными законами N 243-ФЗ, N 401-ФЗ, вступят в силу одновременно - 01.01.2017. Действовать они будут так:

- у организации, планирующей применять УСНО начиная с 2017 года, остаточная стоимость ОС на 1 января 2017 года не должна превышать 150 млн руб. (то есть уже с учетом внесенных в НК РФ изменений);

- поправки, касающиеся максимального размера доходов за девять месяцев, будут иметь значение для организаций, решивших применять УСНО начиная с 2018 года.

Февраль 2017 г.