Мы начнем с "медицинских" взносов. Так, размер взносов в ФФОМС, подлежащих уплате за расчетный период, определяется исходя из произведения минимального размера оплаты труда и , увеличенного в 12 раз. При этом в расчет принимается МРОТ, установленный федеральным законом на начало финансового года. Поскольку на 1 января 2014 г. МРОТ составлял 5554 руб. (ст. 1 Закона от 19 июня 2000 г. N 82-ФЗ в ред. Закона от 2 декабря 2013 г. N 336-ФЗ), фиксированный размер страховых взносов на обязательное медстрахование в 2014 г. был равен 3399,05 руб. (5554 руб. x 5,1% x 12 мес.).

В свою очередь Законом от 1 декабря 2014 г. N 408-ФЗ с 1 января 2015 г. МРОТ установлен в размере 5965 руб. в месяц. Соответственно, увеличится и размер "медицинских" взносов, уплачиваемых ИП за себя в 2015 г., и составит 3650,58 руб. (5965 руб. x 5,1% x 12 мес.).

Таблица 1. Размер фиксированных взносов ИП в ФФОМС

Фиксированные взносы в ПФР

Размер "индивидуальных" взносов в Пенсионный фонд дифференцирован в зависимости от величины доходов ИП за расчетный период.

В соответствии с п. 1 ч. 1.1 ст. 14 Закона N 212-ФЗ в том случае, если величина дохода ИП за расчетный период не превышает 300 тыс. руб., взносы в ПФР уплачиваются в фиксированном размере. Таковой определяется как произведение МРОТ и тарифа страховых взносов в ПФР, установленного п. 1 ч. 2 ст. 12 Закона, увеличенное в 12 раз. Поскольку МРОТ на 2015 г. составляет 5965 руб. в месяц, то фиксированный платеж в ПФР составит 18 610,80 руб. (5965 руб. x 26% x 12). Напомним, что в 2014 г. указанный взнос был равен 17 328,48 руб. (5554 руб. x 12 x 26%).

А теперь что касается индивидуальных предпринимателей, доходы которых за расчетный период превысят установленный лимит в 300 тыс. руб. Помимо названного фиксированного платежа в соответствии с п. 2 ч. 1.1 ст. 14 Закона N 212-ФЗ они должны дополнительно уплатить в бюджет ПФР 1 процент от суммы превышения. При этом для пенсионных платежей ИП установлена "верхняя" планка - его максимальный размер равен произведению восьмикратного МРОТ и тарифа страховых взносов в ПФР, увеличенного в 12 раз. Таким образом, в 2015 г. этот максимум равен 148 886,4 руб. (5965 руб. x 8 x 26% x 12). Для сравнения: в 2014 г. максимальный взнос был ограничен суммой в 138 627,84 руб. (5554 руб. x 8 x 12 мес. x 26%).

Доход в "страховых" целях

Как мы уже сказали, порядок расчетов ИП с Пенсионным фондом за себя зависит от размера полученных коммерсантом доходов в расчетном периоде. В связи с этим необходимо учитывать, что порядок определения размера дохода предопределяется тем, какой ИП применяет режим налогообложения.

Так, плательщики НДФЛ, то есть ИП, применяющие общий режим налогообложения, учитывают доход в соответствии со ст. 227 Налогового кодекса. При этом, как указал Минтруд России в Письме от 1 сентября 2014 г. N 17-4/ООГ-692, в данном случае величиной дохода является сумма фактически полученного ИП дохода от осуществления предпринимательской деятельности за этот расчетный период. При этом налоговые вычеты, предусмотренные гл. 23 Кодекса, не учитываются.

В свою очередь ИП-"упрощенцы" в целях уплаты взносов величину дохода определяют в соответствии со ст. 346.15 Кодекса. ИП-"вмененщики" определяют доходы согласно положениям ст. 346.29 Кодекса, а при применении патентного спецрежима - согласно ст. ст. 346.47 и 346.51 Кодекса. При этом плательщики страховых взносов, применяющие более одного режима налогообложения, доходы, облагаемые налогами по разным системам налогообложения, суммируют.

В данном случае необходимо отметить, что органы ПФР будут сопоставлять величину поступивших от индивидуальных предпринимателей взносов с величиной их дохода. Соответствующей информацией с ними поделятся налоговые органы. Причем это касается как сведений, которые налоговые инспекторы "добыли" в рамках контрольных мероприятий, так и данных, содержащихся в декларациях ИП (ч. 9, 10 и 11 ст. 14 Закона N 212-ФЗ). Далее, как говорится, возможны варианты. Если "сверка" покажет, что ИП занизил доход, то у "пенсионщиков" появятся основания для выставления требования об уплате недоимки по страховым взносам, пеней и штрафов, а также для проведения взыскания недоимки по страховым взносам, пеням и штрафам. События будут развиваться еще более трагично для ИП, если выяснится, что он "забыл" отчитаться перед налоговым органом. В такой ситуации взносы с него будут взысканы по максимуму. Как уже было отмечено, максимум в 2015 г. - это 148 886,4 руб.

Таблица 2. "Фиксированные" расчеты с ПФР

"Перерывы" в расчете взносов

По общему правилу обязанность по уплате фиксированных взносов у индивидуальных предпринимателей возникает с момента их госрегистрации в качестве ИП. И отсутствие доходов от предпринимательской деятельности не отменяет обязанность ИП рассчитаться за себя с ПФР и ФФОМС (см., напр., Письмо Минтруда России от 18 сентября 2014 г. N 17-4/ООГ-787). Иными словами, только утрата статуса ИП избавляет от необходимости уплачивать фиксированные платежи во внебюджетные фонды. Однако надо сказать, что из этого правила есть ряд исключений. Законом N 212-ФЗ установлено, что ИП не исчисляют и не уплачивают страховые взносы на ОПС и ОМС в фиксированных размерах за периоды, указанные в пп. 1 (в части военной службы по призыву), 3, 6 - 8 п. 1 ст. 11 Закона от 17 декабря 2001 г. N 173-ФЗ (ч. 6 ст. 14 Закона N 212-ФЗ).

К таким "нестраховым" периодам отнесены:

- время прохождения военной службы ИП по призыву;

- отпуск по уходу ИП за каждым ребенком до достижения им возраста полутора лет, но не более 4,5 лет в общей сложности;

- период ухода, осуществляемого ИП за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- время проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более 5 лет в общей сложности;

- период проживания за границей с супругами, направленными в дипломатические представительства и консульские учреждения РФ, постоянные представительства РФ при международных организациях, торговые представительства РФ в иностранных государствах и т.п., но не более 5 лет в общей сложности.

Обратите внимание, что для того, чтобы ИП мог воспользоваться этой льготой, он:

- не должен в указанные периоды вести предпринимательскую деятельность;

- данный факт должен быть документально подтвержден. Перечень необходимых документов можно найти в разд. IV Правил подсчета и подтверждения страхового стажа для установления трудовых пенсий, утвержденных Постановлением Правительства РФ от 24 июля 2002 г. N 555. Также, скорее всего, потребуется нулевая налоговая декларация (см. Письмо Минтруда России от 6 марта 2013 г. N 21-1/10/2-1253).

Теперь мы подошли к вопросу, в каком порядке должны быть рассчитаны фиксированные платежи в случае, если ИП в течение года вел деятельность, но за определенный промежуток времени вправе не уплачивать за себя взносы на основании ч. 6 ст. 14 Закона N 212-ФЗ. На самом деле здесь все просто. Согласно ч. 7 ст. 14 Закона N 212-ФЗ в подобных ситуациях исходят из фиксированного размера взносов пропорционально количеству календарных месяцев, в течение которых осуществлялась деятельность ИП. Причем благодаря Закону N 188-ФЗ с 1 января 2015 г. в данной норме появилось уточнение, что за неполный месяц деятельности фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца.

Отметим, что в аналогичном порядке определяется "страховая" нагрузка в виде фиксированных взносов и в случаях, когда индивидуальный предприниматель посреди года зарегистрировался в качестве ИП или же, напротив, утратил этот статус (прекратил деятельность в качестве ИП с внесением в ЕГРИП соответствующей записи).

В завершение напомним, что сумма страховых взносов исчисляется ИП отдельно в отношении ПФР и ФФОМС (ч. 3 ст. 16 Закона N 212-ФЗ). Взносы за расчетный период уплачиваются не позднее 31 декабря текущего календарного года. Однако на уплату взносов с суммы дохода ИП, превышающего 300 тыс. руб., установлен иной срок: указанный "довесок" должен быть уплачен не позднее 1 апреля года, следующего за истекшим расчетным периодом (ч. 2 ст. 16 Закона N 212-ФЗ).

Февраль 2015 г.

ПФР

С 2014 года индивидуальные предприниматели исчисляют фиксированный размер пенсионных взносов исходя из МРОТ. С указанного года размер отчислений в ПФР зависит также и от размера доходов, полученных предпринимателем в расчетном периоде.

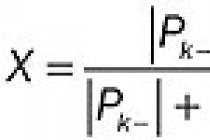

Если годовой доход предпринимателя не превышает 300 000 рублей, то размер взноса в ПФР определяют так:

Минимальный размер оплаты труда на 1 января 2015 года составляет 5965 рублей (Федеральный закон от 1 декабря 2014 г. № 408-ФЗ).

Рассчитаем фиксированный платеж в ПФР в 2015 году. Тариф страховых взносов в бюджет ПФР в 2015 году – 26%. Годовой доход предпринимателя не превысил 300 000 рублей. В Пенсионный фонд он должен заплатить 18 610,80 рубля (5965 руб. х 26% х 12).

Если годовой доход предпринимателя более 300 000 рублей, то он должен будет доплатить в ПФР еще 1% с доходов, превышающих эту сумму. 1% рассчитывается с доходов (доходов от реализации и внереализационных доходов, перечисленных в статье 346.15 Налогового кодекса) без уменьшения их на расходы, учитываемые в «упрощенной» деятельности.

Такое мнение выразил Минфин в письме от 27 марта 2015 г. № 03-11-11/17197. Объяснение у финансистов следующее. Как предусмотрено статьей 346.15 Налогового кодекса при определении объекта налогообложения «упрощенцы» учитывают доходы от реализации (ст. 249 НК РФ) и внереализационные доходы (ст. 250 НК РФ). Исключение составляют:

· доходы по статье 251 Налогового кодекса;

· доходы ИП, облагаемые НДФЛ по ставкам 35% и 9%.

Причем при расчете величины дохода, превышающего лимит в 300 000 рублей, учитывается доход, определяемый по правилам этой статьи.

Отсюда следует, что для расчета пенсионных взносов с суммы дохода предпринимателя-«упрощенца», превышающей 300 000 руб., надо учитывать только доходы (доходы от реализации и внереализационные доходы) без уменьшения их на расходы. Причем вне зависимости от того, какой объект налогообложения применяет ИП.

Общая сумма взносов в ПФР, перечисляемых за себя предпринимателями с доходом выше 300 000 рублей, ограничена предельной величиной. Она рассчитывается так (пп. 2 п. 1.1 ст 14 Закона № 212-ФЗ):

В 2015 году указанная предельная величина составляет 148 886,40 рублей.

Одним словом, если доход предпринимателя превысил 300 000 рублей, то он рассчитывает сумму страховых взносов с учетом превышения дохода, а затем сравнивает полученную величину с максимальным размером страховых взносов, которые могут быть перечислены в ПФР. Если исчисленный фиксированный платеж превышает максимальный, в ПФР уплачивается фиксированная сумма - 148 886,40 рубля.

В 2015 году доход индивидуального предпринимателя, работающего без наемных работников, составил 8 500 000 руб. Сумма страхового взноса в ПФР будет равна 100 610,80 руб. (5965 руб. х 26% х 12 + (8 500 000 руб. – 300 000 руб.) х 1%).

100 610,80 руб. < 148 886,40 руб. Поэтому в бюджет Пенсионного фонда предприниматель заплатит 100 610,80 руб.

Обратите внимание

С 2016 года МРОТ составит 6204 рубля. Соответственно, фиксированный платеж в ПФР в 2016 году будет равен 19 356,48 рубля (6204 руб. × 26% ×12 мес.). А предельная величина пенсионных взносов для ИП с доходом свыше 300 000 рублей в будущем году составит 154 851,84 рубля (6204 руб. × 8 × 26% × 12).

ФФОМС

Сумму страховых взносов в ФФОМС определяют следующим образом (п.п. 1 - 1.2 ст. 14 Закона № 212-ФЗ):

Тариф страховых взносов в ФФОМС в 2015 году – 5,1%.

Таким образом, самозанятые ИП в 2015 году уплачивают в ФФОМС 3650,58 рубля (5965 руб. × 5,1% ×12).

Обратите внимание

Учитывая, что с 2016 года МРОТ составит 6204 рубля, фиксированный платеж в ФФОМС в будущем году будет равен 3 796,85 рубля (6204 руб. × 5,1% ×12 мес.).

Подведем итог

Если годовой доход самозанятого предпринимателя не превышает 300 000 рублей, минимальная общая сумма страховых взносов в бюджеты ПФР и ФФОМС в 2015 году составляет 22 261,38 рубля (18 610,80 руб. + 3650,58 руб.). В 2016 году эта величина составит 23 153,33 рубля (19 356,48 руб. + 3796,85 руб.).

Если годовой доход самозанятого предпринимателя превышает 300 000 рублей, то максимально возможный размер взносов в 2015 году составляет 152 536,98 рублей (148 886,40 руб. + 3650,58 руб.). В 2016 году максимальный размер взносов будет равен 158 648,69 рубля (154 851,84 руб. + 3796,85 руб.).

Обратите внимание

Самозанятые ИП не платят взносы на случай временной нетрудоспособности и в связи с материнством в ФСС РФ. Но они имеют право добровольно вступить в правоотношения по обязательному социальному страхованию и перечислять за себя страховые взносы (п. 5 ст. 14 Закона № 212-ФЗ).

Как платить взносы

Окончательная уплата страховых взносов с доходов, не превышающих 300 000 рублей, должна быть произведена не позднее 31 декабря. Взносы, исчисленные с дохода, превышающего 300 000 рублей, перечисляются не позднее 1 апреля года, следующего за истекшим расчетным периодом.

Страховые взносы можно платить частями в течение года (например, ежемесячно или ежеквартально) или единой суммой за год. Причем как рассчитанные с учетом МРОТ, так и с учетом 1% от суммы превышения дохода. Как указывает Минфин России в письме от 21 февраля 2014 года № 03-11-11/7514, «взносы в виде 1% от суммы превышения дохода индивидуальный предприниматель может уплачивать с момента превышения дохода в течение текущего года (пп. 2 п. 1.1 ст. 14, п. 2 ст. 16 Закона № 212-ФЗ)».

Что считать фиксированным платежом

Самозанятые предприниматели, применяющие УСН с объектом налогообложения «доходы», могут уменьшить исчисленный «упрощенный» налог (авансовый платеж по налогу) на сумму уплаченных фиксированных страховых взносов в ПФР и ФФОМС (п. 3.1 ст. 346.21 НК РФ).

Возникает закономерный вопрос: можно ли в этой связи рассматривать сумму страховых платежей, уплачиваемых в ПФР при превышении годового дохода 300 000 рублей, в качестве фиксированного платежа?

Некоторое время назад в Минфине не возражали против уменьшения единого налога на взносы в ПФР, перечисленные со сверхлимитных доходов.

Фиксированный платеж, рассуждали финансисты, это вся сумма, подлежащая уплате самозанятым лицом за расчетный период с учетом его дохода. Следовательно, в это понятие также включаются страховые взносы, уплачиваемые в размере 1% от суммы дохода, превышающей 300 000 рублей (письма от 20 мая 2015 г. № 03-11-11/28956, от 26 мая 2014 г. № 03-11-11/24969, от 28 марта 2014 года № 03-11-11/13900 , от 21 февраля 2014 года № 03-11-11/7515, от 27 января 2014 года № 03-11-11/2737).

Однако в письме от 6 октября 2015 года № 30-11-09/57011 финансовое ведомство изменило свою позицию. В Минфине заявили, что взносы в ПФР, исчисленные в размере 1% от суммы дохода предпринимателя, превышающей 300 000 рублей, не относятся к фиксированному платежу в ПФР, который он уплачивает за себя.

Свою позицию финансисты аргументировали так. Фиксированным признается размер взносов, который определяется в качестве постоянной величины по формуле как произведение МРОТ на количество месяцев в году и соответствующих тарифов страховых взносов в ПФР и ФФОМС. Сумма взносов в ПФР в размере 1% от суммы дохода, превышающего 300 000 рублей за расчетный период, не может считаться фиксированным платежом, поскольку является переменной величиной и зависит от суммы дохода. И поскольку взносы в размере 1% от дохода, превышающего 300 000 рублей, не относятся к фиксированному платежу, то данная сумма при расчете «упрощенного» налога не учитывается.

Разумеется, такая трактовка термина «фиксированный платеж» не обрадовала предпринимателей. Эксперты подсчитали, что в связи с невозможностью уменьшения единого налога на «пенсионные» взносы, исчисленные с сумм превышения выручки, налоговая нагрузка на предпринимателей должна увеличится почти на 20%.

В итоге, Минфин России все-таки отозвал свое письмо от 6 октября 2015 г. № 03-11-09/57011. Финансисты признали, что сумма взносов в размере 1% от дохода, превышающего 300 000 рублей в год, может считаться фиксированным размером страховых взносов и на нее можно уменьшить «упрощенный» налог.

Таким образом, в 2015 году величину налога при УСН можно уменьшать не только на сумму фиксированного платежа 22 261,38 рубля (18 610,80 + 3650,58 руб.), но и на сумму, уплаченную в ПФР в связи с превышением годового дохода.

Обратите внимание

Налог, рассчитанный по итогам года, можно уменьшить только на фиксированные платежи, уплаченные в этом же году. Часть страховых взносов, уплаченную в следующем году, можно будет учесть лишь при расчете «упрощенного» налога следующего года.

Поясним сказанное на примере.

Нотариус Климов М.С., применяющий УСН с объектом налогообложения «доходы» и работающий без наемных работников, по итогам 2015 года получил доход в сумме 2 000 000 руб., в том числе:

За I квартал – 400 000 руб.;

за полугодие – 950 000 руб.;

за 9 месяцев – 1 550 000 руб.

Размер дохода Климова превышает 300 000 руб. Поэтому сумму страховых взносов в ПФР нужно рассчитывать с учетом превышения годового дохода. Она составит:

35 610,80 руб. = 18 610,80 руб. + (2 000 000 руб. - 300 000 руб.) x 1%. Поскольку эта сумма не превышает предельного размера взносов в ПФР (148 886,40 руб.), за свое страхование в 2015 году нотариус должен уплатить эту сумму полностью.

Кроме того, он должен уплатить взносы в ФФОМС в размере 3650,58 руб. Таким образом, общая сумма страховых взносов, подлежащих уплате Климовым, составит 39 261,38 руб. (35 610,80 руб. + 3650,58 руб.).

Допустим, взносы в ПФР в размере 18 610,80 руб. с дохода, не превышающего 300 000 руб., а также взносы в ФФОМС в размере 3650,58 руб. Климов перечислил единовременно 20 апреля 2015 года. А сумму взносов в ПФР с доходов, превышающих 300 000 руб., то есть 17 000 руб. ((2 000 000 руб. – 300 000 руб.) × 1%), он уплатит в следующем году до 1 апреля.

Авансовый платеж, подлежащий уплате в I квартале 2015 года, составит 24 000 руб. (400 000 руб. x 6%).

По итогам полугодия Климов должен уплатить авансовый платеж в размере 10 738,62 руб. = 950 000 руб. x 6% - (18 610,80 + 3650,58 руб.) - 24 000 руб.

По итогам 9 месяцев 2015 года Климову следует уплатить 36 000 руб. = 1 550 000 руб. x 6% – (18 610,80 + 3650,58 руб.) – (24 000 руб. + 10 738,62 руб.).

По итогам года налог к уплате составит 27 000 руб. = 2 000 000 руб. x 6% - (18 610,80 + 3650,58 руб.) - (24 000 руб. + 10 738,62 руб.+ 36 000 руб.).

Взносы в ПФР в размере 17 000 руб., уплаченные с доходов, превышающих 300 000 руб., не уменьшают «упрощенный» налог предпринимателя за 2015 год, поскольку будут перечислены в 2016 году.

Если ИП зарегистрировался в середине года

Если предприниматель регистрируется в налоговой инспекции в середине года, то размер фиксированного платежа страховых взносов он определяет пропорционально количеству календарных месяцев, начиная с месяца начала деятельности. За неполный месяц деятельности размер страховых взносов определяется пропорционально количеству календарных дней этого месяца.

Свидетельство о регистрации выдано предпринимателю 23 сентября. На 1 января 2015 года МРОТ равен 5965 рублям. Предприниматель вел деятельность 3 полных месяца (октябрь, ноябрь, декабрь) и 8 дней сентября.

В сентябре 30 календарных дней. По итогам года он должен уплатить:

В ПФР – 5066,27 руб. (18 610,80 руб. : 12 мес. × 3 мес. + 18 610,80 руб. : 12 мес. : 30 дн. × 8 дн.);

в ФФОМС – 993,77 руб. (3650,58 руб. : 12 мес. × 3 мес. + 3650,58 руб. : 12 мес. : 30дн. × 8 дн.).

Здесь же вы найдете информацию о том, как рассчитать и уплатить взносы с доходов работников.

Индивидуальные предприниматели (ИП) обязаны ежегодно перечислять фиксированные страховые взносы в ПФР (Пенсионный фонд России) и ФФОМС (Федеральный фонд обязательного медицинского страхования).

Страховые взносы с 2018 года

Начиная с 2018 года размер страховых взносов более не зависит от МРОТ. Теперь это фиксированные значения, установленные законодательством на 2018, 2019 и 2020 годы:

| 2018 | 2019 | 2020 | |

|---|---|---|---|

| ПФР | 26 545 р. | 29 354 р. | 32 448 р. |

| ФФОМС | 5840 р. | 6884 р. | 8426 р. |

| Всего | 32 385 р. | 36 238 р. | 40 874 р. |

Если годовой доход превышает 300 000 руб., то в ПФР необходимо заплатить ещё 1% от суммы превышения, как и прежде. Здесь ничего не изменилось. Взносы в ФФОМС не зависят от дохода.

Максимальную сумму взносов теперь тоже считают по-новому. Это теперь тоже фиксированная величина и на 2018 год она равна 212 360 рублей.

Срок уплаты фиксированных взносов не изменился - их нужно заплатить до 31 декабря текущего года. Однако изменился срок уплаты дополнительного 1%. Теперь эту часть взносов необходимо заплатить до 1 июля, а не до 1 апреля, как раньше.

Расчет страховых взносов в ПФР и ФФОМС до 2017 года

- Сумма взноса в ПФР = МРОТ * 12 * 26 %

- Сумма взноса в ФОМС = МРОТ * 12 * 5.1 %

где МРОТ (Минимальный Размер Оплаты Труда) c 01.07.2017 года установлен в размере 7800 рублей.

Обратите внимание, что при расчете суммы страховых взносов используется МРОТ, который был установлен на 1 января текущего года несмотря на его изменения в течение года.

Таким образом, сумма фиксированных страховых взносов в 2017 году равна 27 990 руб.

Также, начиная с 2014 года при получении дохода свыше 300 000 рублей за год, ИП обязан оплатить 1% в ПФР от суммы, превышающей 300000 рублей. Например, при получении дохода 400 000 рублей, 1% нужно заплатить с суммы 400 000 - 300 000 = 100 000 руб., получаем 1 000 руб.

При этом сумма взносов в пенсионный фонд не будет превышать (8 * МРОТ * 12 * 26%). В 2017 году это 187 200 руб., в 2016 году - 154 851,84 руб.

Порядок расчета страховых взносов за неполный год

При уплате страхового взноса за неполный год (при начале предпринимательской деятельности не с начала года либо при прекращении деятельности) размер взноса соответственно уменьшается пропорционально календарным дням. При этом день регистрации или день прекращения деятельности включать НУЖНО.

История размеров страховых взносов

| Год | Сумма, руб. |

|---|---|

| 2018 | 32 385,00 (+1% от дохода с суммы свыше 300 000 руб.) |

| 2017 | 27 990,00 (+1% от дохода с суммы свыше 300 000 руб.) |

| 2016 | 23 153,33 (+1% от дохода с суммы свыше 300 000 руб.) |

| 2015 | 22 261,38 (+1% от дохода с суммы свыше 300 000 руб.) |

| 2014 | 20 727,53 (+1% от дохода с суммы свыше 300 000 руб.) |

| 2013 | 35 664,66 |

| 2012 | 17 208,25 |

| 2011 | 16 159,56 |

| 2010 | 12 002,76 |

| 2009 | 7 274,4 |

| 2008 | 3 864 |

Страховые взносы и уменьшение налога УСН

Индивидуальный предприниматель, выбравший УСН (упрощенка) и режим налогообложения «доходы» может уменьшить величину подоходного налога на сумму уплаченных страховых взносов. ИП без сотрудников могут уменьшить налог на 100%, с сотрудниками - на 50%.

Уменьшению поддаются как налог за год, так и поквартальные авансовые платежи. Для уменьшения авансовых платежей необходимо оплачивать страховые взносы так же поквартально частями.

В случае, если выбран объект налогообложения «доходы, уменьшенные на величину расходов», то уплаченные страховые взносы можно включить в состав расходов.

Ответственность за неуплату страховых взносов

За просрочку при уплате страховых взносов начисляются пени в размере 1/300 ставки рефинансирования ЦБ РФ за каждый календарный день просрочки (п.6 ст. 25 закона 212-ФЗ)

За неуплату или неполную уплату предусмотрен штраф в размере 20% от неуплаченной суммы или 40% при наличии умысла (ст. 47 закона 212-ФЗ).

С должника имеют право принудительно взыскать неуплаченные суммы страховых взносов вместе с пенями и штрафами.

Представители самозанятого населения, которое составляют предприниматели, частнопрактикующие юристы, главы и члены фермерских хозяйств, а также родовых общин,обязаны уплачивать социальные отчисления – страховые взносы по обязательному пенсионному и медицинскому страхованию в ПФР и ФФОМС ежегодно. Разберемся, как рассчитать сумму отчислений,и в какие сроки необходимо ее внести в фонды.

Как платить социальные страховые взносы для ИП если доход за год не превышает 300 тысяч рублей

При величине дохода практикующего самостоятельно лица в пределах 300 тыс. руб., сумма взноса четко фиксирована и соответствует произведению 12-кратного МРОТ на установленные тарифы - для ПФР 26 %, для ФФОМС 5,1%:

Взнос в ПФР = 5 965 * 12 *26 % = 18 610,8 руб.

Аналогично рассчитывается сумма отчислений в ФФОМС: 5 965 * 12 *5,1 % = 3 650,58 руб.

В итоге сумма отчислений - 22 261,38 руб. Рассмотрим на примере.

Пример №1:

Доход за 2015 год - 298 тыс. руб.

Взнос в ПФР = 5 965 * 12 * 26 % = 18 610,8 руб.

Взнос в ФФОМС= 5 965 * 12 * 5,1% = 3 650,58 руб.

Платежи могут проводиться одинаковыми долями помесячно или поквартально и должны быть окончательно внесены до 31.12.2015

Порядок оплаты страховых взносов, если доход предпринимателя за календарный год превышает 300 тысяч рублей

Если доход от деятельности превысил 300 тыс. руб., то к фиксированному размеру отчислений добавляется 1% от суммы дохода, превышающего трехсоттысячный предел. Это не относится к отчислениям в ФФОМС. Сумма взноса в этот фонд не зависит от размера доходов и одинакова для любых показателей. - 3 650,58 р.

Пример № 2:

Доход за 2015 г. - 1 635 тыс. руб.

Взнос в ПФР = 18 610,80 + 1 % * (1 635 000 - 300 000)= 31 960,80 руб.

Взнос в ФФОМС - 3 650,58 руб.

Фиксированный платеж в сумме 22 261,38 руб. должен быть погашен до 31.12.2015, взнос с разницы 9 699,42 руб. - до 01.04.2016.

Предельный размер взноса за 2015 год составляет 148886,40руб. Формула его расчета:8-кратный годового МРОТ, умноженный на тариф ПФР - 5 965 * 12 * 8 * 26 %.

Важно: Оплата платежа с дохода превышающим 300 тыс. руб. производится по реквизитам (на КБК) страхового взноса в ПФР. До момента, когда специалисты пенсионного фонда получать от налоговой инспекции данные о выручке предпринимателя за прошедший год уплаченная сумма будет отражаться как переплата.

Обычно, частнопрактикующие специалисты работают, как ИП без нанятого персонала. Эта категория плательщиков освобождена от обязанности предоставления в ПФР отчетных документов. Необходимо только уплатить рассчитанные страховые отчисления в установленные сроки и хранить документы, подтверждающие факт уплаты.

Основанием для расчета взносов являются сведения о полученных за расчетный год доходах, переданные в ПФР налоговыми органами. Именно эта информация используется для проверки сумм уплаченных отчислений, и их неправильный расчет также повлечет штрафные санкции.

Непредставление налоговой отчетности в установленные сроки лишает ИФНС возможности передачи сведений о доходах в ПФР. В этом случае предпринимателю грозит штраф - 5 % от суммы начисленных взносов за 3 последних месяца периода взыскиваются за каждый просроченный месяц. Максимальный размер штрафа не должен быть выше 30 % вышеуказанной суммы, минимальный - 1 000 руб.

СОВЕТ: Стоит помнить, что если предприниматель находится на упрощенной системе налогообложения, объект налогообложения доходы, он может уменьшить размер исчисленного налога на суммы уплаченных социальных отчислений.

Страховые взносы для глав крестьянско-фермерских хозяйств

Если для предпринимателей в расчете социальных отчислений решающую роль играет величина полученного дохода, то для такой категории плательщиков, как главы КФХ основным критерием является численность членов хозяйства. Размер отчислений рассчитывается независимо от уровня доходов хозяйства и определяется как произведение годового МРОТ, тарифа и количества членов КФХ с главой хозяйства включительно.

Пример № 3:

В КФХ четыре человека + глава КФХ.

В 2014 году в ПФР нужно заплатить:

5 965 * 12* 26% *5 чел. = 93 054 руб.

В ФФОМС следует заплатить:

5 965 * 12 * 5,1 * 5 чел. = 18 252,90 руб.

Уплатить взносы следует до конца года.

В отличие от других категорий самозанятого населения с образованием ИП без нанятого персонала, главы КФХ обязаны предоставлять в ПФР форму РСВ-2 - расчет по начисленным взносам, до 01.03.2015. Если фермерское хозяйство имеет нанятых работников, то, оно, применяя режим ЕСХН , кроме годовой отчетной формы РСВ-2 сдает в ПФР ежеквартальные формы РСВ-1 и сведения переучета, предоставляемые в сроки: за 1-й кв. - до 15 мая, за 2-й кв. - до 15 августа, за 3-й кв - до 15 ноября, за 4-й кв. - до 15 февраля.

Особенности перечисления взносов

За расчетные периоды с начала 2014 года платеж взносов на обязательное пенсионное страхование производится одним платежным документом с использованием КБК , предназначенного для зачисления выплат страховой части трудовой пенсии. Дальнейшее распределение средств в накопительной и страховой частях - теперь в ведении ПФР.

СОВЕТ: Несмотря на то, что законом разрешено оплачивать страховые социальные отчисления 1 раз в год (не позднее 31 декабря) мы рекомендуем (особенно если предприниматель находитесь на УСН и ЕНВД) производить оплату ежеквартально, так как при таком варианте вы сможете уменьшить величину налоговых платежей на размер оплаченных страховых взносов.

При расчете за неполный отчетный период учитываются:

- взносы за отработанные полностью месяцы;

- взносы за отработанные дни в неполном месяце

МРОТ: число календарных дней в месяце * число дней с момента регистрации * 26 % (или 5,1%).

Пример № 4:

ИП зарегистрировал предприятие 09.07.2014.

- 5 965 * 26 % * 5 мес. = 7 754,50 руб.

- 5 965 / 31 день * 23 дн. * 26% = 1 150,67 руб.

- Итого - 8 905,17 руб.

Аналогично считается взнос в ФФОМС:

- 5 965* 5,1 % * 5 = 1 521,08 руб.

- 5 965/ 31 * 23 * 5,1 % = 225,71 руб.

- Итого - 1 746,79 руб.

Всего взносов -10 651,96 руб.

И еще. Поставить в известность регистрирующие органы нужно тогда, когда деятельность прекращается. Если вовремя не сняться с учета, то взносы придется платить и за тот период, когда деятельность уже не осуществлялась.

Примечание: Автоматический расчет взносов можно сделать при помощи

Индивидуальные предприниматели уплачивают страховые взносы в два фонда: пенсионный (ПФР) и обязательного медицинского страхования (ФОМС) в фиксированном размере. Взносы не зависят от факта ведения деятельности и даже если у ИП в данный момент и доходов нет, то заплатить взносы все равно надо. Это своего рода «абонентская плата» за статус ИП. Об исключениях, когда взносы можно не платить, смотрите .

Расчет взносов зависит от минимального размера оплаты труда (МРОТ), установленного на текущий год и тарифа страховых взносов из закона 212-ФЗ «О страховых взносах…»

МРОТ на 2015 год равен 5 965 руб. и установлен ст. 1 .

Расчет страховых взносов ИП «за себя»

Взносы в ФОМС рассчитываются как произведение МРОТ (5 965 руб.) и тарифа страховых взносов 5,1%, увеличенное в 12 раз.

В 2015 году эта сумма равна 3 650 руб. 58 коп. Это окончательная цифра и она не зависит от дохода предпринимателя.

Взносы в ПФР определяются как произведение МРОТ (5 965 руб.) и тарифа страховых взносов 26%, увеличенное в 12 раз и составляют 18 610 руб. 80 коп. в 2015 году.

Если доходы ИП превысили 300 тыс. руб ., то дополнительно в ПФР необходимо заплатить 1% от суммы превышения. Эту часть полагается платить до 1 апреля следующего года.

Как определяется доход, из которого исчисляется 1% для расчета взносов?

У применяющих НДФЛ, и ЕСХН учитываются их налогооблагаемые доходы. Если ИП применяют УСН с объектом «доходы минус расходы» , то 1% дополнительных взносов рассчитывается от доходов, превышающих 300 тыс. руб., без учета расходов .

У «вмененщиков» (ЕНВД ) базой для исчисления 1% от суммы доходов, превышающей 300 000 рублей, будет вмененный доход (сложите показатели в строке 100 по всем декларациям ЕНВД за каждый квартал), у «патентщиков» () – потенциально возможный к получению доход.

У предпринимателей, использующих несколько режимов налогообложения доходы по разным режимам суммируются.

Уменьшение налогов на страховые взносы

Патентная система налогообложения и страховые взносы

Предприниматели на патенте не могут уменьшить стоимость патента на взносы.

Упрощенная система налогообложения и страховые взносы

ИП на УСН с объектом налогообложения «доходы» могут уменьшить налог (авансовые платежи по налогу) на сумму взносов уплаченных в этом же налоговом периоде.

Авансовые платежи по налогу уменьшаются на сумму взносов уплаченных за период расчета налога.

Так, авансовый платеж за 1 квартал по сроку уплаты до 25 апреля можно уменьшить на взносы, уплаченные в первом квартале (с 1 января по 31 марта).

Авансовый платеж за полугодие, который платится до 25 июля, можно уменьшить на страховые взносы, уплаченные за период с 1 января по 30 июня.

При этом предприниматели без сотрудников могут уменьшить налог на всю сумму уплаченных взносов. Бизнесмены с наемными работниками тоже уменьшают налог, но не более чем на 50%.

ЕНВД и страховые взносы

На ЕНВД предприниматели с сотрудниками уменьшают налог только на сумму взносов, уплаченных за сотрудников и не более чем на 50% от суммы налога. ИП без сотрудников вправе снизить налог на всю сумму взносов. подробнее про уменьшение налога на сумму взносов при ЕНВД.

При совмещении налоговых режимов предприниматель вправе сам распределить уменьшение взносов по налогам, но при этом надо проконтролировать, что общая сумма к уменьшению не превышает суммы уплаченных страховых взносов.

Максимальный размер страховых взносов

Существует предельный размер взносов в ПФР. Максимальная сумма взносов (с учетом фиксированной части) за отчетный год не может превышать суммы, определяемой как восьмикратное произведение МРОТ и тарифа страховых взносов, увеличенное в 12 раз. В 2015 году максимальная сумма взносов составляет 148 886 руб. 40 коп.

Таким образом, предприниматели с доходами больше 15 млн рублей в 2015 году должны заплатить максимум в ПФР 148 886 руб. 40 коп., а в ФФОМС - 3 650 руб. 58 коп.

Если ИП ведет деятельность не с начала года

Если зарегистрировались ИП в течение года, то страховые взносы рассчитываются пропорционально календарным дням с даты регистрации ИП. В приведен порядок расчета.

Срок оплаты страховых взносов для предпринимателей

Когда надо заплатить страховые взносы ИП?

Как и , страховые взносы ИП за себя нужно заплатить не позднее 31 декабря текущего года (п. 2 ст. 16 Закона № 212-ФЗ). Это значит, что предприниматель вправе самостоятельно решить, как и когда в течение года уплачивать страховые взносы . Можно заплатить фиксированные взносы единовременно одной суммой за год. Либо перечислять взносы ежемесячно или поквартально.

Срок уплаты дополнительного платежа в 1%

Страховые взносы, исчисленные от суммы доходов свыше 300 тыс. руб. уплачиваются не позднее 1 апреля следующего года.

Если ваши доходы превысят 300 тыс. руб. уже в середине года, то вы можете с суммы превышения начинать платить взносы уже в текущем году. Делать это можно хоть ежеквартально, хоть ежемесячно. Главное условие, чтобы окончательная сумма платежа в ПФР была уплачена не позднее 1 апреля 2016

года.

Ответственность за неуплату взносов

Размер штрафа составляет 20% от неуплаченной суммы страховых взносов (ч. 1 ст. 47 Закона № 212-ФЗ). Если же сотрудники фонда докажут, что вы умышленно не платили взносы, то штраф увеличится вдвое (ч. 2 ст. 47 Закона № 212-ФЗ).

Помимо штрафа за неуплату страховых взносов ПФР начислит пени. Они рассчитываются исходя из 1/300 ставки рефинансирования ЦБ за каждый день просрочки начиная со дня, следующего за установленным сроком уплаты страховых взносов (ч. 3 ст. 25 Закона № 212-ФЗ).

Если вы не отчитались в налоговую о доходах, то ПФР может начислить максимальную сумму взносов к оплате — 148 886 руб. 40 коп.

Как заполнить платежное поручение на взносы

Перечислять личные взносы в ПФР и ФФОМС нужно отдельными платежными поручениями в каждый фонд.

Оплатить страховые взносы предприниматель может наличными в отделении банка по квитанции или со своего расчетного счета платежным поручением.

На сайте ПФР доступен новый сервис по заполнению платежных документов на оплату взносов. — все подробности в статье.

Если вам нужна помощь и вы хотите заплатить взносы без ошибок,то закажите платежки . Вы получите правильно заполненные документы для оплаты — квитанции или платежки по выбору, а также файл для клиент-банка, чтобы не набирать платежку вручную.

Реквизиты в платежках в ПФР

Для того, чтобы правильно заполнить документы на оплату нужно указать следующие реквизиты:

- Статус плательщика (поле 101): 08.

- Плательщик (поле 8): фамилия, имя и отчество (ИП) //адрес места жительства//. Например: Иванов Иван Иванович (ИП) //г. Москва, ул. Берингов проезд, д. 3, кв. 7//.

- Очередность платежа (поле 21): 5.

- Код (поле 22): 0.

- КПП плательщика (поле 102): 0.

- КБК (поле 104):392 1 02 02140 06 1000 160 - при уплате фиксированного или дополнительного взноса в ПФР;

392 1 02 02101 08 1011 160 - при уплате фиксированного взноса в

ФФОМС. - ОКТМО (поле 105): код ОКТМО территориального управления ПФР. Узнать код ОКТМО можно на сайте ФНС России по коду ОКАТО или по названию муниципального образования, в котором находится управление.

- В полях 106-110: 0.

- Назначение платежа (поле 24): Страховые взносы на ОПС (при уплате взносов в ПФР) или на ОМС (при уплате взносов в ФФОМС) в фиксированном размере. Регистрационный номер в ПФР 000-000-000000.

Реквизиты получателя средств можно взять в своем отделении пенсионного фонда или найти на их официальном сайте . Внимание! С сайта берем только реквизиты получателя:

- Наименование получателя

- Банк получателя

КБК в 2015 году используем те, что указаны выше и ниже.

Изменились правила заполнения платежек

С 1 января 2015 года не нужно заполнять в платежке поле 110 и указывать в

нем тип платежа. Раньше в этом поле указывали, что вы перечисляете:

налоги, сборы и штрафы - 0, пени - «ПЕ», проценты -«ПЦ». Теперь

оставляйте этот реквизит пустым. ИФНС и фонды сами определят тип

платежа по КБК.

КБК на 2015 год для уплаты страховых взносов в ПФР для ИП без сотрудников

нажмите на картинку для увеличения

Сверка с ПФР

Что делать, если взносы уплачены вовремя, но пришло требование погасить задолженность? Как узнать ? Во избежании недоразумений рекомендуется сверяться с ПФР по начисленным и уплаченным взносам. Чтобы провести сверку надо обратиться в ПФР . Такая справка выдается в течение пяти дней с момента поступления письменного запроса, но, как правило, при личном обращении сотрудники ПФР выдают ее сразу.

Сверка с ПФР через интернет

Сформировать квитанцию, просмотреть информацию о сумме начисленных и уплаченных страховых взносах, а также состояние задолженности можно с помощью электронного сервиса «Кабинет плательщика» на официальном сайте ПФР.