Валентин Галич. Фото: Алексей Пискун, probusiness.by

Наблюдать за восторгом ряда бизнесменов по поводу «О некоторых мерах по предупреждению незаконной минимизации сумм налоговых обязательств» со стороны было очень и очень странно. Правда, подавляющее большинство представителей бизнес-сообщества все же было более осторожно в высказываниях и чувствовало подвох. Ведь почти все уже прошли и первую волну раскрепощения деловой инициативы, и вторую волну либерализации .

Степень взаимного доверия контролирующих органов и бизнеса можно легко проследить по эволюции презумпции добросовестности. Данная презумпция была включена и в 2009 году в указ № 510 «О совершенствовании контрольной (надзорной) деятельности в Республике Беларусь», но зачем-то еще продублирована в 2017 году в декрете № 7 «О развитии предпринимательства» и еще раз попала в новый Налоговый кодекс. Думается, что законодатель чувствует, что не особо верят в эту норму, поэтому пытается воспроизвести ее раз за разом. Ну, а бизнесу тяжело доверять такой норме, даже написанной несколько раз, если статистика споров, где изначально должна презюмироваться правота субъектов хозяйствования, складывается в пользу контролирующих органов с вероятностью, близкой к 100%.

К сожалению, опасения бизнеса подтвердились и в новой редакции Налогового кодекса, где появился механизм, который по сути повторяет правила указа № 488.

Основные тезисы данного механизма:

— налог может быть скорректирован контролирующим органом по результатам проверки;

— основанием корректировки является искажение в бухгалтерских или налоговых документах (1), отсутствие реальности совершения хозяйственной операции (2) или если основной целью совершения хозяйственной операции являются неуплата (неполная уплата) и (или) зачет, возврат суммы налога (сбора) (3).

Неадекватная ситуация, когда приходит контролирующий орган, самостоятельно признает целый ряд хозяйственных операций бестоварными (или подтверждает отсутствие реальности совершения хозяйственной операции по новой терминологии) и насчитывает налоги, остается без изменений. Как и ранее, не в суде опровергается презумпция добросовестности, а самим контролирующим органом, который проводит проверку и который заинтересован в пополнении бюджета. Если в суде присутствуют две стороны, которые высказываются по поводу тех или иных доказательств, должен работать принцип состязательности, есть процедура, а также действуют целые разделы юридической теории о том, какие доказательства могут быть допущены и какие относятся к делу, а контролирующий орган — лишь сторона, которая обязана опровергнуть предположение о добросовестности, то в текущей ситуации все так же контролирующий орган самостоятельно решает, подойдет ли ему то или иное доказательство, какое из доказательств можно отбросить, учесть ли доводы проверяемого субъекта.

Принципиальных отличий новой нормы от положений указа № 488 лишь два.

Во-первых, сейчас можно попасть на пересчет налогов и стать должником перед бюджетом даже в случае совершения реальной хозяйственной операции, если контролирующий орган придет к выводу, что целью этой операции является уход от налогов. Это безусловное ужесточение налогового законодательства. Нужно понимать, что в результате совершения подавляющего большинства хозяйственных операций у одного из контрагентов происходит уменьшение налоговой базы. Решение о том, является ли такое уменьшение единственной целью сделки, отдается на откуп контролера.

Во-вторых, с отменой указа № 488 пропадают основания для ведения реестра коммерческих организаций и индивидуальных предпринимателей с повышенным риском совершения правонарушений в экономической сфере. Таким образом, исчезает автоматическая доплата налогов в случае совершения сделок с лжепредпринимательскими структурами из указанного реестра. Думается, что при совершении сделки с лжепредпринимателями контролер проведет корректировку налогов в сторону доплаты по другим основаниям. К примеру, признает сделку бестоварной на основании объяснений должностных лиц, которые укажут, что не совершали отгрузку. Обычно такие объяснения даются в том ключе, что руководителем был назначен формально и деятельность от имени компании вели иные лица, хозяйственные операции мной не проводились и т.п. И тут возникает дополнительная проблема, которая заключается в том, что исчезает один из источников проверки контрагентов и возможность доказательства собственной добросовестности, если сделка была совершена с контрагентом, не включенным в реестр. Таким образом, пользы от отмены реестра без исключения негативных последствий со сделками с теми, кто попал бы в реестр, нет.

В новом НК плательщику предоставляется право в целях проверки благонадежности деловой репутации использовать информацию, не составляющую налоговую тайну и содержащуюся в государственных информационных ресурсах (системах), предоставляемую посредством единого портала электронных услуг общегосударственной автоматизированной системы. Однако сведения, содержащиеся на портале, минимальны и никак не позволяют адекватно проверить контрагента или хоть как-то заместить информацию из реестра, для ведения которого отпадают правовые основания.

В итоге вместо прорыва мы получили расширение спектра инструментов давления на бизнес.

Многие коллеги считают, что изменения налогового законодательства в части компетенции контролирующих органов находятся в русле общемировых тенденций, и отмечают, что доктрина «основной цели» сделки уже существует во многих странах мира. Вопрос лишь в применении. Если вы приходите в суд и по статистике проигрываете почти во всех спорах с контролирующими органами, тогда определение цели сделки сводится не к объективным критериям, а к мнению контролирующего органа.

Как уже отмечалось, практически любая сделка влечет уменьшение уплачиваемых налогов для одного из контрагентов. Это понятно каждому предпринимателю. Но среди судей и сотрудников контролирующих органов вы наверняка не встретите бывшего бизнесмена, которому легко объяснить суть и бизнес-логику операции. Зато легко столкнетесь с чиновником, у которого имеется план по взысканиям в бюджет.

У каждой компании множество партнеров и клиентов. С одними они сотрудничают на постоянной основе, с другими — в рамках одной конкретной сделки. При этом никогда нельзя быть уверенным, что ваш контрагент не относится к числу лжепредпринимательских структур. Как не попасть в список таких компаний и что делать, если вашими партнерами или клиентами оказались лжепредприниматели — рассказывает Виктория Высотенко, директор «Юридического бюро «А-Квадратум».

— Порой, заключая договор либо выписывая накладную, можно и не подозревать, что ваш контрагент — так называемая «финка». В этом материале мы рассмотрим наболевший вопрос о сотрудничестве (случайном или намеренном) с подобными структурами.

Директор «Юридического бюро «А-Квадратум »

Белорусское законодательство достаточно жестко стало регламентировать данную проблему, в частности принятием Указа от 23.10.2012 года № 488 «О некоторых мерах по предупреждению незаконной минимизации сумм налоговых обязательств», который вступил в силу с 01.01.2013 года (далее — Указ № 488).

Лжепредпринимательство с точки зрения закона

Для начала разберемся, что такое лжепредпринимательская структура и по каким критериям можно попасть в реестр коммерческих организаций и индивидуальных предпринимателей с повышенным риском совершения правонарушений в экономической сфере (далее — реестр).

Лжепредпринимательской является деятельность, при которой нет намерения фактически осуществлять предпринимательскую деятельность либо деятельность, предусмотренную уставом, при которой учредителями (участниками), директорами, как правило, являются подставные лица. Основной целью такой деятельности является получение дохода и, как вправило, в немаленьких размерах.

Итак, для того, чтобы угодить в реестр, достаточно наличия одного из условий (на основании подп.1.1 п. 1 Указа № 488):

1. Если установлены признаки лжепредпринимательства, согласно вступившему в законную силу приговору суда. Уголовное законодательство определяет понятие лжепредпринимательства так: согласно ст. 234 УК РБ, это «государственная регистрация в качестве индивидуального предпринимателя либо создание или приобретение юридического лица (доли в уставном фонде юридического лица) на имя подставного лица (лиц) либо без намерения осуществлять предпринимательскую или уставную деятельность, если деятельность такого индивидуального предпринимателя или юридического лица повлекла причинение ущерба в крупном размере либо сопряжена с получением дохода от незаконной предпринимательской деятельности или иной незаконной имущественной выгоды в крупном размере».

2. Если поступала выручка на банковские счета при отсутствии объектов налогообложения в представленных налоговых декларациях (расчетах) либо самой налоговой отчетности в течение двух месяцев подряд.

3. Руководитель (индивидуальный предприниматель) не располагает сведениями о фактических обстоятельствах осуществления предпринимательской деятельности, выручка от которой превышает 5000 базовых величин в месяц (то есть не может пояснить, откуда появились деньги в размере больше чем 115 тыс. рублей).

4. Фактическую деятельность от имени субъекта предпринимательской деятельности осуществляет неуполномоченное лицо, либо печати, бланки документов с определенной степенью защиты и платежные инструменты субъекта предпринимательской деятельности переданы лицу, не уполномоченному хранить их.

5. Субъект предпринимательской деятельности не расположен по месту нахождения, указанному в соответствующих документах, и не уведомил в установленные сроки регистрирующий орган об изменении места нахождения. При этом руководитель либо иное уполномоченное лицо не представляют без уважительных причин документы, запрашиваемые уполномоченными государственными органами, либо не являются по вызовам (приглашениям) этих органов.

Как попадают в реестр

Если выясняется, что какое-либо из перечисленных условий имеет место, то соответствующая информация представляется в Министерство по налогам и сборам (далее — МНС), налоговые инспекции, Комитет госконтроля, Министерство финансов, правоохранительные органы и суды. После поступления такой информации МНС в течение трех рабочих дней направляет заказной корреспонденцией уведомление о намерении включить компанию в реестр.

Далее у субъекта предпринимательской деятельности имеется возможность в течение 10 рабочих дней с момента направления (а не фактического получения) уведомления представить в МНС мотивированное возражение на намерение включения его в реестр. Если же возражений нет, то МНС в течение 15-ти рабочих дней со дня направления уведомления, а при наличии возражений − в течение 20 рабочих дней с даты его поступления — включит этот субъект хозяйствования в реестр.

Как исключаются из реестра

После устранения нарушений по ходатайству субъекта предпринимательской деятельности он может быть исключен из реестра. Решение о включении в реестр (отказе в исключении из него) может быть обжаловано в МНС, а затем в суде.

В реестре коммерческих организаций и ИП с повышенным риском совершения правонарушений в экономической сфере в настоящее время более 7000 субъектов. Но все ли они действительно лжепредпринимательские?

Подавляющее большинство попадает в Реестр на основании абзаца 6 части 1 подп. 1.1 Указа № 488 (5-е условие из нашего списка), а именно — нерасположение по месту нахождения, указанному в учредительных документах. Можно ли однозначно утверждать, что такой субъект хозяйствования — лжепредпринимательская структура? Полагаем, что нет.

Существует административная ответственность за неподачу в установленный срок сведений об изменении местонахождения в соответствии со ст. 23.16 Кодекса об административных правонарушениях.

Однако, по нашему мнению, полагать, что если организация изменила местонахождение и по каким-либо причинам не подала сведения в регистрирующий орган, то она является лжепредпринимательской структурой, не совсем обоснованно.

Если ваш контрагент — лжепредпринимательская структура

Даже если при заключении контракта с новой компанией или предпринимателем в Реестре этого субъекта нет — нет гарантий, что этот контрагент в будущем там не окажется. Например, если будет выявлен факт его (контрагента) сотрудничества с фирмой из Реестра.

Согласно Указу № 488, Департамент финансовых расследований Комитета государственного контроля составляет заключение в отношении субъекта предпринимательской деятельности, включенного в Реестр, если есть информация и документы, подтверждающие совершение им правонарушения в экономической сфере.

Что считается правонарушением

Под правонарушениями в экономической сфере следует понимать административные правонарушения в области рынка ценных бумаг, финансов, против порядка налогообложения, банковской и предпринимательской деятельности (например, нарушение порядка осуществления валютных операций (ст. 11.2 КоАП), нарушение порядка ведения кассовых операций (ст. 11.7 КоАП), и т.д. Подробно смотрите в главе 11 КоАП).

Итак, ДФР составил названное выше заключение и вручил его лжеструктуре. Если данный субъект не предпринимает попыток исключиться из Реестра, то по истечении срока на обжалование предписания выносятся всем субъектам, которые совершали сделки с лжепредпринимателем.

Что должно быть указано в предписании

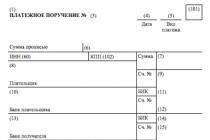

На основании п. 1.122 Указа № 488 в предписание обязательно должно содержать:

- Указание на соответствующее заключение

- Ссылки на первичные учетные документы, отражающие хозяйственные операции с субъектом предпринимательской деятельности, совершенные в период, указанный в заключении

А также следующие требования:

- Исчислить в порядке, который определен Указом № 488, и уплатить в полном объеме налоги (сборы, пошлины) по соответствующим хозяйственным операциям с субъектом предпринимательской деятельности

- Представить в налоговый орган по месту постановки на учет налоговую декларацию (расчет) с внесенными изменениями и (или) дополнениями

- В течение 20 рабочих дней со дня получения предписания информировать орган финансовых расследований о принятых мерах по его выполнению с приложением подтверждающих документов.

Предписание составляется в двух экземплярах, подписывается руководителем органа финансовых расследований или его заместителем и скрепляется печатью. Оно вручается под роспись (направляется заказным письмом с уведомлением о вручении) юридическому лицу или индивидуальному предпринимателю либо его представителю (ч. 3 п. 1.122 Указа № 488).

Порядок налогообложения операций со лжеструктурой

Все документы, оформленные в рамках сделок с лжепредпринимательской структурой, признаются не имеющими юридической силы.

И поэтому, согласно п. 1.11 Указа № 488:

1. Стоимость приобретения товаров и услуг не включается в состав затрат, учитываемых при налогообложении, а предъявленные суммы НДС не подлежат вычету и не включаются в состав затрат по производству и реализации.

2. Полученные от реализации лжеструктуре денежные средства признаются внереализационными доходами, а стоимость товаров и услуг включается в налоговую базу по НДС, а также в выручку от реализации.

3. То же самое произойдет и в случае приобретения/реализации по комиссионным договорам и договорам подряда.

Итак, налоговая база и момент фактической реализации (отражения выручки) при налогообложении хозяйственных операций п. 1.11 Указа № 488 согласно налоговому законодательству определяются исходя из сведений об этих элементах налогообложения, указанных в первичных учетных документах, которыми оформлены хозяйственные операции. Данное положение не применяется в случае установления иных фактических обстоятельств совершения таких хозяйственных операций (часть 1 п. 1.12 Указа № 488).

После получения предписания и пересчета соответствующих налогов необходимо подать уточненные расчеты в свою налоговую инспекцию.

Если вы не согласны

Организации или предприниматели, получившие соответствующее предписание, имеют право подать возражения в течение 20 рабочих дней с момента получения. Такая возможность существует с 23 апреля 2016 года в связи со вступившими изменениями в Указ № 488.

После того как возражения будут получены, предписание утрачивает силу. Но это также означает, что в отношении возразившего ДФР вправе назначить и провести проверку самостоятельно либо направить свое заключение в налоговую — и проверку назначат и проведут уже налоговые инспекторы. Что, скорее всего и произойдет.

Возражать имеет смысл, если:

- Сделки действительно совершались (то есть на самом деле был товар, и он был отгружен, или была оказана услуга)

- Если документы и свидетели (это могут быть ваши сотрудники), которые способны это подтвердить

При обжаловании такого предписания недостаточно просто утверждать, что вы ничего не знали, необходимо предоставить доказательственную базу.

Факт совершения хозяйственной операции должен подтверждаться имеющим юридическую силу первичным бухгалтерским документом, составленным ответственным исполнителем совместно с другими участниками операции в момент ее совершения. Причем каждая хозяйственная операция должны быть зарегистрирована в специальных бухгалтерских регистрах (документально обоснованные записи в бухгалтерском учете признаются изначально достоверными, если они полностью отражают сущность хозяйственной операции и соответствуют действующему законодательству).

Если же первичные учетные документы не соответствуют нормативно установленным требованиям, то проверяющий вправе сделать вывод о необоснованности таких записей в бухгалтерских регистрах и, следовательно, о необходимости перерасчета налогов. Однако, как показывает сложившаяся судебная практика, необходимо подготовить достаточную доказательную базу по выдвигаемым вопросам, так как экономический суд исходит из презумпции невиновности добросовестного субъекта хозяйствования в совершении рассматриваемых сделок. Таким образом, при проведении проверки налоговыми органами необходимо предъявить документы, которые реально отражают факт приобретения или реализации товаров (работ, услуг), которые должны быть надлежащим образом оформлены.

Как минимизировать риски

Учитывая все, о чем шла речь выше, возникает закономерный вопрос. Как защитить себя от подобных рисков? Конечно, на 100% себя обезопасить получится едва ли, но некоторые рекомендации мы все же приведем. Итак, минимизировать риск вам поможет:

Конечно, 100% гарантий защиты от применения санкций эти рекомендации не дают. Однако пренебрегать данными мерами предосторожности не стоит.

На протяжении 2017 – 2018 годов предпринимались многочисленные попытки переписать нормы знаменитого Указа Президента Республики Беларусь от 23.10.2012 N 488 «О некоторых мерах по предотвращению минимизации сумм налоговых обязательств» (далее — Указ N 488). Однако в канун Нового 2019 года СМИ облетела новость о полной отмене Указа N 488. Рассмотрим, что же в действительности происходит с Указом N 488 и какими нормами теперь следует руководствоваться.

С 1 января 2019 года вступил в силу Закон N 159-З, который внес изменения и дополнения в том числе и в НК, и сразу появилась информация о том, что в НК перенесены нормы Указа N 488, так ли это?

Указ N 488 на сегодняшний момент является действующим нормативным правовым актом, а вступивший в силу НК в новой редакции содержит нормы, которые с учетом всей ситуации вокруг Указа N 488 могут восприниматься как «реинкарнация» Указа N 488. Однако при внимательном прочтении положений НК, в частности ст. 21, 22, 33 НК, становится очевидно, что взят новый курс в решении проблем, связанных с незаконной минимизацией сумм налоговых обязательств.

С 1 января 2019 года перестал обновляться Реестр субъектов с повышенным риском совершения экономических правонарушений. Как теперь добросовестные субъекты смогут проверить своего контрагента без актуализированного реестра?

Сегодня сложилась весьма любопытная ситуация. Как только стало известно, что Реестр не будет обновляться, появились возмущенные заявления о том, что теперь негде будет искать недобросовестных контрагентов, а проверять их надо. А ведь еще совсем недавно Реестр вызывал возмущение именно тем, что информация, в нем содержащаяся, не позволяет проверить контрагента в момент совершения сделки. Практика применения норм Указа N 488 показала, что для целей проверки контрагента Реестр и до 1 января 2019 года не был актуальным ресурсом. Среди основных претензий бизнеса было как раз замечание о бесполезности Реестра с точки зрения актуальности тех сведений, которые в нем можно было найти на момент, когда сделка с новым контрагентом только планируется. В Реестре содержались сведения по уже, так сказать, отработанным организациям и ИП. То есть Реестр работал ретроспективно. Добросовестный субъект имел возможность только спустя какое-то время узнать, что на момент заключения сделки его контрагент был склонен к совершению экономических правонарушений. Соответственно можно было реализовать три сценария развития ситуации с момента, когда стало известно о включении контрагента в Реестр:

— самостоятельно откорректировать свои налоговые обязательства по такой сделке и доплатить в бюджет налоги с пеней;

— ждать проверку и пытаться доказать проверяющим свою добросовестность;

— получить предписание от ОФР и выполнить его либо обжаловать.

Однако давайте признаем, что наличие Реестра никак не помогало бизнесу на стадии принятия решения о заключении сделки.

То есть вывод напрашивается сам собой, Реестр вообще не нужен бизнесу для проверки контрагентов?

Вопрос о необходимости Реестра неоднократно обсуждался, когда шла работа по внесению изменений в Указ N 488, и надо признать, что и представители бизнеса, и представители государства сошлись во мнении о «нужности» Реестра. Однако бизнес хочет видеть не ретроспективный Реестр, который позволяет только «посыпать голову пеплом», а полноценный информационный ресурс, позволяющий получить сведения, дающие возможность анализировать контрагента для принятия решения о заключении сделки.

Хорошо, если Реестр все-таки нужен, то каким он должен быть? Ведь существующий сегодня Реестр хоть и дает минимальную информацию, но эту информацию все получают бесплатно.

Да, верно. Информацию из действующего Реестра можно получить бесплатно, только этой информацией практически невозможно воспользоваться, так сказать, в моменте. Поэтому бизнес сегодня хочет иметь возможность получать максимально актуальную информацию, которая позволит получить представление о контрагенте. Для формирования такого ресурса потребуется сбор и постоянная актуализация собираемой информации, что в моем понимании не может быть бесплатным. Полагаю, что государство со временем создаст взамен Реестру другой, действительно информационный ресурс, который может содержать информацию, например: из ЕГР; о фактах наличия либо отсутствия задолженности перед бюджетом; о банкротстве, о наличии или отсутствии возбужденного приказного / исполнительного производства; из торгового реестра, реестра бытовых услуг. Правды ради надо сказать, что на самом деле бизнес хочет иметь доступ к гораздо большей информации о потенциальном контрагенте, например информации о наличии или отсутствии земельных участков или недвижимости, о фактах несвоевременного возврата кредитов или, напротив, о хорошей кредитной истории. Однако при создании такого информационного ресурса государство неизбежно столкнется, как минимум, с двумя серьезными проблемами: платность информации (сколько должна стоить такая информации, чтобы за ней обращались) и конфиденциальность, т.е. защищенность многих составляющих информации о контрагенте. Здесь я имею в виду существующие ограничения на распространение той или иной информации, например налоговая и банковская тайна.

Нормы, которые нашли свое отражение в НК с 2019 года, тоже предусматривают корректировку налоговых обязательств для тех субъектов, которые заключат сделку с недобросовестным контрагентом, и первичный учетный документ признают недействительным?

Как я уже сказала, в НК появились нормы, которые позволяют сделать вывод, что государство меняет курс в подходах к пресечению незаконной или агрессивной минимизации налоговых обязательств. Если внимательно проанализировать положения ст. 33 НК, то станет очевидным, что работа с признанием первичных учетных документов не имеющими юридической силы уходит, так сказать, на задний план.

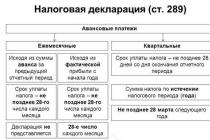

Пункт 4 ст. 33 НК дает право налоговым органам по результатам проверки проводить корректировку налоговой базы или сумм налога, подлежащего уплате (зачету / возврату), при наличии хотя бы одного из следующих оснований:

искажение сведений о фактах (совокупности фактов) совершения хозяйственных операций;

искажение сведений об объектах налогообложения, подлежащих отражению плательщиком в бухгалтерском и (или) налоговом учете, налоговых декларациях (расчетах), а также в других документах, и (или) информации, необходимых для исчисления и уплаты налогов (сборов);

основной целью совершения хозяйственной операции являются неуплата (неполная уплата) и (или) зачет, возврат суммы налога (сбора);

отсутствие реальности совершения хозяйственной операции (включая случаи, когда фактически не поступил товар (нематериальные активы), не выполнены работы, не оказаны услуги, не переданы имущественные права).

В редакции п. 4 ст. 33 НК предусмотрено, что налоговая база и (или) сумма подлежащего уплате налога подлежат корректировке, если: установлены искажения сведений о фактах совершения хозяйственных операций, либо основной целью совершения хозяйственной операции является неуплата налогов, либо хозяйственная операция в реальности не совершалась. В отличие от редакции ч. 2 подп. 1.10 п. 1 Указа N 488, согласно которой ПУД может быть признан контролирующим органом по результатам проверки не имеющим юридической силы в случае наличия у контролирующего органа и (или) представления правоохранительными органами доказательств, опровергающих факт совершения отраженной в нем хозяйственной операции. Затем следует подп. 1.11 п. 1 Указа N 488, который устанавливает механизм действий контролирующих органов и порядок налогообложения хозяйственной операции, когда ПУД признан не имеющим юридической силы. Надо сказать, что существенным недостатком является отсутствие в НК хотя бы намеков на порядок проведения корректировок налоговых обязательств плательщика, которым будут руководствоваться проверяющие. Это означает, что подходы к проведению корректировок будут вырабатываться практикой применения, в том числе судебной.

Раньше организация могла самостоятельно осуществить налогообложение хозяйственных операций в соответствии с нормами подп. 1.11 п. 1 Указа N 488, если ее контрагент включен в Реестр, а сегодня организация или ИП может это сделать?

Норма о добровольном налогообложении таких операций реализована в п. 6 ст. 33 НК. При этом продолжает действовать и Указ N 488. Полагаю, что сегодня, если кто-то решит откорректировать свои налоговые обязательства, это можно сделать, руководствуясь порядком, определенным подп. 1.11 п. 1 Указа N 488. С момента, когда Указ N 488 утратит силу, субъекты столкнутся с вопросом порядка налогообложения таких операций, т.к. он отсутствует в НК или ином нормативном правовом акте. Вместе с тем я считаю, что фактически подходы к налогообложению не изменятся хотя бы потому, что порядок налогообложения «порочных» хозяйственных операций, установленный подп. 1.11 п. 1 Указа N 488, взят из сложившейся еще до принятия Указа N 488 правоприменительной практики.

Так как нормы, регламентирующие порядок корректировки налоговых обязательств, в НК отсутствуют, означает ли это, что, когда субъект самостоятельно проведет налогообложение «порочной» хозяйственной операции, например по правилам подп. 1.11 п. 1 Указа N 488, то по результатам проверки могут применить другие подходы к налогообложению этой же хозяйственной операции?

В общем и целом да, так может быть. Однако необходимо учитывать, что общая ситуация и подходы контрольной деятельности и налогообложения, в частности, меняются. Так, сегодня проверка соблюдения налогового законодательства проводится не более чем за 5 лет <*> . Правда, надо помнить, что подача уточненной декларации является одним из индикаторов риска включения в план проверок. Тем не менее при подаче уточненной декларации и доплате налогов по выявленной самостоятельно «порочной» хозоперации риск получить «чек» от контролирующего органа на дополнительную сумму налогов при проверке этой же операции все-таки не велик.

Указ N 488 применяют налоговые органы и органы финансовых расследований. Если его отменят, а нормы по корректировке налоговых обязательств по результатам проверок содержатся в НК, означает ли это, что ОФР не смогут проводить налогообложение по п. 4 ст. 33 НК?

Смогут. Не надо забывать, что Указом N 510, в частности, с Перечнем контролирующих органов и сфер их контроля установлено, что к сфере контроля КГК и его органов относится контроль (проверки) в том числе за исполнением налогового законодательства, а органы финансовых расследований входят в единую централизованную систему органов КГК <*> .

Можно ли сказать, что в случае отмены Указа N 488 организациям и ИП станет легче работать с ПУД, т.к. некорректность ПУД уже не повлечет доначисления налогов?

Пока рано говорить с полной уверенностью, что ошибки, допущенные при составлении ПУД сознательно или по неосторожности, не повлекут доначисления налогов по основаниям п. 4 ст. 33 НК. Давайте помнить тот факт, что правоприменительная практика по Указу N 488 была неоднородной с точки зрения применения одних и тех же норм Указа N 488 разными контролирующими органами. Например, налоговые органы в своих проверках делали акцент на сборе доказательной базы, опровергающей сам факт передачи ТМЦ или выполнения работ. Тогда как ОФР чаще использовали показания лиц, полученные при разных обстоятельствах оперативно-розыскных мероприятий в отношении других субъектов предпринимательской деятельности. Впоследствии, проверяя конкретную организацию, в основу доказательной базы акта проверки ложились именно такие объяснения, взятые ранее без переопроса этого лица в ходе проверки конкретной организации. К сожалению, долгое время и суды не принимали во внимание и оценивали критически, если ранее опрошенный приходил в судебное заседание и давал показания уже в суде как свидетель о том, что отказывается от ранее данных ОФР объяснений и подтверждает факт совершения хозяйственной операции. Сегодня ситуация существенным образом изменилась и суд устанавливает фактические обстоятельства хозяйственной операции, факт передачи ТМЦ, не взирая на «пороки» ПУД, которым эта операция оформлена. Такой подход экономических судов к рассмотрению дел о признании недействительными решений по актам проверок о доначислении налогов в связи с признанием не имеющими юридической силы ПУД заставляет менять подходы к оценке действительности хозяйственной операции и контролирующие органы. Полагаю, что с течением времени подходы к налогообложению хозяйственных операций по основаниям некорректности ПУД, которыми оформляются такие операции, уйдут из практики контролирующих органов.

То есть можно сказать, что ПУД не будет влиять на налогообложение при проведении проверок?

Такой вывод делать нельзя. ПУД является основным документом бухгалтерского и налогового учета, что прямо вытекает из положений Закона о бухучете и НК. Кроме того, подп. 1.16 ст. 22 НК к обязанностям плательщика отнесена обязанность обеспечивать проверку ПУД на предмет их соответствия требованиям законодательства. Поэтому говорить о том, что ПУД утратит свой статус при проведении проверок, неверно. Вместе с тем общая риторика п. 4 ст. 33 НК направлена на уход от применявшегося до недавнего времени принципа превалирования формы над содержанием. Я полагаю, что у правоприменителей сегодня появилась возможность изменить существующую ситуацию и развивать подход к налогообложению хозяйственных операций, которые могут рассматриваться как направленные на минимизацию налоговых обязательств, основываясь на одном из основных принципов бухгалтерского учета — принципе преобладания экономического содержания хозяйственной операции. Учитывая тот факт, что налоговый учет основывается на данных бухгалтерского учета, то редакция п. 4 ст. 33 НК позволяет гибко и, что важно, экономически целесообразно подойти к вопросам налогообложения и решения проблемы незаконной минимизации налоговых обязательств, возникшей путем отражения в бухгалтерском и налоговом учете искаженных сведений о хозяйственной операции.

Можно сказать, что Вы считаете правильным и необходимым наличие в НК таких норм, как нормы ст. 33 НК?

Такие нормы содержатся в налоговом законодательстве многих стран и в первую очередь нашего соседа по общему рынку — России. Сегодня страны Организации экономического сотрудничества и развития (ОЭСР) активно сопротивляются проявлениям агрессивного налогового планирования, а не только фактам минимизации налоговых обязательств. План BEPS (План действий по борьбе с размыванием налоговой базы и выводом прибыли из-под налогообложения) принят еще в 2013 году, единый стандарт ОЭСР «Об автоматическом обмене налоговой информацией» (2014 год) принят в развитие Конвенции ОЭСР 1988 года о взаимной административной помощи по налоговым делам. Россия присоединилась к единому стандарту обмена информацией в ноябре 2014 года. На сегодняшний момент к Конвенции и соответственно единому стандарту обмена информацией присоединилось 90 стран, Республика Беларусь пока в их число не входит. Возвращаясь к вопросу о правильности включения таких норм в национальное законодательство с учетом международных тенденций по пресечению незаконной минимизации налоговых обязательств, полагаю, что такие нормы должны быть. Вместе с тем, если обратиться к положениям НК Российской Федерации <*> , то привлекает внимание тот факт, что вопросы с «пороками» оформления ПУД сняты редакцией самой статьи. Так, для целей ст. 54.1 НК Российской Федерации определено, что подписание ПУД неустановленным или неуполномоченным лицом, нарушение контрагентом налогоплательщика законодательства о налогах и сборах, наличие возможности получения налогоплательщиком того же результата экономической деятельности при совершении иных не запрещенных законодательством сделок (операций) не могут рассматриваться в качестве самостоятельного основания для признания уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога неправомерным. Убеждена, что нашему НК такая оговорка тоже нужна. Возможно, впоследствии она появится в НК, а пока мы можем только надеяться, что формирование правоприменительной практики по ст. 33 НК пойдет по пути установления экономического содержания хозяйственных операций, отраженных плательщиками в бухгалтерском и налоговом учете.

ПОСТАНОВЛЕНИЕ

Президиума Верховного Суда Республики Беларусь

Президиум Верховного Суда Республики Беларусь в составе ……….., рассмотрел протест в порядке надзора заместителя Генерального прокурора Республики Беларусь на решение экономического суда города Минска от 06.05.2016, постановление апелляционной инстанции экономического суда города Минска от 28.07.2016, постановление судебной коллегии по экономическим делам Верховного Суда Республики Беларусь от 25.10.2016 по делу №108-2/2016 по иску частного торгового унитарного предприятия «Л.» к Х. о взыскании 495 703 902 неденоминированных рублей в порядке привлечения к субсидиарной ответственности по обязательствам ЧТУП «Л.»; третьим лицом, не заявляющим самостоятельных требований на предмет спора, на стороне истца является инспекция Министерства по налогам и сборам Республики Беларусь по Советскому району города Минска.

Поводом для принесения протеста явилась жалоба в порядке надзора Х.

В судебном заседании Президиума принял участие заместитель Генерального прокурора Республики Беларусь Л.

Заслушав доклад судьи К., выступление прокурора, поддержавшего протест, на основании материалов, имеющихся в деле №108-2/2016 и в деле экономического суда города Минска №702-2Б/2015 о банкротстве ЧТУП «Л.», Президиум Верховного Суда Республики Беларусь

УСТАНОВИЛ:

По делу №108-2/2016 решением суда первой инстанции, оставленным без изменения постановлениями судов апелляционной и кассационной инстанций, требования ЧТУП «Л.» удовлетворены.

В протесте содержится просьба об отмене судебных постановлений судов первой, апелляционной, кассационной инстанций и вынесении нового судебного постановления об отказе в удовлетворении иска, не передавая дело на новое рассмотрение.

В обоснование протеста указано, что все обстоятельства дела установлены полно и правильно и подтверждаются необходимыми доказательствами, но допущена ошибка в применении норм материального права - части второй пункта 3 статьи 52 Гражданского кодекса Республики Беларусь (далее - ГК), подпункта 1.13 пункта 1 Указа Президента Республики Беларусь от 23 октября 2012 г. № 488 «О некоторых мерах по предупреждению незаконной минимизации сумм налоговых обязательств» (далее - Указ № 488). Неправильное применение норм права и отсутствие оснований для удовлетворения иска обоснованы тем, что ответчик являлся формальным учредителем и директором ЧТУП «Л.», фактически от имени ЧТУП «Л.» действовало не уполномоченное в установленном порядке лицо.

В соответствии со статьей 314 Хозяйственного процессуального кодекса Республики Беларусь (далее - ХПК) судебные постановления судов, рассматривающих экономические дела, вступившие в законную силу, подлежат изменению или отмене, если будет установлено, что они существенно нарушают нормы материального и (или) процессуального права.

При рассмотрении протеста установлено следующее.

ЧТУП «Л.» зарегистрировано в Едином государственном регистре юридических лиц и индивидуальных предпринимателей 03.10.2011.

Согласно уставу ЧТУП «Л.» (пункт 1.2) учредителем и собственником имущества ЧТУП «Л.» являлся Х.

ЧТУП «Л.» поставлено на учет в налоговом органе 05.10.2011. По данным учета плательщиков с 03.10.2011 Х. являлся руководителем и главным бухгалтером ЧТУП «Л.».

Решением инспекции Министерства по налогам и сборам Республики Беларусь по Советскому району города Минска №3-3/345 от 11.06.2015 (далее - решение налогового органа от 11.06.2015) ЧТУП «Л.» начислены налог на прибыль — 140 698 776 неденоминированных рублей (далее - рублей), налог на добавленную стоимость — 117 248 980 рублей и пени.

Решение налогового органа от 11.06.2015 принято по акту внеплановой проверки от 13.05.2015. ЧТУП «Л.» проверено за период с 03.10.2011 по 28.04.2015, поскольку ранее проверки правильности исчисления, полноты и своевременности уплаты налогов не проводились.

В связи с отсутствием и непредставлением ЧТУП «Л.» документов бухгалтерского, налогового учета и других документов, связанных с налогообложением, налоговый орган определил размер причитающихся к уплате сумм налогов в порядке, предусмотренном пунктом 2 статьи 81 Налогового кодекса Республики Беларусь (далее - НК). А именно, на основании сведений о движении денежных средств по счетам ЧТУП «Л.» в обслуживающем банке и сведений таможенного органа об экспортно-импортных операциях с участием ЧТУП «Л.».

Материалы проверки налоговый орган передал в орган уголовного преследования. Постановлением инспектора городского межрайонного № 4 управления Департамента финансовых расследований Комитета государственного контроля Республики Беларусь по Минской области и г. Минску от 25.06.2015 в возбуждении уголовного дела по признакам состава преступления, предусмотренного статьей 243 Уголовного кодекса Республики Беларусь (далее - УК), в отношении директора ЧТУП «Л.» Х. отказано в связи с отсутствием в деянии состава преступления. Указанное постановление мотивировано отсутствием объективных данных, необходимых для уголовно-правовой квалификации, в частности, проверкой достоверно не установлена сумма ущерба, причиненного государству должностным лицом ЧТУП «Л.».

Решение налогового органа от 11.06.2015 не отменено вышестоящим налоговым органом, должностным лицом, не обжаловалось в соответствии с хозяйственным процессуальным законодательством.

По заявлению налогового органа от 07.07.2015 экономический суд города Минска определением от 11.08.2015 возбудил производство по делу №702-2Б/2015 о банкротстве ЧТУП «Л.», открыл конкурсное производство; решением от 22.10.2015 признал ЧТУП «Л.» банкротом, открыл ликвидационное производство. Конкурсный кредитор ЧТУП «Л.» — налоговый орган (100%) по требованиям третьей (налог на прибыль, налог на добавленную стоимость) и пятой (пени) очередей.

В связи с недостаточностью имущества ЧТУП «Л.» для удовлетворения требований кредитора 16.02.2016 управляющим по делу о банкротстве ЧТУП «Л.» предъявлен иск по делу №108-2/2016 о привлечении руководителя (директора) ЧТУП «Л.» Х. к субсидиарной ответственности по налоговым обязательствам ЧТУП «Л.», признанного банкротом. А именно о взыскании 495 703 902 рублей (налоги, пени, государственная пошлина по делу о банкротстве).

В качестве правового обоснования иска указаны статья 49, часть вторая пункта 3 статьи 52 ГК; статья 11 Закона Республики Беларусь от 13 июля 2012 года «Об экономической несостоятельности (банкротстве)» (далее - Закон о банкротстве); подпункт 1.3 пункта 1 статьи 22 НК; статьи 7 и 8 Закона Республики Беларусь от 12 июля 2013 года «О бухгалтерском учете и отчетности», вступившего в силу с 1 января 2014 года (далее - Закон о бухгалтерском учете 2013 года); пункт 9 постановления Пленума Высшего Хозяйственного Суда Республики Беларусь от 27 октября 2006 г. № 11 «О некоторых вопросах применения субсидиарной ответственности» в редакции от 26 сентября 2008 г. (далее - постановление Пленума).

Обязанности юридического лица - плательщика налогов, сборов (пошлин) установлены статьей 22 НК. Подпунктами 1.1 и 1.3 пункта 1 статьи 22 НК предусмотрено, что плательщик обязан: уплачивать установленные налоговым законодательством налоги, сборы (пошлины); вести в установленном порядке учет доходов (расходов) и иных объектов налогообложения, если такая обязанность предусмотрена актами налогового законодательства.

Субсидиарная ответственность руководителя юридического лица, признанного банкротом, предусмотрена частью второй пункта 3 статьи 52 ГК и частью второй статьи 11 Закона о банкротстве. Согласно указанным нормам, если банкротство должника — юридического лица вызвано собственником его имущества, учредителями или иными лицами, в том числе руководителем должника, имеющими право давать обязательные для должника указания либо имеющими возможность иным образом определять его действия, то такие лица при недостаточности имущества должника для расчета с кредиторами солидарно несут субсидиарную ответственность по обязательствам должника.

Из материалов дела следует, что Х. являлся директором ЧТУП «Л.» с момента его государственной регистрации в качестве юридического лица 03.10.2011 (приказ от 03.10.2011 №1-к).

При рассмотрении дела по ходатайству Х. из суда Фрунзенского района города Минска было истребовано уголовное дело №1-99/2013. Вступившим в законную силу приговором суда по этому делу от 09.12.2013 (далее - приговор):

В., Н., П., Т. признаны виновными в пособничестве в уклонении от уплаты сумм налогов, сборов путем сокрытия, умышленного занижения налоговой базы, внесения в налоговые декларации (расчеты) заведомо ложных сведений, повлекшем причинение ущерба в особо крупном размере (часть 6 статьи 16, часть 2 статьи 243 УК); по части 3 статьи 235 УК признаны невиновными и оправданы за отсутствием в деянии каждого из них состава преступления;

П. - по части 4 статьи 16, части 2 статьи 234 УК, Т. - по части 2 статьи 234 УК признаны невиновными и оправданы за недоказанностью участия в совершении преступления.

В описательно-мотивировочной части приговора указано, что Х. не привлечен к уголовной ответственности за создание предприятия без намерения осуществлять предпринимательскую деятельность по основаниям статьи 234 УК. Из показаний свидетеля Х., данных им в ходе досудебного производства и оглашенных в судебном заседании, усматривается, что в октябре 2011 года за наличное денежное вознаграждение он выступил в качестве формального учредителя и директора ЧТУП «Л.» по предложению ранее не известного мужчины; при регистрации ЧТУП «Л.» выполнял его указания, а также женщины, которая осуществляла юридическое содействие, ей же передал все документы, касающиеся зарегистрированного ЧТУП «Л.».

При рассмотрении протеста установлено, что 15.02.2013 ЧТУП «Л.» было включено в реестр коммерческих организаций и индивидуальных предпринимателей с повышенным риском совершения правонарушений в экономической сфере (далее - реестр) по основаниям, установленным абзацем пятым подпункта 1.1 пункта 1 Указа №488.

Указанная норма содержит следующие основания: фактически от имени субъекта предпринимательской деятельности действует не уполномоченное в установленном порядке лицо или печати, бланки документов с определенной степенью защиты и платежные инструменты субъекта предпринимательской деятельности переданы лицу, не уполномоченному на их хранение и (или) использование, либо лицу, передача которому этих печатей, бланков и платежных инструментов не допускается в соответствии с законодательством.

Согласно подпункту 1.13 пункта 1 Указа № 488 при выявлении в ходе проверок обстоятельств, свидетельствующих о том, что проверяемые субъекты предпринимательской деятельности, включенные в реестр, фактически не осуществляли хозяйственные операции, за которые им поступала оплата, вся сумма полученных денежных средств и (или) стоимость иного имущества признаются внереализационным доходом, в том числе в случае отсутствия у проверяемого субъекта документов бухгалтерского учета и (или) других документов, связанных с налогообложением.

В соответствии с пунктами 1 и 2 статьи 126, пунктом 1 статьи 141 НК сумма прибыли от внереализационных доходов, уменьшенных на сумму внереализационных расходов, учитывается при определении валовой прибыли, подлежащей обложению налогом на прибыль.

Из приговора не усматривается, что лицам, привлеченным к уголовной ответственности, вменялось пособничество в уклонении от уплаты сумм налогов ЧТУП «Л.». На момент вынесения приговора 09.12.2013 налоги ЧТУП «Л.» уполномоченным органом начислены не были. Решение налогового органа о начислении ЧТУП «Л.» налогов принято 11.06.2015 по результатам его проверки за период с 03.10.2011 (момента государственной регистрации в качестве юридического лица) по 28.04.2015, ранее подобные проверки ЧТУП «Л.» не проводились.

В приговоре отсутствуют сведения о каких-либо хозяйственных операциях, в которых использовались реквизиты и текущий счет ЧТУП «Л.», а также о лицах, у которых находилась в тот или иной период бухгалтерская документация ЧТУП «Л.».

При таких обстоятельствах привлечение к уголовной ответственности за пособничество в уклонении от уплаты сумм налогов, сборов указанных выше лиц (оправданных по статьям 234, 235 УК) не исключает ответственности иных лиц действиями (бездействием) которых вызвано банкротство ЧТУП «Л.».

При рассмотрении дела и определении обстоятельств, имеющих значение для правильного разрешения спора по части второй пункта 3 статьи 52 ГК, судебные инстанции учитывали, что согласно пункту 9 постановления Пленума привлечение лиц к субсидиарной ответственности обусловлено необходимостью установления, в частности:

совершения соответствующим лицом действий (или его бездействие), свидетельствующих об использовании принадлежащего ему права давать обязательные для юридического лица указания или использовании своих возможностей иным образом определять его действия;

наличия причинно-следственной связи между использованием соответствующим лицом своих прав и (или) возможностей в отношении юридического лица и последствиями в виде признания должника банкротом.

Оценка полномочий руководителя (директора) ЧТУП «Л.» дана судебными инстанциями с учетом положений устава ЧТУП «Л.».

Согласно пунктам 1.2, 6.1, 6.3, 6.4, 6.5 устава ЧТУП «Л.» учредитель осуществляет управление предприятием, может быть его директором; директор является исполнительным органом предприятия; осуществляет непосредственное руководство, управление предприятием; решает все вопросы деятельности предприятия самостоятельно; организует и обеспечивает деятельность предприятия; без доверенности действует от его имени, представляет его интересы в отношениях с государственными органами, юридическими и физическими лицами; распоряжается средствами на счетах, открытых в банках; несет персональную ответственность за сохранность имущества предприятия и его эффективное использование; осуществляет иные функции, связанные с финансово-хозяйственной деятельностью предприятия; несет ответственность за результаты деятельности предприятия, соблюдение законодательства, устава предприятия; директор вправе вести бухгалтерский учет и составлять бухгалтерскую отчетность лично.

Право руководителя частного унитарного предприятия вести бухгалтерский учет и составлять бухгалтерскую отчетность лично, если это предусмотрено уставом предприятия, предусмотрено частью четвертой статьи 7 Закона Республики Беларусь от 18 октября 1994 года «О бухгалтерском учете и отчетности», утратившего силу с 1 января 2014 года (далее - Закон о бухгалтерском учете 1994 года).

При оценке полномочий руководителя ЧТУП «Л.» судебные инстанции применили подлежащие применению нормы права. Так частью первой статьи 6, частью четвертой статьи 16 Закона о бухгалтерском учете 1994 года, пунктом 3 статьи 7, пунктом 3 статьи 18 Закона о бухгалтерском учете 2013 года, определено, что руководитель организации: обязан организовать ведение бухгалтерского учета и составление отчетности, а также создать необходимые для этого условия; несет ответственность за организацию хранения первичных учетных документов, регистров бухгалтерского учета, отчетности, других документов, связанных с ведением бухгалтерского учета и составлением отчетности.

То обстоятельство, что ответчик за денежное вознаграждение формально юридически учредил ЧТУП «Л.» не освобождает его от необходимости проявления должной заботливости об интересах этого юридического лица и осмотрительности.

В силу акта законодательства и учредительного документа Х. имел полномочия выступать от имени ЧТУП «Л.», поэтому в соответствии с пунктом 3 статьи 49 ГК должен был действовать в интересах представляемого им юридического лица добросовестно и разумно.

При удовлетворении иска судебные инстанции обоснованно посчитали, что при наличии указанных выше полномочий Х. после государственной регистрации ЧТУП «Л.» имел право давать обязательные для ЧТУП «Л.» указания и возможность иным образом определять его действия, но бездействовал. Неиспользование ответчиком своих прав и возможностей в отношении ЧТУП «Л.» повлекло последствия в виде возникновения у ЧТУП «Л.» налоговых обязательств; невыполнения возникших налоговых обязательств; невозможности удовлетворить требования налогового органа; неплатежеспособности ЧТУП «Л.», имеющей устойчивый характер, признанной решением суда о банкротстве с ликвидацией ЧТУП «Л.». Таким образом, банкротство ЧТУП «Л.» явилось следствием бездействия ответчика после государственной регистрации ЧТУП «Л.».

Поскольку банкротство ЧТУП «Л.» вызвано бездействием его директора (одновременно являвшимся учредителем, собственником имущества и главным бухгалтером) — Х., а имущества ЧТУП «Л.» для расчета с кредитором недостаточно, судебные инстанции пришли к правильному выводу о наличии оснований, предусмотренных частью второй пункта 3 статьи 52 ГК и частью второй статьи 11 Закона о банкротстве, для привлечения Х. к субсидиарной ответственности по обязательствам ЧТУП «Л.».

В результате рассмотрения протеста в пределах, определенных статьей 313 ХПК, установлено, что судебные инстанции при рассмотрении дела исходили из оснований требования истца, возражений ответчика, обстоятельств, имеющих значение для правильного рассмотрения требования, оценили доказательства по правилам статьи 108 ХПК, правильно применили подлежащие применению нормы права, дали надлежащую оценку спорным правоотношениям.

Судебными инстанциями не допущено существенных нарушений при применении и толковании норм материального или процессуального права, которые могли послужить основанием для отмены (изменения) опротестованных судебных постановлений, доводы протеста не влияют на их законность.

С учетом изложенного не имеется оснований, предусмотренных статьей 314 ХПК, для удовлетворения протеста заместителя Генерального прокурора Республики Беларусь об отмене судебных постановлений судов первой, апелляционной и кассационной инстанций и вынесении нового судебного постановления об отказе в удовлетворении иска, не передавая дело на новое рассмотрение.

На основании изложенного, руководствуясь статьями 313 - 318 Хозяйственного процессуального кодекса Республики Беларусь, Президиум Верховного Суда Республики Беларусь,

ПОСТАНОВИЛ:

Протест заместителя Генерального прокурора Республики Беларусь оставить без удовлетворения.

Решение экономического суда города Минска от 06.05.2016, постановление апелляционной инстанции экономического суда города Минска от 28.07.2016, постановление судебной коллегии по экономическим делам Верховного Суда Республики Беларусь от 25.10.2016 по делу №108-2/2016 оставить без изменения.

Как сообщалось, в конце 2017 года Советом по развитию предпринимательства был подготовлен и направлен в Администрацию президента анализ практики применения указа №488 «О некоторых мерах по предупреждению незаконной минимизации сумм налоговых обязательств». Того самого, по которому судят и лжепредпринимателей, и добросовестных.

На основе анализа правоприменительной практики были сделаны выводы о необходимости корректировки указа в целях обеспечения защиты добросовестных субъектов предпринимательской деятельности, ограничения срока ретроспективного применения его норм, а также обеспечения реализации принципа презумпции невиновности субъектов при осуществлении проверок их деятельности контролирующими органами.

В итоге на прошлой неделе для широкого обсуждения был опубликован проект изменений в указ №488.

Александр Мелешкевич, адвокат адвокатского бюро «Ревера», отмечает позитивные изменения, включенные в проект, и те, которые в проекте не обозначены (а нужны были бы):

«1. Компании больше не внесут в Реестр только за то, что они не работают по юридическому адресу. Сейчас этого достаточно, даже если компания, например, сменила юридический адрес и забыла уведомить госорганы.

2. Налоги не придется пересчитывать, если вы работали с компанией до того, как ее включили в Реестр. Раньше, если компания признавалась „финкой“, по сути страдали все ее контрагенты: все их документы по сделкам „обнулялись“, им пересчитывались налоги, начислялись пени, ситуации доходили вплоть до банкротства. При этом не учитывалось, как давно контрагенты сотрудничали с такой „финкой“, - это мог быть единичный случай за несколько (до пяти) лет до включения компании в Реестр. Это очень важное изменение: до заключения сделки можно удостовериться в том, что вашего контрагента нет в Реестре, и не переживать, что позже вам могут предъявить претензии контролирующие органы.

Еще одна важная особенность. Если органы все-таки захотят проверить ваши сделки до включения в Реестр, сделать это они смогут только через суд. Это дает больше гарантий и шансов, что ваши доводы будут услышаны, потому что решение будет приниматься не самим контролирующим органом, а судом.

3. Чтобы признать сделку недействительной, должны быть весомые доказательства. Раньше было достаточно формальных причин. Лица, на самом деле заключавшие сделки с „финкой“, не могли добиться пересмотра решения, даже если у них были письменные доказательства реальности сделок. Теперь одних формальных причин для „обнуления“ сделок недостаточно. Их не признают недействительными только потому, что:

- контрагент не находился по юридическому адресу;

- работал в помещении, не принадлежащем ему на законных основаниях;

- использовал торговых посредников.

4. К сотрудникам госорганов могут применить дисциплинарные меры при нарушениях указа. Чем это хорошо для добросовестных компаний? Они могут быть спокойнее, так как от нарушения их прав сотрудники госорганов пострадают сами.

Это основные позитивные нововведения. На мой взгляд, чтобы сделать указ еще более эффективным, нужно еще минимум три:

1. Признавать сделки недействительными только при наличии письменных доказательств. Сегодня достаточно устных показаний руководителей „финок“ в рамках уголовного дела. При этом очевидно, что такие показания могут быть ложными, и одних их явно недостаточно.

2. Освобождать от уголовной ответственности при полном погашении налогов. Сейчас контрагентам „финок“ вменяется административная и часто уголовная ответственность за неуплату налогов. Им высылается предписание от ДФР - исчислить налоги, представить налоговую декларацию и письменно отчитаться о выполнении предписания. Если они это выполняют, то административная ответственность не применяется. Но вот риск уголовной ответственности руководителя все равно остается.

3. Конкретизировать ответственность сотрудников госорганов. В этом плане логично использовать пример законодательства о проведении проверок. Согласно нему, при нарушении к проверяющему могут применить как дисциплинарную, так и административную ответственность».

Быстрая связь с редакцией: читайте паблик-чат Onliner и пишите нам в Viber !