На сайте сайт можно найти выгодные предложения финансовых учреждений, выполняющих рефинансирование кредитов других банков под выгодный процент. Это предложение будет интересно физическим лицам, имеющим незакрытый кредит с большей процентной ставкой. Новый банк предлагает клиенту более выгодные условия кредитования и погашает старый долг сразу после заключения кредитного договора.

Что такое рефинансирование?

Банковские учреждения регулярно меняют ставки по потребительским кредитам в большую или меньшую сторону. Это связано с нестабильной ситуацией на экономическом рынке.

Программа рефинансирования – выгодное предложение банков, позволяющее изменить условия для погашения долга с меньшим процентом, что существенно облегчает возврат задолженности и снижает сумму расходов.

Перекредитование под меньший процент выгодно гражданам, имеющим долги по кредиту с большей процентной ставкой. Актуальные предложения банков на 2019 год можно просмотреть на нашем сайте.

Как уменьшить долги с помощью рефинансирования?

Воспользоваться кредитной услугой рефинансирования могут граждане, уже имеющие кредит в другом банке и желающие уменьшить свои долги перед финансовым учреждением. Новый кредит на более приемлемых условиях предусматривает сниженный процент ежемесячного платежа, но при этом срок кредитования увеличивается.

В каких ситуациях выгодно проводить перекредитование потребительских кредитов:

- клиент нашел более низкие процентные ставки кредитования в другом банке;

- требуется изменение схемы графика платежей;

- есть желание изменить валюту для погашения долга;

- возникла необходимость снизить финансовую нагрузку по ежемесячным выплатам;

- желание объединить несколько оформленных кредитов в один для упрощения выплаты по задолженностям;

- необходимость закрыть кредит, оформленный под залог недвижимости или авто со снятием ареста на имущество.

Какие банки Москвы занимаются рефинансированием кредитов?

На сайте сайт можно найти банки МСК, готовые провести рефинансирование кредита без справки о доходах, на очень выгодных условиях для клиента. В некоторых финансовых учреждениях также можно оформить новый кредит без погашения других кредитов.

Банки МСК, предлагающие кредитную услугу рефинансирования:

- Росбанк – рефинансирование кредитов на срок до 60 месяцев под 13.5% годовых.

- МТС Банк – без подтверждения доходов, от 9.9% годовых.

- РоссельхозБанк – без поручительства, от 10% годовых.

- Акибанк – рефинансирование потребительских кредитов под 11.5%.

- Банк Российский Капитал – перекредитование на 48 месяцев под 10% годовых.

С помощью нашего сайта каждый заемщик найдет, в каком банке лучше оформить договор на рефинансирование кредита в других банках, под наиболее выгодный процент.

Как рефинансировать кредит в Москве?

Прежде чем выбрать банк для перекредитования потребительского кредита, необходимо внимательно изучить условия и требования нового кредитора. На сервисе сайт эта информация доступна по каждому банковскому предложению. Выбрав оптимальный вариант для заключения договора, переходим к оформлению онлайн-заявки на кредит .

Онлайн-заявка на рефинансирование оформляется поэтапно:

- На сайте в графе выбранного банка нажимаем красную кнопку «Подать заявку».

- Программа автоматически переводит на официальный сайт кредитора. Там нужно заполнить форму, ориентируясь на несложные подсказки и отправить готовую заявку в один клик.

На указанный е-мейл придет решение от кредитора в тот же день. Если банк одобрит заявку, клиенту нужно обратиться в стационарный офис финансового учреждения с личными документами по списку, определенному в условиях.

Острая необходимость в деньгах нередко вынуждает заемщиков к получению кредитов на условиях, которые нельзя назвать выгодными. В первую очередь, они отличаются высокой процентной ставкой и коротким сроком возвраты полученных сумм, что вынуждает задуматься о рефинансировании.

Из этого обзора, Вы узнаете о лучших предложениях рефинансирования для физ. лиц в 2019 году.

Такие кредиты трудно выплачивать, в результате чего может возникнуть факт неисполнения обязательств заемщика, влекущий за собой такие негативные последствия, как штрафы и пеня. Допускать этого не стоит. Гораздо лучше найти такое финансовое решение, которое будет выгодным для самого должника.

При помощи рефинансирования в другом банке ситуация может стабилизироваться, а долг быть погашен полностью и в раньше намеченного срока, что существенно снизит объем предполагаемых затрат на обслуживание кредита.

Что такое рефинансирование кредита?

Одним из финансовых инструментов, позволяющих осуществить перекредитование клиента, выступает рефинансирование кредита. Фактически, данный процесс подразумевает под собой получение нового кредита, условия которого более выгодны клиенту.

Новый кредит позволяет закрыть текущий долг и избавиться от прежнего, менее выгодного кредита, в полном объеме. При использовании рефинансирования необходимо досконально изучить условия предлагаемого кредитования. Особое внимание стоит обратить на процентную ставку. Она должна быть более низкой, чем по первоначальному кредиту. Срок же должен быть более продолжительным.

Клиенты часто отождествляют понятие реструктуризации с рефинансированием , забывая о том, что их суть абсолютно разная. Если рефинансирование выражается в получении нового кредита, то реструктуризация включает в себя переоформление уже существующего кредитного обязательства, путем установления более выгодных условий.

Средства, получаемые при перекредитовании, имеют целевой характер, связанный с погашением задолженности, образовавшейся перед другим кредитором.

Используя средства, полученные по новому кредиту, может быть выполнено:

- рефинансирование потребительских кредитов;

- закрытие ипотеки;

- возвращение средств на кредитную карту;

- погашение автокредита.

Программа рефинансирования кредитов может распространяться на тех клиентов, которые не имеют просрочки по уплате кредитных платежей, в связи с чем, вопрос перекредитования должен подниматься заблаговременно.

В результате рефинансирование клиент имеет возможность:

- снизить размер процентной ставки, уплачиваемой за обслуживание займа;

- изменить размер ежемесячной платы;

- выполнить объединение нескольких кредитов;

- вывести залоговое имущество из кредитного обеспечения.

На перекредитование не могут рассчитывать клиенты, имеющие существенные просрочки по платежам и ни разу не оплачивающие кредит. С целью использования возможностей рефинансирования, необходимо обращаться в банковские учреждения. О том, какие банки занимаются рефинансированием кредитов, можно узнать из настоящей статьи.

Выгодно ли рефинансирование потребительского кредита

Широкое развитие потребительского кредитования, послужило поводом для установления со стороны финансовых учреждений различных условий предоставления займов. И, если одни банки продолжают руководствоваться принципами лояльности, то другие не ограничивают себя в размерах процентных ставок, чем порождают определенное количество кредитных неплательщиков.

Распространенность потребительских займов обоснована тем, что предоставление кредитных средств может быть, как целевым, так и нецелевым, и направлено на:

- удовлетворение бытовых нужд клиента;

- приобретение автотранспорта;

- ипотеку.

С учетом того, что получение нового займа, при помощи которого погашается ранее полученный кредит, условия возврата которого являются менее выгодными, позволяет существенно снизить ежемесячную нагрузку на бюджет должника, увеличить период возврата долга и объединить весь спектр кредитных обязательств в одном, о бесспорной выгоде рефинансирования можно утверждать .

10 лучших банков с предложениями по рефинансированию 2019

Говорить о том, выгодно ли рефинансирование потребительского кредита можно исходя из сведений об условиях, на которых наиболее популярные банки предоставляют средства на рефинансирование кредита. Заполните онлайн-заявки и узнайте, кто одобрит и на каких условиях.

Росбанк - перекредитование под меньший процент

Всего 12% годовых, именно до такой процентой ставки предлагает Росбанк для своих клиентов. Рефинансирование любого вида от ипотеки и автокредита, до кредитных карт и овердрафтов.

- Срок от 12 до 84 месяцев;

- Процентная ставка от 11,99 до 17% годовых (12% доступна для зарплатных клиентов, для остальных от 13%).

Требования

- Гражданство РФ

- Постоянная регистрация в одном из регионов присутствия банка.

Кредит от Промсвязьбанка с возможностью снижения ставки до 6,9%

Отличное предложение от Промсвязьбанка. Кредит с понижающейся процентной ставкой и возможностью рефинансирования других кредитов.

- Сумма от 50000 до 3000000 рублей;

- Срок до 7 лет;

- Ставка от 6,9 до 9,9% годовых.

Бонус! При своевременном погашении кредита без просрочек, возможно максимальное снижение первоначальной ставки на 3% (9,9% - 3% = 6,9%) по 1% каждый год.

ВТБ Банк Москвы - самое выгодное предложение

Рефинансирование кредита в ВТБ Банк Москвы является надежным способом недопущения просрочки. Банк входит в состав ВТБ группы, в которой работают ВТБ 24 и Почта банк, что свидетельствует о его надежности и государственном управлении.

Предлагаемые ставки, используемые при рефинансировании, отнесены к наиболее выгодным. Кредитор готов к проведению рефинансирования займов, оформленных заемщиками, входящих в группу бюджетников, а также тех клиентов, которые трудоустроены в организациях иных форм собственности.

Среди основных условий можно назвать:

- размер ставки, устанавливаемый от 12,9%;

- период возврата, достигаемый 7-ми лет;

- предоставляемую сумму – в пределах 3 000 000 рублей.

Для того чтобы реализовать возможность перекредитования, со стороны заинтересованного лица должна быть направлена онлайн-заявка.

С помощью согласованной суммы могут быть погашены валютные кредиты. Заемщики могут использовать возможность предоставления «Кредитных каникул», при условии осуществления ежемесячных платежей на протяжении 3-х месяцев.

УБРИР - 13%

![]()

Кредит «Все просто!» от УБРИР на погашение действующих потребительских кредитов, кредитных карт в сторонних банках. Предложение от данного банка предлагает, пожалуй, лучшие ставки по кредитам для рефинансирования.

Условия:

- Сумма от 30 000 до 1 000 000 руб.;

- Срок от 24 до 84 мес.;

- Ставка 13% годовых.

Требования и документы:

- паспорт гражданина РФ;

- справка о доходах по ф. 2-НДФЛ или по форме банка за последние 6 месяцев (Заемщики, являющиеся ИП, учредителями-соучредителями предприятия, предоставляют свидетельство о регистрации и налоговую декларацию, в том числе по форме 3-НДФЛ);

- возраст заемщика от 21 до 75 лет. на дату погашения кредита.

Важно! Время рассмотрения заявки – 1 день. В зависимости от оценки кредитоспособности клиента, ставки измениться: 15-19% с возможностью снижения до 13-15% в течение двух месяцев.

УРАЛСИБ – минимум документов и 11,4%

Всего один визит в банк, всего два документа, это все, что понадобится для рефинансирования кредита в УРАЛСИБе. Количество рефинансируемых кредитов не ограничено, предоставление дополнительных средств для потребительских нужд.

- Сумма от 35000 до 2000000 руб.;

- Ставка от 11,4% годовых;

- Срок от 13 до 84 месяцев.

Рефинансирование кредита Россельхозбанке

Со своей стороны рефинансирование кредитов других банков предлагает и Россельхозбанк. Честные и прозрачные условия работы стали основными принципами работы данного учреждения банковского сектора.

Уже сегодня рефинансирование кредита в Россельхозбанке может быть выполнено, с применением следующих условий:

- минимальны размер ставки – 13,5 %;

- уровень покрытия – 1 000 000 рублей;

- период возврата – на протяжении 5 лет.

Калькулятор, который имеется на сайте банка, позволяет рассчитать кредит самостоятельно, применяя возможности выполнения дифференцированных и аннуитетных платежей. Возможность выбора системы платежей применяется только несколькими банками.

Банк осуществляет рефинансирование кредитов без справок и поручителей, при этом предоставляя право предоставления залога и оформления поручительства.

К рефинансированию допускаются кредиты, полученные в государственной валюте, евро и долларах, при условии, что выплаты по таким кредитам были осуществлены заемщиком на протяжении года, начиная с даты получения займа.

Заявка на рефинансирование будет одобрена клиентам, имеющим положительную историю возврата кредитных средств.

Интерпромбанк рефинансирование для жителей Москвы

Очередное предложение рефинансирования кредитов других банков представляет банк Москвы Интерпромбанк.

Для жителей столицы и области в банке разработано специальное и наиболее лояльное предложение, которое позволит объединить ряд кредитов с высокой ставкой, а также существенно сократить затраты на их обслуживание. Вместе с тем, возможно увеличение срока обслуживания единого кредита.

Главный принцип, по которому предоставляется согласование или отказ в рефинансировании, заключается в наличии московской прописки. Условия распространяются и на жителей области.

Учитывая интересы пенсионеров, банк увеличил возрастной критерий потенциального клиента до 75 лет, что позволяет наиболее незащищенной группе граждан, использовать свои финансовые возможности наравне с лицами трудоспособного возраста.

Основные критерии:

- применение ставки на уровне 12%;

- установление срока возврата от полугода до 5-ти лет;

- предоставление средств от 45 тыс. руб. до 1 млн. руб.;

- обязательности наличия прописки и проживания на территории столицы и области.

Помимо самого рефинансирования, банк предлагает клиентам получить дополнительные средства в виде займа, предоставляемого для осуществления любых задуманных желаний.

Рефинансирование кредита в Сбербанке для физических лиц

Выгодное предложение от Сбербанка дает возможность широкому кругу лиц, а именно тем клиентам, которые отнесены к числу зарплатных, осуществить рефинансирование тех займов, которые были получены в иных финансовых компаниях. Дополнительные привилегии предоставляются госслужащим и бюджетникам.

Сбербанк готов к перекредитованию и тех клиентов, которые ранее не сотрудничали с банком. Для них разработаны специальные условия.

Основные условия рефинансирования кредита:

- минимальная применяемая ставка в 13,9%;

- предоставляемое для возврата время – не более 5-ти лет;

- размер займа – не более 3-х млн. руб.;

- объединение до 5 займов, полученных в иных банках, включая залоговые автокредиты.

Учитывая то, что Сбербанк отнесен к группе государственных банков, можно смело говорить об определенном статусе банка, уровне его надежности, наличии постоянных партнеров.

Оформление заявки может быть выполнено не только в результате личного посещения отделения, но и в режиме онлайн, что дает возможность получить требуемое кредитное решение не отходя от собственного компьютера.

Программа рефинансирования от Связь-Банка

Одно из лучших предложений 2017 по рефинансированию кредитов других банков представил Связь Банк. Процедура требует предоставления кредитного договора и справки о наличии задолженности, с указанием тех банковских реквизитов, на которые необходимо перевести вновь полученный займ.

Рефинансированию подлежат:

- кредиты потребительского назначения;

- задолженности по кредитным картам;

- остатки долга по автокредитованию.

Общий размер займа может достигать 3 млн. руб., с максимальным сроком в 84 месяца. Установление ставки процентов осуществляется индивидуально. Ставка колеблется от 13,9 %.

Приятным бонусом выступает отсутствие потребности в уплате комиссий и предоставлении залога.

Для расчета ориентировочной суммы платы за пользование займом, можно использовать калькулятор, который размещен на странице банка.

Альфа Банк рефинансирование кредитов других банков

- Макс. сумма до 4000000 руб;

- Процентная ставка от 10,99%;

- Срок кредитования от 1 до 7 лет;

- Рассмотрение за 15 минут.

Учреждение готово исключительно к рефинансированию целевых кредитов, а именно ипотечного кредитования. Некоторые условия предоставления связаны с исполнением дополнительных требований, а именно страхованием жизни клиента, его здоровья и самого ипотечного объекта.

При наличии страховки Альфа Банк осуществляет рефинансирование кредитов других банков, с установлением процентной ставки на уровне 10,9% . Отказ от страхования служит основанием для увеличения уровня процентов.

Банк, занимающийся рефинансированием ипотек, установил минимальный объем займа на уровне 600 тыс. руб. Максимальный показатель не должен быть более 85 % цены самой недвижимости, выступающей объектом ипотеки.

Получить решение банка о возможности осуществления рефинансирования можно после подачи электронной заявки, а также при самостоятельном посещении учреждения. Сотрудничество с банковским учреждением является одним из наиболее приемлемых способов разрешения вопроса рефинансирования и избавления от кредитов, имеющих кабальные условия.

Банк Первомайский – помогут погасить кредиты в других банках

Предложение от Банка «Первомайский» подойдет тем, кто хочет быстрее «разобраться» с потребительскими кредитами без обеспечения, кредитными карты, овердрафтами других банков.

- Сумма до 1000000 рублей;

- Ставка от 13,55%;

- Срок до 60 месяцев;

- Дополнительные деньги на любые цели.

Требования:

- Гражданство РФ;

- Документ подтверждающий доход, документ об остатке задолженности по договорам, подлежащим рефинансированию.

Важно! Количество рефинансируемых кредитов не ограничено, сумма ежемесячных платежей значительно снижает, выдаются дополнительные денежные средства на любые цели и дебетовая карта в подарок.

Газпромбанк рефинансирование до 7 лет

Тем, кто имеет кредит потребительского характера, обслуживает его без просрочки не менее полугода, и должен будет погашать еще не менее полугода, Газпромбанк предлагает рефинансирование кредитов других банков с соответствующим целевым назначением.

Клиентам гарантируется возможность рефинансирования:

- со сроком до 7-ми лет;

- размером процентов на уровне от 12,25%;

- максимальной суммой до 3 500 000 рублей.

Ставка по процентам находится в зависимости от необходимого для клиента срока возврата. Существенным условием является страхование. Отказ от его выполнения влечет за собой автоматическое увеличение процентов на 0,5 пунктов. Предложения для текущих клиентов могут иметь некоторое отличие от тех условий, которые применяются при сотрудничестве с новыми клиентами.

Выполнить приблизительный расчет общей стоимость получаемого кредита можно с помощью специального калькулятора, размещенного на странице банка в Интернете.

Почта Банк - перекредитование

Оформление кредитов в спешке нередко ведет к обнаружению подводных камней в кредитных договорах, высокой плате за обслуживание займа, что может существенно отразиться на финансовом положении заемщика. Избавиться от таких кредитов можно только путем их полного погашения.

Ускорить погашение можно путем рефинансирования такого кредита. Почта Банк выполняет рефинансирование кредитов других банков, что позволяет не только снизить размер переплаты, но и объединить все имеющиеся обязательства в одно, с применением наиболее лояльных условий возврата.

Банк ориентирован на работу с различными группами населения, уделяя особое внимание такой категории, как пенсионеры. Для них подготовлены специальные программы, позволяющие провести наиболее выгодное рефинансирование.

Стандартная процентная ставка зафиксирована на уровне 12,9%. Окончательные условия объединения обязательств по кредитам определяются индивидуально, в зависимости от информации, полученной из документов клиента.

Бинбанк - понижает ставку в 2018 году

В список банков, готовых к рефинансированию обязательств существующих и потенциальных клиентов, вошел и Бинбанк. Среди предлагаемых условий:

- проценты – от 14,99%;

- период возврата – не более 7 лет;

- сумма – в пределах 2 000 000 рублей;

- обеспечение – отсутствует.

К рефинансированию принимаются кредиты в национальной валюте, при условии выполнения не менее трех платежей и остатком долга от 30 тыс. руб.

Прозрачные условия, простота и надежность банка обеспечивают ему большое количество новых клиентов.

Райффайзенбанк рефинансирование со ставкой 10,5% годовых

Ориентируясь на ипотечное кредитование, Райффайзенбанк проводит рефинансирование ипотечных обязательств, наряду с кредитами без определенного целевого назначения.

При рефинансировании ипотеки применяется ставка в 10,5% (со второго года 9,99%). Клиенты, имеющие иные виды кредитов (кроме тех, которые выданы с целью ведения бизнеса), могут получить новый целевой кредит со ставкой в 17,25 %.

Консультации, касающиеся вопросов рефинансирования, предоставляются любым удобным для клиента способом:

- путем проведения телефонной связи (обращение клиента в call-центр, обратный звонок);

- в онлайн режиме;

- при индивидуальном обращении в отделение банка.

СКБ-Банк - объедини все кредиты в один

У вас есть кредиты с высоким процентом и покупки в рассрочку? Надоело следить за графиком ежемесячных платежей? Объедините кредиты других банков и уменьшите платеж по ним! Рефинансирование потребительских кредитов в СКБ-Банке, отличный способ, чтобы объединить до 10 кредитов и карт в один и платить меньше.

Условия рефинансирования:

- Сумма от 30 000 до 1 300 000 рублей

- Досрочное погашение без ограничений и комиссий

- Фиксированная ставка по кредиту 11,9% в год

- Срок до 60 месяцев

- Обеспечение НЕ ТРЕБУЕТСЯ

- Время рассмотрения заявки от 1 до 2 дней

- Возможно привлечение 1 солидарного заемщика для целей увеличения максимальной суммы кредита

Требования к заемщикам:

- Возраст от 23 до 70 лет

- Гражданство РФ

- Стаж на последнем месте работы не менее 3-х месяцев

Важно! Сумма кредита не может быть менее суммы задолженности по кредитным договорам, подлежащим рефинансированию, плюс 3%. Максимальная сумма кредита зависит от платежеспособности Заемщика, Созаемщика (при наличии). При рефинансировании кредита, открытого в ПАО "СКБ-банк" при определении суммы нового кредита 3 % не добавляются, рефинансированию подлежит только сумма основного долга. Сумма, оставшаяся после рефинансирования, используется Заемщиком на потребительские нужды.

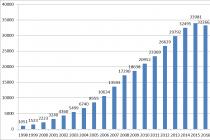

Значения процентных ставок по видам кредитования населения напрямую зависит от уровня инфляции и, как следствие, процентной ставки Центрального Банка. В нашей стране на протяжении отрезка времени с 2013-го по 2017-ый годы произошло резкое колебание этих показателей. В 2013-ом году повышалась ставка ЦБ, которая достигла критической отметки к 2015-ому году – 17%, после чего стала понижаться. К середине 2017-го года это значение приравнивалось к 9% и к концу года должно снизиться до 7,25%.

Такая динамика положительно сказывается на себестоимости Российской валюты. Риски банков снижаются благодаря отсутствию инфляции, так как исчезает вероятность обесценивания выдаваемых кредитов. При этом устанавливаются более низкие процентные ставки по кредитованию и перекредитованию заемщиков. В 2017-ом году большинство банков страны предложили клиентам более выгодные и комфортные условия рефинансирования кредитов, а значит в этот период можно было значительно уменьшить суммы переплат по займам и их погашения в кратчайшие сроки.

В данной статье будут рассмотрены основные условия на рефинансирование потребительского кредита в 2017 году, список банков, предоставляющих данную услугу и имеющих авторитет на рынке банковского кредитования.

Что такое рефинансирование потребительских кредитов

Данная услуга, предоставляемая многими авторитетными банками, дает возможность перекредитования долга на более выгодных условиях. При затруднениях в выплате одного или нескольких займов, клиент обращается в свой или сторонний банк, с целью переоформления задолженности. Организация досрочно погашает кредит и оформляет новый, с продлением сроков выплаты и более «мягкой» процентной ставкой.

Функции рефинансирования потребительского кредита

При погашении задолженности у заемщика может возникнуть ряд трудностей. Связано это может быть с самыми разными личными обстоятельствами, в том числе изменением финансового положения, разводом, потерей близких людей или увольнением с работы.

Рефинансирование оформляется на:

- Погашение потребительского кредита.

- Погашение долгов по кредитной карте.

- Ипотеку.

- Погашение автокредита.

Выяснив, какие банки делают рефинансирование потребительского кредита, и, оформив рефинансирование на приемлемых для него условиях, клиент получает возможность продления срока выплат и снижения процентной ставки по кредиту. Банк же, в свою очередь, - нового клиента и доход от выдаваемых одного или нескольких кредитов.

Выгода при рефинансировании потребительского кредита

Основные преимущества при заключении договора на рефинансирование для потребителя следующие:

- Соединение долгов, в том числе от нескольких банков, в один. Это снижает затраты времени на осуществление выплат и общую сумму нескольких задолженностей.

- Смена валюты. Если по предыдущему кредиту валюта терпит жесткую инфляцию, то клиент может перевести суммы в другую, более устойчивую валюту.

- Переоформление залога. Это позволит освободить недвижимость, находящуюся в залоге по займу и уже распоряжаться ею по собственному усмотрению.

- Снижение финансовой нагрузки, за счет уменьшения сумм ежемесячных выплат.

- Минимизацию рисков увеличения последующих сумм выплат за счет перехода от плавающей процентной ставки к фиксированной.

Какие банки предоставляют программы рефинансирования

Сама методика рефинансирования складывалась в кризисные периоды экономики. Новая система позволила многим должникам, оказавшимся в трудной финансовой ситуации, найти компромиссное решение, выбрав выгодное рефинансирование потребительского кредита. При этом многие банки вводили и развивали программы рефинансирования, что позволяло им находить новые пути взаимодействия с потенциальными клиентами.

Попробуем разобраться, какие банки занимаются рефинансированием потребительского кредита, выделим из них те, которые предоставляют своим клиентам в 2017-ом году лучшие условия. В настоящее время данные программы введены большинством банков, имеющих наибольшую клиентуру. Это одни из главных банковских организаций страны. Они обладают достаточным капиталом, чтобы обезопасить себя от возможных рисков и предоставить своим клиентам оптимальные условия перекредитования.

Альфа-Банк

Данный банк предоставляет достаточно гибкие условия оформления рефинансирования. В зависимости от статуса клиента рассматривается несколько вариантов заключения договора:

- Владельцы зарплатных имеют возможность оформить рефинансирование на сумму до 3 млн. рублей, сроком от 1 до 7 лет.

- Сотрудники организации – до 2 млн. рублей на срок от 1 до 5 лет.

- Стандартные условия - до 1,5 млн. рублей, также на срок до 5 лет.

Отличительной чертой является неизменность нижнего порога процентной ставки для всех клиентов банка - она начинается от 11, 99%. Среди перечисляемых далее, это самые выгодные условия рефинансирования потребительских кредитов. При этом, есть возможность изменения размера ежемесячных выплат за счет смещения общих сроков оформляемого займа.

Отдельно клиенту предоставляется возможность, помимо рефинансирования задолженности, получения некоторой дополнительной суммы, с включением ее в размер общего долга.

Сбербанк

Крупнейший банк России и стран СНГ. Находится под опекой государства. Реализует программу рефинансирования потребительских кредитов на следующих условиях: процентная фиксированная ставка от 12% и 13,5%, в зависимости от размера переоформляемого кредита, который может достигать 3 млн. рублей.

Договор оформляется сроком до 5 лет с возможностью объединения в один 5-ти действующих кредитов. При этом банк предоставляет возможность самостоятельного определения размеров, а в зависимости от них и срока осуществления выплат по кредиту. Клиенты могут оформить дополнительную сумму, которая будет прибавлена к общему долгу без увеличения размеров ежемесячных платежей.

Отдельно банком оговаривается условие – выплаты перечисляются только аннуитетными (равными) платежами, что исключает возможность снижения стоимости услуги рефинансирования за счет постепенного уменьшения процентов от общего долга.

Подробнее о рефинансировании в Сбербанке читайте в нашей .

ВТБ24

Это дочерняя организация международной финансовой группы Банка ВТБ, главным акционером которого является государство - ему принадлежит 61% акций банка. Такая информация о кредиторе позволяет получить общее представление о его высоком уровне стабильности и финансовой устойчивости.

Помимо прочих, Банк ВТБ24 осуществляет розничные операции по рефинансированию населения:

- Процентная ставка от 14% до 17%, при сумме кредита до 600 тыс. рублей.

- От 13,5%, при сумме от 600 тыс. рублей.

Снижение процентных ставок по кредитам произошло в 2017-ом году. Заемщик может объединить до 6 кредитов разных банков. Следует отметить, что данная организация не перекредитовывает займы, оформленные в банках ВТБ, ВТБ Банк Москвы и «Почта Банк». Договор о рефинансировании заключается сроком на 5 лет.

Россельхозбанк

Носит звание одного из крупнейших Российских банков. Официально поддерживается государством, которое является его крупнейшим акционером. Предоставляет выгодные условия рефинансирования потребительских кредитов, некоторыми из которых являются:

- Относительно низкая начальная процентная ставка 11,5%, которая изменяется в зависимости от статуса клиента.

- Высокая максимальная сумма выплат – до 3 млн. рублей (более 750 тыс. - при условии наличия ежемесячных доходов, начисляемых на счета данного банка).

- Длительные сроки рефинансирования - до 5 лет на стандартных условиях и до 7 лет для участников зарплатного проекта.

Одно из основных преимуществ рефинансирования в Россельхозбанке – оформление, помимо аннуитентных платежей, дифференцированных платежей, что при больших суммах долга значительно экономит стоимость услуги. Особое внимание банк уделяет изучению кредитной истории клиентов, их обязательности в плане своевременного внесения ежемесячных выплат.

Росбанк

Является одним из главных банков Российской Федерации по уровню капитала. Предоставляет возможность рефинансирования кредита на сумму до 2 млн. рублей на срок до 5-ти лет. При этом процентная ставка различается в зависимости от категории клиентов:

- Клиенты, получающие зарплату на карты банка - от 12% до 14%.

- Для сотрудников организации - от 13% до 16%.

- Стандартные условия – от 13% до 17%.

Нет возможности рефинансирования ипотеки и автокредита, что является существенным минусом при выборе банка. Перекредитование оформляется только на целевые и нецелевые кредиты, кредитные карты. Отдельно оговаривается возможность снижения процентной ставки при оформлении договора страхования жизни.

Без подтверждения дохода

Если клиент, оформляющий рефинансирование не желает подтвердить доход соответствующими документами, он также может подать соответствующую заявку. При этом следует понимать, что такое решение неминуемо повлечет за собой увеличение процентной ставки по кредиту, либо ряд других мер, значительно осложняющих уплату долга.

Данную услугу предоставляют следующие банки, многие из которых ввели ее только к концу 2016-го года: Сбербанк, Московский Кредитный банк, Росбанк, Россельхозбанк (в случае, если клиент является владельцем ЛПХ), Почта Банк.

Под залог недвижимости

Такой вариант оформления рефинансирования будет оптимальным для потребителей, которые имеют плохую кредитную историю - с фактами просрочек по платежам, задержек на длительные сроки. Также это решение будет оптимальным, если клиент отказывается от предоставления документов, подтверждающих уровень его дохода.

При рефинансировании с залогом банк может минимизировать риски неуплаты предоставляемого кредита за счет возможности изъятия имущества, оформленного залогом займа. В этом случае кредитуемый облагается более низкими процентами по кредиту, ему предоставляются более комфортные условия осуществления выплат.

В частности, рефинансирование под залог осуществляют следующие банки: Тинькофф Банк, Сбербанк – услуга запущена в апреле 2017-го, Альфа-Банк, ВТБ Банк и другие.

Следует учитывать, что может потребоваться оценка закладываемого имущества. В отдельных случаях это ведет за собой увеличение стоимости процедуры оформления кредита. Возможно банк обязует клиента оплатить издержки по оценке и оформлению залога.

Заключение

При оформлении рефинансирования кредита клиенту необходимо тщательно изучить условия предоставления программы банком, проанализировать возможные риски и решить, в каком банке лучше делать рефинансирование потребительских кредитов.

Нельзя сразу определить, где лучшие условия рефинансирования потребительских кредитов и какая кредитная программа будет приемлемой для всех клиентов, т. к. для каждого важны отдельные характеристики сроков внесения и размеров предстоящих выплат. Оптимальным будет решение воспользоваться услугами банка, имеющего поддержку государства, так как они наиболее стабильны в условиях современной экономической ситуации.

В целом, в зависимости от динамики падения и последующего значительного роста экономики страны, в 2017-ом году наблюдается положительное изменение условий программ рефинансирования займов банками. Кредитные организации расширяют спектр предоставляемых услуг. Клиенты получают более выгодные в сравнении с предыдущими годами, условия реструктуризации трудно выплачиваемых кредитов.

Возможность снижения долговой нагрузки интересует большинство заемщиков. Особенно актуально это для потребителей, имеющих несколько кредитов. Один из вариантов выхода из ситуации – оформление нового займа для закрытия действующих . Такая операция получила название рефинансирование.

Выгодно ли рефинансирование кредитов в 2017 году

Программы рефинансирования разделяются на два основных типа в зависимости от целевого назначения перекредитования:

- ссуд .

Выгодное рефинансирование потребительского кредита в 2017 году

В таблице отображены актуальные программы рефинансирования займов потребительского направления, предложенные ведущими кредиторами банковской системы страны.

| Банк | Ставка, от |

Сумма, до (млн р.) |

Срок, до (лет) |

| 15,3 | 1 | 10 | |

| 16 | 1,5 | 15 | |

| 16,5 | 2 | 7 | |

| 17 | 3 | 5 | |

| 17 | 15 | 7 | |

| 17,25 | 5 | 15 | |

| 18 | 1,5 | 5 | |

| 18,5 | 1 | ||

| 20 | 1 | ||

| 20 | 3 | ||

| 20 | 1 | ||

| 21,8 | 1 | ||

| 22 | 1,5 | ||

| 22,5 | 1 | ||

| 22,9 | 1,5 | ||

| 24,9 | 3 | ||

| 24,99 | 1 | 7 |

Условия указанных в таблице предложений предусмотрены для потребителей категории обычных клиентов.

Выгодное рефинансирование кредитов других банков

Условиями большинства продуктов предусматривается возможность рефинансирования сразу нескольких действующих займов сторонних кредиторов. Так по программам Бинбанка и БКС доступно перекрыть до 4-х кредитов.

При правильном подходе процедура рефинансирования дает заемщику возможность:

- выбрать кредитора и оформить новую ссуду на более выгодных условиях;

- уменьшить размер ежемесячных платежей по обязательствам;

- объединить несколько займов в один. Это позволит оптимизировать процесс погашения долговых обязательств, сгруппировав обязательные платежи по нескольким кредитам в один.

Как выгодно рефинансировать кредит: советы

- С целью заемщику изначально необходимо обратиться к своему кредитору. В большинстве случаев, как показывает практика, не желая терять клиента, учреждение готово предложить потребителю пересмотр базовых условий действующего договора либо же провести процедуру по своей программе, если она есть.

- При выборе программы необходимо прежде всего сопоставить затраты на оформление нового и закрытие старого кредита с экономией от понижения процентов. .

- Изначально следует внимательно изучить условия погашения действующего займа. Многими кредиторами предусмотрены как ограничения по срокам преждевременного закрытия, так и всевозможные скрытые/явные комиссии.

- Заемщикам следует также учесть, что процедура перекредитования в большинстве случаев попросту невыгодна, если прошло более половины срока действия рефинансируемого займа.

Сейчас многие банки предлагают рефинансировать кредит на жилье. Новая услуга все популярнее у заемщиков. Их целевой клиент — человек, который взял в кризисные 2014-2015-е годы ипотеку под высокий процент. В то время ставки были очень высокими, примерно 16-20%. В 2017 году после снижения ставки рефинансирования до 9%, банковские организации существенно снизили стоимость ипотечных займов.

В июле мы провели анализ предложений по рефинансированию ипотеки. Наиболее интересными делимся ниже.

Кто может рассчитывать на рефинансирование?

Необходимо понимать, что при подаче заявки банки оценивают платежеспособность клиента заново. Т.е. если у заемщика снизилась зарплата, или он уволился (ушел в декрет), то скорее всего ему откажут.

Важно! Обязательное условие для рефинансирования в большинстве банков — квартира должна быть в собственности. Если дом еще строится и у заемщика на руках только договор долевого участия (ДДУ), то ему практически везде откажут.

Требования к «перезаемщикам»

Во всех банках есть ряд стандартных требований, несоответствие к которым приведет либо к повышению годовой ставки, либо к отказу:

- Возраст от 18 до 50 лет.

- Наличие официальной работы и справки 2-НДФЛ. Справка по форме банка или заявка от индивидуального предпринимателя повысит годовой процент.

- Право собственности на залоговую недвижимость. Договор ДДУ могут принять лишь в нескольких банках.

- Наличие созаемщика. Необязательное пожелание, но в случае низкой официальной зарплаты станет определяющим.

- Отсутствие просрочек по платежам за последние 12 месяцев.

Самые выгодные ставки по рефинансированию ипотеки

| № | Банк | % при рефинансировании | Особенности |

|---|---|---|---|

| 1 | Банк «Открытие» | 10% | Страховка недвижимости и здоровья, справка 2-НДФЛ |

| 2 | Газпромбанк | 10,25% | Страховка недвижимости и здоровья |

| 3 | БинБанк | 10,5% | Ставка при первоначальном взносе от 50%. Можно по ДДУ |

| 4 | РосЕвроБанк | 9,25% | Комиссия 4% |

| 5 | ДельтаКредит | 9,5% | Комиссия 4% |

| 6 | Сбербанк | 10,9% | Страхование жизни и здоровья. Справка 2-НДФЛ |

| 7 | ВТБ24 | 11% | Страхование жизни и здоровья. справка 2-НДФЛ |

| 8 | АбсолютБанк | 10% | При оплате комиссии 2% от кредита. 10,5% без комиссии |

| 9 | Росбанк | 9,5% | Комиссия 4%. Без комиссии — 11% |

| 10 | Тинькофф | 9% | Посредник. занимается подбором ипотеки в других банках |

- Одни из самых низких ставок предлагает РосЕвроБанк — всего 9,25%. Однако, чтобы получить такой процент, нужно заплатить банку комиссию 4% от суммы кредита. Далеко не каждому подойдут такие условия. Похожее предложение у банков ДельтаКредит и Росбанк — 9,5% годовых с комиссией 4%.

- Достаточно простые условия у банка ВТБ24 . Организация предлагает рефинансировать ипотеку под 11% (10,7% для зарплатных клиентов). Максимальная комиссия может составить 1500 руб. за перевод средств в другой банк.

- В Газпромбанке до конца 2017 года действует акция по рефинансированию кредитов на жилье —10,25%. Условия вполне обычные — нужно застраховать как квартиру, так и себя от несчастных случаев и смерти.

- В Бинбанке можно перекредитоваться под 10,5%, если заем будет меньше половины от стоимости недвижимости.

- Банк «Открытие» предлагает рефинансировать ипотеку под 10%. Здесь так же необходимо застраховать как залоговую недвижимость, так и свою жизнь.

В Сбербанке и ВТБ как обычно консервативные условия, без «драконовских» комиссий с небольшими годовыми ставками. Крупнейший банк страны лишь запустил эту услугу.

Подводные камни

- При получении кредита на рефинансирование ипотеки, заемщик не сможет оформить имущественный налоговый вычет, предусмотренный ст. 220 Налогового Кодекса РФ. Таким образом, можно потерять 260 000 и 360 000 рублей вычетов за первое жилье и за банковские проценты.

- Неизбежны дополнительные расходы на оформление документов (в т.ч. нотариуса), комиссии за межбанковский перевод и оформление нового ипотечного займа.

Тем, кто собирается понизить выплаты по кредиту на жилье специалисты рекомендуют не спешить: осенью банкиры ожидают снижения ключевой ставки ЦБ (сейчас она составляет 9%), а в след за ней подешевеет и ипотека.