С.М. Рюмин,

управляющий партнер ООО "Консультационно-аудиторская фирма

"Инвестаудиттраст"

Прекращение договора финансового лизинга из-за неуплаты лизинговых платежей сегодня, к сожалению, не редкость. И с усугублением кризисных явлений эта тенденция неизбежно станет усиливаться. Поэтому нелишним будет ознакомиться с тем, какие налоговые риски несет такой шаг для сторон договора.

Как правило, все договоры лизинга содержат условие о том, что в случае неуплаты лизингополучателем лизинговых платежей лизингодатель имеет право на расторжение договора в одностороннем порядке и изъятие лизингового имущества.

Это полностью согласуется с п. 3 ст. 11, ст. 13 и п. 6 ст. 15 Федерального закона от 29.10.1998 N 164-ФЗ "О финансовой аренде (лизинге)" (ред. от 26.07.2006; далее - Закон о лизинге), предусматривающими, что лизингодатель вправе изъять предмет лизинга у лизингополучателя, если последний нарушит определенные условия договора (досрочное расторжение договора и возврат предмета лизинга).

Как налоговые, так и учетные вопросы данной процедуры недостаточно проработаны. Рассмотрим наиболее сложные из них.

Изъятие предмета лизинга, переданного и не переданного на баланс лизингополучателя

Если лизинговое имущество учитывается на балансе лизингодателя, то вопросов по отражению в учете его изъятия у лизингополучателя не возникает. Как в налоговых, так и бухгалтерских регистрах остаточная стоимость данных основных средств уже отражена и никаких изменений в связи с изъятием не претерпевает.

Однако в случаях, когда объект лизинга был передан на баланс лизингополучателя, все усложняется. Даже для бухгалтерского учета нет четких правил. Дело в том, что утвержденные приказом Минфина России от 17.02.1997 N 15 указания "Об отражении в бухгалтерском учете операций по договору лизинга" (далее - Указания) выпущены очень давно. Они не учитывают многих реалий современной хозяйственной жизни и могут применяться только с учетом определенных и в некоторых частях весьма существенных корректировок.

Так, при досрочном возврате лизингодателю лизингового имущества, учитываемого по договору на балансе лизингополучателя, п. 7 Указаний предусматривает их отражение по остаточной стоимости согласно данным первичных документов лизингополучателя записью:

Д-т 03 "Доходные вложения в материальные ценности" К-т 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Задолженность по лизинговым платежам", - отражен досрочный возврат предмета лизинга на основании акта приема-передачи.

Больше ничего в Указаниях по данному вопросу не сказано. Однако, по нашему мнению, стоимость учтенного возвращенного имущества у лизингодателя должна отличаться от остаточной стоимости по данным лизингополучателя. При этом возникает необходимость скорректировать и сумму не подлежащих к получению доходов будущих периодов (счет 98) и неполученный НДС (счет 76 субсчет "НДС при передаче лизинговых основных средств на баланс лизингополучателя"). Рассмотрим это на условном примере.

Пример

1. Передача объекта в лизинг . Лизингодатель, приобретя объект по заказу клиента лизингополучателя, передает его на баланс последнего. Первоначальная стоимость предмета лизинга - 118 000 руб., в т.ч. НДС - 18 000руб. В бухгалтерском и налоговом учете установлен срок полезного использования - 5 лет (третья амортизационная группа). Ежемесячная сумма лизинговых платежей по условиям договора составляет 11 800 руб., в т.ч. НДС - 1800 руб. Срок договора лизинга - 24 месяца.

В бухгалтерском учете лизингодателя эти хозяйственные операции отражаются следующим образом:

Дт 011 "Основные средства, сданные в аренду" (забалансовый счет) - 100 000 руб. - передано лизингополучателю основное средство;

Дт 90 2 (т.к. в данном случае лизинговые операции являются основными, то используется счет 90, а не 91 (п. 5 ПБУ 9/99 "Доходы организации")) Кт 03 "Доходные вложения в материальные ценности" субсчет 1 "Имущество для сдачи в аренду" - 100 000 руб. - списана первоначальная стоимость объекта лизинга, переданного на баланс лизингополучателя;

Дт 76 "Расчеты с разными дебиторами и кредиторами" субсчет "Задолженность по лизинговым платежам" К-т 90-1 - 283 200 руб. (11 800 руб. х 24 мес.) - отражена сумма задолженности лизингополучателя по лизинговым платежам за два года с НДС (п. 4 Указаний);

Д-т 90-3 К-т 76 "Расчеты с разными дебиторами и кредиторами" субсчет "НДС при передаче лизинговых основных средств на баланс лизингополучателя" - 43 200 руб. (1800 руб. х 24 мес.) - начислен НДС по отложенной выручке;

Д-т 90-2 К-т 98 "Доходы будущих периодов" субсчет "Доходы, полученные в счет будущих периодов " - 140 000 руб. (283 200 - 43200 - 100000) - сформирован доход будущих периодов без НДС как разница между общей суммой лизинговых платежей и стоимостью переданного объекта (п. 4 Указаний с учетом уточнения НДС).

Финансовый результат в бухгалтерском учете нулевой. В налоговом учете ни дохода, ни расхода нет.

2. Поступление лизинговых платежей. По мере поступления лизинговых платежей делаются следующие проводки (п. 6 Указаний):

Дт 51 "Расчетные счета" Кт 76 "Расчеты с разными дебиторами и кредиторами" субсчет "Задолженность по лизинговым платежам" - 11 800 руб. - поступил ежемесячный лизинговый платеж;

Дт 98 "Доходы будущих периодов" субсчет "Доходы, полученные в счет будущих периодов" Кт 90 "Продажи" - 5833 руб. (140 000 руб. : 24 мес.) - признана в качестве выручки ежемесячная часть доходов будущих периодов (п. 6 Указаний).

При таком отражении в составе доходов будет признана только разница, учтенная при передаче имущества в составе доходов будущих периодов, но не выручка:

Дт 76 "Расчеты с разными дебиторами и кредиторами" субсчет "НДС при передаче лизинговых ОС на баланс лизингополучателя" Кт 68 "Расчеты по налогам и сборам" субсчет "Расчеты по НДС" -1800 руб. (43 200 руб.: 24 мес.) - начислен НДС по ставке 18% к уплате с ежемесячного лизингового платежа 11 800 руб.

Для целей исчисления налога на прибыль доходами будет признан лизинговый платеж без НДС в размере 10 000 руб. (11 800 - 1800). В прочих расходах ежемесячно (при равномерном графике) отражаются суммы затрат на приобретение лизингового имущества, переданного на баланс лизингополучателя, в размере 4166,67 руб. (100 000 руб. : 24 мес.). Финансовый результат равен 5833,33 руб. (11 800 - 1800 - 4166,67).

3. Расторжение договора и изъятие предмета лизинга . Допустим, что после уплаты 10 лизинговых платежей из 24 лизингодатель потребовал расторгнуть договор в связи с прекращением поступления лизинговых платежей.

У лизингодателя на счете 76, субсчет "Задолженность по лизинговым платежам", осталась непогашенная дебиторская задолженность по лизинговым платежам с НДС в размере 165 200 руб. (283 200 руб. х 14 мес. : 24 мес. или 11 800 руб. х 14 мес.). По кредиту счета 98 1 числится неполученная сумма будущих доходов без НДС в сумме 81 666,67 руб. (140 000 руб. х 14 мес. : 24 мес.), а по кредиту счета 76, субсчет "НДС при передаче лизинговых ОС на баланс лизингополучателя", - неполученный НДС, начисленный ранее с суммы отраженной выручки от первоначальной передачи на баланс лизингополучателя предмета лизинга, в сумме 25 200 руб. (43 200 руб. х 14 мес.: 24 мес.).

По факту изъятия предмета лизинга лизингодатель в своем учете делает следующие записи:

Кт 011 "Основные средства, сданные в аренду" (забалансовый счет) - 100 000 руб. - возвращено лизингополучателем основное средство;

Дт 98 "Доходы будущих периодов" субсчет "Доходы, полученные в счет будущих периодов" Кт 76 "Расчеты с разными дебиторами и кредиторами" субсчет "Задолженность по лизинговым платежам" - 81 666,67 руб. - списывается не полученный доход в счет уменьшения неполученных лизинговых платежей;

Дт 76 "Расчеты с разными дебиторами и кредиторами" субсчет "НДС при передаче лизинговых ОС на баланс лизингополучателя" Кт 76 "Расчеты с разными дебиторами и кредиторами" субсчет "Задолженность по лизинговым платежам" - 25 200 руб. - списывается неполученный НДС;

Дт 03 "Доходные вложения в материальные ценности" субсчет "Имущество для сдачи в аренду" Кт 76 "Расчеты с разными дебиторами и кредиторами" субсчет "Задолженность по лизинговым платежам" - 58333,33 руб. (165 200 - 81 666,67 - 25 200) - оприходовано основное средство по остаточной стоимости.

Именно эту стоимость предмета лизинга лизингополучателю и не удалось погасить из-за преждевременного прекращения договора: 100 000 руб. (первоначальная стоимость без НДС): 24 мес. х 14 мес. = 58 333,33 руб.

4. Налоговый учет . Какова же будет в этом случае налоговая стоимость досрочно возвращенного основного средства у лизингодателя при возврате его с баланса лизингополучателя? Будет ли она отличаться от полученной бухгалтерской стоимости получаемого назад предмета лизинга? В этой ситуации расход по приобретению имущества, как показано выше, признается по п. 8.1 ст. 272 Налогового кодекса РФ, т.е. учитываются в составе расходов текущего периода в сумме, пропорциональной сумме арендных (лизинговых) платежей, предусмотренных для данного периода. Поскольку не все лизинговые платежи получены, то и не вся сумма расходов на приобретение предмета лизинга будет списана у лизингодателя: за 10 месяцев списано в расход только 41 666,70 руб. (4166,67 руб. х 10 мес.).

Следовательно, несписанная сумма составит 58 333,33 руб. (100 000 руб. - 41 666,70 руб.) или (100 000 руб.: 24 мес. х 14 мес.).

В этом размере лизингодатель и поставит себе на учет возвращенное лизинговое имущество.

Таким образом, при соблюдении предложенной методики бухгалтерского учета у лизингополучателя первоначальная стоимость досрочно возвращаемого на баланс предмета лизинга совпадает в бухгалтерском и в налоговом учете. В примере был рассмотрен равномерный график лизинговых платежей. Однако это равенство не нарушится, если изменить это условие на неравномерный график , при соблюдении налогоплательщиком-лизингодателем п. 6 Указаний, согласно которому суммы доходов будущих периодов списываются пропорционально сумме поступающих лизинговых платежей в их общей сумме, а не равномерно. Именно так, по нашему мнению, и следует понимать фразу п. 6 Указаний о списании по мере поступления лизинговых платежей с дебета счета 98 "Доходы будущих периодов" в кредит счета 90 "Выручка от реализации" : "сумм в части, приходящейся на сумму лизингового платежа".

Судьба НДС с суммы авансового платежа лизингополучателя

Рассмотрим еще один вопрос, теперь уже касающийся НДС, который может возникнуть при досрочном разрыве договора по инициативе лизингодателя из-за нарушения лизингополучателем его существенных условий. Как уже отмечалось выше, на практике широко распространено включение в лизинговый договор условия об авансовом платеже, который может составлять до 30% всей суммы договора. В дальнейшем его сумма будет засчитываться в установленной сторонами пропорции в счет оплаты каждого из периодических лизинговых платежей, предусмотренных помесячным графиком, или какой-то их части.

При этом, согласно правилам гл. 21 НК РФ, с полученного аванса лизингодатель начисляет НДС к уплате в бюджет. В дальнейшем при отражении в составе выручки от реализации сумм причитающихся лизинговых платежей, с них также начисляется НДС, а сумма налога, уплаченная ранее с суммы аванса, относящейся к его части, засчитываемой в счет текущего лизингового платежа, ставится к вычету.

Однако при разрыве договора по вине лизингополучателя условиями договора, как правило, предусматривается, что сумма аванса в его незачтенной части возврату не подлежит и остается в распоряжении лизингодателя. При этом возникает вопрос, что будет с НДС.

Ответ на него будет зависеть от того, какие условия прописаны в договоре. Сумма невозвращаемого аванса может быть охарактеризована в нем как сумма штрафных санкций, подлежащих удержанию с лизингополучателя за нарушение условий договора, как компенсационная сумма или вообще дополнительно не охарактеризована.

В двух последних случаях такая сумма явно будет попадать в налоговую базу (подп. 2 п. 1 ст. 162 НК РФ), как иные суммы, связанные с расчетами за товары (работы, услуги, имущественные права), и с ней будет произведена процедура начисления НДС и его зачета по аналогии с ситуацией реализации.

Если же эти суммы охарактеризованы в договоре как штрафы, возникает более сложная ситуация. Как указал ВАС РФ, суммы штрафных санкций ни в каком случае (кто бы их ни получал - покупатель или продавец) не включаются в налоговую базу по НДС (см., например, постановление Президиума ВАС РФ от 05.02.2008 N 11144/07).

Следовательно, у лизингодателя есть весомые аргументы не начислять НДС с сумм аванса, засчитываемых в его доход как штрафы полученные, хотя Минфин России не соглашается признавать этот очевидный факт, о чем свидетельствуют его недавние письма. Например, в письме от 24.10.2008 N 03-07-11/344 Минфин России указывает: "По нашему мнению, суммы штрафных санкций, полученные лизингодателем от лизингополучателя, связаны с оплатой услуг финансовой аренды. Поэтому указанные суммы следует включать в налоговую базу по налогу на добавленную стоимость".

Однако в случае неначисления НДС с данной штрафной санкции возникают вполне реальные проблемы с возможностью принять к вычету ранее начисленные с аванса суммы данного налога. В результате неначисление НДС со штрафа может не дать лизингодателю никакого экономического эффекта. Напомним, что согласно п. 5 ст. 171 НК РФ "вычетам подлежат суммы налога, исчисленные продавцами и уплаченные ими в бюджет с сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), реализуемых на территории Российской Федерации, в случае изменения условий либо расторжения соответствующего договора и возврата соответствующих сумм авансовых платежей". Как видно, рассматриваемый случай - удержание аванса в счет зачета его в уплату причитающегося штрафа - не является прямо указанным основанием для вычета.

Но можно доказать право на вычет, если налогоплательщик документально подтвердит, что аванс возвращен путем одностороннего зачета в счет уплаты лизингополучателем штрафа за нарушение условий договора. По нашему мнению, прекращение обязательства по возврату аванса путем его зачета правомерно рассматривать как выполнение требуемого законодательством условия о возврате суммы аванса.

Лизинг - популярная форма финансирования капвложений. Ведь без понесения существенных по сравнению со стоимостью имущества единовременных затрат лизингополучатель, заключив с лизингодателем договор лизинга и уплачивая лизинговые платежи, получит во временное владение и пользование необходимое имущество (ст. 2 Федерального закона от 29.10.1998 № 164-ФЗ).

Как вести бухгалтерский учет лизингополучателю, если объект учитывается на балансе одной или другой стороны договора, покажем на примерах в нашей консультации.

Проводки по лизингу, если имущество на балансе лизингодателя: пример

Представим по лизингу типичные проводки у лизингополучателя, если объект числится на балансе лизингодателя, на следующем примере.

В соответствии с договором лизинга объект основных средств передается лизингополучателю сроком на 5 лет. Общая сумма лизинговых платежей за этот период составляет 3 540 000 рублей, в т.ч. НДС 18%. Платежи по договору производятся ежемесячно.

Договором лизинга также предусмотрено, что по окончании его срока действия объект выкупается лизингополучателем по выкупной стоимости 34 220 рублей, в т.ч. НДС 18%.

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Лизинговое имущество поставлено на учет за балансом | 001 «Арендованные основные средства» | 3 540 000 | |

| Перечислен ежемесячный лизинговый платеж (3 540 000 / 60) | 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» | 51 «Расчетные счета» | 59 000 |

| Учтен ежемесячный лизинговый платеж (59 000 * 100/118) | 20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и др. | 50 000 | |

| Учтен НДС в части лизингового платежа (50 000 * 18%) | 19 «НДС по приобретенным ценностям» | 76, субсчет «Задолженность по лизинговым платежам» | 9 000 |

| Принят к вычету НДС по лизинговому платежу | 19 | 9 000 | |

| ………… | |||

| Списано лизинговое имущество с забалансового учета в связи с окончанием срока действия договора лизинга | 001 «Основные средства» | 3 540 000 | |

| 60 «Расчеты с поставщиками и подрядчиками» | 51 | 34 220 | |

| Принято к учету лизинговое имущество по выкупной стоимости в составе МПЗ | 10 «Материалы» | 60 | 29 000 |

| Учтен НДС с выкупной стоимости имущества | 19 | 60 | 5 220 |

| Принят к вычету НДС с выкупной стоимости | 68 «Расчеты по налогам и сборам» | 19 | 5 220 |

Проводки по лизингу, если имущество на балансе лизингополучателя: пример

Представим бухгалтерский учет лизинга на балансе лизингополучателя (проводки) на рассмотренном выше примере, дополнив его информацией о том, что амортизация по лизинговому имуществу начисляется линейным способом.

| Операция | Дебет счета | Кредит счета | Сумма, руб. |

|---|---|---|---|

| Принят к учету объект лизинга (3 540 000 * 100 / 118) | 08 «Вложения во внеоборотные активы» | 3 029 000 | |

| Предъявлен НДС лизингодателем | 19 | 76, субсчет «Арендные обязательства» | 545 220 |

| Объект принят к учету в составе основных средств | 01 «Основные средства», субсчет «Имущество в лизинге» | 08 | 3 029 000 |

| Перечислен лизинговый платеж (3 540 000 / 60) | 76, субсчет «Задолженность по лизинговым платежам» | 51 | 59 000 |

| Учтен ежемесячный лизинговый платеж | 76, субсчет «Арендные обязательства» | 76, субсчет «Задолженность по лизинговым платежам» | 59 000 |

| Принят к вычету НДС в части лизингового платежа | 68 | 19 | 9 000 |

| Начислена ежемесячная амортизация (3 029 000 / 60) | 20, 26, 44 и др. | 02 «Амортизация основных средств», субсчет «Имущество в лизинге» | 50 483 |

| ………… | |||

| Отражена задолженность по выкупной стоимости лизингового имущества | 76, субсчет «Арендные обязательства» | 34 220 | |

| Перечислена выкупная стоимость лизингового имущества | 76, субсчет «Задолженность по выкупу имущества» | 51 | 34 220 |

| Объект основных средств переведен из арендованных в собственные | 01, субсчет «Собственные основные средства» | 01, субсчет «Имущество в лизинге» | 3 029 000 |

| Отражена амортизация по лизинговому имуществу, перешедшему в собственность лизингополучателя | 02, субсчет «Имущество в лизинге» | 02, субсчет «Собственные основные средства» | 3 029 000 |

Пользуйтесь на здоровье

Объект лизинга может учитываться как на балансе лизингодателя, так и на балансе лизингополучателя (ст. 31 Федерального закона от 29.10.98 № 164-ФЗ «О финансовой аренде (лизинге)»). Кто именно будет вести учет имущества, стороны устанавливают в договоре. Рассмотрим, как отражается в бухгалтерском и налоговом учете передача лизингового имущества при условии, что имущество в период действия договора учитывается на балансе лизингополучателя.

Пример.

ООО «Бриз» приобрело для передачи в лизинг основное средство. Его стоимость составила 700 000 руб., а срок полезного использования - 7 лет (84 мес.). В мае 2004 года объект передан ООО «Космос» в лизинг сроком на 4 года. По условиям договора основное средство учитывается на балансе лизингополучателя и по окончании срока действия договора переходит в его собственность. В сентябре 2005 года договор лизинга расторгнут досрочно, и объект возвращен лизингодателю. Для упрощения примера мы не будем рассматривать начисление лизинговых платежей и НДС.

Покупку основного средства для передачи в лизинг бухгалтер ООО «Бриз» отразил так:

Дебет 08 Кредит 60 700 000 руб.

- отражена стоимость объекта;

Дебет 03 Кредит 08 700 000 руб.

- принят к учету объект для передачи в лизинг.

Затем основное средство передается на баланс лизингополучателя. В учете ООО «Бриз» записи будут следующими:

Дебет 91-2 Кредит 03

700 000 руб.

- списана в расходы стоимость оборудования, переданного на баланс лизингополучателя;

Дебет 011 700 000 руб.

- отражена за балансом стоимость переданного основного средства.

Как видим, в бухгалтерском учете стоимость переданного основного средства сразу отражается и в доходах, и в расходах. В налоговом учете этого не происходит. Доход будет возникать по мере поступления лизингового платежа. А расход в виде первоначальной стоимости лизингового имущества возникнет лишь после перехода права собственности на него к лизингополучателю (ст. 39 НК РФ). В результате возникнут две временные разницы:

Дебет 09 Кредит 68 168 000 руб.

(700 000 руб. 5 24%)

- отражен отложенный налоговый актив (ОНА);

Дебет 68 Кредит 77 168 000 руб.

(700 000 руб. 5 24%)

- отражено отложенное налоговое обязательство (ОНО).

При получении лизингового платежа часть ОНО будет погашаться. А ОНА закроется после перехода права собственности на имущество к лизингополучателю:

Дебет 77 Кредит 68 3500 руб.

(168 000 руб. : 48 мес.)

- погашена часть ОНО.

В налоговом учете ежемесячным доходом лизингодателя будет весь лизинговый платеж (20 000 руб.). А в бухгалтерском признается часть доходов будущих периодов, приходящаяся на каждый месяц:

Дебет 98 Кредит 90-1

5416,66 руб.

(260 000 руб. : 48 мес.)

- признан ежемесячный доход от лизинга.

В учете ООО «Космос» проводки по получению лизингового имущества и перечислению платежа будут следующие:

Дебет 08 Кредит 76 700 000 руб.

- получено лизинговое имущество;

Дебет 01 Кредит 08 700 000 руб.

- учтен в составе основных средств предмет лизинга.

Ежемесячно лизингополучатель будет делать следующую запись:

Дебет 20 Кредит 02 8333,33 руб.

(700 000 руб. : 84 мес.)

- начислена амортизация.

Учтем последствия

По окончании срока договора право собственности на лизинговое имущество переходит к лизингополучателю. Все расчеты закрываются.

Но если договор расторгается досрочно, возникает масса вопросов.

Во-первых, надо ли включать в доход лизингодателя стоимость возвращенного предмета лизинга? Нет, делать этого не нужно. Ведь возвращается имущество, право собственности на которое оставалось у лизингодателя. И независимо от того, на чьем балансе учитывалось имущество в течение срока действия договора лизинга, оно продолжает быть собственностью лизингодателя (п. 1 ст. 11 Федерального закона № 164-ФЗ).

Во-вторых, нужно ли лизингодателю восстанавливать НДС, принятый к вычету при покупке лизингового имущества? На наш взгляд, не надо. Ведь досрочное расторжение договора лизинга вовсе не означает, что основное средство не будет впоследствии использоваться в облагаемых НДС операциях. Лизингополучатель вполне может использовать его в собственной деятельности или снова передать в лизинг.

Верните немедленно!

Вновь перейдем к нашей ситуации и рассмотрим, как отразить в бухгалтерском учете возврат лизингового имущества. Его остаточная стоимость за время использования составит 575 000,05 руб. ((700 000 руб. - - 8333,33 руб.) 5 15 мес.). Начнем с лизингополучателя. Записи в учете ООО «Космос» будут такими:

Дебет 01 субсчет «Выбытие

основных средств»

Кредит 01 700 000 руб.

- списана первоначальная стоимость лизингового имущества;

Дебет 02 Кредит 01 субсчет

«Выбытие основных средств»

124 999,95 руб.

(8333, 33 руб. 5 15 мес.)

- списана начисленная амортизация;

Дебет 01 субсчет «Выбытие

основных средств» Кредит 76

575 000,05 руб.

- возвращен предмет лизинга;

Дебет 76 Кредит 91-1

124 999,95 руб.

- учтена во внереализационных доходах начисленная амортизация по лизинговому имуществу.

Итогом последней проводки станет возникновение постоянного налогового актива (ПБУ 18/02 «Учет расчетов по налогу на прибыль»):

Дебет 68 Кредит 99

29 999,99 руб.

(124 999,95 руб. 5 24%)

- отражен ПНА.

Рассмотрим, как учитывать возврат лизингового имущества лизингодателю. Бухгалтер ООО «Бриз» сделает такие проводки:

Дебет 76 Кредит 91-1

575 000,05 руб.

- отражен долг за лизингополучателем;

Дебет 03 Кредит 76

575 000,05 руб.

- учтен предмет лизинга на балансе лизингодателя;

Кредит 011 700 000 руб.

- списано с забалансового счета лизинговое имущество.

Кроме этих записей нужно сделать еще несколько проводок. Ведь, как мы уже отметили, в бухгалтерском учете стоимость возвращенного имущества включается в доходы, а в налоговом - нет. В результате возникнет постоянный налоговый актив в сумме 138 000,01 руб. (575 000,05 руб. 5 5 24%). Кроме этого погашается отложенное налоговое обязательство на сумму 164 500 руб. (168 000 - 3500). Также нужно списать отложенный налоговый актив (168 000 руб.) на счет прибылей и убытков, поскольку объект, по которому он был начислен, выбыл (п. 17 ПБУ 18/02).

С.В. Князева, эксперт «УНП»

Расторжение договора лизинга осуществляется в порядке и на основаниях, предусмотренных гражданским законодательством. Инициатором может быть любая сторона: и лизингодатель, и лизингополучатель.

Специфика договора

В соответствии со статьей 15 Федерального закона №164-ФЗ «О финансовой аренде», в договоре могут быть обозначены условия, которые считаются бесспорным и очевидным нарушением обязательств. Такие обстоятельства приводят к расторжению контракта и изъятию арендуемого имущества. Таким образом, стороны по обоюдному согласию могут сами определять основания прекращения договора.

При расторжении контракта лизингополучатель возвращает арендуемое имущество в исходном состоянии, при этом учитывается нормальный износ или износ, обусловленным договором (статья 17 ФЗ №164).

Если имущество не возвращено или возвращено не в установленный срок, лизингодатель может потребовать денежную компенсацию за просрочку. Если предусмотрена неустойка, убыток взыскивается в полном размере сверх неустойки.

Важный момент: реорганизация лизинговой компании, равно как и смена собственника имущества не влекут за собой изменение или прекращение договора.

Должные основания

Договор расторгается по соглашению сторон или в одностороннем порядке по письменному заявлению одной из сторон на основаниях, предусмотренных законом и соглашением.

В одностороннем порядке договор расторгается по решению суда по следующим основаниям:

- существенное нарушение условий соглашения другой стороной, повлекшее для другой стороны крупный ущерб (сторона лишается того, на что рассчитывала при подписании соглашения);

- другие случаи, предусмотренные гражданским законодательством, прочими нормативно-правовыми актами или соглашением (пункт 2 статьи 450 Гражданского кодекса).

Лизингодатель может расторгнуть договор по следующим причинам:

- лизингополучатель больше двух раз не производит в установленный срок платежи;

- лизингополучатель без уведомления лизингодателя передает имущество третьей стороне в сублизинг;

- лизингополучатель выполняет в отношении имущества действия, ухудшающие эксплуатационные и качественные свойства;

- лизингополучатель в течение обусловленного срока не устраняет нарушения, указанные лизингодателем в письменном уведомлении;

- лизингополучатель не осуществляет капремонт имущества в определенный договором срок.

Лизингополучатель может разорвать соглашение в следующих случаях:

- лизингодатель не передает имущество в установленный договором срок (просрочка допущена в силу обстоятельств, за которые ответственен лизингодатель);

- лизингодатель не осуществляет капремонт в определенный соглашением срок, если на него возложено такое обязательство;

- имущество не является пригодным для использования в силу обстоятельств, не связанных с лизингополучателем.

Видео: Одностороннее расторжение

Расторжение договора лизинга

Договор лизинга прекращается в плановом порядке (истечение срока аренды) или досрочно по инициативе одной из сторон. В первом случае имущество возвращается лизинговой компании или приобретается арендатором в собственность.

Для выкупа имущества лизингополучатель должен произвести все платежи, погасить долги, штрафы и пени, если они имеются. Помимо этого иногда оплачивается выкупная стоимость арендуемого имущества.

Контракт может предусматривать досрочное прекращение договора по инициативе арендатора – досрочное приобретение предмета лизинга.

Инициатором расторжения может быть лизингодатель, если арендатор допускает грубые нарушения условий соглашения (не вносит ежемесячные платежи, не исполняет обязательства по содержанию имущества и т. д.).

Договор лизинга также утрачивает свою силу (расторгается) в случае утраты или полной гибели имущества.

По инициативе лизингополучателя

Договор может предусматривать право арендатора на досрочный выкуп предмета лизинга. При этом существуют ограничения, когда процедура становится возможной только через определенный промежуток времени (обычно через полгода-год с момента свершения сделки).

В некоторых случаях досрочный выкуп сопровождается внесением всей суммы платежей по договору до окончания его срока (включая проценты за будущий период). Допускается вариант, когда арендатор выплачивает долг без учета будущих процентов, либо вносит некоторую сумму свыше (в % от стоимости имущества, в % за несколько периодов и т. д.).

Некоторые лизинговые компании предоставляют график выкупа, где прописаны суммы досрочного выкупа для каждого из периодов. Если стоимость досрочного выкупа не определена, предусмотрено дополнительное согласование этого платежа.

Договор может предусматривать частичное погашение стоимости имущества с перерасчетом графика платежей.

По инициативе лизингодателя

При нарушении лизингополучателем существенных условий соглашения (невнесение платежей, нарушение условий эксплуатации имущества и т. д.) лизинговая компания вправе изъять имущество у арендатора.

Договор должен включать полный список оснований для прекращения сделки по инициативе лизингодателя, а также порядок произведения расчетов.

В документе следует указать, что при прекращении договора и изъятии предмета лизинга лизинговая компания переводит деньги, полученные от продажи имущества, в счет покрытия долга арендатора, а также расходов и убытков, сопряженных со сделкой.

Оставшиеся деньги могут быть перечислены арендатору, если стоимость имущества на момент его реализации существенно превысила долг перед компанией.

В одностороннем порядке

Односторонний отказ от исполнения условий соглашения производится лизингодателем без судебного разбирательства. Досрочное прекращение договора по его инициативе, наоборот, осуществляется только через суд.

Если договор расторгает суд, соглашение признается недействительным с момента вступления в силу соответствующего судебного решения. В случае одностороннего отказа от исполнения условий соглашения таким моментом является получение арендатором уведомления о расторжении контракта.

Основания для расторжения договора в одностороннем порядке не исчерпываются случаями несоблюдения сторонами своих обязательств. Односторонний отказ может быть обусловлен другими причинами, предусмотренными законодательством или контрактом.

Основания для одностороннего отказа со стороны лизинговой компании:

- невнесение арендатором платежей в установленные сроки;

- выступление арендатора в качестве ответчика в суде в случае разрешения имущественного спора;

- наличие у арендатора долгов по обязательным бюджетным взносам;

- процедура реорганизации или ликвидации арендатора;

- арест имущества арендатора и т. д.

Основания для одностороннего отказа со стороны лизингополучателя:

- переход права собственности на имущество к третьему лицу;

- неуведомление арендатора о правах третьего лица на имущество;

- имущество оказалось непригодным для использования и т. д.

В связи с гибелью предмета

Если соглашением не установлено иное, утрата имущества по вине арендатора не освобождает его от финансовых обязательств. Таким образом, платежи он все равно должен внести.

Лизингополучатель несет ответственность за сохранность имущества от всех видов ущерба (гибель, порча, хищение, поломка и проч.). Обязательное условие у всех лизинговых организаций – страхование имущества на время сделки. Обязательство по страхованию возлагается на арендатора или лизингодателя.

В случае гибели имущества страховой компенсации может не хватить на покрытие убытков. Недостающую сумму компенсирует лизингополучатель.

До передачи предмета

Если соглашение было расторгнуто до передачи имущества арендатору, необходимо тщательно проанализировать условия договора. Проверить, предусмотрены ли сторонами ситуации, когда лизингодатель обязан вернуть арендатору сумму полученного аванса.

Так, например, стороны могут урегулировать отношения на случай, если контракт будет разорван вследствие нарушений со стороны продавца имущества.

Если в договоре, утратившем силу до передачи имущества, не обозначены условия возвращения аванса (или эти условия уже реализованы), суд, скорее всего, взыщет с компании сумму аванса.

Возврат лизинговых платежей

При расторжении соглашении определяется сумма закрытия сделки.

Что обязан выплатить арендатор:

- неуплаченная сумма лизинговых платежей с пенями;

- остаточная стоимость имущества на момент прекращения договора (если предусмотрен выкуп);

- неустойка.

Что обязан выплатить лизингодатель:

- авансовый платеж (если предусмотрен контрактом);

- неустойка.

Образец соглашения

Форма соглашения о расторжении договора лизинга законом не установлена. Но пример можно скачать .

Так или иначе, в документе указываются следующие сведения:

- номер, дата документа;

- наименование сторон;

- условия прекращения обязательств сторон;

- дата прекращения соглашения;

- сроки внесения платежей;

- реквизиты сторон.

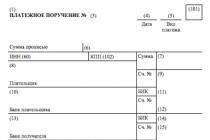

Бухгалтерский учет

С точки зрения бухучета арендуемое имущество может быть записано как на баланс лизингодателя, так и на баланс арендатора. Поэтому в контракте всегда указывается балансодержатель имущества.

Если предусмотрен выкуп, предмет лизинга учитывается на балансе арендатора по цене, прописанной в договоре. Первоначальная цена имущества списывается через амортизационные платежи.

Что касается авансовых платежей, то они не учитываются в составе налоговых и бухгалтерских затрат арендатора до момента, пока эта сумма не будет учтена в счет текущих лизинговых выплат.

Порядок зачета авансовых платежей указывается в тексте договора или в приложении.

Судебная практика

Как показывает арбитражная практика, чаще всего стороны не доводят спор до суда. Распространенное основание прекращения соглашения – передача арендатором прав по договору, совершенная с нарушением условий контракта (предоставление имущества в сублизинг, безвозмездное использование и т. д.).

Нередко расторжение соглашения через суд происходит по причине неуплаты арендатором предусмотренных платежей. По закону, лизинговая компания вправе потребовать расторжение контракта через суд в случае невнесения арендатором платежей более двух раз подряд.

Право требовать расторжение через суд возникает у компании только после письменного уведомления арендатора, в котором содержится предупреждение о необходимости исполнения обязательства в разумные сроки.

Расторжение договора лизинга возможно в нескольких случаях: по инициативе одной или другой стороны, а также по их обоюдному согласию. В любом случае должны быть произведены все необходимые платежи, а также составлено соглашение о расторжении контракта.