При оценке кредитоспособности заемщика как юридического лица могут быть использованы различные методы. Наиболее распространенными из них являются оценки на основе: системы финансовых коэффициентов; анализа денежных потоков; анализа делового риска. Каждый из указанных способов имеет свои особенности, достоинства и недостатки.

При оценке кредитоспособности на основе системы финансовых коэффициентов в мировой практике применяются пять групп коэффициентов: ликвидности; эффективности (оборачиваемости); финансового левериджа; прибыльности; обслуживания долга. Данный метод оценки кредитоспособности можно использовать как при оценке кредитного риска так и банковских структур.

Рассматриваемые финансовые коэффициенты могут рассчитываться на основе фактических отчетных данных или прогнозных величин на планируемый период. В зарубежной практике фактические показатели берутся как минимум за три года. В этом случае основой расчета коэффициентов кредитоспособности являются средние за год (квартал, полугодие,

месяц) остатки запасов, дебиторской и кредиторской задолженности, средств в кассе и на счетах в банке, размер уставного фонда, собственного капитала и так далее.

В условиях нестабильной экономики, высоких темпов инфляции фактические показатели за прошлые периоды не могут являться единственной базой оценки способности клиента погасить свои обязательства, включая ссуды банка, в будущем. Эти рассчитываемые коэффициенты отражают положение дел в прошлом, да и то лишь в отношении некоторых сторон деятельности предприятий - в основном в части движения оборотных средств. Кроме того, они не учитывают многих факторов: репутацию заемщика, перспективы и особенности экономической конъюнктуры, в том числе выпускаемой продукции, а также других факторов. В этом случае должны использоваться либо прогнозные данные для расчета коэффициентов, либо рассматриваемый способ оценки кредитоспособности предприятия дополнится другими.

Недостатки данного метода преодолеваются при использовании метода анализа денежных потоков клиента, поскольку определяется чистое сальдо различных его поступлений и расходов (притока и оттока средств) за определенный период, равный минимум трем годам. При этом принято устойчивое превышение притока над оттоком средств клиента считать свидетельством его финансовой устойчивости, следовательно, и кредитоспособности.

Анализ денежного потока позволяет сделать вывод о слабых местах управления предприятием. Например, отток средств может быть связан с управлением запасами, расчетами, финансовыми платежами. Выявление слабых мест менеджмента используется для разработки условий кредитования, отраженных в кредитном договоре. Например, если основным фактором оттока средств является излишнее отвлечение средств в расчеты, то "положительным" условием кредитования клиента может быть поддержание оборачиваемости дебиторской задолженности в течение всего срока пользования ссудой на определенном уровне.

Для решения вопроса о целесообразности и размере выдачи ссуды на относительно длительный срок анализ денежного потока делается не только на основе фактических данных за истекшие периоды, но и на основе прогнозных данных на планируемый период. Фактические данные используются для оценки прогнозных данных.

Фактически же данный способ рассчитан лишь на кредитовании обеспечения текущего функционирования предприятия, поскольку при инвестиционном кредитовании период времени между оттоком инвестируемых средств иих материализацией в виде увеличения притока средств может быть весьма продолжительным. Систему рисков, существующую при инвестиционном кредитовании предприятий, этот метод также не учитывает.

Следует отметить, что метод оценки кредитоспособности на основе анализа делового риска не лишен недостатков двух предыдущих методов. Для этого метода деловой риск связан с прерывностью процесса кругооборота оборотных средств, возможностью не завершить этот кругооборот эффективно. Поэтому он учитывает следующие основные факторы делового риска:

Надежность поставщиков;

Диверсифицированность поставщиков;

Сезонность поставок;

Длительность хранения сырья и материалов;

Наличие складских помещений и необходимость в них;

Порядок приобретения сырья и материалов;

Экологические факторы;

Мода на сырье и материалы;

Уровень цен (доступность для заемщика) на приобретаемые ценности и их транспортировку;

Соответствие транспортировки характеру груза;

Ввод ограничений на вывоз и ввоз импортного сырья и материалов.

Деловой риск связан также с недостатками законодательной основы для совершения и завершения кредитуемой сделки, а также со спецификой отрасли заемщика.

В условиях экономической нестабильности анализ делового риска в момент выдачи ссуды существенно дополняет оценку кредитоспособности клиента на основе финансовых коэффициентов, которые рассчитываются на основе средних фактических данных истекших отчетных периодов.

В последние десятилетия в западных банках разрабатываются методы оценки качества потенциальных заемщиков с помощью разного рода статистических моделей. Цель состоит в том, чтобы создать стандартные подходы для объективной характеристики заемщика, найти числовые критерии для разделения будущих клиентов на надежных и ненадежных, подверженных риску банкротства. Примером такой модели может служить "модель Зета", разработанная группой американских экономистов в конце 7О-хгг. и применяемая банками в кредитном анализе. Модель предназначена для оценки вероятности банкротства фирмы. Значение ключевого параметра "Z" определяется с помощью уравнения, переменные которого отражают некоторые характеристики анализируемой компании: ее ликвидность, скорость оборота капитала ит.д. Если значение коэффициента превышает определенную пороговую величину, то фирма зачисляется в разряд надежных, если же оно ниже критической величины, то значит финансовое положение такого предприятия внушает опасения и выдавать кредит ей не рекомендуется.

Расчет "Z-счета" (Е. Альтмана) осуществляется по формуле

Значения Z-счета: 1,8 и меньше вероятность банкротства очень высокая, от 1,81 до 2,7 - высокая, от 2,8 до 2,9 -банкротство возможно, 3,0 и выше- вероятность банкротства очень низкая.

Во многих странах Z-счет используется не только для предсказания банкротства, но и для того, чтобы выяснить, не должна ли компания сократить свои расходы.

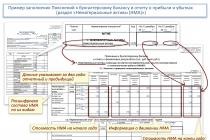

Методика оценки кредитоспособности заемщика базируется на анализе количественных показателей с учетом определенных банком качественных характеристик, которые могут в той или другой мере повлиять на выполнение заемщиком обязательств по кредиту, с определением уровня их вероятного влияния на соблюдение условий договора кредита путем установления оптимальных значений для каждого из показателей. Показатели оценки кредитоспособности заемщика - юридического лица приведены на рис. 9.4.

Рис. 9.4. в

В процессе оценки кредитоспособности заемщика

Платежеспособность (коэффициенты мгновенной, текущей и общей ликвидности);

Финансовую устойчивость (коэффициенты маневренности собственных средств, соотношение привлеченных и собственных средств);

Объем реализации;

Обороты по счетам (соотношение поступлений на счета заемщика и суммы кредита, наличие счетов в других банках, наличие картотеки неплатежей

В динамике);

Состав и динамика дебиторско-кредиторской задолженности (за последний отчетный и текущий года);

Себестоимость продукции (в динамике);

Прибыли и убытки (в динамике);

Рентабельность (в динамике).

Кроме этих количественных показателей банк может использовать и дополнительные показатели с целью получения более полного представления об особенностях деятельности клиента и определения вероятности погашения им задолженности по кредиту.

Следует отметить, что среди рекомендованных Национальным банком количественных показателей оценки кредитоспособности заемщика - юридического лица, такой показатель, как себестоимость продукции, для банка не имеет самостоятельного значения, поскольку косвенно учитывается при исчислении размера чистой прибыли и влияет на показатели рентабельности. Поэтому во время анализа кредитоспособности заемщика этот показатель анализируется очень редко.

Источником информации для оценки финансового состояния заемщиков - юридических лиц является финансовая и статистическая отчетность, которая подается в банк вместе с кредитной заявкой (см. тему 8).

Таким образом, анализ количественных показателей кредитоспособности (анализ финансового состояния) заемщика - юридического лица осуществляется по следующим показателям.

1. Платежеспособность заемщика определяется по таким показателям:

1.1. Коэффициент мгновенной ликвидности (КЛХ) характеризует то, как быстро краткосрочные обязательства могут быть погашены высоколиквидными активами:

![]()

где Ав - высоколиквидные активы, к которым принадлежат денежные средства, их эквиваленты и текущие финансовые инвестиции;

Зп - текущие (краткосрочные) обязательства, состоящие из краткосрочных кредитов и расчетов с кредиторами.

Оптимальное теоретическое значение показателя КЛ1 должна быть не менее 0,2.

1.2. Коэффициент текущей ликвидности (КЛЛ характеризует возможность погашения краткосрочных обязательств в установленные сроки:

где Ал - ликвидные активы, состоящие из высоколиквидных активов, дебиторской задолженности и полученных векселей.

Оптимальное теоретическое значение показателя КЛг должно быть не менее 0,5.

1.3. Коэффициент общей ликвидности (КЛВ) характеризует то, насколько объем краткосрочных обязательств и расчетов можно погасить за счет всех ликвидных активов:

где Ао - оборотные активы.

Оптимальное теоретическое значение показателя КЛг должно быть не меньше чем 2.

2. Финансовая устойчивость заемщика определяется по таким показателям:

2.1. Коэффициент маневренности собственных средств (КМ) характеризует степень мобильности использования собственных средств:

где Вк - собственный капитал предприятия, Ан - необоротные активы.

Оптимальное теоретическое значение показателя КМ должно быть не менее 0,5.

2.2. Коэффициент финансовой независимости (/Гфя) - характеризует степень финансового риска:

где Зк - привлеченные средства предприятия (долгосрочные и текущие обязательства).

Оптимальное теоретическое значение показателя Яфн должно быть не менее 0,2.

2.3. Коэффициент соотношения привлеченных и собственных средств (Кп):

Оптимальное теоретическое значение показателя К должно быть не меньше чем 1.

2.4. Коэффициент обеспечения собственными оборотными средствами (К):

Оптимальное теоретическое значение показателя должно быть не менее 0,2.

3. Во время анализа деловой активности предприятия рассчитаны значения показателей анализируются в динамике (уменьшение или увеличение).

3.1. Коэффициент оборачиваемости активов(Оь):

![]()

где ЧД - чистый доход; А-активы.

3.2. Коэффициент оборачиваемости собственного капитала (Оик):

![]()

3.3. Коэффициент оборачиваемости дебиторской задолженности (0т):

![]()

где Дз - дебиторская задолженность.

3.4. Коэффициент оборачиваемости текущей задолженности

![]()

4. Рентабельность заемщика определяется на основании следующих показателей:

4.1. Рентабельность собственного капитала (Рвк)"

![]()

где ЧП - чистая прибыль.

4.2. Рентабельность продаж (Рп):

![]()

4.3. Рентабельность активов (Ра):

![]()

Приведенные показатели рентабельности не имеют установленных нормативных значений. Как правило, критерии их оценки предприятие устанавливает самостоятельно, в зависимости от собственных требований или с учетом среднеотраслевого значения. Положительной тенденцией является рост показателей рентабельности в динамике.

5. Анализ денежных потоков заемщика должен осуществляться с учетом такого показателя, как соотношение чистых поступлений на все счета заемщика (К) (в том числе открытые в других банках) к суммы кредита и процентов по ним с учетом срока действия кредитного соглашения (для краткосрочных кредитов), а для заемщиков, получивших кредит в иностранной валюте, - с учетом изменения валютного курса:

где - среднемесячные поступления на счета заемщика на протяжении трех последних месяцев (за исключением кредитных средств);

п - количество месяцев действия кредитного соглашения;

Зм - ежемесячные условно-постоянные обязательства заемщика (административно-хозяйственные расходы и пр.);

3. - налоговые платежи и сумма других обязательств перед кредиторами, которые должны быть уплачены из счета заемщика, кроме сумм обязательств, срок погашения которых превышает срок действия кредитного соглашения (по данным последнего баланса);

Ск - сумма кредита и проценты по нему (по кредитам в иностранной валюте эта сумма принимается к расчету с учетом изменения валютного курса).

Для заемщиков, деятельность которых имеет сезонный характер производства, среднемесячная сумма поступлений определяется за 12 мес.

Оптимальное теоретическое значение показателя К должно быть не меньше чем 1,5.

Необходимым и важным дополнением к процедуре анализа количественных показателей финансового состояния заемщика е анализ качественных (субъективных) характеристик его деятельности, а именно:

О кредитной истории заемщика;

Наличии задолженности по кредитам в других банках;

Периода функционирования заемщика и его рыночной позиции;

В зависимости от циклических и структурных изменений в экономике и отрасли промышленности;

Деловых качеств и репутации руководства (рейтинг в деловых кругах, соблюдение деловой этики, выполнение договорной и платежной дисциплины и др.);

Наличия и качественных характеристик обеспечения по кредиту (залог, страховой полис, гарантия, поручительство (порука) и др.);

Другой информации (наличие государственных заказов и государственной поддержки предприятия, эффективность управления, рыночная позиция и проч.).

Анализ кредитной истории заемщика предоставляет информацию о характере взаимоотношений клиента с банком; дает возможность проанализировать опыт клиента в отношении получения кредитов в прошлом и сделать вывод относительно своевременности погашения процентов и задолженности по кредитам, если таковые имели место. Наличие непогашенной задолженности по кредитам в других банках повышает уровень риска кредитной сделки с заемщиком.

Очень важным моментом является период функционирования предприятия. Практика показывает, что наиболее критическими считаются первые 3-5 лет активной деятельности субъекта хозяйствования. Чем продолжительнее период функционирования заемщика, тем больше вероятность погашения кредита. Оценка финансового состояния заемщика, деятельность которого находится на начальном этапе, а бухгалтерская отчетность не содержит необходимой полной информации, осуществляется на основании имеющегося бизнес-плана развития предприятия, технико-экономическое обоснование получения и возврата кредита с учетом полноты покрытия обеспечением процентов и задолженности по кредиту.

Зависимость заемщика от циклических и структурных изменений в экономике и отрасли промышленности влияет на его возможность генерировать стали денежные потоки, которые будут направлены на погашение задолженности по кредиту и суммы процентов.

На основании анализа качественных показателей деятельности заемщика определяется степень доверия к нему со стороны банка.

Комплексная рейтинговая оценка кредитоспособности заемщика определяется путем присвоения полученным значениям рассчитанных количественных показателей и качественным характеристикам соответствующего количества баллов в зависимости от установленной банком градации. Далее баллы суммируются, и согласно полученного значения комплексной рейтинговой оценки заемщику присваивается соответствующая категория надежности (табл. 9.2).

Таблица 9.2. Определение класса заемщика - юридического лица по результатам оценки его кредитоспособности

1 Приведена количество баллов не является нормативно установленной. Банки самостоятельно определяют количество баллов, которое они присваивают определенному компоненту, а следовательно, комплексная рейтинговая оценка может отличаться.

Итак, на основании результатов анализа кредитоспособности банк делает выводы о способности заемщика погасить в полном объеме и в установленные сроки задолженность и проценты по кредиту и принимает решение о возможности заключения с ним кредитного соглашения.

Изложенные в главе 1.1 критерии оценки кредитоспособности клиента банка определяют содержание применяемых методов анализа (рисунок 2).

Рисунок 2- Методы оценки кредитоспособности Составлено автором по: .

Для того чтобы реально оценить кредитоспособность клиента, в первую очередь нам нужно собрать его личную информацию. Перед заключением сделки необходимо осуществить разработку контрагента, т.е. проверить его благонадежность и платежеспособность. Такая проверка юридического или физического лица направлена на выяснение его способности, возможности и желания выполнять свои договорные (или долговые) обязательства, а также подконтрольности его действий другим лицам. Это необходимо в целях предупреждения возникновения дебиторской задолженности.

Кредитующее подразделение запрашивает необходимые для рассмотрения заявки документы, в т.ч. учредительные и правоустанавливающие документы, финансовые документы, документы по предлагаемому обеспечению, целевому использованию кредита, бизнес-план, прогноз движения денежных средств и другие.

У Заемщика также может быть запрошена информация, хранящаяся в бюро кредитных историй, о кредитной (ых) истории (ях) в других банках. Кредитующее подразделение самостоятельно принимает решение о целесообразности получения информации, хранящейся в бюро кредитных историй, о кредитной (ых) истории (ях) заемщика в других банках. Указанная информация может быть получена следующим образом:

Заявка на предоставление кредита рассматривается кредитующим подразделением совместно с другими подразделениями Банка: подразделением рисков, юридическим подразделением и подразделением безопасности, а также, при необходимости, с другими подразделениями. Порядок взаимодействия подразделений Банка при рассмотрении заявки на предоставление кредита (в т.ч. сроки рассмотрения) устанавливаются отдельными нормативными документами с учетом специфики проводимых операций кредитования.

Сотрудник кредитующего подразделения анализирует и обобщает представленные потенциальным Заемщиком и подразделениями Банка материалы и готовит заключение о возможности предоставления кредита.

При подготовке заключения кредитующее подразделение анализирует финансовое состояние и кредитоспособность Заемщика, а также кредитуемую сделку, в т.ч. бизнес-план или технико-экономическое обоснование кредитуемой сделки, предлагаемое обеспечение.

Информацию, необходимую для разработки контрагента, кредитор может получить из разнообразных источников.

К открытым источникам относятся: само юридическое лицо; учредительные документы, регистрационные свидетельства, лицензии, хозяйственные договоры (аренды помещений, купли-продажи недвижимости и др.), финансовая отчетность, результаты аудиторских и налоговых проверок и т.д. Изучая методы работы потенциального клиента, анализируя показатели его финансовой отчетности, можно также получить необходимую для его разработки информацию. Кроме перечисленных выше документов, у потенциального покупателя могут быть запрошены и такие документы, как протокол собрания о назначении лица на должность руководителя, копии карточки с подписями лиц, имеющих право распоряжаться расчетным счетом, доверенности, рекомендательные письма партнеров и других контрагентов и др. Перед подписанием договора необходимо тщательно проверить, отвечает ли представленная представителем контрагента доверенность требованиям гл. 10 Гражданского кодекса Российской Федерации (ГК РФ), а также соответствуют ли указанные в доверенности полномочия правовой сущности сделки, ее количественным и качественным показателям. Внимательному изучению подлежат учредительные документы.

Если контрагент сам представляет все требуемые сведения, это является свидетельством его готовности к честному и взаимовыгодному сотрудничеству и заинтересованности в нем. Применяют и другие сведения, подтверждающие правовой статус, деловую репутацию и экономическую состоятельность контрагента. Необходимо регулярно проводить плановую проверку имеющихся документов, их достоверности, а также постоянно собирать доступные новости о клиентах.

а) коэффициенты ликвидности;

б) эффективности (оборачиваемости);

в) финансового левериджа;

г) прибыльности;

д) обслуживания долга.

Показатели кредитоспособности, входящие в каждую из перечисленных групп, отличаются большим разнообразием. К числу наиболее часто используемых показателей первой группы относятся коэффициенты текущей и быстрой (оперативной) ликвидности. Коэффициент текущей ликвидности (Ктл) отражает способность компании погашать текущие обязательства за счет оборотных активов:

Ктл= оборотные активы/краткосрочные обязательства (1)

Если долговые обязательства превышают средства клиента, то он является некредитоспособным. Рекомендуемое значение рассматриваемого от 1 до 2.

Коэффициент срочной ликвидности (Ксл) рассчитывается следующим образом:

Ксл=(денежные средства + краткосрочная дебиторская задолженность + краткосрочные финансовые вложения) / краткосрочные обязательства. (2)

Ликвидные активы представляют собой ту часть текущих активов, которая относительно быстро превращается в денежную наличность, готовую для погашения долга. К активным активам в мировой банковской практике относят денежные средства (остатки в кассе и на корсчете) и дебиторская задолженность, в российской - к перечисленным позициям добавляется часть быстро реализуемых запасов. Коэффициент срочной ликвидности характеризует отношение наиболее ликвидной части оборотных средств к краткосрочным обязательствам.

Коэффициент абсолютной ликвидности (Кал) показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющихся денежных средств. Рассчитывается он как:

Кал= денежные средства/краткосрочные обязательства (3)

Коэффициент автономии (независимости) (Ка) характеризует, в какой степени активы предприятия сформированы за счет собственных средств.

Ка= собственный капитал/активы (4)

Коэффициент обеспеченности собственными оборотными средствами (Коб) показывает, какая часть оборотных активов фиксируется за счет собственных средств. Рекомендуемое значение меньше или равно 0,1. Расчитывается:

Коб = (Собственный капитал - внеоборотные активы) / активы (5)

Коэффициенты финансового левериджа (Кфл) характеризуют степень обеспеченности заемщика собственным капиталом. Варианты расчета этих коэффициентов могут быть различными, но экономический смысл один: оценить размер собственного капитала и степень зависимости клиента от привлеченных ресурсов. В отличие от коэффициентов ликвидности при расчете коэффициентов финансового левериджа учитываются все долговые обязательства клиента банка независимо от их сроков. Чем выше доля привлеченных средств и меньше доля собственного капитала, тем ниже класс кредитоспособности клиента. Рекомендуемое значение находится в промежутке от 0,7 до 1,0.

Кфл= заемный капитал/ собственный капитал (6)

Коэффициент оборачиваемости оборотных средств показывает, сколько оборотов совершили оборотные средства за анализируемый период.

Выручка / средняя стоимость оборотных средств (7)

Коэффициент соотношения дебиторской и кредиторской задолженности показывает способность предприятия расплачиваться перед кредиторами за счет дебиторской задолженности. Рекомендуемое значение меньше или равно 1.

Дебиторская задолженность / кредиторская задолженность (8)

Коэффициенты обслуживания долга приобретают важное значение в условиях высоких темпов инфляции, когда величина уплаченных процентов может приближаться к основному долгу клиента или даже превышать его. Чем большая часть прибыли направляется на покрытие процентов и других фиксированных платежей, тем меньше ее остается для погашения долговых обязательств и покрытия рисков, то есть тем хуже кредитоспособность клиента.

Рентабельность активов показывает, сколько приходится прибыли на каждый рубль, вложенный в имущество организации. Исчисляется как:

Чистая прибыль/средняя стоимость активов (9)

Рентабельность продукции показывает, сколько чистой прибыли приходится на один рубль, затраченный на продукцию. Рассчитывается как:

Чистая прибыль/себестоимость (10)

Рентабельность продаж показывает долю прибыли в каждом заработанном рубле. Ее можно найти путем деления чистой прибыли на выручку.

Все группы финансовых коэффициентов могут рассчитываться на основе как отчетных, так и прогнозных данных.

Следующим этапом определения кредитоспособности идет анализ денежного потока предприятия. В основе метода лежит исследование фактических показателей, характеризующих оборот средств у клиента коммерческого банка в отчетном периоде. Этот момент заключается в сопоставлении притока о оттока средств у заемщика за период, соответствующий обычно сроку испрашиваемой ссуды. При выдаче ссуды на год анализ денежного потока проводится в годовом разрезе, на срок до 90 дней - в квартальном и т.д.

Элементами притока средств за период являются: прибыль, полученная в данном периоде; амортизация, начисленная за период; высвобождение средств из запасов, дебиторской задолженности, основных фондов, прочих активов; увеличение кредиторской задолженности; рост прочих пассивов; увеличение акционерного капитала; привлечение новых ссуд.

В качестве элементов оттока средства можно выделить следующие: уплату налогов, процентов, дивидендов, штрафов и пени; дополнительные вложения средств в запасы, дебиторскую задолженность, основные фонды, прочие активы; сокращение кредиторской задолженности; уменьшение прочих пассивов; отток акционерного капитала; погашение ссуд.

Разница между притоком и оттоком средств определяет величину общего денежного потока. Как видно из приведенного перечня элементов притока и оттока средств, изменение размера запасов, дебиторской и кредиторской задолженности, прочих активов и пассивов, основных фондов по-разному влияет на общий денежный поток. Для определения этого влияния сравниваются остатки по статьям запасов, дебиторской и кредиторской задолженности на начало и конец периода. Рост остатка запасов, дебиторов и прочих пассивов в течение периода означает отток средств и показывается при расчете со знаком «-», а уменьшение означает приток средств и фиксируется со знаком «+». Рост кредиторов и прочих пассивов рассматривается как приток средств, снижение - как отток.

Алгоритм расчета общего денежного потока можно представить следующим образом:

Общий денежный поток (чистые денежные средства) = Выручка от реализации - Платежи поставщикам и персоналу + Проценты полученные - Проценты уплаченные - Налоги - Штрафы + Поступления от продажи основных активов - Капвложения + Кредиты полученные - Погашение долговых обязательств + Эмиссия облигаций + Эмиссия акций - Выкуп акций - Выплата дивидендов (11)

Для анализа денежного потока берутся данные как минимум за три истекших года. Если клиент имел устойчивое превышение притока над оттоком средств, то это свидетельствует о его финансовой устойчивости - кредитоспособности. Систематическое превышение оттока над притоком средств характеризует клиента как некредитоспособного .

Сложившаяся средняя положительная величина общего денежного потока (превышение притока над оттоком средств) может использоваться как предел выдачи новых ссуд. Указанное превышение показывает, в каком размере клиент может погашать за период долговые обязательства. На основе соотношения величины общего денежного потока и размера долговых обязательств клиента определяется класс кредитоспособности. Нормативные уровни этого соотношения: 1-й класс - 0,75; 2-ой - 0,30; 3-й - 0,25; 4-й - 0,20; 5-й - 0,15.

Используя финансовые коэффициенты и метод анализа денежного потока, следует иметь в виду важное обстоятельство: современная российская деловая практика показывает, что достаточно часто встречаются случаи преднамеренного искажения потенциальными заемщиками установленных форм бухгалтерской и финансовой отчетности, вследствие чего анализ кредитоспособности клиентов только на основе официальных отчетов может привести к серьезным ошибкам и потерям.

Далее необходимо оценить деловой риск. Деловой риск - это риск, связанный с тем, что кругооборот фондов заемщика может не завершиться в срок и с предполагаемым эффектом. Факторами делового риска являются различные причины, приводящие к прерывности или задержке кругооборота фондов на отдельных стадиях. Эти факторы можно сгруппировать по стадиям кругооборота:

а) создание запасов: количество поставщиков и их надежность, доступность цен на сырье и его транспортировку для заемщика, отдаленность поставщиков, факторы валютного риска и т.д.;

б) производство: наличие и квалификация рабочей силы, возраст и мощность оборудования, загруженность оборудования и т.д.;

в) сбыт продукции: количество покупателей и их платежеспособность, уровень конкуренции в отрасли, наличие проблем перепроизводства на рынке данной продукции и т.д.

В условиях экономической нестабильности анализ делового риска в момент выдачи ссуды существенно дополняет оценку кредитоспособности клиента на основе финансовых коэффициентов и изучения денежного потока.

Таким образом, существуют различные методы определения кредитоспособности заемщика. Ни один из рассматриваемых методов не является универсальным. На практике банки часто используют комплекс методов, что позволяет снизить кредитные риски.

Федеральное агентство по образованию

Московский институт экономики статистики и информатики

Рязанский филиал

Курсовая работа

По дисциплине : Банковское дело

На тему: Оценка кредитоспособности юридического лица

Выполнила: Студентка 3 курса

Тимакина А.А.

Проверила: Ст. преподаватель

Никитина Н.А.

Введение

Глава 1. Кредитоспособность крупных и средних предприятий

- Финансовые коэффициенты кредитоспособности клиентов

- Анализ денежного потока как способ оценки кредитоспособности

- Анализ делового риска как способ оценки кредитоспособности

- Определение класса кредитоспособности клиента

Глава 2. Оценка кредитоспособности предприятий малого бизнеса

Заключение

Список литературы

Приложения

Введение

Кредитоспособность клиента коммерческого банка - способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам.

Целью курсовой работы является определение основных способов оценки кредитоспособности юридического лица. Основными задачами курсовой работы является рассмотрение следующих вопросов: рассмотрение финансовых коэффициентов кредитоспособности клиентов, анализ денежных потоков, анализ делового риска и другие.

Исходя из поставленных задач курсовая работа имеет следующую структуру: состоит из двух глав, первая глава - оценка кредитоспособности крупных и средних предприятий, вторая глава - оценка кредитоспособности мелких предприятий.

В каждая глава раскрывается соответственно поставленным задачам.

При написании работы были использованы учебники и пособия по банковскому делу.

Кредитоспособность заемщика в отличие от его платежеспособности не фиксирует неплатежи за истекающий период или на какую-то дату, а прогнозирует способность к погашению долга на ближайшую перспективу. Степень неплатежеспособности в прошлом является одним из формализованных показателей, на которые опираются при оценке кредитоспособности клиента. Если заемщик имеет просроченную задолженность, а баланс ликвиден и размер собственного капитала достаточен, то разовая задержка платежей банку в прошлом не является основанием для заключения некредитоспособности клиента.

Кредитоспособные клиенты не допускают длительных неплатежей банку, поставщикам, бюджету.

Уровень кредитоспособности клиента свидетельствует о степени индивидуального (частного) риска банка, связанного с выдачей конкретной ссуды конкретному заемщику.

Глава 1. Кредитоспособность крупных и средних предприятий

Оценка кредитоспособности крупных и средних предприятий базируется на фактических данных баланса, отчета о прибыли и убытках, кредитной заявке, информации об истории клиента и его менеджерах. В качестве методов оценки кредитоспособности используются система финансовых коэффициентов, анализа денежного потока, делового риска и менеджмента.

- Финансовые коэффициенты кредитоспособности клиентов

В мировой и российской банковской практике для оценки кредитоспособности заемщика используются различные финансовые коэффициенты. Их выбор определяется особенностями клиентуры банка, возможными причинами финансовых затруднений, кредитной политикой банка.

Все используемые коэффициенты можно разбить на пять групп:

- коэффициенты ликвидности;

- коэффициенты эффективности или оборачиваемости;

- коэффициенты финансового левеража;

- коэффициенты прибыльности;

- коэффициенты обслуживания долга.

Показатели кредитоспособности, входящие в каждую из названных групп, могут отличаться большим разнообразием.

Коэффициент текущей ликвидности (Ктл) показывает, способен ли заемщик в принципе рассчитаться по своим долговым обязательствам:

Ктл = Текущие активы: Текущие пассивы.

Коэффициент текущей ликвидности предполагает сопоставление текущих активов, т.е. средств, которыми располагает клиент в различной форме (денежные средства, дебиторская задолженность нетто ближайших сроков погашения, стоимости запасов товарно-материальных ценностей и прочих активов), с текущими пассивами, т.е. обязательствами ближайших сроков погашения (ссуды, долг поставщикам, по векселям, бюджету, рабочим и служащим). Если долговые обязательства превышают средства клиента последний является не кредитоспособным. Отсюда приведенные нормативные уровни коэффициентов. Значение коэффициента, как правило, не должно быть меньше единицы. Исключения допускаются только для клиента банка с очень быстрой оборачиваемостью капитала.

Коэффициент быстрой (оперативной) ликвидности (Кбл) имеет несколько иную смысловую нагрузку. Он рассчитывается следующим образом:

Кбл = Ликвидные активы: Текущие пассивы.

Ликвидные активы представляют собой ту часть текущих пассивов, которая относительно быстро превращается в наличность готовую для погашения долга. К ликвидным активам в мировой банковской практике относятся денежные средства и дебиторская задолженность, в российской практике - так же часть быстро реализуемых запасов.

С помощью коэффициента быстрой ликвидности можно прогнозировать способность заемщика быстро высвобождать из оборота средства в денежной форме для погашения долга банка в срок.

Коэффициенты эффективности (оборачиваемости) дополняют первую группу коэффициентов - показателей ликвидности и позволяют сделать более обоснованным заключение. Например, если показатели ликвидности растут за счет увеличения дебиторской задолженности и стоимости запасов при одновременном замедлении их оборачиваемости, нельзя повышать класс кредитоспособности заемщика. В группу коэффициентов эффективности входят следующие показатели.

Оборачиваемость запасов:

А) Длительность оборота в днях:

Средние остатки запасов в периоде / Однодневная выручка от реализации

Б) Количество оборотов в периоде:

Выручка от реализации за период / средние остатки запасов в периоде

Оборачиваемость дебиторской задолженности в днях:

Средние остатки задолженности в периоде / Однодневная выручка от реализации.

Оборачиваемость основного капитала (Фиксированных активов):

Выручка от реализации / средняя остаточная стоимость основных фондов в периоде

Оборачиваемость активов:

Выручка от реализации / Средний размер активов в периоде

Коэффициенты эффективности анализируются в динамике, а так же сравниваются с коэффициентами конкурирующих предприятий и со среднеотраслевыми показателями.

Коэффициент финансового левеража характеризует степень обеспеченности заемщика собственным капиталом.

Варианты расчета этого коэффициента различны , но экономический смысл один: оценка размера собственного капитала и степени зависимости клиента от привлеченных ресурсов. В отличие от коэффициентов ликвидности при расчете коэффициента финансового левеража учитываются все долговые обязательства клиента банка, независимо от их сроков. Чем выше доля привлеченных средств (краткосрочных о долгосрочных) и меньше доля собственного капитала, тем ниже класс кредитоспособности клиента. Однако окончательный вывод делают только с учетом динамики коэффициентов прибыльности.

Коэффициент прибыльности характеризует эффективность использования всего капитала, включая его привлеченную часть. Разновидностями этих коэффициентов являются следующие.

Коэффициенты нормы прибыли:

А. Валовая прибыль до уплаты процентов и налогов / Выручку от реализации;

Б. Чистая операционная прибыль (прибыль после уплаты процентов, но до уплаты налогов) / Выручку от реализации;

В. Чистая прибыль после уплаты процентов и налогов / выручку от реализации.

Коэффициенты рентабельности:

А. Прибыль до уплаты процентов и налогов / Активы или собственный капитал;

Б. Прибыль после уплаты процентов, но до уплаты налогов / Активы или Собственный капитал;

В. Чистая прибыль (прибыль после уплаты процентов и налогов) / активы или собственный капитал

Сопоставление трех видов коэффициентов рентабельности показывает степень влияния процентов и налогов на рентабельность предприятия.

Коэффициенты нормы прибыли на акцию:

А. Доход на акцию = Дивиденды по простым акциям / Среднее количество простых акций;

Б. Дивидендный доход(%) = Годовой дивиденд на одну акцию * 100 / Средняя рыночная цена одной акции.

Если доля выручки от реализации растет, увеличивается прибыльность активов или капитала, то можно не понижать рейтинг клиента, даже при ухудшении коэффициента финансового левериджа.

Коэффициенты обслуживания долга (Рыночные коэффициенты) показывают какая часть прибыли поглощается процентными фиксированными платежами. Общая их сумма рассчитывается следующим образом.

Коэффициент покрытия процента = Прибыль за период / Процентные платежи за период.

Коэффициент покрытия фиксированных платежей = Прибыль за период / (проценты +лизинговые платежи + дивиденды по привилегированным акциям + прочие фиксированные платежи).

Конкретная методика определения числителя коэффициентов покрытия процента и покрытия фиксированных платежей зависит от того, относятся процентные или фиксированные платежи на себестоимость либо уплачиваются из прибыли.

Если, например, проценты и лизинговые платежи относятся на себестоимость, дивиденды и прочие фиксированные платежи уплачиваются из прибыли, а результатом финансовой деятельности при отечественной системе учета является балансовая прибыль, то числитель коэффициента покрытия фиксированных платежей будет исчисляться следующим образом:

Балансовая прибыль + Процентные платежи + Лизинговые платежи.

Коэффициенты обслуживания долга показывают какая часть прибыли используется для возмещения процентных или фиксированных платежей. Особое значение эти коэффициенты приобретают при высоких темпах инфляции, когда величина процентов уплаченных может приближаться к основному долгу клиента или даже превышать его. Чем большая часть прибыли направляется на покрытие процентов уплаченных и других фиксированных платежей, тем меньше ее остается для погашения долговых обязательств и покрытия рисков, т.е. тем хуже кредитоспособность клиента.

Перечисленные финансовые коэффициенты можно рассчитывать на основе фактических отчетных данных или прогнозных величин на планируемый период. При стабильной экономике или относительно стабильном положении заемщика оценка его кредитоспособности может опираться на фактические характеристики за прошлые периоды. В зарубежной практике такие фактические показатели берут как минимум за три года. В этом случае основа расчета коэффициентов кредитоспособности является средняя за год(квартал, полугодие, месяц) остатки запасов, дебиторская и кредиторская задолженности, средств в кассе или на счетах в банке, размер акционерного капитала (уставного фонда), собственного капитала и т.д.

В условиях нестабильной экономики(например, спад производства), высоких темпов инфляции фактические показатели за прошлые периоды не могут быть единственной базы оценки способности клиента погашать свои обязательства, включая ссуды банка, в будущем. В этом случае нужно использовать либо прогнозные данные для расчета названных коэффициентов, либо рассматриваемый способ оценки кредитоспособности предприятия дополнится другим, например, анализом делового риска в момент выдачи ссуды и оценкой менеджмента.

При выдаче ссуд на относительно длительные сроки (год и более) также необходимо кроме отчета за прошлые периоды получение от клиента прогнозного баланса, прогноза доходов, расходов и прибыли на предстоящий период, соответствующий периоду выдачи ссуды. Прогноз обычно базируется на планировании темпов роста (снижения) выручки от реализации и детально обосновывается клиентом.

Описанные финансовые коэффициенты кредитоспособности рассчитываются на основе средних остатков по балансам на отчетные даты. Показатели на первое число далеко не всегда отражают реальное положение дел и относительно легко искажаются в отчетности. Поэтому в мировой практике используются еще система коэффициентов, рассчитываемых на основе счете результатов. Этот счет содержит отчетные показатели оборотов за период. Исходным оборотным показателем является выручка от реализации. Путем исключения из нее отдельных элементов (материальных и трудовых затрат, процентов, налогов, амортизации и т.д.) получают промежуточные показатели и в итоге получают чистую прибыть за период. Счет результатов можно представить в виде схемы (приложение 2).

По данным счета результатов исчисляются коэффициенты, отражающие кредитоспособность клиента коммерческого банка.

1.2 Анализ денежного потока как способ оценки кредитоспособности

Анализ денежного потока - способ оценки кредитоспособности клиента коммерческого банка, в основе которого лежит использование фактических показателей, характеризующих оборот средств у клиента в отчетном периоде. Этим метод анализа денежного потока принципиально отличается от метода оценки кредитоспособности клиента на основе системы финансовых коэффициентов, расчет которых строится на сальдовых отчетных показателях.

Анализ денежного потока заключается в сопоставлении оттока и притока у заемщиков за период, обычно соответствующий сроку испрашиваемой ссуды. При выдаче ссуды на год анализ денежного потока проводят в годовом разрезе, на срок до 90 дней - в квартальном и т.д.

Элементами притока средств за период являются:

1)Прибыль полученная в данном периоде;

2)Амортизация, начисленная за год;

3)Высвобождение средств:

Из запасов,

Из дебиторской задолженности,

Из основных фондов,

Из прочих активов;

4)увеличение кредиторской задолженности;

5)рост прочих пассивов;

6)увеличение акционерного капитала;

7)выдача новых ссуд.

В качестве элементов оттока средств выделяют:

Налогов,

Процентов,

Дивидендов,

Штрафов и пеней;

2) дополнительные вложения средств в:

Дебиторскую задолженность,

Прочие активы,

Основные фонды;

3)сокращение кредиторской задолженности;

4) уменьшение прочих пассивов;

5) отток акционерного капитала;

6)погашение ссуд.

Разница между притоком и оттоком средств характеризует величину общего денежного потока. Как видно из приведенного перечня элементов притока и оттока средств, изменение размера запасов, дебиторской и кредиторской задолженности, прочих активов и пассивов, основных фондов по-разному влияет на общий денежный поток. Для определения этого влияния сравнивают остатки по статьям запасов, дебиторов, кредиторов и т.д. на начало и конец периода. Рост остатка запасов, дебиторов и прочих активов в течении периода означает отток средств и показывает при расчете со знаком «-», а уменьшение - приток средств и фиксируется со знаком «+». Рост кредиторов и прочих пассивов рассматривается как приток средств, а снижение - как отток.

Имеются особенности в определении притока и оттока средств в связи с изменением основных фондов. Учитываются не только рост или снижение стоимости их остатка за период, но и результаты реализации части основных фондов в течении периода. Превышение цены реализации над балансовой оценкой рассматривается как приток средств, а оборотная ситуация - как отток средств:

Приток(отток) средств в связи с изменением стоимости основных фондов = Стоимость основных фондов на конец периода - Стоимость основных фондов на начало периода + Результаты реализации основных фондов в течении периода.

Модель анализа денежного потока построена на группировке элементов притока и оттока средств по сферам управления предприятием. Этим сферам в модели анализа денежного потока могут соответствовать следующие блоки:

- управление прибылью предприятия;

- управление запасами и расчетами;

- управление финансовыми обязательствами;

- управление налогами и инвестициями;

- управление соотношением собственного капитала и кредитов.

Описанный выше метод анализа денежного потока называется косвенным. Общее содержание прямого метода заключается в следующем:

Общий денежный поток (Чистые денежные средства) = увеличение(уменьшение)денежных средств в результате производственно-хозяйственной деятельности + Увеличение(уменьшение) денежных средств в результате инвестиционной деятельности + Увеличение(уменьшение) денежных средств в результате финансовой деятельности.

Расчет первого слагаемого общего денежного потока:

Выручка от реализации - Платежи поставщикам и персоналу + Проценты полученные - Проценты уплаченные - Налоги.

Расчет второго слагаемого:

Поступления от продажи основных активов - Капвложения.

Расчет третьего слагаемого: Кредиты полученные - Погашение долговых обязательств + Эмиссия облигаций + Эмиссия акций - Выплата дивидендов.

Для анализа денежного потока берут данные как минимум за три истекших года. Если клиент имел устойчивое превышение притока над оттоком средств, то это свидетельствует о его финансовой устойчивости - кредитоспособности. Колебание величины общего денежного потока, а также кратковременное превышение оттока над притоком средств говорит о более низком рейтинге клиента по уровню кредитоспособности. Наконец, систематическое превышение оттока над притоком средств характеризует клиента как некредитоспособного. Сложившаяся средняя положительная величина общего денежного потока (превышение притока над оттоком средств) может использоваться как предел выдачи новых ссуд. Указанное превышение показывает, в каком размере клиент может погашать за период долговые обязательства.

На основе соотношения величины общего денежного потока и размера обязательств клиента (коэффициент денежного потока) определяют его класс кредитоспособности.

Анализ денежного потока позволяет сделать вывод об узких местах управления предприятием. Например, отток средств может быть связан с неправильным управлением запасами, расчетами (дебиторы и кредиторы), финансовыми платежами (налоги, проценты, дивиденды). Выявление узких мест менеджмента используется для разработки условий кредитования, отраженных в кредитном договоре. Например, если основным фактором оттока средств является их излишнее отвлечение в расчеты, то «положительным» условием кредитования клиента может быть поддержание на определенном уровне оборачиваемости дебиторской задолженности в течении всего срока пользования ссудой. При таком факторе оттока, как недостаточная величина акционерного капитала, в качестве условия кредитования можно требовать соблюдения определенного нормативного уровня коэффициента финансового левеража.

Для решения вопроса о целесообразности и размере выдачи ссуды на относительно длительный срок анализ денежного потока проводят не только на базе фактических данных за истекшие периоды, но и на основе прогнозной информации на планируемый период. Фактические данные используются для оценки прогнозной информации. В основе прогноза величины отдельных элементов притока и оттока средств лежат их средние значения в прошлые периоды и планируемые темпы прироста выручки от реализации.

1.3 Анализ делового риска как способ оценки кредитоспособности клиента

Деловой риск - это риск, связанный с тем, что кругооборот фондов заемщика может не завершиться в срок и с предполагаемым эффектом. Деловой риск появляется по различным причинам, приводящим к прерывности или задержке кругооборота фондов на отдельных стадиях. Факторы делового риска можно сгруппировать по стадиям кругооборота фондов.

Стадия 1 - создание запасов:

Число поставщиков и их надежность;

Мощность и качество складских помещений;

Соответствие способа транспортировки характеру груза;

Доступность цен на сырье и его транспортировку для заемщика;

Число посредников между покупателями и производителем сырья и других материальных ценностей;

Отдаленность поставщика;

Экономические факторы;

Мода на закупаемое сырье и другие ценности;

Факторы валютного риска;

Опасность ввода ограничений на вывоз и ввоз импортного сырья.

Стадия 2 - производство:

Наличие и квалификация рабочей силы;

Возраст и мощность оборудования;

Загруженность оборудования;

Состояние производственных помещений.

Стадия 3 - сбыт:

Число покупателей и их платежеспособность;

Диверсифицированность дебиторов;

Степень защиты от неплатежей покупателей;

Принадлежность заемщика к базовой отрасли по характеру кредитуемой готовой продукции;

Степень конкуренции в отрасли;

Влияние на цену кредитуемой готовой продукции общественных традиций и предпочтений, политической ситуации;

Наличие проблем перепроизводства на рынке данной продукции;

Демографические факторы;

Факторы валютного риска;

Возможность ввода ограничений на вывоз из страны и ввоз в другую страну продукции.

Кроме того, факторы риска на стадии сбыта могут комбинироваться из факторов первой и второй стадий. Поэтому деловой риск на стадии сбыта считается более высоким, чем на стадиях создания запасов и производства.

В условиях экономической нестабильности анализ делового риска в момент выдачи ссуды существенно дополняет оценку кредитоспособности клиента с помощью финансовых коэффициентов, которые рассчитываются на базе средних фактических данных истекших отчетных периодов.

Перечисленные факторы делового риска обязательно принимаются во внимание при разработке банком стандартных форм кредитных заявок, технико-экономических обоснований возможности выдачи ссуды.

Оценка делового риска коммерческим банком может формализоваться и производиться по системе скорринга, когда каждый фактор делового риска оценивается в баллах (приложение 3).

Аналогично модель оценки риска применяют и на основе других критериев. Баллы проставляют по каждому критерию и суммируют. Чем больше сумма балов, тем меньше риск и больше вероятность завершения сделки с прогнозируемым эффектом, что позволит заемщику в срок погасить свои долговые обязательства.

- Определение класса кредитоспособности клиента

Класс кредитоспособности клиента определяется на базе основных и дополнительных показателей. Основные показатели, выбранные банком, должны быть неизменны относительно длительное время. В документе о кредитной политике банка или других документах фиксируют эти показатели и их нормативные уровни, которые бывают ориентированны на мировые стандарты, но индивидуальны для данного банка и данного периода.

Набор дополнительных показателей может пересматриваться в зависимости от сложившейся ситуации. В качестве таких показателей используют, например, оценку делового риска, менеджмента, длительность просроченной задолженности банку, показатели, рассчитанные на основе счета результатов, результаты анализа баланса.

Класс кредитоспособности клиента определяет на базе основных показателей и корректируют с учетом дополнительных показателей.

Класс кредитоспособности по уровню основных показателей можно определить по балльной шкале.

Для расчета баллов используют класс показателя, который определяют путем сопоставления фактического значения с нормативом, а также рейтинг (значимость) показателя.

Рейтинги показателя определяют индивидуально для каждой группы заемщиков в зависимости от политики данного коммерческого банка, особенностей клиента, ликвидности их баланса, положения на рынке. Например, высокая доля краткосрочных ресурсов, наличие просроченной задолженности по ссудам и неплатежи поставщикам повышаю роль коэффициента быстрой ликвидности, который показывает способность предприятия к оперативному высвобождению денежных средств. Втягивание ресурса банка кредитование постоянных запасов, занижение размеров собственного капитала повышает рейтинг показателя финансового левеража. Нарушение экономических границ кредита, «закредитованность» клиентов выдвигают на первое место при оценке кредитоспособности уровень коэффициента текущей ликвидности.

Общая оценка кредитоспособности лается в баллах. Баллы представляют собой сумму в произведении рейтинга каждого показателя на класс кредитоспособности.

Одинаковый уровень показателей и рейтингов баллов могут быль обеспечены за счет разных факторов, при чем одни из них связаны с позитивными процессами, а другие с негативными. Поэтому для определения класса большое значение имеет факторный анализ коэффициентов кредитоспособности, анализ баланса, изучение положения дел в отрасли или регионе.

Глава 2. Оценка кредитоспособности предприятий малого бизнеса

Кредитоспособность мелких предприятий может оцениваться таким же образом, как и способность погашения долга у крупных и средних заемщиков - на основе финансовых коэффициентов кредитоспособности, анализа денежного потока и оценки делового риска.

Однако использование банком финансовых коэффициентов и метода анализа денежного потока затруднено из-за состояния учета и отчетности у этих клиентов банка.

У зарубежных и российских предприятий малого бизнеса, как правило, нет лицензированного бухгалтера. Кроме того. Расходы на аудиторскую проверку для этих клиентов банка недоступны. Поэтому нет аудиторского подтверждения отчета заемщика связи с чем оценка кредитоспособности клиента базируется не на его финансовой отчетности, а на знании работников банка данного бизнеса. Последнее предполагает постоянные контакты с клиентом: личное интервью с ним, регулярное посещение предприятия. В ходе личного интервью с руководителем мелкого предприятия выясняются цель ссуды, источник и срок возвраты долга. Клиент должен доказать, что кредитуемые запасы к определенному сроку снизятся, а кредитуемые затраты будут списаны на себестоимость реализованной продукции.

Следует отметить еще одну особенность малых предприятий: их руководителями и работниками нередко являются члены одной семьи или родственники. Поэтому возможно смешение личного капитала владельца с капиталом предприятия. Из этого вытекает следующая особенность организации кредитных отношений банка с предприятиями малого бизнеса за рубежом (США): погашение ссуд гарантируется имуществом владельца. В связи с этим при оценке кредитоспособности мелкого клиента учитывается финансовое положение владельца, последнее определяется по данным личного финансового отчета. Форма личного финансового отчета содержит сведения об активах и пассивах физического лица. При этом выделяются заложенные активы и обеспеченные пассивы. К активам относятся наличные денежные средства акции и облигации, дебиторская задолженность родственников, друзей и других лиц, недвижимое имущество, выкупная стоимость страхования жизни и другое. В пассив складывается из долгов банкам, родственникам и другим лицам, задолженности по счетам и налогам, стоимости заложенного имущества, платежей по контрактам, кредиторов, использованных для страхования платежей и др. Для более детального анализа дается расшифровка отдельных видов активов и пассивов физического лица.

Традиционные методы оценки кредитоспособности, неприемлемы и для малого бизнеса в России. Это объясняется высоким процентом ошибок в его официальной отчетности, использованием различных схем ухода от налогообложения. В связи с этим практикуется финансовый анализ видов деятельности малого предприятия на основе отчетности, составленной представителями банка по первичным документам заемщика, а также предоставленной информации. При составлении отчета о прибылях и убытках учитываются расходы на семью; контролируемый размер ежемесячного погашения кредита, который не должен превышать 70% остатка денежных средств на конец месяца за вычетом расходов на семью; проверяется наличие неофициальных заимствований у частных кредиторов. По проверенным данным могут рассчитываться финансовые коэффициенты.

Таким образом, система оценки банком кредитоспособности мелких заемщиков складывается из следующих элементов:

- оценки делового риска;

- наблюдения за работой клиента;

- собеседование банкира с владельцем предприятия;

- оценки личного финансового положения владельца;

- анализа финансового положения предприятия на основе первичных документов.

Заключение

В российских банках применяются разнообразные подходы к оценке финансового положения потенциальных заемщиков. Выбор конкретной методики (подхода) определяется совокупностью факторов, таких как характер деятельности, размер предприятия, его организационно-правовой формы, глубина и степень детализации исследования зависит главным образом от заинтересованности потребителя информации. Помимо широких возможностей получения информации из внешних источников, существует механизм проведения самостоятельного исследования кредитоспособности клиента.

Коммерческие банки должны настойчиво искать эффективные проекты (прежде всего это относится к проектам, реализация которых предполагается на предприятиях, имеющих устойчивый сбыт, производящих конкурентоспособную продукцию, нашедших свою нишу на рынке, экспортно-ориентированных); укреплять экспертные и кредитные подразделения квалифицированными специалистами в области банковского менеджмента, владеющими новейшими методами определения эффективности капитальных вложений, управления рисками и разработки схем кредитования; рекомендовать предприятиям эффективные проекты и приемлемые схемы погашения кредита, апробированные данным банком; развивать новые формы кредита (лизинг, промышленная ипотека); организовывать и шире применять проектное финансирование и синдицированные кредиты.

В настоящее время в мире не существует единой стандартизированной системы оценки кредитоспособности. Банки используют различные системы анализа кредитоспособности заемщика.

Существует три основных метода оценки кредитоспособности.

- 1. Анализ финансовых коэффициентов. Качественный анализ финансовых коэффициентов заключается в необходимости определить для каждого из них ограничения, отклонение от которых в ту или иную сторону не является положительным моментом в деятельности организации, или такой анализ вообще невозможен в силу объективных причин.

- 2. Анализ денежного потока. При оценке величины денежного потока сопоставляются притоки и оттоки денежных средств заемщика за период, соответствующий периоду кредитования. На основе полученных данных может быть смоделирован денежный поток на планируемый период.

- 3. Анализ делового риска. Можно выделить следующие основные факторы делового риска: надежность поставщиков; сезонность поставок; длительность хранения сырья и материалов; и т.д.

Самым важным и наиболее часто используемым источником информации о кредитоспособности российские банки считают заверенную аудитором бухгалтерскую отчетность заемщика. Это объясняется тем, что бухгалтерская отчетность свидетельствует о финансово-экономическом положении предприятия и позволяет рассчитывать показатели и коэффициенты, необходимые для присвоения кредитного рейтинга. Вместе с тем отечественным банкам, а как свидетельствуют бухгалтерские скандалы с манипулированием данными отчетности на Западе, и иностранным банкам следует более широко использовать альтернативную информацию, получаемую, например, из внешних источников. В противном случае достоверность присвоенного рейтинга ставится под сомнение.

Большое значение банки отводят кредитной истории заемщика, накопленной в данной кредитной организации. Безусловно, она служит источником надежной и достоверной информации, однако при заключении кредитного договора в первый раз не может быть использована. В этом случае банк обращается к независимым источникам информации. К сожалению, как показывает статистика, использование этого источника носит эпизодический характер.

Платежеспособность. О неплатежеспособности, как правило, свидетельствуют непокрытые убытки прошлых лет, непокрытый убыток отчетного года, краткосрочные и долгосрочные кредиты банков, просроченная краткосрочная и долгосрочная кредиторская задолженность, кредиты банков для работников, не погашенные в срок.

Имущественное положение. В рамках анализа имущественного положения заемщика проводится вертикальный и горизонтальный анализ финансовой отчетности, который позволяет составить наиболее общее представление об имевших место качественных изменениях в структуре средств и их источников, а также о динамике их изменений.

Ликвидность. Оценка ликвидности состоит в определении объемов и источников средств, используемых для покрытия различных видов активов организации. В зависимости от соотношения показателей собственных оборотных средств и источников финансирования запасов определяется с некоторой долей условности тип текущей финансовой устойчивости заемщика: абсолютная финансовая устойчивость; нормальная финансовая устойчивость; неустойчивое финансовое положение; критическое финансовое положение.

Анализ деятельности крупнейших банков показывает, что кредитный рейтинг присваивается не всем заемщикам кредитной организации. В то время как подавляющее большинство крупных заемщиков получают кредитный рейтинг, довольно значительная доля средних и малых предприятий остается не охваченной рейтинговыми процедурами. Это может быть связано с небольшими объемами привлекаемых средств, а также с физической невозможностью банка присвоить рейтинг каждому предприятию.

В отечественной практике накоплен достаточный опыт оценки финансового положения предприятий-заемщиков. Обращение к этому опыту может быть полезным и в современных условиях, так как можно с уверенностью говорить о том факте, что определение кредитоспособности клиента носит в каждой кредитной организации индивидуальный, субъективный характер и общих рекомендаций по этому вопросу недостаточно. К сожалению, приходится констатировать, что детальный алгоритм определения рейтинга кредитоспособности является своеобразным ноу-хау конкретного банка (рейтинговой организации). Мы не можем с уверенностью говорить о степени влияния отдельных факторов на значение рейтинга. Хотя в случае использования моделей непосредственной экспертной оценки вопрос о степени влияния факторов остается в любом случае открытым.

Методика Банка России. Важнейшим источником информации о финансовом состоянии заемщика является бухгалтерская отчетность предприятия. Кредитная организация рассчитывает следующие показатели:

- - коэффициент текущей ликвидности, который характеризует обеспеченность предприятия собственными средствами и рассчитывается как соотношение оборотных активов и наиболее срочных обязательств предприятия (краткосрочные обязательства за вычетом некоторых статей баланса);

- - коэффициент обеспеченности собственными средствами, который определяет наличие собственных оборотных средств, необходимых для финансовой устойчивости, и рассчитывается как соотношение разности раздела III «Капитал и резервы» и раздела I «Внеоборотные активы» и раздела II «Текущие активы»;

- - стоимость чистых активов заемщика, которая не должна быть меньше величины уставного капитала предприятия.

Дополнительные требования Банка России включают в себя анализ прогноза денежного потока заемщика, планирование объема продаж и прибыли, а также анализ бизнес-плана и технико-экономическое обоснование (ТЭО) кредита. Также желательно ознакомление с кредитной историей заемщика. Кредитный рейтинг не присваивается.

Основным критерием кредитоспособности выступает финансовое состояние заемщика, анализ которого проводится по следующим направлениям:

- - финансовые результаты (прибыль, убыток);

- - ликвидность (платежеспособность);

- - рыночная позиция (деловая активность, конкурентоспособность, устойчивая динамика положения на рынке);

Сформулированные ниже факторы позволяют выявить основные области оценки кредитоспособности заемщика рейтинговыми агентствами.

Качественные факторы:

- - анализ и прогноз развития отрасли;

- - технологические нововведения;

- - положение предприятия;

- - оценка уровня менеджмента;

- - ассортимент выпускаемой продукции;

- - конкуренция;

- - барьеры по вступлению в отрасль;

- - административное регулирование;

- - диверсификация деятельности;

- - структура собственности, степень зависимости;

- - структура затрат.

Количественные факторы:

- - показатели денежного потока;

- - структура капитала предприятия (долгосрочные источники финансирования, внебалансовые обязательства);

- - показатели прибыльности;

- - финансовая независимость (изучаются возможные ограничения деятельности, связанные с взятыми на себя обязательствами по страхованию, полученным кредитам, облигациям).