Микрофинансовым организациям (МФО) ограничили начисление процентов по микрозаймам.

Ограничение процентов по микрозаймам

С 1 января 2017 года вступили в силу статьи 12 и 12.1 Федерального закона «О микрофинансовой деятельности и микрофинансовых организациях" от 02.07.2010 N 151-ФЗ, которыми вводится запрет на взыскивать с заёмщиков Микрофинансовыми организациями (МФО) необоснованно высоких процентов по потребительским микрозаймам. В чём же причина ограничения процентов по микрозаймам? Причина проста как мир - Микрофинансовые организации (МФО), стремясь к получению сверхдоходов, оформляют выдачу микрозаймов мгновенно и практически без проверки платежеспособности клиента.

Микрозайм

- это небольшой кредит, который предоставляется на короткий промежуток времени, и как правило, без подтверждения и проверки платёжеспособности заёмщика.

В статье 2 ФЗ N 151-ФЗ от 02.07.2010 понятие «микрозаём» описано так:

3) микрозаем - заем, предоставляемый займодавцем заёмщику на условиях, предусмотренных договором займа, в сумме, не превышающей предельный размер обязательств заёмщика перед займодавцем по основному долгу, установленный настоящим Федеральным законом;

Согласно ФЗ № 151 от 2 июля 2010 года сумма микрозайма, выдаваемого одному заёмщику не может превышать один миллион рублей. Фактическая же выдача микрозаймов в размере до 30 – 50 т.р. оформляется только при наличии паспорта и естественно без проверки платежеспособности клиента.

Федеральным законом № 151 от 2 июля 2010г. предусмотрены два вида ограничений по начислению Микрофинансовыми организациями (МФО) процентов по оформленным потребительским микрозаймам, а именно:

- Трёхкратное ограничение начисления процентов по договору потребительского микрозайма.

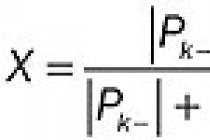

- Прекращение начисления процентов по просроченным займам, как только проценты, достигнут двукратного размера непогашенной части долга.

Банк России даёт пояснение сути ограничений, вводимых ФЗ № 151, который сводится к следующему:

1. С 1 января 2017 года вступает в силу трехкратное ограничение начисления процентов по договору потребительского микрозайма, заключенному начиная с этой даты.

Если срок возврата по договору не превышает одного года, микрофинансовые организации (МФО) не вправе начислять заёмщику – физическому лицу проценты после того, как их сумма достигнет трёхкратного размера суммы займа.

Так, например, при займе в 5000 рублей задолженность заёмщика, ни в какой момент времени не может превысить 20000 рублей. Эта сумма включает в себя:

- сумму займа в размере 5000 рублей

- начисленные проценты в размере 15000 рублей (5000 рублей х 3).

Банк России обращает внимание заёмщиков на то, что установленное на размер процентов ограничение не распространяется по закону на неустойку (штрафы, пени), а также на платежи за услуги, оказываемые ему за отдельную плату.

Вот как об этом говорится в Федеральном законе от 02.07.2010 N 151-ФЗ (в ред. от 03.07.2016) "О микрофинансовой деятельности и микрофинансовых организациях" (с изм. и доп., вступ. в силу с 01.01.2017):

Статья 12. Ограничения деятельности микрофинансовой организации (в ред. Федерального закона от 29.12.2015 N 407-ФЗ)

1. Микрофинансовая организация не вправе:

9) начислять заемщику - физическому лицу проценты по договору потребительского займа, срок возврата потребительского займа по которому не превышает одного года, за исключением неустойки (штрафа, пени) и платежей за услуги, оказываемые заемщику за отдельную плату, в случае, если сумма начисленных по договору процентов достигнет трехкратного размера суммы займа. Условие, содержащее данный запрет, должно быть указано микрофинансовой организацией на первой странице договора потребительского займа, срок возврата потребительского займа по которому не превышает одного года, перед таблицей, содержащей индивидуальные условия договора потребительского займа; (в ред. ФЗ от 03.07.2016 N 230-ФЗ)

2. Второе ограничение касается просрочки возврата краткосрочного (до одного года) потребительского микрозайма: после возникновения просрочки МФО может начислять должнику проценты только на оставшуюся (непогашенную) часть суммы основного долга, однако начисление прекратится, как только проценты, достигнут двукратного размера этой суммы.

При этом МФО сможет вновь начать начисление процентов только после частичного погашения заемщиком займа и (или) уплаты причитающихся процентов.

Неустойка (штрафы, пени) должна начисляться только на не погашенную заемщиком часть суммы основного долга.

Так, например, если непогашенная часть по просроченному договору составляет 5000 рублей, сумма, взимаемая с заемщика, будет равна 15000 рублей, которые включают сумму просроченной задолженности – 5000 рублей и начисленные проценты – 10000 рублей (5000 рублей х2).

Информацию об этих ограничениях каждая МФО обязана размещать на первой странице краткосрочного договора потребительского займа перед таблицей с индивидуальными условиями договора.

В Федеральном законе от 02.07.2010 N 151-ФЗ "О микрофинансовой деятельности и микрофинансовых организациях" (с изм. и доп.) об этом ограничении говорится так:

Статья 12.1. Особенности начисления процентов и иных платежей при просрочке исполнения обязательств по займу (введена Федеральным законом от 03.07.2016 N 230-ФЗ)Источники:

1. После возникновения просрочки исполнения обязательства заемщика - физического лица по возврату суммы займа и (или) уплате причитающихся процентов микрофинансовая организация по договору потребительского займа, срок возврата потребительского займа по которому не превышает одного года, вправе продолжать начислять заемщику - физическому лицу проценты только на не погашенную им часть суммы основного долга. Проценты на не погашенную заемщиком часть суммы основного долга продолжают начисляться до достижения общей суммы подлежащих уплате процентов размера, составляющего двукратную сумму непогашенной части займа. Микрофинансовая организация не вправе осуществлять начисление процентов за период времени с момента достижения общей суммы подлежащих уплате процентов размера, составляющего двукратную сумму непогашенной части займа, до момента частичного погашения заемщиком суммы займа и (или) уплаты причитающихся процентов.2. После возникновения просрочки исполнения обязательства заемщика - физического лица по возврату суммы займа и (или) уплате причитающихся процентов микрофинансовая организация по договору потребительского займа, срок возврата потребительского займа по которому не превышает один год, вправе начислять заемщику - физическому лицу неустойку (штрафы, пени) и иные меры ответственности только на не погашенную заемщиком часть суммы основного долга.

3. Условия, указанные в частях 1 и 2 настоящей статьи, должны быть указаны микрофинансовой организацией на первой странице договора потребительского займа, срок возврата потребительского займа по которому не превышает один год, перед таблицей, содержащей индивидуальные условия договора потребительского займа.

- Сообщение Банка России от 01.01.2017 года - «Ограничено начисление процентов по краткосрочным микрозаймам»

- Федеральный закон от 02.07.2010 N 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях» (с изменениями и дополнениями)

- Федеральный закон от 03.07.2016 N 230-ФЗ «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон "О МИКРОФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ И МИКРОФИНАНСОВЫХ ОРГАНИЗАЦИЯХ"»

О том, что ипотека переживает сегодня нелегкие времена, говорится много и с выражением. Банки ужесточили требования к потенциальным клиентам, повысили ставки по кредитам. Известны случаи, когда «почти заемщики», уже прошедшие андеррайтинг и одобренные займодателем, получали отказ в самый последний момент – прямо в день сделки.

Данная статья является справочно-информационным материалом, вся информация в ней представлена в ознакомительных целях и носит исключительно информационный характер.

Но есть у происходящего и светлая сторона. Она состоит в том, что со всеми описанными проблемами сталкиваются потенциальные клиенты – те, кто только собирается брать ипотеку. А вот положение граждан, уже являющихся заемщиками, стабильнее: они платят строго в соответствии со своим кредитным договором. Грозит ли что-нибудь им – с этим вопросом мы и решили разобраться.

«Трое из ларца», неодинаковые с лица

Все ипотечные заемщики оказались сегодня поделенными на три группы. Первая – те, чьи кредиты номинированы в иностранной валюте

. Согласно официальным данным ЦБ, в январе 2014 года курс доллара находился в интервале 32,66 - 35,24 руб., сегодня же он заметно превышает 60. Получается, что при неизменном размере долларового платежа эти люди отдают сегодня почти в два раза больше рублей, чем год назад – при том, что рублевые зарплаты никто особенно и не думал повышать. Валютные заемщики стали нынче самой известной (хотя известность эта из числа тех, которых врагу не пожелаешь) категорией плательщиков – об их проблемах и акциях рассказывают СМИ, кипит интернет…

Вторая категория – те, у кого в договоре указана плавающая ставка . О ней наш портал подробно писал несколько лет назад – можно ознакомиться здесь: « ». Применительно к сегодняшней теме скажем лишь, что банк в данном случае имеет совершенно законное право повысить процент по кредиту – если увеличился соответствующий макроэкономический индикатор.

И, наконец, третья группа – самая, к счастью, многочисленная. Плательщики, чья ипотека номинирована в рублях и при этом с фиксированной ставкой . Они сегодня оказались в очень выигрышном положении: если в договоре написано «13% годовых», они и будут платить именно этот процент. Даже несмотря на то, что ключевая ставка ЦБ сегодня -15% и при выдаче новых кредитов сегодня действуют совсем другие реалии.

Закон на страже

Попробуем теперь разобраться, на чем базируется столь приятное для рублевых заемщиков положение вещей. Прежде всего, это закон «О банках и банковской деятельности» (ФЗ №395-1 от 02.12.1990). В ст. 29 сказано, что «по

кредитному договору, заключенному с заемщиком-гражданином, кредитная организация не может в одностороннем порядке сократить срок действия этого договора, увеличить размер процентов и (или) изменить порядок их определения, увеличить или установить комиссионное вознаграждение по операциям, за исключением случаев, предусмотренных федеральным законом»

. «Законодательство исходит из того, что размер платы за кредит – существенное условие, подлежащее согласованию сторонами, - разъясняет эту норму Оксана Мягкова, юрист отделения вторичного рынка агентства «Азбука жилья»

. – Банк не вправе в одностороннем порядке менять процентные ставки. Исключения могут предусматриваться федеральным законом или договором с клиентом».

«Данный запрет был установлен в марте 2010 года, - сообщила « » Елена Любименко, начальник юридического департамента банка ИТБ . – Его появление объясняется активным повышением банками ставок в период кризиса 2008-2009 годов. Теперь повышение ставки по кредиту, выданному гражданину, возможно только в том случае, если это прямо установлено кредитным договором». Такой вариант мы уже рассматривали – это упоминавшаяся в первой главе нашего повествования плавающая ставка. Еще одна возможная ситуация, о которой рассказывает Елена Любименко, – ставка может быть увеличена в случае просрочки возврата части кредита. Но это тоже должно быть предусмотрено кредитным договором.

«Согласно последним изменениям в законодательстве, банки категорически не имеют права изменять процентную ставку, что было довольно распространено ранее, - подводит итог Сергей Козлов, руководитель кредитного департамента СДМ-Банка . – За последние два года было сделано довольно много на законодательном уровне в области защиты интересов физических лиц при контакте с банками, особенно в части кредитования. Банки не имеют права менять существенные условия кредитного договора, включая ставку. Ранее банки шли на хитрости: навязывали различные виды страховок, указывали часть цифр мелким шрифтом, который никто не читает, и многое другое. В настоящее время законодательно регламентирована форма договора: его формат, оформление, даже шрифт. Заемщик видит не только реальную ставку, но и все расходы, которые он понесет – то есть полную картину его финансовых обязательств перед банком».

«Исключения» - это не здесь

Внимательное чтение уже упоминавшейся ст. 29 ФЗ-395-1 дало еще один любопытный результат: все строгие правила, защищающие права заемщиков, неизменно сопровождаются оговорками «за исключением случаев, предусмотренных федеральным законом». Звучит не очень приятно и заставляет задуматься: что это за случаи такие? Не попадают ли в их перечень бешеный рост курс доллара, запрет кредитования на Западе и прочие «прелести», наблюдаемые нами в последний год?

Эксперты успокоили – нет, попадают. «Если почитать законы Российской Федерации, то практически в каждом пункте любого закона мы обнаружим эту оговорку – «за исключением случаев, предусмотренных федеральным законом», - отмечает Дина Орлова, ведущий эксперт по кредитным продуктам портала «Банки.ру» . – Но никаких законов, предусматривающих увеличение банком процентной ставки в одностороннем порядке, в России нет. И внешние неблагоприятные условия не повлияют на процентные ставки по уже заключенным кредитным договорам. Включение в договор условий об одностороннем изменении условий договора рассматривается высшими инстанциями как дискриминация заемщика, который является заведомо более слабой стороной».

«Такие случаи не рассматриваются законом как обстоятельства непреодолимой силы, позволяющие пересмотреть условия предоставления кредита, - подтверждает Елена Любименко (ИТБ). – И учитывая имеющуюся на сегодня тенденцию по максимальной защите прав граждан, вряд ли будут установлены в ближайшее время. С точки зрения законодателя, банки – это субъекты предпринимательской деятельности, осуществляющие ее на свой страх и риск».

«Добровольность» настоящая

Еще в той же самой ст. 29 Закона «О банках…» обнаружилась любопытная деталь: там сказано, что ставка по кредиту может быть изменена «по договоренности с клиентом». Конечно, представить себе клиента, добровольно соглашающегося на повышение ему процентной ставки, как-то затруднительно. С другой стороны, в нашей стране имеются большие традиции «выкручивания рук», есть даже замечательное выражение (которое вряд ли поймут иностранцы) – «добровольно-принудительно». Не может ли случиться так, что банк предложит своему клиенту «совершенно добровольно» согласиться на повышение ставки? А возражаешь – тогда мы докопаемся до какой-нибудь детали (справку принес на два дня позже) и потребуем досрочного погашения кредита в течение недели?

Наши эксперты эти домыслы опровергли. Точнее говоря, ситуация возможна, но опять-таки только в том случае, если соответствующее условие внесено в кредитный договор. Дина Орлова («Банки.ру») обращает внимание на примечательный нюанс: возможность повышения ставки в случае непродления договора страхования заемщика. «Подавляющее большинство банков указывают: наша базовая ставка такая, а при отказе от личного страхования эта ставка увеличится на определенную надбавку, - говорит эксперт. – Но договор страхования заключается на один год, а потом заемщик обязан его перезаключать еще на год и так далее. В случае, если он этого не сделает, а именно не предоставит договор в банк вовремя, то ставка вырастет. Некоторые банки, правда, закрывают на такую просрочку глаза, другие ставку увеличивают, а после предоставления документов снижают ставку обратно. А есть банк, который при непредоставлении в срок документа о страховании увеличивает ставку сразу на шесть процентных пунктов! И больше не снижает, даже если договор в дальнейшем будет заключен!»

Реальная жизнь

Как всегда, мы поинтересовались у наших экспертов реальной ситуацией. Известно ведь, что практика иногда радикально расходится с теорией… Ответом снова было единодушное «нет» - по крайней мере, на сегодня.

«На рынке случаи, когда банк в одностороннем порядке поднимал бы ставку по ипотечному кредиту, сведены к минимуму, - говорит Сергей Козлов (СДМ-Банк). – У банков нет законодательных оснований для подобных действий». «Прецедентов, чтобы ставки были подняты для клиентов нашего агентства, не было, - подтверждает Наталья Шорина, исполнительный директор АН «Мегаполис-Сервис» (г. ) . – Во всяком случае, за последние пять лет точно. Не слышала я о таких повышениях и от клиентов других агентств».

«Мне неизвестны случаи, когда банк повысил процентную ставку по уже выданной ипотеке в настоящее время, - отмечает Дина Орлова («Банки.ру»). – Были случаи в 2008 году, когда ставки увеличивались на 2-3 п.п. по заключенным договорам… Сейчас некоторые банки пересматривают условия ипотеки, по которым принято положительное решение, но еще не оформлен кредитный договор. Это несколько неэтично, но на это банк, безусловно, имеет право».

Татьяна Крючкова, генеральный директор агентства Troika Estate , высказывает точку зрения, которая на первый взгляд отличается от приведенных выше. Эксперт отмечает, что ряд банков имеют право повышать ставки по ипотечному кредиту. «В Москве банки ведут себя лояльно, но это пока, а вот в региональных банках процесс по изменению ставок в одностороннем порядке уже начался», - говорит Татьяна Крючкова. Однако из дальнейших уточнений следует, что соответствующая возможность заложена в кредитные договоры. Так что – разовьем эту мысль дальше – если бы такого пункта не было, у банков не было бы и оснований увеличивать процент.

Резюме от портала

Как видим, плательщики ипотеки с фиксированным в договоре размером процентной ставки могут чувствовать себя сегодня спокойно. Но при одном условии: в договоре нет никакого упоминания о праве банка поднять платежи. Так что единственное, что тут можно порекомендовать, – это еще раз внимательно прочитать свой кредитный договор. На предмет того, чтобы понять, нет ли у банка возможности на чем-то вас поймать. И не дать ему такой возможности…

Мнения экспертов

Алексей Новиков, руководитель ипотечного центра компании Est-a-Tet:

Согласно закону, любое повышение ставки в одностороннем порядке незаконно, и в своей практике подобных случаев я не встречал. Единственный возможный вариант развития событий, когда по обоюдному согласию с заемщиком банк повышает ставку в случае просрочки платежей. Как правило, если заемщик временно не может выплачивать кредит или может делать выплаты только частично, вместе с клиентом банк ищет решение, одним из них может стать увеличение процентной ставки в счет отсрочки платежей.

Светлана Савичева, замдиректора кредитного потребительского кооператива «ДОМ» (г. Электросталь):

Незыблемость установленной ставки по ипотечному кредиту прописана в ст. 29 закона «О банках и банковской деятельности». Банк может повысить ставку в одностороннем порядке только в случае, если это предусмотрено договором. Разумеется, что при заключении такого договора заемщик может настоять, чтобы были прописаны условия, при которых банк имеет право повысить ставку, в случае если это не указано в договоре.

16 декабря Центробанк повысил ключевую ставку до 17 процентов, чтобы поддержать рубль и обуздать инфляцию. Соответственно, банки неизбежно поднимут процентные ставки по кредитам и вкладам для населения. А как с теми, кто уже получил заем и сейчас его погашает? Многие опасаются, что кредитные организации поменяют условия и загонят их в долговую яму. «Лента.ру» выясняла, что ждет заемщиков в условиях девальвации национальной валюты и роста ставки ЦБ.

Ставки сделаны

Ночь после «черного понедельника» выдалась трудной. Пока пресловутые валютные спекулянты и иные участники рынка спали, Центробанк принял решение о беспрецедентном повышении ключевой ставки, которая выросла сразу на 650 базисных пунктов - с 10,5 до 17 процентов. Регулятор пояснил, что это необходимо для устранения растущих девальвационных и инфляционных рисков. К сожалению, эффект от этого чувствовался только в первые минуты торгов утром 16 декабря. Показалось, что рубль отыгрывает сильное падение. Однако итоговый результат того дня превзошел все самые пессимистичные прогнозы. Евро пробил отметку в 100 рублей, доллар - в 80 рублей.

Напомним, что такое ключевая ставка ЦБ и к каким переменам в нашей жизни приводит ее изменение. Здесь все просто. Под эту ставку регулятор выдает деньги российским банкам. Чем выше процент, тем хуже условия для кредитных организаций. Представьте: вы пришли в банк, чтобы занять денег на покупку бытовой техники. А кредитный консультант сообщает о повышении ставки по займу. Вы десять раз подумаете, прежде чем согласитесь на сделку. Банки сейчас точно в таком же положении. Значит, снижается количество сделок с деньгами (должна уменьшаться инфляция) и увеличивается стоимость рубля за счет дороговизны рублевых кредитов для банков (национальная валюта должна укрепляться).

Помимо этого решение регулятора оказывает прямое воздействие на продукты розничных банков. Взяв деньги у ЦБ под 17 процентов, кредитная организация сильно изменит условия по своим собственным предложениям. Во-первых, вырастут ставки по депозитам. Многие банки уже запустили вклады с доходностью на уровне 17 процентов и даже выше. Во-вторых, подорожают потребительские и ипотечные кредиты. «Рост ставок, пропорциональный мерам ЦБ, на рынке кредитования возможен с января 2015 года. Потребительские кредиты станут менее доступны», - сказал в беседе с «Лентой.ру» начальник департамента казначейства Росинтербанка Николай Мамолин. Если россияне и раньше жаловались на невообразимые ставки по займам, страшно представить, что они скажут теперь.

Фото: Юрий Мартьянов / «Коммерсантъ»

Но что будет с уже оформленными кредитами? С теми, кто брал у банка валюту, все понятно. Кредитная нагрузка на эту категорию заемщиков стала просто невыносимой. Как сильно подешевел рубль с января 2014 года? К доллару - в два раза, к евро - примерно на 80 процентов. Для тех, кто получает зарплату в рублях, ежемесячная выплата по кредитам в этих валютах увеличилась так же. Особенно тяжко ипотечным заемщикам. У них долг растет как снежный ком. Но беспокоятся и те, кто оформлял кредиты в рублях. Что с их займами? Не поменяют ли банки условия прямо на лету, превращая обязательства клиентов в трудновыполнимые?

Ставок больше нет

Эксперты спешат успокоить заемщиков. Для физических лиц условия по уже подписанным договорам кредитования незыблемы. Адвокат юридической компании «Хренов и партнеры» Андрей Иванов подчеркивает, что одностороннее увеличение банком ставки не допускается в любом случае, даже если это прямо предусмотрено кредитным договором с гражданином. «Поэтому если финансовая организация будет "нахальничать", заемщик может смело обращаться в суд, который его поддержит и признает такое условие договора ущемляющим права потребителя», - отметил юрист в беседе с «Лентой.ру». При этом он подчеркнул, что повышение ставки может коснуться закредитованных предприятий. По его словам, банки часто оставляют за собой возможность менять условия, когда работают с бизнесом.

Старший юрист компании ЮСТ Михаил Чугунов обратил внимание на то, что до 2010 года закон о банковской деятельности позволял кредитным организациям включить в договор с заемщиком условие об изменении процентных ставок в случае непредвиденных обстоятельств. Например, при экономическом кризисе. Но после поправок на это был наложен запрет. Тем не менее Чугунов напомнил о статье 451 Гражданского кодекса, позволяющей менять условия договоров в судебном порядке в связи с существенным изменением обстоятельств, при которых документ подписывался. «Суды не применяли это положение во время предыдущих кризисов», - сказал «Ленте.ру» юрист. Видимо, для создания прецедента в отношении заемщиков нужно, чтобы в экономике случился настоящий коллапс.

Опрошенные «Лентой.ру» банки в один голос говорят, что не собираются менять условия по уже оформленным кредитам для населения. Представитель ВТБ24 Виталий Сухини подчеркнул: банк исполняет все требования законодательства РФ. «Наши кредитные договоры не предусматривают изменения ключевых условий (процентной ставки и срока) в одностороннем порядке», - отметил он.

В банке «Траст» также сообщили, что не намерены менять процентные ставки по выданным кредитам. «Нет, банк не собирается этого делать», - заявил представитель кредитной организации. В «Тинькофф Кредитные системы» придерживаются аналогичной позиции. О том, что ставки по выданным кредитам останутся на прежнем уровне «Ленте.ру» поведали в Альфа-банке, Русславбанке и Росинтербанке.

Да, заемщики, которые уже взяли деньги, могут не переживать. Но в целом для рынка потребительского и ипотечного кредитования наступил поворотный момент. «В текущей ситуации само кредитование населения банками становится практически невозможным. Повышение ключевой ставки дает импульс к повышению процентных ставок по кредитам. Это естественным образом будет способствовать оттоку средств со счетов физлиц», - прокомментировал «Ленте.ру» директор департамента розничного бизнеса СБ Банка Герман Белоус. И добавил, что из-за снижения платежеспособности населения, а также в связи с повышенными нормами резервирования для банков, выдача кредитов физлицам для финорганизаций делается «не просто рискованной, но и опасной». Жить взаймы у россиян больше не получится. Придется полагаться только на свою зарплату со стремительно падающей покупательной способностью.

17 декабря текущего года ЦБ РФ обнародовал перечень мер, которые должны обеспечить устойчивость финансового рынка страны. В них был включен и вопрос, касающийся повышения ключевой ставки с 10,5 до 17%. Это означает, что для получения прибыли всем частным финансовым учреждениям страны теперь придется повысить цену своих кредитных продуктов выше 17%. Не обошла эта волна и крупнейший банк – Сбербанк России, который также пересмотрел ставки по своим кредитным программам.

Изменения ставок по кредитам

Сбербанк России рассматривается российскими гражданами, как самый выгодный и надежный источник по привлечению потребительских займов, кредитов на развитие бизнеса, а главное ипотеки (смотрите ).

Известно, что крупный финансовый институт задействован в предоставлении льготных жилищных кредитов учителям, молодым семьям и военнослужащим. Однако новые условия заставляют его пересмотреть стоимость кредитных продуктов. С 22 декабря вступили в силу новые процентные ставки:

- Базовая ставка по жилищным займам повышена с 14,5 до 16%;

- Ипотека для молодых семей подорожала до 14-15,5%;

- Цена на недвижимость в новостройках составит 15,5%.

В среднем ставка по всем ипотечным программам Сбербанка России возросла с 13 до 16%. Однако даже в этом случае получается, что цена кредитных продуктов крупнейшего банка страны ниже целевой ставки. Сотрудники организации отмечают, что формируемый убыток они покрывают за счет других операций.

Следует также отметить, что несколько изменились дополнительные условия выдачи займов, в частности:

- Для всех заемщиков, которые не являются участниками зарплатных проектов от Сбербанка России, ставки по ипотеке будут увеличены на 0,5%;

- При отказе заемщика страховать жизнь и здоровье ставка процента по кредиту увеличивается на 1%.

В итоге базовая ставка возрастет до 17-17,5%. При этом, речь идет только о тех кредитах, заявки на которые будут поданы после 22 декабря. Займов, уже предоставленных гражданам, а также кредитных продуктов, по которым кредитная комиссия уже рассматривает заявки, нововведения не коснутся. По ним проценты останутся прежними.

Иные изменения условий по кредитным продуктам Сбербанка

Наряду с повышением ставок процента, Сбербанк России ввел ещё несколько новых правил для желающих получить ипотечный кредит, в том числе:

- Первоначальный взнос увеличен до 20%;

- Время, в течение которого клиент может выбрать подходящую квартиру, сокращено с 4-х месяцев до 2-х.

Предполагается, что в ближайшей перспективе также ужесточатся требования к документам заемщиков. В то же время ставку процента руководство банка больше повышать не намерено. Новые условия опять же затронут только ипотечные займы, заявки на которые будут поданы после 22 декабря текущего года.

Стоит отметить, что Сбербанк пришлось временно приостановить действие целого ряда кредитных программ, в том числе:

- Жилищные займы на приобретение загородных частных домов и гаражей;

- Ипотечные кредиты на постройку новых частных домов.

Таким образом, Сбербанк сократил временно наиболее рискованные направления ипотечного кредитования. Сотрудники финансовой организации отмечают, что клиент может подать заявку на автокредит или заем на постройку частного дома, однако точный срок её рассмотрения не определен.

Таким образом, на фоне общего увеличения ставок по жилищным кредитам Сбербанк РФ не планирует менять условий для уже заключенных кредитных договоров. В выигрышном положении оказались и заемщики, которые успели подать заявки на ипотечные кредиты до 22 декабря 2014 года. В целом же условия жилищного кредитования граждан в крупнейшем банке страны были существенно пересмотрены в связи с изменением уровня ключевой ставки ЦБ РФ.

Волна волнений в отношении этого вопроса началась уже давно - ещё до наступления финансового кризиса как такового, да и в былые годы кризисов автолюбителей интересовал данный вопрос. Действительно, давайте ответим на вопрос: может ли банк повысить процентную ставку по уже выданному (взятому гражданином) автокредиту (или же обычному потребительскому кредиту); и рассмотрим данный вопрос в аспекте трёх условий:

- В кредитном договоре ничего не написано об изменении процентной ставки.

- В кредитном договоре есть пункт об изменении процентной ставки.

- В кредитном договоре вовсе указана нефиксированная (плавающая) процентная ставка.

Итак, кредитование и в целом вся деятельность банков в отношении взаимодействия с гражданами РФ регулируется рядом законов, в том числе столь любимом законом "О защите прав потребителей", конечно же, Гражданским кодексом, а также специальным законом, выпущенным для банков и других кредитных организаций, который называется Федеральный закон "О Банках и банковской деятельности". Кроме того, с юридической силой Ваши отношения с банком регулируются, конечно же, кредитным договором, заключенным Вами с этим банком.

Таким образом, при первом условии (когда в договоре ничего не указано об изменении процентной ставки), банк не вправе повысить процентную ставку, так как нет иных нормативно-правовых актов, которые позволили бы это сделать банку, и такое одностороннее изменение ставит Вас как потребителя в худшее положение.

Однако, более того, даже если договор предусматривает каким-либо своим пунктом возможность банком изменения процентной ставки по уже выданному (взятому) кредиту, то банк всё равно не сможет этого сделать (точнее, физически сотрудники банка смогут формально изменить ставку, но тогда Вы в порядке судебного иска можете отменить такое изменение). И вот по какой причине: в ФЗ "О банках и банковской деятельности" есть замечательная статья под номером 29, которая гласит следующее:

По кредитному договору, заключённому с заёмщиком-гражданином, кредитная организация не может в одностороннем порядке сократить срок действия этого договора, увеличить размер процентов и (или) изменить порядок их определения, увеличить или установить комиссионное вознаграждение по операциям, за исключением случаев, предусмотренных федеральным законом.

А в других нормативно-правовых актов нет таких исключений, которые бы могли стать "случаями, предусмотренными федеральным законом". В итоге получаем, что, в случае наличия в договоре пункта об увеличении процентной ставки по кредиту, этот пункт противоречит закону (причём, федеральному), и регулирует этот случай уже статья 16 закона "О защите прав потребителей", название которой, собственно, о многом нам говорит: "Недействительность условий договора, ущемляющих права потребителя". А первый же пункт этой статьи даёт нам понять наше дальнейшее поведение в случае попытки изменения банком процентной ставки по автокредиту:

16. Недействительность условий договора, ущемляющих права потребителя

1. Условия договора, ущемляющие права потребителя по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации в области защиты прав потребителей, признаются недействительными.

Если в результате исполнения договора, ущемляющего права потребителя, у него возникли убытки, они подлежат возмещению изготовителем (исполнителем, продавцом) в полном объеме.

Таким образом, получаем, что пункт банка о том, что процентная ставка может быть им изменена в одностороннем порядке, является ничтожным (но не отменяет всего договора, кстати).

А теперь давайте рассмотрим третье условие - когда в кредитном договоре прописана плавающая ставка. Только в этом случае банк имеет право изменять ставку (о чём, впрочем, Вы уже должны знать, так как, вероятно, Ваша ставка уже изменялась в зависимости от различных факторов). И Вам должно быть понятно, что статья 29 тут применяется в полном объёме, так как процентная ставка не изменяется - она изначально является плавающей, не фиксированной на какой-либо определённой цифре и порядок определения процентов также не изменяется.