При оформлении ссуды следует внимательно изучать раздел кредитного соглашения, который содержит сведения о штрафных санкциях. Большинство заемщиков планирует своевременно погашать задолженность, не нарушая условия договора. Однако, даже при незначительной просрочке, банк имеет право начислять неустойку. Ниже вы найдете ответы на вопросы. Правомерно ли поступает кредитор? Как рассчитать штрафы и пени? Какие существуют варианты выхода из сложившейся ситуации(*)?

Что считается задержкой платежа по кредиту

Малейшее отклонение от подписанного заемщиком является просрочкой. При задержке платежа на сутки финучреждение имеет право начислять неустойку, размер которой указан в кредитном соглашении. Поэтому, в случае финансовых проблем, необходимо связаться с банком и сообщить причину просрочки займа. Дальнейшие действия кредитора зависят от:

- размера задолженности;

- длительности просрочки;

- условий договора займа;

- желания самой финансовой организации.

Если банк посчитает причину задержки платежа уважительной, то может принять решение в пользу заемщика:

- не начислять пеню;

- не прибегать к штрафу;

- предоставить на некоторое время.

В зависимости от длительности просрочки, вас ожидают следующие последствия:

- По одному платежу – вежливое напоминание о долге и начисление единовременного штрафа, в соответствии с кредитным соглашением.

- По двум и более платежам – настойчивые звонки с напоминанием о непогашенном кредите. Увеличение суммы долга за счет набежавших штрафов.

- Задержка платежей более года – огромные суммы неустоек, постоянные звонки и письма от банка, угрозы передачи кредита коллекторам или обращения в суд.

Как рассчитать штрафы и пени

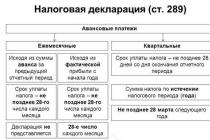

В соответствии с п.1 статьи 330 ГК РФ , неустойкой по просроченным платежам являются:

Гласит, что размер пеней составляет 1/360 ставки рефинансирования. Сегодня ее величина равна ключевой, т.е. 10,5% годовых. Соответственно, за каждый просроченный день взимается 0,0292% от суммы долга. Согласно п. 2 ст. 332 ГК РФ , уровень неустойки может быть увеличен по согласию сторон.

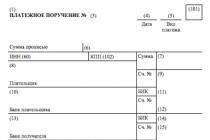

Пени рассчитываются по формуле:

Сумма пеней = сумма задолженности * размер пени в % * количество дней просрочки / 100.

Как снизить и оспорить пени за просрочку

Часто финансистов не устраивает обозначенный в законе низкий размер неустойки. Они прописывают в кредитном договоре высокий размер пеней. Подписывая документ, вы выражаете свое согласие с его условиями. Соответственно, банки взимают большие штрафы на законном основании.

Противостоять подобным действиям кредиторов вы можете через суд. гласит, что вы можете обратиться с иском, если начисленная неустойка не соразмерна с последствиями, наступившими в результате нарушения обязательств. При оформлении ходатайства о снижении штрафных санкций, обратите внимание суда на следующие факты:

- пени превышают упущенную выгоду финансовой организации;

- просрочка по займу не привела к существенным последствиям для кредитора;

- кредитор задержал подачу иска в суд, что привело к росту пеней;

- должника: тяжелая болезнь, наличие иждивенцев и другие обстоятельства.

Чтобы дело было принято к рассмотрению, вы должны доказать попытку урегулирования вопроса с банком в досудебном порядке.

Как списать штрафы по кредиту

Избавиться от начисленных неустоек вы можете в результате:

- Запуска процедуры банкротства, поскольку с 1 июля 2015 года вступил в силу закон о банкротстве физических лиц . Учтите, что данный процесс длительный и дорогостоящий.

- Завершения срока исковой давности. В соответствии со ст.196 ГК РФ этот период составляет 3 года. По его истечении кредитор не имеет право требовать возврата долга.

- Переведения банком задолженности в категорию «безнадежных». Незначительные суммы, по которым затраты на взыскание долгов превышают доход от возврата, подлежат списанию по решению банка.

- Передачи долга коллекторам. Поскольку эти агентства скупают кредиты с дисконтом до 20%, при грамотном подходе, можно договориться о списании неустоек.

Как не платить штраф

Если вы плохо ориентируетесь в тонкостях кредитования - воспользуйтесь платными услугами специалистов. Юридические финансовые фирмы законным способом обеспечивают своим клиентам:

- списание ;

- фиксирование задолженности;

- возврат комиссий и страховок по займу;

- защиту интересов в суде;

- снижение ежемесячных платежей по кредиту;

- прекращение звонков от коллекторов и кредиторов.

В зависимости от ситуации, опытные юристы проконсультируют вас относительно шансов на успех и составят план дальнейших действий.

Можно ли вернуть штраф

При наличии неустоек по просроченным платежам, заемщику

проблематично погасить основной долг. Поступившие средства банк в первую

очередь направляет на погашение штрафов и пеней, а оставшуюся сумму – на сам

кредит. В результате долг постоянно растет. Защищая свои права в сложившейся ситуации,

обратите внимание кредитора на следующие моменты:

Добрый день, Кирилл. Давайте разберем, что такое неустойка по кредиту. Она появляется в результате неплатежей.

Законодательство и неустойка

По статистике почти половина заемщиков, выполняя ежемесячные платежи, хотя бы раз, но делали просрочки. Причина задержек разная. Но их последствия одинаковые – применяются штрафные санкции и начисляются пени.Посмотрим, к каким последствиям приводит кредитная неустойка. Неустойкой по кредиту, следуя статье №330 ГК РФ, является сумма, которую кредитополучатель должен уплатить кредитору при неисполнении заемщиком обязательств, взятых им по кредитному договору.

Неустойка может быть:

Ежедневной, пеня. Начисление производится, исходя из количества дней отсутствия денег на счете. Размер пени зависит от ключевой ставки ЦБ и рассчитывается как 1/360 ставки рефинансирования.

Одноразовой. Это штраф при каждой просрочке. Санкции могут быть разными. Например, если клиент в установленную дату не произвел оплату, на следующий день ему начисляют 100-рублевый штраф. Через 30 дней сумма удвоится и т.д. Однако штраф может оставаться и фиксированной величиной.

Основные причины, по которым возникают просрочки:

Осознанная неуплата;

Перечисление делается при помощи терминалов самообслуживания, кассы других банков или отделений «Почты России». Денежные средства переводятся в течение 2-5 дней, поэтому возникает техническая просрочка;

Оплата осуществляется позже даты, указанной в кредитном договоре. Часто такие просрочки происходят, когда ежемесячной датой платежа является 31 число. Банки переводят расчет на день раньше, 30-е число, но заемщик платит на день позже, 1-го числа следующего месяца.

Что делает банк при возникновении просрочек

Каждые 7 дней банк будет передавать в БКИ информацию о просрочках платежа, что испортит заемщику его кредитное досье. Несколько месяцев финансовая организация попытается самостоятельно решить проблему, используя следующие способы:Напоминания СМС сообщениями по ежемесячному взносу, размерам начисленных штрафов;

Звонки с аудиосообщениями;

Звонки от сотрудников банка, работающих с проблемными задолженностями;

Письма на e-mail и домашнюю почту;

Приглашение заемщика в офис на встречу с банковским сотрудником.

Будьте внимательны!

Если перечисленные выше способы не дали результата (не подействовали на заемщика должным образом), банк может передать данные коллекторским агентствам или обратиться с иском в суд.

Действия кредитополучателя при возникновении просрочек

Если причиной неустойки стали дорогой ремонт автомобиля, серьезная болезнь или прочие внеплановые расходы, либо в жизни заемщика произошли серьезные изменения (увольнение с работы, инвалидность, смерть), следует обратиться к кредитору и пересмотреть условия кредитования.Написанное заявление, в котором указываются причины неуплаты, передается менеджеру. Если банк дает согласие, стороны приступают к пересмотру договора, если нет, - можно обратиться с иском в суд.

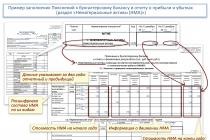

Как выполняется расчет неустойки

Точную сумму назвать невозможно, потому что все зависит от условий кредитного договора, а они бывают разными. Проведем два расчета пеня на примерах.Пример №1. Предположим, Вы оформили кредит в Сбербанке и должны ежемесячно вносить 7 тыс. рублей. По договору, каждый день просрочки – это 0,5% пеня от суммы платежа. Ваш пропуск – 7 дней. 0,5% от 7 тыс. делает 35 рублей. Умножаем на 7 и получаем 245 рублей. Эту сумму Вы должны добавить к ежемесячному платежу и оплатить её. Итоговый взнос – 7 245 рублей.

Пример №2. Предположим, Вы оформили кредит в Сбербанке и должны ежемесячно вносить 7 тыс. рублей. По договору, каждый день просрочки – это 0,1% пеня от остатка долга, который составляет 49 тыс. рублей. Ваш пропуск – 10 дней. 0,1% от 49 тыс. делает 49 рублей. Умножаем на 10 и получаем 490 рублей. Эту сумму Вы должны добавить к ежемесячному платежу и оплатить её. Итоговый взнос – 7 490 рублей.

В конце дадим один совет: старайтесь перечислять деньги через кассы самого кредитора. Такой перевод зачислится мгновенно, и Вы избежите технической неустойки.

Более 50% всех заемщиков хоть раз за свою кредитную историю осуществляли платеж с опозданием. Причины просрочек у всех разные, а последствия одинаковые – штраф или пеня. Рассмотрим, что такое неустойка по кредиту и какие последствия она влечет за собой.

Взаимоотношения между банком и заемщиком регулируется несколькими законодательными актами, главный из которых – Гражданский Кодекс РФ. Из ст. 330 ГК РФ вытекает, что неустойка по кредиту – это установленная условиями договора о предоставлении заемных средств или Законом сумма, которую клиент должен уплатить финансовому учреждению в случае неисполнения обязательств, в частности при возникновении неоплаченной задолженности.

В этой же статье определено, что неустойка подразделяется на два типа:

- Штрафные санкции – мера наказания, применимая разово, но при каждом случае просрочки. Например, при отсутствии платежа в расчетную дату, на следующий день начисляется штраф 100 рублей, еще через месяц эта сумма может удвоиться и за 60 дней просрочки уже придется заплатить 200 рублей, за 90 дней – 500 и т. д. Также штраф может оставаться фиксированным, тогда за 30, 60 и более дней неустойка будет равна – 100 рублей.

- Пеня – это ежедневная неустойка, которая начисляется исходя из фактического количества дней отсутствия денежных средств на кредитном счете.

В ст. 395 ГК РФ есть рекомендации к расчету пени. Размер неустойки устанавливается исходя из уровня ключевой ставки Центробанка, действующей на момент в соответствующем периоде. Рассчитывается как 1/360 ставки рефинансирования. Сегодня ставка находится на уровне 9,25% годовых, тогда минимальная пеня будет составлять 0,257% в день. К возможным причинам просрочки относятся:

- Осознанная неуплата при отсутствии у заемщика достаточного количества денежных средств.

- Использование для оплаты терминалы самообслуживания, кассы банков или отделения Почты России. Переводы перечисленными способами осуществляются, как правило, от 2 до 5 дней, из-за чего может произойти техническая просрочка.

- Оплата ежемесячного взноса позже даты, обозначенной в графике. Такие просчеты случаются в том случае, когда дата платежа приходится на 31 число месяца. Обычно расчетный день переносится на день ранее – 30-е число, из-за чего клиент банка должен вносить деньги раньше, но не делает этого.

Способы расчета неустойка

Рассмотрим метод расчета пени, основанный на установленном законом размере – 0,0257% годовых. Например, был взят кредит в размере 100 тыс. руб. под ставку 13,9% в год (доступно в Сбербанке) на срок – 24 месяца. При таких условиях аннуитетный платеж составляет 4796,56 руб. в месяц.

Предположим, что заемщик не внес 2 платежа, и фактическая просрочка составляет 50 дней. При таких условиях пеня будет 61,63 руб.

- размер пени, начисленной исходя из отсутствия платежа за один календарный месяц:

4796,56*30*0,0257/100 = 36,98 руб.

- размер пени, начисленной за просрочку второго платежа за период 20 дней второго месяца:

4796,56*20*0,0257/100 = 24,65 руб.

- итоговая сумма пени за 50 дней.

36,98+24,65 = 61,63 руб.

Такой незначительный размер неустойки вряд ли можно встретить на практике, так как при составлении кредитных договоров банки пользуются положением п. 2 ст. 332 ГК РФ, которое определяет, что процентная ставка пени может быть увеличена, если стороны придут к такому соглашению.

Наиболее распространенным значением пени считается 0,2-0,5% годовых. Так, при значении ставки 0,5% сумма неустойки в вышеприведенном примере будет составлять не 61,63 руб., а 1199,14 руб. Подобные цифры, по мнению банков, выглядят более солидно и могут повлиять на ускорение процесса оплаты задолженности.

Рассмотрим, как рассчитать неустойку по кредиту за просроченный основной долг в виде фиксированного штрафа. Например, по условиям Сбербанка, за просрочку по договору потребительского кредитования предусмотрен штраф в размере 20% от суммы кредита (максимально допустимое значение согласно законодательству РФ). В представленном примере сумма платежа составляет 4796,56 руб., значит, размер неустойки будет равняться 4796,56*20%/100 = 959,31 руб. Такой штраф необходимо будет оплачивать при каждом факте просрочки – на следующий день после ежемесячной даты платежа.

Действия банка при возникновении просроченной задолженности

Согласно Закону «О кредитных историях» банки обязаны передавать данные о фактических просрочках клиентов в бюро кредитных историй 1 раз в 7 дней. При этом не имеет значения, какое количество дней просрочки – один или семь. В результате различных причин, иногда не зависящих от должника, может образоваться не только неустойка, но и испорченная кредитная история, которая влияет на дальнейшее сотрудничество с кредиторами.

Первые несколько месяцев банки пытаются самостоятельно урегулировать проблемы, возникшие с их клиентами. Что значит неустойка в кредите в таком случае для банка? Это его возможность повлиять на клиента с целью ускорения процесса возврата денежных средств. Банковские сотрудники могут использовать такие способы:

- смс-сообщения с напоминанием оплатить ежемесячный взнос, а также с размерами уже начисленных штрафов и, возможно, будущих;

- звонки с аудиосообщениями или напрямую от специалистов банковских отделов по работе с проблемными задолженностями (содержание звонков аналогично сообщениям);

- письма на почту (электронную, домашнюю) с информированием о размере текущей и просроченной задолженности, а также с реквизитами для ее оплаты;

- приглашение должника на личную встречу с сотрудником банка.

В большинстве кредитных договоров четко расписаны предполагаемые действия и их допустимое количество. Например, банк может прописать право осуществления до 2-х звонков ежедневно и не более 10 сообщений еженедельно.

Также банки указывают в условиях кредитования свое право на уступку права требования. Это означает, что они вправе передавать данные клиента и его задолженности коллекторским компаниям. Коллекторы обычно привлекаются не раньше чем через 3-4 месяца спустя первой просрочки. Разговоры с этими организациями, как правило, заканчиваются на негативной ноте, например, угрозами отобрать все имеющиеся имущество. Чтобы не выслушивать банковских посредников, рекомендуется обратиться в банк за цивилизованным решением финансовых проблем.

Действия заемщика при просрочке

Если клиент не может самостоятельно разобраться со сложившейся ситуацией, например, когда причиной начисления неустойки стали не внеплановые расходы (болезнь, ремонт транспортного средства), а серьезные изменения в жизни (смерть кормильца, утрата дееспособности, увольнение), то необходимо обратиться в банк за пересмотром условий кредитования.

Заявление пишется в свободной форме. В нем указываются причины возникновения просроченной задолженности, а также возможные варианты решения проблемы. Например, просьба продлить срок кредитования, чтобы снизить платеж, или уменьшить размер начисленной неустойки взамен на частично досрочное погашение кредита.

Документ необходимо передать в руки менеджеру, чтобы ему присвоили входящий номер. Банки обязаны давать ответ в течение одного месяца с момента принятия запроса. Если ответ не удовлетворяет заемщика, или вовсе отсутствует, можно переходить к судебному разбирательству.

В случае когда банк предлагает клиенту соглашается на новые условия кредитования, подписывается дополнительное соглашение к существующему договору об услуге реструктуризации долга. Это может быть изменение срока, процентной ставки, а также валюты кредита. Крайне редко используется снижение годовой ставки или предоставление кредитных каникул. С момента начала реструктуризации начисление штрафных санкций останавливается.

Судебная практика при просрочках по кредиту

Примеры того, как уменьшить неустойку по кредиту в суде, постоянно увеличиваются начиная с 2011 года. Именно с этого года было внесено много дополнений в законодательство в сфере кредитных отношений. Теперь на основании ст. 333 ГК РФ заемщики могут обратиться в мировой суд по месту жительства или другой суд, указанный в договоре. Статья гласит, что при несопоставимости штрафов с последствиями возникшего нарушения условий договора, неустойка может быть уменьшена или списана. Это позволяет должникам добиваться существенного снижения размера начисленных штрафных санкций. С момента принятия судом заявления штрафы перестают начисляться, а сумма долга фиксируется.

Неустойка по кредитному договору – некая денежная сумма, которую заемщик средств обязуется вернуть в случае невыполнения взятых обязательств, либо за выполнение их в неполном объеме. Неустойка включает в себя два понятия: пеня и штрафы.

Размер неустойки прописывается заранее в условиях договора . Отсутствие соответствующей записи свидетельствует о том, что при невыполнении обязательств штрафные санкции начисляться не будут. Об этом говорится в статье 329 Гражданского кодекса РФ.

Кредитор может требовать выплату законной неустойки даже несмотря на то, что заемщик не согласен с её размером. Согласно российскому законодательству, размер неустойки может увеличиваться по соглашению сторон. Если же сумма неустойки необоснованно завышена, должник вправе ходатайствовать о её снижении. Часто иск должника удовлетворяется в этом случае.

Какой бывает неустойка

Заключая кредитный договор с клиентом, банк сам выбирает, какого вида неустойка будет действовать для клиента: фиксированная или процентная. Для этого банк сначала просчитает все возможные ходы развития ситуации и выберет тот вариант, который окажется наиболее выгодный. Фиксированная сумма неустойки выражается в определенной сумме за каждый день просрочки, а процентная начисляется на сумму основного долга или на сумму оставшегося долга.

- Зачетную;

- Штрафную;

- Альтернативную;

- Исключительную.

Покрытие должником всех убытков с зачетом неустойки – наиболее распространенная форма, требуемая кредитором.

Штрафная неустойка предполагает, что, помимо погашения своих долгов, штрафа, пени, заемщик, обязан покрыть еще и все убытки кредитора, которые последнему принесли невовремя выполненные обязательства заемщика. Этот вид неустойки используется в особо тяжелых случаях, например, когда имело место значительное нарушение договора.

Исключительная неустойка освобождает заемщика от возмещения убытков кредитору – выплачивается только основная сумма долга, проценты и собственно штрафы.

Альтернативный вид неустойки дает возможность кредитору наказать заемщика, обязав его либо покрыть все убытки, либо выплатить один большой штраф . Прежде, чем будет принято окончательное решение, кредитор вместе с юристами просчитывает наиболее выгодный вариант.

Как начисляется неустойка и стоит ли погашать

Несмотря на то, что расчет неустойки у всех банков проходит по-разному, суть этой процедуры едина: в следующем месяце вы выплатите помимо суммы основного платежа и процента, еще и сумму набежавшей неустойки. Если пропуск платежа был разовым упущением, то особо по карману это не ударит. Но что делать, если по кредиту вы не платите уже год? Взяв за основу размер штрафа 1%, нетрудно посчитать, что за год выходит 365%. И это только одной неустойки…

Имейте в виду, что, начав погашать кредит спустя год, в первую очередь будет закрываться задолженность именно неустойки, а основная сумма долга и её проценты останутся опять не закрытыми. Получается замкнутый круг. Этот хитрый пункт обязательно прописан в каждом кредитном договоре и на него практически никто не обращает внимание.

Когда банк начинает давить, и попытки доказать свою правоту не имеют успеха, необходимо писать заявление с досудебной претензией, где оно будет рассмотрено, а обе стороны будут приглашены на заседание для урегулирования всех разногласий.

Имейте в виду, что в случае смерти наследодателя все обязанности по погашению кредита перейдут к наследникам. Но если требовать возврат самого кредита банк имеет полное право, то взыскание пени и штрафов является спорным вопросом. Дело в том, что в право наследства можно вступать по истечению шести месяцев со дня смерти основного заемщика. Логично, что и все долги перекидываются на наследников также после этого периода. Но банки не всегда придерживаются этого правила и начинают прессовать скорбящих родственников с первых дней.

Иногда бывает по-другому: банк не в курсе того, что заемщик умер, но в курсе того, что кредит не выплачивается. За этот период, несомненно, начисляется неустойка, которая также передается в наследство. Также банки не гнушаются начислять штрафы в тот шестимесячный период, в котором, по сути, кредит просто «висит в воздухе» - основной заемщик умер, а наследователи еще не переняли обязательства. Несомненно, эти моменты обязательно нужно обговаривать в суде, апеллируя тем, что заемщик не платил кредит не потому, что являлся безответственным, а потому, что умер, а вы, как наследник, знать не знали о существовании кредита. Второй важный момент – озвучивайте вслух то, что вы не будете оспаривать долг и согласны его полностью выплатить, при этом просите аннулировать все неустойки и штрафы, которые были начислены ввиду сложившихся трагичных обстоятельств.

Можно ли снизить размер неустойки

Скачать образец ходотайства о снижении неустойки по кредиту:

Да, можно и нужно. Потому что размеры неустоек порой превышают все допустимые нормы. Российские суды неоднократно сталкивались с делами, в которых банк требовал заплатить штрафы, превышающие сам кредит в десятки раз.

Снижение неустойки возможно только после решения суда. Самостоятельно просто так договориться с банком еще никому не удавалось.

Вот что говорит о взыскании неустойки по кредитному договору : согласно ст. 333 Гражданского кодекса, несоизмеримо завышенный размер штрафов подлежит снижению, причем на усмотрение самого суда. С одной стороны, это противоречит правилам арбитража о том, что только по инициативе должника (или, что бывает гораздо реже, – кредитора) может быть снижен размер неустойки. Но с другой стороны, сопоставив все факты и увидев явные несоответствия сумм неустойки, фемида не имеет права удовлетворить требования кредитора в полном объеме. Причинами для этого являются:

- завышенный процент штрафных санкций;

- короткий срок невыполнения обязательств;

- несоответствие размеров полученных убытков и размеров неустойки.

Так как неустойка является мерой компенсации, то она должна быть пропорциональной полученным убыткам. Однако, в Гражданском кодексе говорится о том, что суд не вправе требовать от кредитора доказательств того, какими были его убытки. При этом, закон не исключает право судьи проводить исследовательскую деятельность на предмет соизмеримости убытков и штрафов. Благодаря этому было выиграно множество дел.

Сегодня уже мало кто может представить себе жизнь без кредитов, так как беспроцентные или потребительские займы с небольшим процентом или льготным периодом привлекают население воспользоваться кредитами. Но если Ваша постоянными просроченными платежами, большинство серьезных банков . Более того, просрочки закрывают доступ и к , а это реальная возможность сделать кредит менее дорогим.

Но это не самое обидное и главное, что может быть в данной ситуации. Не обнадеживайте себя, что неоплаченный вовремя кредит вм простят.

Банки жестко контролируют сложившуюся ситуацию и за каждый день насчитывается пеня, размер которой всегда указывается при заключении договора. В среднем он составляет ежедневно от суммы просрочки 0.1% — 0.5%.

Иногда, клиент просто забывает о дате платежа, в случае если задержка оплаты не более 5 дней, на это не повлияет, но штраф придется все же уплатить. Если у Вас возникли , не позволяющие платить кредит, обращайтесь в банк с заявлением. Вам на более длительный период, конечно же переплата будет, но значительно меньше чем пеня.

Проблемы и долги

Просрочка кредита в банках Сбербанк, Хоум Кредит, ВТБ 24, Альфа Банк, Русский Стандарт

Законы РФ предоставляют банкам не так много возможностей по обеспечению возврата выданных кредитов. Привлечь заемщика к ответственности за невыплаченный или просроченный кредит крайне сложно. В большей степени это касается кредитов без справки о доходах и без залога.

Так, Хоум Кредит Банк отмечает, что в отельные годы просрочка по потребительским кредитам достигала 28%. Среди банков, лидирующих в сегменте просрочек по выданным кредитам, «отметились» и , и .

Рычагами воздействия на злостных неплательщиков на первоначальном этапе могут служить штрафные санкции согласно кредитному договору, а также требование досрочного погашения кредита, если просрочка платежа достигла в среднем 3 месяца.

В каждом банке существуют собственные службы безопасности, которые работают с просроченной задолженностью. Отчаявшись взыскать долг самостоятельно, банк может обратиться в коллекторное агентство или в суд. Хотя у заемщиков всегда остается возможность договориться с кредитной организацией и по-хорошему, взяв у нее рассрочку по выплате кредита и добившись его реструктуризации. В подавляющем большинстве случаев банки идут на встречу своим клиентам.

Последствия просрочики

Чем же может грозить в Банках? Это зависит от многих факторов – вида кредита, присутствует ли залог у банка, сумма непогашенной задолженности, если ли какое-либо имущество у должника, имеются ил поручители по кредиту и т.п. Процедура обычно стандартная: суд, арест на имущество, запрет выезда за границу до полного погашения задолженности по исполнительному листу. Наиболее частый вариант — и последующее принудительное взыскание с неё.

Впрочем, заемщику может и «повезти», если сумма его задолженности очень мала, скажем, за приобретенный в кредит телефон или утюг. Порой Банкам проще закрыть глаза на просрочку, занести клиента в собственный и благополучно забыть о нем. Хотя надеяться на такое чудесное избавление от бремени по кредиту заемщикам все-таки не стоит.