Вопрос о повышении НДС поднимался давно, а его рассмотрение идет с начала 2018 года. Тем не менее, принять законопроект под номером 489169-7 удалось лишь несколько месяцев назад. На рассмотрение Государственной думы РФ закон попал 16 июня, а уже 24 июля его удалось принять в 3-м чтении. Еще спустя полторы недели (3 августа 2018 года) законопроект подписал В.В. Путин. В законе сказано, что ставка НДС вырастет до 20%, но некоторые моменты остались неизменными.

Законопроект о повышении НДС был одобрен на заседании правительства, он будет направлен в Госдуму в ближайшее время.

Речь идет о косвенном налоге, зачисляемом в государственный бюджет. Его особенности в следующем:

- НДС выплачивается поквартально (этот налоговый период указан в НК РФ, статье 163).

- Базовая ставка по НДС (до внесения изменений) составляла 18%.

- Ряд услуг и товаров, относящихся к категории социально значимых, продается со сниженной процентной ставкой (10%). Речь идет о детских товарах, продуктах питания, лекарствах и ряде других изделий.

- Некоторые услуги, продукты и товары полностью освобождаются от НДС. Это описано в НК РФ, статье 164, пунктах с 1 по 3. Речь идет о детских садах, медицинском обслуживании, услугах по транспорту и так далее.

- В новом законопроекте размер льготных ставок не меняется (они остаются на прежнем уровне).

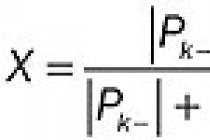

Ставка НДС с 2019 года в размере 20% – будет общей ставкой НДС. По ней будут считать налог в большинстве случаев. Эту ставку нужно использовать в тех случаях, когда не применяются пониженные ставки 0% и 10%, а также расчетные ставки 10/110, 18/118 и 15,25% (п. 3 ст. 164 НК РФ). Так, например, ставка НДС 18% применяется при выполнении строительно-монтажных работ для собственного потребления, при ввозе в РФ товаров, в отношении которых не применяется ставка 10% и ввоз которых не освобожден от НДС (пп. 3 п. 1 ст. 146, ст. 150, п. п. 3, 5 ст. 164 НК РФ).

Разумеется, что новую ставку НДС в размере 20 процентов потребуется указывать и в большинстве выставляемых счетов-фактур:

НДС 20 процентов приняли

При этом документ сохраняет ставку страховых взносов в социальные внебюджетные госфонды на уровне 30% вместо планировавшегося ранее повышения.

Также предусмотрено сохранение всех действующих льготных ставок по НДС. У автопроизводителей тоже остается право получать вычеты на суммы НДС, уплаченные за товары, работы и услуги, даже если они приобретались за счет бюджетных субсидий или бюджетных инвестиций.

С 1 января 2019 года ставка НДС будет поднята с 18 до 20%, объявил 14 июня премьер-министр Дмитрий Медведев. По оценке Минфина, из-за повышения ставки НДС инфляция может ускориться в пределах 1,5 п.п., до 4–4,5% в 2019 году. В ЦБ заявили, что при повышении НДС до 20% рост цен ускорится на 1 п.п. В ЦБ отметили, что частично это может быть заметно уже в 2018 году.

Повышение налога на добавленную стоимость. Повышение налога до 20 процентов

Повышение НДС до 20% даст бюджету более 600 млрд руб. в год, это будет основной источник для финансирования майских указов, сказал первый вице-премьер и министр финансов Антон Силуанов.

Ставка НДС была снижена до 18% в 2004 г., до этого налог взимался по ставке 20%.

Компенсацией от повышения НДС станет ускорение возмещения НДС экспортерам, снижение порога для ускоренного возврата НДС до 2 млрд руб. (сейчас воспользоваться им могут лишь компании с налогами не меньше 7 млрд руб. за три года), сокращение срока камеральных проверок при возмещении НДС.

Повышение налога до 20 процентов

Налог на добавленную стоимость обязаны выплачивать все предприятия РФ на всех этапах производства и реализации товаров и услуг. Сумма НДС закладывается в стоимость продукции: таким образом, налог в конченом итоге приходится платить гражданам.

Ставка НДС в 18% не менялась в 2004 года, повысить ее решено в связи с тем, чтобы восполнить потери бюджета из-за снижения цен на нефть: в 2014 году баррель нефти стоил 100-110 долларов, сейчас за нее дают 76 долларов. Доходы, таким образом, сократились на треть. Правительству необходимо найти другие источники на социальные расходы - медицину, образование, инфраструктуру и так далее.

3 июля нижняя палата российского парламента приняла в первом чтении проект закона, регулирующего повышение НДС с 18 до 20 процентов с 1 января 2019 года.

Ранее глава Минфина Антон Силуанов заявил, что инфляция, спровоцированная ростом НДС, составит не более 1,5%. Таким образом, рост инфляции, включая прогнозируемые 3%, после роста НДС составит порядка 4-4,5%, отметил глава Минфина.

Между тем, некоторые эксперты считают такой прогноз слишком оптимистичным – повышение НДС более чем на 10 % спровоцирует рост цен на продукты питания, бензин, хозтовары. Как утверждают эксперты-реалисты, рост цен в среднем составит 7-10%, а общий уровень инфляции в следующем году может достичь 15%.

Как изменится жизнь в РФ – влияние на цены

По словам премьер-министра, планируется изменить базовую ставку НДС, повысив ее с действующих 18% до 20%. “Чтобы эта нагрузка не падала на людей, все льготы по налогу на добавленную стоимость на основные социально значимые товары, на основные услуги будут сохранены”, – подчеркнул Медведев.

О сопутствующих такому решению поправках рассказал и глава Минфина России Антон Силуанов. Он сообщил о предполагаемом снижении с 7 миллиардов до 2 миллиардов рублей пороговых значений сумм уплаченных предприятием за три года налогов для ускорения возмещения НДС, об уменьшении нагрузки на плательщиков НДС за счет сокращения сроков проведения камеральных проверок при возмещении НДС, а также об отмене сложного для бизнеса налога на движимое имущество.

Что меняется в Федеральном законе?

Главные изменения, которые предстоит рассмотреть:

- о повышении базовой ставки НДС с 18% до 20%

- о сохранении права на вычет сумм НДС, уплаченных при приобретении товаров, работ, услуг за счёт субсидий или бюджетных инвестиций, для организаций автомобильной промышленности на период до 1 января 2019 года

Кроме того, на заседании были озвучены идеи по введению некоторых налоговых послаблений, а именно:

- о снижении совокупного тарифа страховых взносов в государственные внебюджетные фонды с 34% до 30%

Правительство РФ предложило установить на постоянной основе действующий 30% уровень страховых взносов в Пенсионный фонд, в Фонды социального страхования и обязательного медицинского страхования. «Предлагается закрепить наконец на постоянной основе применяемые сейчас в качестве льготных тарифы страховых взносов в государственные внебюджетные фонды (в Пенсионный фонд, в фонды социального страхования и обязательного медицинского страхования) на уровне 30%. То есть зафиксировать эту величину уже окончательно», – заявил в ходе сегодняшнего заседание кабмина премьер-министр России Дмитрий Медведев.

- отказ от использования такого института, как консолидированные группы налогоплательщиков, в связи с отменой требования о контроле за трансфертными ценами внутри страны (ликвидация такого института будет проводиться постепенно и завершится к 2023 году).

Если рассматриваемые инициативы будут приняты, то кабмин обещает зафиксировать новые базовые параметры налоговой системы на ближайшие шесть лет.

В законопроекте есть не только про повышение НДС, но и про понижение страховых взносов. На заседании правительства об этом говорили, но на фоне повышения НДС это прошло незаметно. Что именно предлагает правительство.

- С 2019 года основную ставку НДС повысят до 20%. Сейчас она 18%.

- Ставка НДС на социально значимые товары не изменится и составит 10%. Это касается продуктов, детских товаров, лекарств, медицинских изделий и книг. Многие семьи повышение НДС не затронет.

- Некоторые категории товаров и услуг будут освобождены от НДС, как сейчас. Например, диагностика и лечение, перевозка пассажиров, присмотр за детьми в садиках и обучение в школах. Еще есть ставка НДС 0% – там тоже без изменений.

Про взносы:

- Льготный тариф на пенсионное страхование зафиксируют. Сейчас ставка 22% действует только до 2021 года – если закон примут, то повышения взносов до 26% не будет.

- Если годовая зарплата больше лимита, взносы останутся на уровне 10% от превышения. С 2021 года платить взносы с части больших зарплат было бы не нужно, зато пришлось бы платить больше вообще со всех.

НДС может повыситься, но это коснется не всех. Льготная ставка взносов была временной, а может стать постоянной. Это все еще только законопроект, а не закон.

Что такое НДС?

НДС – это налог на добавленную стоимость. Если компания закупает дешевле, а продает дороже, то разница между покупкой и продажей считается добавленной стоимостью, с нее нужно платить налог.

Формально НДС – это налог для бизнеса. Но из-за особенностей начисления и уплаты фактически он ложится на конечного потребителя. Повышение НДС может повлиять на потребительские цены некоторых товаров и услуг.

НДС ввели в России в начале 90-х. Когда-то ставка была 28%, в 1994 году ее снизили до 20%, а в 2004 году – до 18%. Ставка 20% у нас уже была. Повышение НДС в 2018 году планируется с 1 января 2019 года.

На что тратится НДС?

НДС – основной налог федерального бюджета (не путать с региональным). НДС обеспечивает треть всех поступлений и находится на втором месте после нефтегазовых доходов.

Деньги федерального бюджета идут на социальные цели: пособия, помощь малоимущим, субсидии и льготы. НДС тратят на медицину, образование, армию и безопасность, культуру, молодежную политику, спорт и программы господдержки, реабилитацию инвалидов, поддержку сельского хозяйства, защиту окружающей среды, лагеря и санатории для детей, содержание музеев, научные исследования, ЖКХ.

Если очень упрощенно, то, когда мы платим НДС в цене товаров и услуг, мы все понемножку скидываемся на общие цели.

Зачем повышают НДС?

На первом месте в структуре бюджета всегда были нефтегазовые доходы. Еще есть резервные фонды: когда цена на нефть снизилась, какие-то программы финансировались за счет накоплений. Но этих запасов все меньше, а расходы сокращать нежелательно.

Нужно оплачивать социальные программы. Социальные программы – это, например, материнский капитал, льготная ипотека, федеральная программа благоустройства дворов. Правительство рассчитало, что если НДС повысится до 20%, то бюджет получит дополнительные 620 миллиардов рублей в год, которые можно будет потратить на эти и другие программы. В пересчете на одного жителя России это 360 рублей в месяц.

Если упрощенно, то правительство хочет, чтобы россияне скинулись по 360 рублей в месяц, чтобы в России продолжились маткапиталы, льготы инвалидам, льготные ипотеки, бесплатные диспансеризации и другие полезные дела.

360 рублей в месяц будет стоить одному россиянину повышение НДС до 20%

Другие варианты еще хуже. Когда денег не хватает, есть разные варианты их найти. Можно повысить НДФЛ, отменить льготы, ужесточить условия господдержки, отменить материнский капитал; можно вернуться к повышенной ставке страховых взносов или ввести налог с продаж. Любая из этих мер будет непопулярной.

НДС выбрали, потому что он хорошо собирается – лучше других налогов. Благодаря автоматизации его легко проверять, от него сложно и опасно уклоняться. А значит, больше гарантий, что денег хватит и какую-то важную для людей программу не свернут и не сократят.

На какие товары вырастут цены больше всего из-за повышения НДС?

Скорее всего, цены продолжат расти, но не только из-за НДС. НДС не повышали последние 14 лет, но цены все равно росли. Ключевая ставка ЦБ снижалась, но цены росли. Кредиты для предпринимателей становились доступнее, но цены росли. НДС на бензин весной не увеличивали, но он все равно подорожал. Цена на товар - сложная штука, и один НДС тут не решает.

НДС на социально значимые товары не повышается. В цене продуктов, лекарств, детской одежды, обуви и даже подгузников так и останется 10% НДС. Мясо, рыба, молоко, макароны, масло, овощи, мука, крупы, сахар и другие продукты тоже облагаются НДС по ставке 10%. Повышенный НДС на них все равно скажется – например, из-за удорожания доставки. Но гораздо сильнее на цену повлияет подорожавший бензин и новые тарифы ОСАГО.

В цене некоторых товаров вообще нет НДС. Например, если товар или услуга освобождены от этого налога или его законно не платят предприниматели. Но эти товары тоже подорожают, даже если закон не примут. Например, может вырасти аренда, зарплаты сотрудников или магазин просто захочет больше зарабатывать.

Подорожают дорогие товары. Например, автомобили: у них больше наценка в абсолютном выражении, поэтому и повышение НДС будет заметнее.

Если основная часть расходов семьи – это товары без НДС или по льготной ставке, повышение именно из-за этого налога может вообще не отразиться на семейном бюджете.

Вырастут ли цены на недвижимость?

Эксперты сошлись во мнении, что новость о повышении ставки НДС является негативной. В России покупка квартиры не облагается налогом, однако повышение НДС вызовет рост стоимости товаров и услуг в строительной отрасли. По различным оценкам, строительство будет обходиться компаниями на 1-3% дороже. Оплатить это удорожание придется покупателям жилья, поскольку девелоперы не готовы снижать доходность своего бизнеса.

В результате повышения НДС, по мнению экспертов, должны подорожать строительные и отделочные материалы, арматура, лифты и прочее оборудование, а также IT-услуги, используемые при строительстве. Стоит ожидать и сокращения платежеспособного спроса населения, ведь гражданам придется покупать все товары по более высоким ценам. Могут ускориться темпы инфляции и, соответственно, остановиться снижение ипотечных ставок.

А что со взносами?

Льготную ставку сделают постоянной. С 2021 года взносы должны были повысить на 4 процентных пункта, но не повысят. Из-за этого бюджет недополучит 1 триллион рублей в год. Возврат к повышенной ставке сильно ударил бы по бизнесу: себестоимость товаров и услуг выросла и это отразилось бы на цене. Так что этот законопроект защищает и бизнес, и потребителей.

С высоких зарплат придется платить больше взносов. Если зарплата за год больше 1,021 миллиона рублей (это чуть больше 85 тысяч в месяц), с превышения на пенсионное страхование сейчас нужно платить 10%. Сейчас это так и работает, но взносы с превышения действовали только до 2020 года. Это условие предлагают сохранить бессрочно.

В 2021 году предельная величина зарплаты для взносов будет выше. Например, с 2017 года она выросла больше чем на 20%. Это сейчас лимит 85 тысяч рублей в месяц, а в 2021 году может быть и 130 тысяч - это решит правительство.

Как в других странах с налогом?

НДС платят во многих странах. Где-то ставка ниже, чем в России, где-то выше. В среднем – около 20%.

Но сравнивать налоговую нагрузку только по НДС некорректно.

- В Канаде низкий НДС, но высокие тарифы страховых взносов.

- Есть страны, где большую часть налоговых поступлений составляет НДС, а где-то – налог на доходы. Например, в США, Дании и Люксембурге большую часть налоговых поступлений в бюджет приносит именно НДФЛ. В Австрии и Германии – социальные платежи. А в Греции и Португалии – косвенные налоги, такие как НДС.

- В Великобритании основная ставка НДС 20%, а максимальный НДФЛ – 45% (у нас обычная ставка 13%). В Италии НДС 22%, но налог на доходы составляет от 23 до 43%. При этом налог на прибыль у нас составляет 20%, а в Италии – до 38%.

Зато кредиты для бизнеса у нас с двузначными ставками, а в Европе – в несколько раз дешевле. Сравнивать налоговую нагрузку и экономическую ситуацию только по ставкам НДС нельзя. Мы можем платить за коммунальные услуги 3 000 рублей в месяц, а в какой-то европейской стране эти же услуги стоят 300 евро, причем газ и воду приходится экономить, а мусор надо сортировать.

Повышение НДС – это хорошо или плохо?

Это сложно. Мы живем в колоссально сложно устроенной системе, где в одном месте починил – в двух других сломалось. Проще считать, что повышение НДС – это никак. Надо жить дальше.

Ожидается, что планируемые налоговые меры позволят обеспечить выполнение майского указа Президента РФ (указ Президента РФ от 7 мая 2018 г. № 204 “О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года”). Также они будут способствовать экономическому росту, развитию малого бизнеса и индивидуального предпринимательства.

Мотивы повышения НДС в 2019 году

По подсчетам сотрудников Минфина, за 6 лет в бюджет России дополнительно поступит примерно 3,5 триллиона рублей, если ставка НДС повысится на 2%. 1 триллион будет получен благодаря завершению нефтегазового маневра. Суммарно это 4,5 триллиона рублей за 6 лет, что составляет больше половины суммы, необходимой для выполнения майских указов Владимира Путина (по его словам, для реализации его “суперуказов от 7 мая 2019 года” нужно 8 триллионов рублей). Недостающие 3 триллона рублей власти планируют занять на рынке посредством размещения облигаций федерального займа.

Даже если повышения ставки НДС до 20% произойдет в 2019 году в России, в мировой практике такой уровень налога на добавленную стоимость – привычное дело:

- Венгрия – 27%

- Греция – 24%

- Бельгия, HНидерланды – 21%

- Германия – 19%

- Великобритания – 20%

- Италия – 22%

- Дания, Швеция, Норвегия – 25%

- Финляндия – 24%

В ходе проведения налоговых реформ, правительство рассматривало разные варианты, и повышение ставки НДС является самым оптимальным из них. Так, например, в прошлом году правительство рассматривало несколько способов совершения налогового маневра. Минфин настаивал на том, что стоит повысить НДС до 22%, а страховые взносы снизить до 22%, с действующих 30% (так называемая формула “22/22”). Другой вариант был предложен Минэкономразвития – по мнению специалистов, оптимальной являлась формула “21/21”. И существовал еще один вариант – формула “21/20”, который также предполагал введение торгового сбора и рост НДФЛ до 15%.

После долгих исследований и обсуждений, правительство приняло решение повысить НДС на 2% и сохранить страховые взносы (это стало возможным благодаря пенсионному маневру). Власти не решились на проведение более жестких реформ, поскольку реакция населения на них была бы крайне негативной.

По материалам: informatio.ru

252 Время чтения: 4 мин.14 июня в средствах массовой информации объявили, что, возможно, будет повышение НДС, с какого числа — в сообщении не уточнялось. В соцсетях и в жизни была заметная паника. Ведь все прекрасно понимают, что повышение НДС ведет за собой подорожание бензина и предсказуемые осложнения для малого бизнеса. На сайте Госдумы документ опубликовали 16 июня. В данной статье мы приведем краткий анализ проекта.

Законопроект о повышении НДС

Законопроект зарегистрирован за номером 489169-7 и содержит упоминание не только про увеличение налога на добавленную стоимость, но и о снижении страховых взносов. Об этом упоминалось на заседании Правительства, но на фоне устрашающего сообщения об НДС, никто на данный факт не обратил внимания. А зря.

Итак, смысл законопроекта следующий:

- В случае принятия закона, в 2019 году НДС увеличится с настоящих 18% до планируемых 20%;

- Налоговая ставка на товары социального значения останется неизменной — 10%. К данной группе товаров относятся лекарственные средства, медтехника, книги, товары для детей, продукты питания. Именно поэтому большинство семей законопроект не затронет;

- Определенные товары и услуги вообще не облагаются НДС. Данное правило сохранится неизменным. Сюда относится перевозка пассажиров, детский сад и школа, диагностика и лечение.

Смысл страховых взносов:

- Если зарплата за год превышает установленный предел, взносы останутся на том же уровне и составят 10% от величины превышения. Таким образом, была бы отменена необходимость уплаты взносов с больших зарплат, зато введена необходимость делать перечисления с любой зарплаты;

- Льготную ставку на пенсионное страхование оставят на том же уровне. На данный момент показатель составляет 22%, он будет таким до 2021 года. В случае принятия законопроекта до 26% ставку повышать не станут.

Из вышеизложенного можно сделать выводы:

- даже если НДС в России повысят до 20% , это затронет не всех;

- льготная ставка носила временный характер, а может оставаться таковой на постоянной основе;

- это лишь проект закона, а не сам закон, а значит, в него можно внести изменения.

Подробнее об НДС

Когда какое-либо юридическое лицо осуществляет торговые действия, оно приобретает (либо производит) товар дешевле, чем его потом продает. Разница в цене и является добавленной стоимостью, с которой необходимо уплачивать налог.

Теоретически НДС должен касаться только людей, имеющих свой бизнес. Однако ввиду нюансов, связанных с особенностями его уплаты, практически полную цену уплачивает конечный потребитель товара либо услуги. Бизнесмены стараются заранее заложить величину НДС в цену своих услуг и товаров.

Обратите внимание! В нашей стране НДС появился в начале девяностых годов. Тогда ставка равнялась 28%, затем в 1994 году упала до 20%, а еще через 10 лет до 18%. Таким образом, ставка 20% — уже была.

НДС в остальных странах

НДС платят практически во всех развитых странах. При этом где-то его величина выше, а где-то ниже. В среднем, это как раз 20%. Но сравнивать налоги разных стран исключительно по одному НДС неправильно:

- В Канаде один из наиболее низких НДС, но тут высокая стоимость страховых взносов.

- В Люксембурге, США, Дании наибольшие взносы получают от НДФЛ, в Германии и Австрии — социальные перечисления.

- Для Великобритании характерен НДС в 20%, но максимально возможный НДФЛ при этом 45%. В Италии НДС равен 22%, а налог на прибыль 38%.

Таким образом, невозможно сравнивать налоги разных стран только по одному выбранному показателю.

На что расходуют НДС

Это очень важный налог, поступающий в Федеральный бюджет. Его часть в бюджете составляет 1/3, а величину сборов перекрывают только доходы от газа и нефти.

Как известно, средства Федерального бюджета расходуются на социальную поддержку:

- армию и безопасность,

- развитие спорта,

- культуру,

- научные исследования,

- реабилитацию инвалидов,

- программы государственной поддержки,

- медицину,

- защиту окружающей среды,

- поддержку в сельскохозяйственной области,

- санаторный отдых для детей, лагеря,

- молодежную поддержку,

- образование,

- содержание музеев.

Таким образом, выплачивая НДС, мы вносим свой вклад в общую цель.

Для чего увеличивают НДС

Кроме доходов от нефти, газа и НДС, существуют резервные фонды. Если стоимость нефти снижается, некоторые программы финансируются из средств таких фондов. Но их становится значительно меньше, а затраты на социальную поддержку населения сокращать нельзя.

Ведь это:

- программа благоустройства дворовых территорий,

- возможность получения льготной ипотеки,

- материнский капитал и другая поддержка.

Правительство посчитало, что в случае увеличения НДС до 20%, в бюджете окажутся дополнительные средства в сумме 620 млрд.руб. Их можно пустить на обеспечение этих программ. Если примерно посчитать, во сколько они обойдутся одному человеку, сумма составит всего 360 рублей за месяц.

Другими словами, Правительство рассматривает проект закона, предлагающий сложиться гражданам нашей страны по 360 рублей с каждого, чтобы продолжали действовать программы, касающиеся льгот для инвалидов, бесплатных диспансеризаций, материнских капиталов, льготных ипотек и т.д.

Альтернативные варианты

Как обычно, кроме предложенного Правительством варианта, есть и другие. Ведь можно отменить часть льгот, но любая из данных мер окажется нежелательной для социальной группы, являющейся ее получателем.

Правительство хочет задействовать НДС потому, что его легко собрать, значительно легче других налогов. Его просто проверять, а от выплаты сложно уклониться. Да и наказание за неуплату строгое.

Стоит ли ожидать роста цен

Конечно, стоимость товаров вырастет. Но это не означает, что виной тому окажется НДС. Приведем простой пример: НДС не увеличивался уже 14 лет, но стоимость товаров все равно росла.

- ставка Центрального банка стала меньше, а цены увеличивались;

- предпринимательские кредиты оказались доступнее, а цены увеличивались;

- НДС на бензин остался на том же уровне, а цена на него выросла.

Стоимость товара рассчитывается достаточно сложно, и один лишь НДС ничего не решит.

НДС на социально значимую группу товаров останется прежним. Лекарства, обувь, продукты, подгузники, детская одежда так и будут облагаться НДС в размере 10%. Однако увеличение НДС на них отразится. Дело в том, что при росте НДС доставка станет дороже. Но наибольшее влияние окажут новые сборы ОСАГО и подорожание бензина.

Возьмем другой пример. Существует ряд товарных категорий, не облагаемых данным налогом. Но они также станут дороже, причем независимо от того, примут законопроект или нет. Например, вырастет аренда, зарплаты сотрудников, либо предприниматель захочет иметь большую выручку.

Наиболее заметным увеличение НДС окажется для дорогостоящих товаров. Это в первую очередь автомобили.

Таким образом, семьи, основными расходами которых являются затраты на товары с пониженной ставкой НДС или без нее, данный законопроект, скорее всего, вообще не затронет.

Заключение

Экономическая система настолько сложная, что практически невозможно определить, чем обернется увеличение НДС для населения. Скорее всего, оно просто никак не отразится на нашей дальнейшей жизни.

2018, . Все права защищены. Копирование материалов только с разрешения автора.

Законопроект № 489169-7 о повышении НДС в 2018 году до 20 процентов внесли на рассмотрении Госдумы только 16 июня, а 24 июля закон уже принят в третьем и окончательном чтении. 3 августа проект закона подписал Президент РФ. Вокруг документа уже успели распространились многочисленные страхи.

Расскажем, когда, как и насколько вырастет НДС, кому и чем грозит повышение ставки. Официальный текст проекта закона о повышении НДС 2018 года опубликован в конце статьи.

Что нужно знать про налог на добавленную стоимость?

НДС - один из косвенных налогов, зачисляемый в федеральный бюджет. О нем необходимо знать следующее.

- Налог на добавленную стоимость, как указано в ст. 163 НК РФ, имеет налоговый период в один квартал.

- В 2018 году базовая ставка по нему составляет 18%.

- Некоторые товары и услуги, называемые социально значимыми, реализуются с пониженной ставкой в 10%. Преимущественно это основные продукты питания, медикаменты, товары для детей.

- Некоторые услуги, товары, продукты полностью освобождены от уплаты этого налога, что регламентировано пунктами 1-3 ст. 164 НК РФ. Это, к примеру, медицинское обслуживание, транспортные услуги, плата за детские сады и т.д.

Ни перечень услуг по специальным ставкам, ни размер этих ставок (10% и 0%) законопроектом не затрагивается.

Последние новости

Правительство РФ под руководством Д. Медведева в середине июня выступило с предложениями внести поправки в действующий НК РФ и ряд других законов. Был подготовлен законопроект № 489169-7, который предусматривает рост ставки налога до 20%.

Планируется, что прибавка НДС даст федеральному бюджету увеличение дохода в размере 620 миллиардов рублей ежегодно. Каждому россиянину рост ставки НДС обойдется в 360 руб. ежемесячно.

Бурное обсуждение проекта в Сети привело к тому, что в адрес юристов сайт также стали поступать многочисленные вопросы от читателей. Вот некоторые из них.

«Прошу проконсультировать: с какого числа повышение НДС в 2018 году произойдет. Есть ли вероятность, что ставка вырастет только в 2019 году?», - интересуется предприниматель из Перми Иван.

«Будет ли повышение НДФЛ и НДС с 2018 года? Какой рост цен прогнозируется в связи с этими изменениями?», - задает вопрос жительница Москвы Ольга.

«Дайте комментарии про закон о повышении НДС в 2018 году: чем грозит бизнесу увеличение базовой ставки?», - спрашивает директор ООО «Светлана» из Волгограда

Прежде всего, отметим следующее: закон предлагает изменить ставку с 1 января 2019 года. В 2018 году ставка останется на прежнем уровне – 18%.

Вывод: повышение НДС в 2018 году до 20 процентов однозначно не состоится.

Последствия увеличения базовой ставки НДС

Увеличение НДС не настолько страшно для бизнеса, как это рисуют комментаторы в Интернете:

- преобладающие расходы обычных граждан связаны с покупками товаров, ставки НДС на которые не изменятся. Следовательно рост цен на них не станет существенным, и это не будет напрямую связано с НДС;

- некоторые дорогостоящие вещи действительно поднимутся в цене (авто, гаджеты, недвижимость), но в последние годы государство успешно сдерживает инфляцию, благодаря чему , поэтому высокий рост цен экспертами не прогнозируется;

- если бы подняли ставку НДФЛ, положение было бы гораздо хуже. НДС больше касается бизнеса: налогообложение с юрлиц проще отслеживать, как и выявлять нарушения в этой сфере.

Вспомним о том, что именно из федерального бюджета, в который зачисляется НДС, финансируются государственные социальные программы: материнский капитал, льготное ипотечное кредитование, масштабные государственные стройки.

Другие изменения, предусмотренные законопроектом № 489169-7

В результате шума, связанного с повышением налога, общественность не обратила внимания на то, что законопроект предусматривает ряд других значимых корректировок.

- Вырастет ставка НДС при продаже предприятия как единого имущественного комплекса. Сейчас действует 15,25%, предлагается 16,67%.

- Право субъектов автопрома на вычет сумм НДС, которые были уплачены при покупках за счет субсидий или средств бюджета, сохранится до 01.01.2019.

- Регулируется нагрузка на плательщиков взносов в государственные внебюджетные фонды. При ныне действующей ставке 34% совокупного тарифа этих взносов их могут снизить до 30%.

Особая сфера и плюс законопроекта для физических лиц - регулирование отчислений страховых взносов, в частности, в пенсионный фонд. Ранее планировалось, что действующий в настоящее время «льготный» тариф в 22% сохранится до 2021 года. А далее будет увеличен до 26%.

После повышения НДС такого роста ставки по взносам не произойдет. Размер тарифа сохранится в границе 22% для тех, у кого выплаты не превышают предельное значение базы для отчислений взносов. Те, у кого доходы превышают эту предельную величину, будут уплачивать 10% с превышающих сумм. И это, в целом, положительное изменение.

Повышение ставки НДС в 2018 году приведет к тому, что соответствующие изменения будут также введены в 167-ФЗ «Об обязательном пенсионном страховании» от 15.12. 2001, в 165-ФЗ «Об основах обязательного социального страхования» от 16.07.1999.

Официальный текст – проект закона о повышении НДС в 2018 году

Вносится Правительством Российской Федерации

ФЕДЕРАЛЬНЫЙ ЗАКОН

О внесении изменений в Налоговый кодекс Российской Федерации, статью 9 Федерального закона “О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации” и признании утратившими силу отдельных положений законодательных актов Российской Федерации

Статья 1

Внести в часть вторую Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, № 32, ст. 3340; 2001, № 1, ст. 18; № 53, ст. 5015; 2002, № 22, ст. 2026; № 30, ст. 3027; 2003, № 1, ст. 10; № 28, ст. 2886; 2004, № 27, ст. 2711; № 34, ст. 3517; № 35, ст. 3607; № 45, ст. 4377; 2005, № 30, ст. 3101, 3128, 3129, 3130; № 52, ст. 5581; 2006, № 10, ст. 1065; № 31, ст. 3436; 2007, № 23, ст. 2691; № 45, ст. 5417, 5432; № 49, ст. 6045; 2008, № 26, ст. 3022; № 48, ст. 5519; № 49, ст. 5749; 2009, № 48, ст. 5731; № 51, ст. 6155; № 52, ст. 6444; 2010, № 15, ст. 1746; № 31, ст. 4198; № 45, ст. 5750; № 48, ст. 6250; 2011, № 30, ст. 4575, 4593; № 45, ст. 6335; № 48, ст. 6731; 2012, № 41, ст. 5526; № 49, ст. 6751; 2013, № 14, ст. 1647; № 23, ст. 2866; № 30, ст. 4049; № 40, ст. 5038; № 48, ст. 6165; 2014, № 23, ст. 2936; № 48, ст. 6660, 6663; 2015, № 1, ст. 5; № 14, ст. 2023; № 48, ст. 6689; 2016, № 1, ст. 6; № 22, ст. 3098; № 26, ст. 3856; № 27, ст. 4175, 4176, 4177, 4181; № 49, ст. 6844, 6851; № 52, ст. 7497; 2017, № 1, ст. 16; № 11, ст. 1534; № 47, ст. 6842; № 49, ст. 7307, 7313, 7322, 7325, 7333; 2018, № 1, ст. 20; № 18, ст. 2565; № 27, ст. 3942) следующие изменения:

в пункте 2 статьи 154:

а) абзац второй после слова «льгот» дополнить словами «(в том числе скидок на цену товаров (работ, услуг) без учета налога)»;

б) абзац третий после слова «льгот» дополнить словами «(в том числе скидок на цену товаров (работ, услуг) без учета налога)»;

2) в абзаце третьем пункта 4 статьи 158 слова «15,25 процента» заменить словами «16,67 процента»;

3) в статье 164:

а) подпункт 42 пункта 1 дополнить словами «, или при условии, что пункт отправления и (или) пункт назначения пассажиров и багажа расположены на территории Дальневосточного федерального округа»;

б) в подпункте 6 пункта 2 слова «в подпункте 41» заменить словами «в подпунктах 41 и 42»;

в) в пункте 3 слова «18 процентов» заменить словами «20 процентов»;

4) в абзаце третьем пункта 9 статьи 165 слова «18 процентов» заменить словами «20 процентов»;

5) в пункте 5 статьи 1742 слова «15,25 процента» заменить словами «16,67 процента»;

6) подпункт 1 пункта 2 статьи 425 изложить в следующей редакции:

«1) на обязательное пенсионное страхование:

в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования – 22 процента;

свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования – 10 процентов;»;

7) статью 426 признать утратившей силу;

В подпункте 3 пункта 2 статьи 427:

а) в абзаце втором слово «рублей;» заменить словом «рублей.»;

б) дополнить абзацем следующего содержания:

«Для плательщиков, указанных в подпунктах 7 и 8 пункта 1 настоящей статьи, в течение 2019 – 2024 годов тарифы страховых взносов на обязательное пенсионное страхование устанавливаются в размере 20,0 процента, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование – 0 процентов;».

Статья 2

В части 4 статьи 2 Федерального закона от 4 июня 2014 года

№ 151-ФЗ «О внесении изменений в главу 21 части второй Налогового кодекса Российской Федерации» (Собрание законодательства Российской Федерации, 2014, № 23, ст. 2936; 2016, № 1, ст. 6; № 49, ст. 6844) слова «2019 года» заменить словами «2025 года».

Статья 3

Часть 51 статьи 9 Федерального закона от 27 ноября 2017 года

№ 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (Собрание законодательства Российской Федерации, 2017, № 49, ст. 7307; 2018, № 1, ст. 20) признать утратившей силу.

Статья 4

Установить, что положения пункта 1 и подпункта 6 пункта 3 статьи 170 Налогового кодекса Российской Федерации (в редакции, действовавшей до дня вступления в силу Федерального закона от 27 ноября 2017 года № 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации») применяются в отношении товаров (работ, услуг) (в том числе основных средств, нематериальных активов, имущественных прав), приобретенных:

организациями – субъектами естественных монополий за счет бюджетных инвестиций, полученных до 31 декабря 2018 года включительно из бюджетов бюджетной системы Российской Федерации;

налогоплательщиками – сельскохозяйственными товаропроизводителями за счет субсидий, полученных до 31 декабря 2018 года включительно из бюджетов бюджетной системы Российской Федерации;

организациями-производителями за счет субсидий, полученных до 31 декабря 2018 года включительно из федерального бюджета на компенсацию части затрат, связанных с выпуском и поддержкой гарантийных обязательств в отношении колесных транспортных средств, высокопроизводительной самоходной и прицепной техники, в том числе сельскохозяйственной техники, на использование энергоресурсов энергоемкими предприятиями автомобильной промышленности, на осуществление научно-исследовательских и опытно-конструкторских работ и проведение испытаний колесных транспортных средств;

организациями-концессионерами, реализующими проекты по строительству (реконструкции) автомобильных дорог (участков автомобильных дорог и (или) искусственных дорожных сооружений), за счет бюджетных инвестиций, полученных до 31 декабря 2018 года включительно из бюджетов субъектов Российской Федерации на основании концессионных соглашений, заключенных до 1 января 2018 года.

Статья 5

1. Настоящий Федеральный закон вступает в силу со дня его официального опубликования, за исключением положений, для которых настоящей статьей установлены иные сроки вступления их в силу.

2. Подпункты «а» и «б» пункта 3 статьи 1 настоящего Федерального закона вступают в силу по истечении одного месяца со дня его официального опубликования, но не ранее 1-го числа очередного налогового периода по налогу на добавленную стоимость.

3. Пункт 2, подпункт «в» пункта 3, пункты 4 – 7 статьи 1 настоящего Федерального закона вступают в силу с 1 января 2019 года.

4. Положения абзаца третьего пункта 4 статьи 158, пункта 3

статьи 164, абзаца третьего пункта 9 статьи 165 и пункта 5 статьи 1742 Налогового кодекса Российской Федерации (в редакции настоящего Федерального закона) применяются в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных начиная с 1 января 2019 года.

5. Положения подпункта 42 пункта 1 статьи 164 Налогового кодекса Российской Федерации (в редакции настоящего Федерального закона) применяются до 1 января 2025 года.

6. Действие положений абзацев второго и третьего пункта 2 статьи 154 Налогового кодекса Российской Федерации (в редакции настоящего Федерального закона) распространяется на правоотношения, возникшие с 1 января 2018 года.

Президент

Российской Федерации В.Путин

Послесловие

Теперь только Президент РФ должен решить, произойдет ли повышение НДС в 2018 году и с какого числа начнет действовать повышенная ставка в 20%. После принятия закона парламентом и одобрения Советом Федерации необходима подпись Президента РФ. После этого документ будет опубликован в издании «Российская газета». Документ подписан Владимиром Путиным 3 августа 2018 года.

На 1 000 руб. повысят выплаты неработающим пенсионерам с января 2019 г., что превышает прогнозный уровень инфляции. Такая динамика сохранится до 2024 г., то есть ежегодно уровень доходов пенсионеров будет расти.

Повышение трудовых пенсий регламентируется ежегодно законодательными актами, которые подписываются параллельно с принятием бюджета. О том, что схема индексации будет кардинально меняться, стало известно в 2018 г., когда в «майских указах» №204 от 07.05.2018 г. президент Путин В.В. дал ориентир на обеспечение до 2024 г. устойчивого роста дохода пенсионеров.

Правительство анонсировало в июне первые шаги по выполнению президентского указа, объявив о ., о чем сообщила Татьяна Голикова – вице-премьер – на заседании трехсторонней комиссии.

Цитата : «…все средства, которые будут получены от повышения пенсионного возраста, …будут направлены на обеспечение пенсионной системы и на повышение пенсионного обеспечения наших граждан», – Т. Голикова.

Впервые пенсионная реформа была обоснована, как инструмент для обеспечения роста дохода пенсионеров. В дальнейшем эта позиция была подтверждена во время изменений в пенсионном законодательстве Министром труда и социальной защиты Максимом Топилиным. Чиновник подтвердил, что соответствующие изменения будут внесены в ближайший федеральный бюджет и бюджет ПФР, которые свяжут с новым пенсионным законопроектом.

Индексация пенсий

Для простых граждан формулировки чиновников не раскрыли сути повышения. Остались не понятными вопросы: По 1 000 руб. получат прибавку к пенсии с января 2019 года все пенсионеры? Будет ли это фиксированная сумма? За какой период выплатят обещанную тысячу?

Фактически, Правительство имело ввиду ежегодную индексацию страхового пенсионного обеспечения, которая традиционно проводилась в феврале. Но в отличие от перерасчетов, которые делались раньше, обещанная прибавка не будет привязана к фактическому уровню инфляции. До 2018 г. включительно неработающим пенсионерам повышали выплаты дважды: в феврале на плановый показатель и в апреле, исходя из итогов прошедшего года, а именно на уровень фактической инфляции.

Индексация по-новому будет проводиться, независимо от инфляции, установленной на конец 2018 г., так как плановый коэффициент повышения изначально его превышает. Это позволит не только увеличивать страховые платежи более высокими темпами, но и перенести сроки индексации на начало года.

Сроки повышения

Заявление об увеличении выплат на 1 000 руб. в месяц или 12 000 руб. в год многих пенсионеров ввело в заблуждение. Неужели платежи в 2019 г. будут расти ежемесячно на 1 000 руб., что увеличит к концу года пенсии на 12 000 руб.?

Фактически индексацию проведут только один раз – в начале 2019 г. С 1 января пенсионеры будут получать повышенные на 1 000 руб. пособия на протяжении всего года, что суммарно и даст прибавку в 12 000 руб. по году. Повышенный уровень пенсии с учетом роста сохранится на протяжении 2019 г. до следующей индексации, которую проведут в январе 2020 г.

Сама же 1 000 руб. была обозначена правительством, как среднестатистическая сумма. Индексироваться пенсии будут на 7,05%, что, исходя из размера средней пенсии, и составляет тысячу.

То есть средний размер пенсионных выплат, составляющий 14,4 тыс. руб., повысят в январе 2019 г. до 15,4 тыс. руб. На протяжении всего года среднестатистический пенсионер будет получать 15,4 тыс. руб. ежемесячно (на 1 тыс. руб. больше, чем в 2018 г.). За год его доход станет больше на обещанные 12 тыс. руб.

Такие индексации планируется проводить ежегодно в январе до 2024 г. включительно, то есть на протяжении 6 лет платежи будут увеличиваться на 1 000 руб., что в итоге даст рост пенсий с 14 тыс. руб. до 20 тыс. руб.

На сколько повысят выплаты

Сумма в 1 000 руб. была обозначена Правительством в качестве ориентира. Условно прибавку привязали к средней пенсии по России.

Примечание! До проведения реформы пенсия в среднем увеличивалась на 500 руб.

Но прибавка будет осуществляться не в виде добавления фиксированной суммы, а по схеме индексации. То есть, для расчета повышения применят коэффициент.

Обещанная «прибавка в 1 000 руб.» – это 7,05% от средней пенсии в 14 141 руб.

Это означает, что пенсионеры, получающие более высокие выплаты, могут рассчитывать на существенную прибавку. Например, те, кто получает 25 000 руб., получат надбавку в 1 762,5 руб., а обеспечение в 40 000 руб. увеличится, соответственно, до 42 820 руб.

Однако пенсии по возрасту выше среднего уровня получают далеко не все. Поэтому надбавка для многих пенсионеров не дотянет до обещанных 1 000 руб. Так, при выплатах в 10 000 руб., прибавят только 705 руб. а пенсия в размере 7 000 руб. вырастет на 493,5 руб.

Кому в 2019 году планируется прибавка к пенсии по 1000 руб. в месяц

«Основными бенефициарами реформы» Министр труда Топилин назвал неработающих пенсионеров. Это означает, что средства, полученные в результате повышения пенсионного возраста, пойдут на увеличение выплат именно этой категории россиян.

Обещанную доплату с января 2019 г. дадут исключительно неработающим пенсионерам, которые получают страховые пенсионные выплаты.

Россияне пенсионного возраста, продолжающие трудиться, доплату не получат. Индексация для этой категории пенсионеров была заморожена еще в 2016 г., и в перспективе изменений не предвидится. Единственное, на что могут рассчитывать работающие пенсионеры, – это за счет увеличения пенсионных баллов. Но сумма такой доплаты не превысит 250 руб., так как за год размер не может увеличиваться больше, чем на 3 балла.

Чтобы получать повышенные платежи с учетом всех пропущенных индексаций, в том числе запланированного на начало 2019 г. перерасчета, работающий пенсионер может уволиться с работы и выйти на заслуженный отдых.

Дальнейшее повышение пенсий

Стандартная схема индексаций с 2019 г. полностью изменится. Если бы перерасчет проводился по старым стандартам, в 2019 г. доплата составила в среднем 570 руб.

По итогам 2018 г. прогнозируемый уровень инфляции – около 4%. Несмотря на такие показатели, платежи увеличат на 7%, что значительно превысит инфляцию. Поэтому прибавка не только компенсирует обесценивание пенсии, но и обеспечит рост реального дохода.

Однако следует учитывать, что в дальнейшем надбавка в 1 000 руб. станет уменьшаться в относительном выражении. Покупательная способность этой суммы станет также значительно меньше.

Оценить реальный рост выплат поможет сравнительный анализ.

Таблица 1. Схема индексации пенсионных выплат

Как видим, рост платежей действительно опережает плановый уровень инфляции на 2,3–2,75%. Но неизвестно, какой будет реальная инфляции, и сколько «будет стоить» 1 000 руб. через 6 лет к моменту окончания .

Подробно о росте выплат на 1 000 руб. выше уровня инфляции в видеоролике:

Образование: Высшее экономическое, специализация – менеджмент в производственной сфере (Краматорский экономико-гуманитарный институт).

13 сентября 2018

.